Размещённые в настоящем разделе сайта публикации носят исключительно ознакомительный характер, представленная в них информация не является гарантией и/или обещанием эффективности деятельности (доходности вложений) в будущем. Информация в статьях выражает лишь мнение автора (коллектива авторов) по тому или иному вопросу и не может рассматриваться как прямое руководство к действию или как официальная позиция/рекомендация АО «Открытие Брокер». АО «Открытие Брокер» не несёт ответственности за использование информации, содержащейся в публикациях, а также за возможные убытки от любых сделок с активами, совершённых на основании данных, содержащихся в публикациях. 18+

АО «Открытие Брокер» (бренд «Открытие Инвестиции»), лицензия профессионального участника рынка ценных бумаг на осуществление брокерской деятельности № 045-06097-100000, выдана ФКЦБ России 28.06.2002 (без ограничения срока действия).

ООО УК «ОТКРЫТИЕ». Лицензия № 21-000-1-00048 от 11 апреля 2001 г. на осуществление деятельности по управлению инвестиционными фондами, паевыми инвестиционными фондами и негосударственными пенсионными фондами, выданная ФКЦБ России, без ограничения срока действия. Лицензия профессионального участника рынка ценных бумаг №045-07524-001000 от 23 марта 2004 г. на осуществление деятельности по управлению ценными бумагами, выданная ФКЦБ России, без ограничения срока действия.

Доброго времени суток, уважаемые читатели! Вчера мой друг, недавно начавший торговать криптовалютой, пожаловался, что ему сложно начать торговать, хотя теорию он вроде изучил и пора переходить к практике.

Но с практикой у него возникают проблемы, неудачных сделок гораздо больше, чем профитных. В результате я задался вопросом – каковы главные ошибки новичков в мире трейдинга? Сегодня мы рассмотрим ошибки начинающих трейдеров, которые совершает каждый, кто не знает о них.

Классификация ошибок

Условно можно разделить типичные ошибки на технические и психологические. Если говорить о технических, то наиболее распространены следующие:

- торговля против тенденции;

- использование только одного таймфрейма.

Среди психологических можно выделить как наиболее частые:

- тильт, или потеря самоконтроля под влиянием эмоций;

- боязнь потерь, приводящая к слишком раннему закрытию прибыльных позиций.

Топ-25 ошибок на старте

Ниже приведен список из 25 ошибок, которые встречаются у каждого новичка на рынке Форекс и бинарных опционов:

- Шаблонность – главный враг начинающего в биржевой торговле. С опытом каждый трейдер учится действовать нестандартно, подстраиваясь под ситуацию. Однако начинающие трейдеры этого почти никогда не делают, опасаясь нестандартных тактик. С одной стороны это логично – импровизация при недостатке опыта может привести к катастрофическим потерям. Но нельзя забывать, что рынок нестабилен, а значит действовать по ситуации будет гораздо лучше, чем строго следовать стратегии. Учитесь, и главное, не бойтесь импровизировать!

- Нарушение режима торговли. На первый взгляд может показаться, что это противоречит пункту № 1, однако имеется ввиду несколько другое. Немало новичков прямо посреди торгов может перейти со среднесрочных фреймов на долгосрочные и т.п. Этого ни в коем случае нельзя делать, поскольку либо пострадает точность прогнозов и вы откроете убыточную позицию, либо вы потеряете волну, пока будете корректировать прогноз. Другой вариант – менять одну стратегию на другую, но продолжать действовать по шаблону. Это ещё хуже, почему – описано в первом пункте.

- Зацикливание на неудаче. Даже если вы заключили убыточную сделку – примите ее, сделайте выводы и идите дальше. Зациклившись на одной неудаче, вы потеряете концентрацию, отвлечетесь, и совершите новую ошибку.

- Не будьте слишком категоричны. Многие начинающие трейдеры считают, что прибыль можно получить только при одностороннем смещении цены, и стремятся открывать только длинные позиции. В результате они либо терпят убытки, либо вообще не открывают позиций в ожидании выгодного пируэта на графике. Прибыль по такой тактике получить очень сложно. Статья по теме: шорт и лонг — виды торговых позиций

- Игнорировать советы опытных трейдеров тоже большая ошибка. К примеру, многие увеличивают уже проигранную позицию в надежде отыграться на скачке цены от сопротивления/поддержки.

- Не стремитесь удвоить депозит за одну сделку. Большие деньги всегда делаются только с нескольких удачных позиций, а крупный профит с одной сделки – скорее исключение, чем правило.

- Азарт. Трейдинг – не казино, и холодная голова здесь очень важна. Если чувствуете, что теряете над собой контроль – сделайте перерыв.

- Неправильное распределение капитала – еще одна частая ошибка начинающих трейдеров. Многие открывают слишком большие позиции, располагая при этом достаточно скромным капиталом. Помните, что размер одной позиции никогда не должен превышать 5% от суммы депозита.

- Торговля без плана – одна из грубейших ошибок. Даже если вы способны действовать по ситуации, нужна стратегия, чтобы импровизировать на ее основе. А десятки хаотических сделок почти всегда приводят к сливу депозита.

- Полностью полагаться только на один тип анализа — еще одна из распространенных ошибок. Даже если вы используете техническую стратегию, не стоит забывать о фундаментальных показателях и наоборот. Так вы упустите часть информации, которая могла бы дать больше точек входа, а значит лишите себя дополнительного дохода.

- Слишком большое внимание к новостям. Современный рынок таков, что большую роль новости играют только для фундаменталистов, и то не всегда.

- Неликвидный рынок. Обращайте внимание на ликвидность рынка, с которым собираетесь работать. Входя в неликвидный рынок очень легко потерять деньги. Неудачно выбранный актив может погубить даже самого опытного трейдера. Читайте — что такое ликвидность.

- Жадность – еще один фактор, погубивший немало прибыльных сделок. Получив небольшую прибыль с позиции, многие начинающие трейдеры не закрывают ее в надежде получить больше, даже если видят, что цена уже развернулась.

- Недостаток капитала – также распространенная проблема, мешающая успешной торговле. Помните, что нельзя идти против тенденции при недостатке свободного капитала. Даже если прогноз составлен верно, вам может попросту не хватить средств, чтобы переждать отрицательные колебания графика.

- Позиции, открываемые интуитивно, в 90% случаев заканчиваются убытками. Но многие новички продолжают торговать без стратегии, игнорируя советы профессионалов.

- Необдуманная торопливость. Часто трейдеры торопятся войти в рынок, пользуясь ложными сигналами, что ведет к потерям.

- Не соблюдение рисков. Но нельзя, чтобы уровень риска превысил потенциальную прибыль, чего многие не учитывают. Не игнорируйте такие механизмы, как стоп-лосс и тэйк-профит. Эти два триггера могут спасти ваш депозит.

- Неправильное определение направления рынка. Еще распространенная проблема – неумение отличать флетовые колебания от трендовых. Рекомендую — как определить направление тренда.

- Отсутствие самодисциплины – самая распространенная причина неудач на рынке.

- Поиск идеальной стратегии. Многие тратят уйму времени на поиски идеальной стратегии, которая гарантирует 100% прибыли с каждой сделки. Это распространенный миф, на самом деле такой стратегии никогда не существовало.

- Идти против тренда. И даже обладая внушительным капиталом опасно идти против тенденции, поскольку это может обернуться крупными потерями.

- Руководствоваться чужими мыслями. Выработайте свое видение рынка и всегда адаптируйте сторонние идеи под себя – только так можно придти к успеху.

- Игнор других таймфремов. Не игнорируйте интервалы времени, с которыми не работаете напрямую. Для повышения точности прогнозов необходимо видеть целостную картину.

- Не тестировать стратегии перед использованием — также большая ошибка, которую совершают многие. Демо-счет существует в том числе и для этого, а проверять на прочность стоит даже хорошо знакомые стратегии, если вы используете их с новым для себя активом.

- Остановить свое самообучение. Только изучив азы, многие трейдеры бросают теорию. Это большая ошибка, поскольку без хороших знаний сложно выстроить хорошую стратегию, а значит и получить профит.

Как мы видим, ошибок не так уж и много, и не совершать их вполне реально. Надеемся, этот материал был вам полезен!

Вы можете помочь развитию сайта, поделившись статьей в соц. сетях при помощи кнопок внизу. Также рекомендуем подписаться на будущие публикации, чтобы не пропустить ничего интересного. Спасибо за внимание!

P.S. А Вы нашли свои ошибки из этого списка? Напишите в комментариях.

С уважением, Руслан Мифтахов

20 февраля 2020

Обновлено 21 мая

Рост интереса к криптовалютам привлек внимание большого количества людей к торговле криптовалютами, сделав его популярнее чем когда-либо. В результате в СМИ и социальные сети хлынул поток технических терминов, разборов положения графиков и рост большого числа ошибок трейдеров.

В частности, особую роль в наводнении информационного поля новыми данными сыграл Twitter. Во многом именно благодаря постам в этой социальной сети трейдинг достиг своего пика популярности.

Наличие в сети большого количества информации, носящей обучающий характер, открывает перед многими заинтересованными в работе с криптовалютами людьми возможности входа в рынок. Как итог, подобный контент стал крайне востребованным.

Часто в интернет-пространстве появляется контент, некорректно интерпретирующий текущее положение рынка цифровых активов. Также в поле зрения новичков могут возникнуть посты, способные спровоцировать последних не заведомо некорректные действия. Отсутствие возможности произвести критическую оценку информации может привести к потере связи с реальностью.

Руководствуясь в трейдинге информацией, взятой из сети, важно помнить о том, что всего лишь одна ошибка способна привести к необратимым последствиям.

Примером последних может стать потеря депозита из-за неверного сигнала. Далее предлагаем вам ознакомиться с топ-10 самых частых ошибок трейдеров.

1 – Рассматривать трейдинг, как основу решения финансовых проблем

Для того, чтобы хорошо зарабатывать на трейдинге, необходим большой опыт, помноженный на везение. Многие начинающие спецы теряют крупные суммы денег, в спешной погоне за богатством.

Для работы необходимо соблюдать эмоциональную отстраненность. В случае, если речь идет о последних деньгах, от которых зависит будущее человека, он едва ли сможет сохранить холодность.

Лучшим решением для людей,

желающих начать зарабатывать на трейдинге, но при этом не обладающих

соответствующими знаниями, станет грамотное использование времени. Можно начать

откладывать деньги, которые в дальнейшем буду задействованы в работе. Параллельно

следует тратить свободные минуты, которые предполагалось использовать для

заработка на торговле, на чтение учебных материалов.

2 – Слепо доверять советам из интернета

Для эффективной работы необходимо научиться исследовать имеющуюся информацию. Социальные сети и другие ресурсы могут послужить хорошими источниками данных, совокупность которых трейдер впоследствии сможет использовать для получения прибыли.

При этом важно понимать, что контентмейкеры часто преследуют свои цели. Пример – организация пампов на рынке. Соответственно, полученные из сети сведения можно использовать исключительно для самостоятельного анализа положения рынка.

3 – Забрасывать учебу

В трейдинге, как и во многих

других направлениях, нет предела совершенству. Каждый день появляется новая

информация, техники, стратегии и прочие элементы, совокупность которых может

позитивно отразиться на эффективности торговли.

Поскольку речь идет о криптовалютах, также не стоит забывать о скорости развития рынка цифровых активов. Новые протоколы, проекты и многое другое отличает сформированную новым инструментом индустрию от классического финансового рынка.

4 – Не обращать внимания на события в индустрии

Работа исключительно с техническим анализом не является самодостаточной. Для эффективного прогнозирования поведения курса цифровых активов необходимо учитывать последствия текущих и предстоящих мероприятий.

Для анализа важно использовать свежие новости из индустрии. Все профессиональные трейдеры обращают в работе внимание на влияние новостного фона. К событиям, которые не следует игнорировать, относятся следующие:

- Раздачи монет.

- Передачи токенов после завершения ICO.

- Регуляторные события.

Также необходимо следить за датами проведения форков.

5 – Зацикливаться на определенных активах

Если актив является эффективным инструментом привлечения прибыли сегодня, это не значит, что он останется таким завтра. Профессиональные инвесторы должны делегировать риски. Для этого необходимо все время находиться в поиске подходящих вариантов инвестирования.

В противном случае трейдер рискует оказаться багхолдером – человеком, который по собственной глупости сохранил за собой право владения бесполезным активов.

6 – Становиться слишком самоуверенным и высокомерным

Не стоит воспринимать несколько побед подряд, как факт достижения вершины мастерства. Причиной везения может быть банальное попадание в «бычий» тренд. Важно держать свои эмоции под контролем, и не взодить в состояния эйфории от побед и депрессии от поражений.

Опасность самоуверенности и высокомерия, появившихся на фоне ряда побед, заключается в том, что в подобном состоянии трейдер может принимать неверные решения. Холодный разум необходим для грамотного взвешивания всех «за» и «против» перед входом в сделку.

7 – Работать без плана или не придерживаться

текущего плана.

При разработке плана

учитываются риски и опасные моменты. При этом выбор определенной стратегии

может дать результат только в случае четкого следования ее правилам. Чрезмерная

эмоциональность способна привести к отступлению от изначально заложенных шагов,

совокупность которых, в конечном итоге, могла бы привести трейдера к победе.

Отсутствие плана также может стать роковой ошибкой. В случае, если трейдер не видит конечной цели и не понимает, при помощи каких инструментов она может быть достигнута, шансы на победу снижаются.

8 – Не обсуждать свои рабочие идеи ни с кем

Иногда совет боевого товарища может открыть глаза на другую сторону предложенного трейдером плана. Возможность поделиться своими идеями и обсудить их – шаг на пути к разностороннему пониманию работы.

При этом в случае, если речь

идет о каких-то эксклюзивных знаниях, инсайдах или стратегиях, важно тщательно

выбирать круг людей, с которыми все это будет обсуждаться.

9 – Не давать себе отдыха

Уставший человек менее продуктивен. Научно доказано, что способности концентрации внимания ограничены. В промежутках между работой необходимо получать новые впечатления и отдыхать, чтобы впоследствии с новыми силами возвращаться к трейдингу. Хорошим выбором может стать путешествие.

Во время отдыха важно создать условия, позволяющие оградить себя от решения любого рода рабочих задач.

10 – Не нести ответственность за свои действия.

Каждый шаг в трейдинге должен

быть продуманным. Важно осознавать свою ответственность.

Каждый день тысячи трейдеров приходят на финансовые рынки. И на это есть веская причина: здесь можно заработать много денег. Однако все мы совершаем ошибки трейдера и в результате теряем свой с трудом заработанный капитал. Как можно избежать данных ошибок и сделать свою торговлю более прибыльной?

В этой статье мы обсудим некоторые распространенные ошибки и подводные камни, с которыми сталкиваются начинающие, а также более опытные трейдеры.

Отсутствие подготовки

Одной из наиболее распространенных ошибок трейдера является отсутствие подготовки. Трейдинг — это одна из самых сложных профессий. Здесь постоянно нужно оставаться чрезвычайно конкурентоспособным и постоянно поддерживать свое преимущество на рынке, даже когда вы хорошо подготовлены. Однако многие новички плохо подготовлены к выходу на рынок. Они чувствуют себя так, как будто у них все получится, и в результате у них отсутствует какая-либо подготовка перед торговой сессией.

Вы должны понимать, что вы конкурируете с крупными финансовыми учреждениями, хедж-фондами и другими профессионалами рынка, которые очень хорошо подготовлены. И для того, чтобы вы могли конкурировать с ними на одном игровом поле, вы должны, по крайней мере, каждый день выполнять домашнюю работу, а также постоянно изучать рынки, на которых вы торгуете.

Независимо от того, являетесь ли вы фундаментальным трейдером или техническим трейдером, у вас должна быть ежедневная рутина, которой вы следуете, чтобы при выполнении своего торгового плана вы делали все безупречно и без эмоциональных колебаний.

Вы не ограничиваете свои убытки

Я уверен, что вы слышали истории о том, как трейдеры последовательно зарабатывали деньги, а затем целиком их теряли. Почему так происходит?

С точки зрения психологии все всегда хотят быть правыми. Поэтому неудивительно, что многие трейдеры имеют данную установку. Желая всегда оставаться правым, вы не будете ограничивать свои убытки, когда цена пойдет не в вашу сторону. Потому что, когда вы принимаете убытки, вы признаете, что ошиблись.

Поэтому вместо того, чтобы ограничивать свои потери, вы надеетесь и ждете, что рынок в конце концов развернется в вашу сторону, и вы сможете оказаться правыми в своем прогнозе. Иногда это может случиться, но в итоге вы потеряете гораздо больше.

Трейдинг состоит не в том, чтобы всегда быть правым. А в том, чтобы как можно быстрее признать свою неправоту и сократить свои потери.

Риск-менеджент в трейдинге важнее всего. И один из лучших способов управлять своими рисками — это всегда использовать стоп-лосс. Я бы сказал, что вы должны только использовать стоп-лосс для каждой сделки.

Многие начинающие трейдеры либо предпочитают использовать «ментальный стоп» с заранее определенным уровнем, на котором они планируют выходить с убытком. Или, что еще хуже, они вообще отказываются использовать стоп-лосс, поскольку они настолько уверены в своей позиции, что больше ни о чем не думают. Оба из этих подходов кардинально ошибочны.

Что касается первого подхода в пользу использования ментального стоп-лосса, я полагаю, что для трейдера это просто повод остаться больше времени в рынке. Если они уже определили точку признания сделки недействительной, тогда данной сделке не следует давать дополнительное время, и, следовательно, лучше всего будет использовать жесткий стоп-лосс.

По поводу второго подхода я могу сказать следующее:

«Единственная уверенность на рынке — это неопределенность».

Крупные и неожиданные убытки, вызванные торговлей без стопов, являются ошибкой многих начинающих трейдеров.

Плохое соотношение риска к прибыли

Многие начинающие трейдеры ошибочно полагают, что лучшие торговые стратегии — это те, которые показывают самое высокий процент прибыли. В результате они обычно выбирают стратегии, в которых коэффициент выигрыша составляет 70%, 80% или даже 90%. Но эти стратегии часто имеют высокий риск слива всего депозита, потому что они, как правило, имеют очень низкое соотношение риска к прибыли.

Давайте рассмотрим два примера. Одна из них — стратегия с высоким уровнем прибыли, а другая — стратегия с умеренным уровнем прибыли:

Стратегия А выигрывает в 70% случаев, при этом сумма за прибыльную сделку равна половине суммы за убыточную сделку. Стратегия Б выигрывает в 40% случаев, а сумма за прибыльную сделку в 2 раза превышает сумму за убыточную сделку.

Какую из этих двух стратегий вы считаете более выгодной? Если бы вы ответили на Стратегию Б, то вы были бы правы. Хотя эта стратегия имеет гораздо более низкий процент прибыли. Давайте посмотрим, почему это так:

Ожидаемая доходность рассчитывается следующим образом (допустим при этом, что наш депозит составляет 500$):

(Процент прибыли x Средний размер выигрыша) — (Процент убытка x средний размер убытка)

(70% x 250) — (30% x 500) = 25$

Стратегия Б:

(40 x 500) — (60 x 250) = 50$

Трейдеры не должны верить мифу, согласно которому стратегии с более высоким процентом прибыли лучше, чем стратегии с более низким уровнем прибыли. Трейдерам следует ориентироваться не только на процент прибыли, но также принимать во внимание соотношение риска к прибыли для каждой сделки.

Вы фиксируете прибыль на эмоциях

Когда я только начинал торговать на форекс, я постоянно терял деньги. Казалось, что рынок всегда идет против меня. Поэтому я часто забирал слишком мало прибыли из-за страха, что рынок вновь развернется, и я снова ничего не заработаю.

В итоге я все равно терял деньги. К примеру, из 10 сделок у меня были 6 убыточных и 4 прибыльные. На убыточных сделках я потерял 600$, на прибыльных заработал 400$. В итоге общий убыток составил 200$.

Моя прибыль была слишком маленькой, потому что я слишком рано выходил из прибыльных сделок. Эта ошибка трейдера постепенно опустошала мой депозит.

Поэтому не закрывайте свои сделки из-за страха, что цена развернется. Дождитесь очевидного сигнала на разворот. Такая стратегия гарантирует, что вы будете получать больше прибыли, чтобы компенсировать свои потери.

Переторговка

То, что привлекает многих новых трейдеров, часто приводит к их финансовому краху. Я имею в виду соблазн быстрых денег и возможность находиться в рынке в режиме 24/5.

Начинающие трейдеры считают, что для того, чтобы заработать на рынках, нужно торговать круглосуточно. Однако это далеко от истины. На самом деле, я бы сказал, что истина прямо противоположна. Вместо торговли на 5-минутном таймфрейме гораздо эффективней финансово и эмоционально торговать на более высоких таймфреймах, таких, как 4-х часовой или дневной график.

Помимо того, что эти более высокие таймфреймы предлагают более качественные торговые настройки, они также имеют преимущество в снижении транзакционных издержек из-за менее частой торговли.

Важно не то как часто вы торгуете, а то, насколько хорошо вы торгуете. Нам не платят за часы, проведенные на рынке. Поэтому сделайте шаг назад и начните концентрироваться на совершении более редких и качественных сделок.

Выбор неправильного размера позиции

Опытные трейдеры знают, что определение размера позиции имеет решающее значение для успеха в трейдинге. На самом деле, зачастую это разница между успехом или провалом. Поэтому важно придерживаться строгих параметров для определения размера позиции и используют какую-то фиксированную модель расчета. При этом никакие догадки или интуиция не должны быть вовлечены в этот процесс.

К примеру, профессиональный трейдер, основываясь на своем торговом плане, может выделить 2% своего капитала на любую сделку. Это будет считаться 2% фиксированной дробной моделью. Таким образом, если у трейдера есть счет в 50 000$ долларов, максимально допустимый риск будет равен 1000$. И если трейдер, основываясь на анализе своих графиков, решил, что наиболее логичный уровень стопа составляет 450$ от цены входа, тогда ему будет разрешено выделить максимум 2 лота на данную сделку.

Начинающие трейдеры часто рассчитывают риск на основании от последней сделки, а не полагаются на заранее спланированную модель определения размера позиции. Они часто используют слишком большие позиции после прибыльных сделок и часто оказываются не на той стороне рынка, что, в свою очередь, приводит к большим потерям.

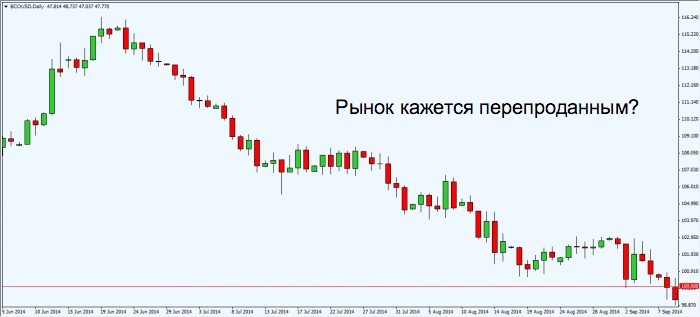

Убежденность, что рынок перекуплен или перепродан

Я вырос в семье со средним доходом, поэтому мы постоянно экономили деньги. Часто мы покупали товары, которые продавались по минимальной цене на распродаже. Но как это связано с трейдингом? В свои первые дни на рынке я использовал тот же принцип в своей торговле: я хотел покупать по минимальным ценам и продавать по самым высоким.

Поэтому, когда цена находилась на минимальных значениях, я ожидал разворота и ждал сигнала на откат. Но часто тренд продолжал свое движение, а разворот так и не происходил.

Поскольку я считал, что рынок находился в состояни перепроданности, я упускал продолжительные тренды. Эта модель поведения обошлась мне множеством упущенных возможностей.

Поэтому теперь я всегда знаю, что рынок никогда не бывает слишком перепроданным или перекупленным.

Избыточный анализ

Трейдинг может быть очень увлекательным. У вас есть доступ к множеству индикаторов, торговых инструментов и стратегий.

Как и большинство начинающих трейдеров, я пытался изучить каждую новую торговую стратегию, о которой я узнавал. Прайс экшен, индикаторы, гармонические паттерны — я перепробовал все это.

Поскольку я использовал несколько торговых стратегий одновременно, часто случались ситуации, когда я получал два противоположных сигнала. К примеру, сетап прайс экшен указывал на то, что нужно покупать, в то время, как индикаторы указывали на перекупленность. Из-за множества сигналов мне было трудно войти в сделку.

Поэтому я отказался от всех торговых стратегий, которые для меня не работали либо не подходили моему стилю торговли. Когда я это сделал, я смог анализировать рынок более четко и объективно.

Эмоциональность

Часто начинающие трейдеры испытывают эмоциональные подъемы и спады в своей торговле. Когда цена идет в их сторону, они чувствуют радость. Когда цена идет против них, они чувствуют грусть и разочарование. Когда они получают убыточную сделку, ими овладевают отчаяние и депрессия.

Когда появляется новая торговая возможность, трейдеры продолжают испытывать эмоции от прошлых сделок. Если прошлая сделка была неудачной, трейдеры будут не решаться открыть новую. Если сделка была удачной, трейдеры могут бездумно открывать сделки, не полагаясь на качество торгового сигнала и часто нарушая свой торговый план.

Эмоции не должны определять ваши торговые решения. Хорошей новостью является то, что если вы продержитесь в трейдинге достаточно долгое время, эмоции уже не будут для вас проблемой. Вы будете понимать, что рынок слишком непредсказуем, чтобы переживать по этому поводу.

Нет необходимости поддаваться эмоциям, потому что они мешают вашей торговле.

Микро-менеджмент сделок

Частой ошибкой трейдеров является переход на более низкие таймфреймы для более точного анализа открытой сделки.

К примеру, на 4-х часовом графике вы открываете сделку на продажу по EUR/USD, когда цена тестирует 20 EMA. Ваши стопы размещены на уровне 50 EMA.

Цена движется в вашу пользу, и следующая свеча поглощает предыдущую. Вы рады тому, что все идет так, как вы и планировали.

Далее вы видите пин бар, который направлен против вас. Вы начинаете волноваться, что цена развернется, и думаете, что может будет лучше забрать ту прибыль, которая пока еще есть?

Вы открываете 15-минутный таймфрейм, чтобы увидеть движение цены во всех деталях, и замечаете, что цена формирует более высокие максимумы и минимумы против вашей позиции. Вам кажется, что это говорит о смене текущей тенденции и что лучше будет забрать прибыль, которая пока еще есть.

Однако через несколько дней график старшего таймфрейма уже выглядит так.

Если бы вы следовали своему первоначальному плану и не обращали внимания на младшие таймфреймы, вы могли заработать еще 600 пунктов.

Поэтому никогда не опускайтесь на более низкий таймфрейм для управления открытой позицией. Ориентируйтесь только на текущий таймфрейм для поиска точки входа, постановки стоп-лоссов и тейк-профитов.

Управление своей позиции, возможно, является одним из самых сложных аспектов в трейдинге. И причина этого в том, что в тот момент, когда вы входите в сделку, ваш объективный анализ куда-то пропадает. Вы становитесь предвзятым и начинаете видеть то, что вы хотите видеть. При этом ваше подсознание отфильтрует вещи, которые не соответствуют вашему плану на прибыль.

Отличным способом торговли будет использование стратегии «установил и забыл». В рамках этого стиля управления торговлей вы осуществляете весь анализ до входа в рынок, когда вы наиболее объективны. Вы определяете и устанавливаете свой стоп-лосс и цель взятия прибылив тот самый момент, когда открываете новую позицию. И далее вы просто позволяете рынку сделать свое дело.

Усреднение

Усреднение убыточных сделок — это самая серьезная ошибка из всех, которые может совершить трейдер.

Многие трейдеры соблазняются усреднением убыточных сделок, потому что на первый взгляд это кажется верной ставкой. Давайте посмотрим на это с точки зрения рулетки на мгновение. У вас есть почти 50% шанс выиграть или проиграть, сделав ставку на красное или черное.

Вы решаете, что удваиваете размер ставки каждый раз, когда проигрываете, и в результате вы должны выйти вперед. Вы начинаете со 100 долларов и удваиваете ставку каждый раз, когда проигрываете. Вот как будет выглядеть этот сценарий после 8 последовательных потерь, что характерно как для рулетки, так и для трейдинга:

- 100$

- 200$

- 400$

- 800$

- 1600$

- 3200

- 6400

- 12 800

Хотя это довольно упрощенный пример, он должен показать вам, что усреднение сделок — это ужасная стратегия для рулетки и еще худшая для финансовых рынков. Рано или поздно вы целиком потеряете свой депозит.

Слишком большое внимание к убыточным сделкам

Одна из самых распространенных ошибок, которые совершают начинающие трейдеры, заключается в том, что они приравнивают убытки к неудаче. И это особенно верно для тех, кто достиг больших высот в своей профессии. Эти люди привыкли все делать правильно и достигать своих целей. И когда они используют данный подход на финансовых рынках, это разрушает их психику.

Прежде всего, любой, кто вступает в мир трейдинга, должен понимать, что убытки являются неотъемлемой частью торговли. Они должны принять и преодолеть негативные эмоции, связанные с убыточными сделками.

Профессиональные трейдеры, с другой стороны, осознают, что трейдинг — это игра вероятностей, и что ни одна сделка или даже череда сделок не имеют большого значения. Таким образом, выигрышная сделка или проигрышная сделка не влияет на их эмоциональный настрой.

Трейдеры-любители гораздо более подвержены влиянию недавних сделок, а это означает, что их настроение и действия на рынке находятся под сильным влиянием последних результатов их торговли. Эти трейдеры должны предпринять необходимые шаги, чтобы рассматривать потери как необходимую составляющую.

Не следование торговому плану

Если вы хотите быть последовательно прибыльным, вам необходимо придерживаться последовательного комплекса действий. Именно поэтому вам нужен торговый план.

Торговый план имеет решающее значение для вашего успеха, поскольку он дает вам четкие правила о том, как вести себя на рынке. Точки входа и выхода, размер позиции, уровень риска — ваш торговый план должен учитывать все это.

Однако могут случаться ситуации, когда вы будете отклоняться от своего торгового плана и открывать сделки, поддаваясь текущей ситуации на рынке или своему настроению.

К примеру, я сторонник трендовой торговли и мне нравится входить в рынок только в период трендовых движений.

Однако если рынок находится в консолидации, и я вижу, что цена находится возле уровня сопротивления, а стохастик указывает на перепроданность, я могу поддаться соблазну и открыть сделку.

Чем опасен такой подход:

- Ваша торговля становится беспорядочной, вы отвлекаетесь от поиска только прибыльных сетапов по вашей стратегии.

- Это может привести к избыточной торговле, заставляя вас быть эмоциональным и перестать объективно анализировать рынок.

Поэтому никогда не стоит находить какие-либо оправдания для входа в рынок вопреки торговому плану. Это принесет вам больше вреда, чем пользы. Сосредоточьтесь только на одном подходе и не отвлекайтесь ни на что другое.

Поиск Грааля

Одна из вещей, которую мы все ценим — это способность делать выбор. Наличие выбора — замечательная вещь в большинстве частей нашей жизни, но в трейдинге это может это иногда удерживает нас от полной реализации нашего потенциала.

Что я имею в виду? Проще говоря, свобода выбора с точки зрения торговых стратегий и систем часто может привести нас к бесконечному пути к совершенству.

Если вы были в этой игре какое-то время, вы знаете, что там нет торговой системы Святого Грааля. У Goldman Sachs его нет, у J.P. Morgan его нет, и у нас, как у розничных трейдеров, его точно никогда не будет. Чем раньше начинающие трейдеры это поймут, тем быстрее они смогут торговать более продуктивно.

У успешных трейдеров есть определенное преимущество, и они используют это преимущество на рынке всякий раз, когда появляется такая возможность. Они знают, что могут совершить ошибки трейдера, и что будут убыточные сделки, даже череда убыточных сделок, однако это не помешает им придерживаться своей стратегии.

Начинающие трейдеры должны также сосредоточиться на выборе стиля торговли, который будет соответствовать их личности. Затем они должны применить выбранную стратегию на рынке и дать ей достаточно времени. Лишь после этого они могут подумать о том, чтобы перейти к какой-либо другой стратегии.

Отсутствие дневника торговли

Любой успешный владелец бизнеса скажет вам, что ведение постоянных записей очень важно. Это необходимо не только для налогообложения, но это также позволяет владельцу бизнеса знать, откуда поступают доходы и расходы. Они могут использовать эту информацию, чтобы сократить ненужные расходы и добиться лучших результатов.

Для трейдера наши доходы — это прибыль от выигрышных сделок, а наши расходы — наши убытки от проигрышных сделок. Если у нас нет подробного журнала нашего мыслительного процесса и событий, связанных со сделками, как мы можем ожидать улучшения своих результатов?

Поэтому важно, чтобы трейдеры вели торговый журнал и регулярно просматривали его. Это, вероятно, один из лучших советов для начинающих. Постарайтесь разобраться в том, что работает, а что не работает.

Если вы серьезно относитесь к трейдингу как к реальному бизнесу, а не просто как второстепенному хобби, вы должны начать с торгового журнала.

Осуждения себя

Хорошая сделка не обязательно должна быть прибыльной. Хорошая сделка — это сделка, в которой вы до конца следовали своему торговому плану.

Представим следующую ситуацию. Вы открываете позицию, и цена сразу начинает двигаться в вашу сторону. Вы используйте трейлинг стоп. Прибыль постепенно увеличивается, и ваше настроение поднимается. Однако вскоре вы замечаете, что цена постепенно разворачивается и начинает идти против вас, в конце концов достигая вашего трейлинг-стопа. Вы начинаете себя упрекать, говоря себе, что если бы вы были более терпеливы и не подтягивали трейлинг-стоп, можно было бы заработать больше.

Однако нельзя наверняка сказать, куда будет двигаться рынок. Также невозможно выходить из сделок на максимумах или минимумах ценового движения. Поэтому не осуждайте себя, если в одной из сделок вы не смогли заработать на всем потенциальном движении. Это нормально, и такие ситуации будут случаться постоянно.

Ошибки трейдера: подведем итоги

Трейдинг похож на спортивную дисциплину. Последовательные действия и привычки определяют в итоге победителя. Разобранные нами ошибки трейдера помогут вам улучшить свою торговлю и начать планомерно работать над собой. В конце концов, Рим не был построен за один день, так и успешные трейдеры не появляются сразу же.

Первым шагом в исправлении ваших ошибок является их признание. Потратьте некоторое время, чтобы рассмотреть каждую из этих распространенных торговых ошибок и посмотреть, какие из них наиболее актуальны для вас

Вы должны приложить согласованные усилия для улучшения своих слабостей. Имейте в виду, что нет конечного пункта, когда дело доходит до торговли. Мы все должны постоянно совершенствоваться. Даже 10–летний ветеран в трейдинге скажет вам, что он все еще учится чему-то новому и постоянно ищет способы повысить эффективность своей торговли.

1. Торговля на открытии рынка

В первые минуты торгов рынок обычно дико дёргается или сразу же резко улетает куда-нибудь (вверх или вниз). Опытные участники рынка иногда пытаются использовать свои знания, чтобы предугадать по первым минутам движения рынка, куда он собрался идти дальше. Но для начинающего трейдера такая возможность исключена — вас обязательно подведут эмоции.

2. Поспешность в снятии прибыли

Вы купили акцию, она подорожала, через пару дней вы посмотрели, сколько денег заработано — и радостно закрыли позицию. А это движение, как потом станет ясно, было лишь началом мощного восходящего тренда, так что если бы вы не очень торопились, то могли бы заработать раз в 10 больше. Используйте приказы take-profit (снятие прибыли) лишь в исключительных случаях — когда виден явный уровень сопротивления. Обычно же лучше выходить из рынка по скользящему уровню ограничения потерь (stop-loss).

3. Добавление к убыточной позиции

А это обратный пример: вы купили, а цена пошла вниз. Вы упрямо утверждаете «всё равно вырастет, просто я поторопился открыть позицию» — и добавляетесь, покупая ещё. А цена идёт дальше вниз, попросту удваивая ваши убытки. Запомните: добавлять можно только к прибыльной позиции.

4. Закрытие позиций начиная с лучшей

Когда у вас несколько покупок, а цена начинает идти вниз, то вы часто инстинктивно стараетесь сначала зафиксировать прибыль и лишь затем закрываете убыточную позицию (или оставляете её до исполнения приказа стоп-лосс). Это неверная тактика: если весь рынок пошёл вниз, то скорее всего быстрее остальных будут падать те, кто вёл себя хуже и до этого — а ведь по ним-то у вас и убыток; стало быть, эту позицию надо закрывать первой. А акции, которые росли, и сейчас скорее всего будут падать неохотно, а в случае разворота рынка снова пойдут наверх — так что не спешите закрывать прибыльную позицию.

5. Жажда мести

Типичная для новичка заморочка: только что закрылась убыточная позиция — и он с азартом вновь бросается в рынок, чтобы отомстить ему за обиду. Результатом будет только новый убыток — поэтому не возвращайтесь на рынок после «ловли лосса». Отдохните немного.

6. Наличие особо предпочтительных позиций

Подходите к своим позициям разумно: не питайте особых симпатий, например, к тем из них, где вы купили по самому низу — обычно такие сделки составляют предмет особой гордости каждого трейдера. Понятно, что вас распирает самолюбование — но смотрите, не доведите столь блестящую позицию до нулевой или даже убыточной. Get real!

7. Торговля по принципу «купил навсегда»

Вы работали на относительно коротком периоде времени, купили акцию, а она вдруг унеслась вверх со страшной силой. Тут вы говорите себе «ага, я поймал начало многолетнего восходящего тренда» — и подвешиваете эту позицию «навсегда». Но так не бывает: либо вы в принципе переходите на гораздо более длинные периоды оценки, либо соблюдаете свои стандартные правила при своём обычном коротком периоде. Правила, которые заставят вас даже в случае и вправду мощного трендового движения несколько раз входить и выходить из рынка. Не женитесь на своей позиции!

8. Закрытие прибыльной стратегической позиции в первый день

Напротив, если вы торгуете не внутри дня, то, открыв сколько-нибудь серьёзную позицию, не закрывайте её в первый день ни при каких условиях. Даже если цена улетела вверх очень далеко — потерпите, завтра она будет ещё выше.

9. Закрытие позиции по сигналу на открытие противоположной позиции

Многие торгуют системы непрерывного нахождения в рынке. То есть такие системы всегда «в позиции»: для них закрытие длинной позиции означает открытие короткой. Пользоваться такими системами можно, но закрываться следует раньше: сигнал на закрытие должен быть более жёстким, чем сигнал на открытие противоположной позиции.

10. «Сомненчивость»

Нельзя торговать, если вы не уверены в своей прежней оценке ситуации. Сказав себе «меня терзают смутные сомнения», вы должны быстро закрыть все свои позиции и заново проанализировать ситуацию. Или погулять — последний совет актуален вообще во всех тяжёлых случаях. Помогает от любых недугов — попробуйте сами!

Какие ошибки совершают начинающие трейдеры – что нельзя допускать в торговле на финансовых рынках и почему. Обязательно включите эти факторы в свои стратегии.

Согласно документу ESMA, около 70% розничных аккаунтов обычно теряют средства. Здесь правда нужно сделать оговорку. Профессиональные трейдеры тоже закрывают счета в убыток, но после получения 200-1000% прибыли выведенных средств. Поэтому сразу же они открывают новый счет.

Не бывает трейдеров, которые торгуют без убытков. Убыточные сделки – это часть работы.

Это неизбежно, но типичные ошибки трейдера можно избежать. Потому прежде чем заниматься какой-либо формой торговли, важно иметь правильную фундаментальную базу. Если вы потратите время на то, чтобы понять, что можно и чего нельзя делать в торговле на Форекс, фондовом или другом рынке, это принесет пользу в будущем. Все ошибки начинающего трейдера неизбежны, но их минимизация, а также устранение повторных нарушений должны практиковаться и стать ожидаемым поведением.

1. Начать без образования

Одна из самых распространенных ошибок трейдеров Форекс и не только – это вера в то, что вы можете добиться успеха без какого-либо опыта или торгового образования. Вы будете удивлены, узнав, сколько трейдеров-новичков считают себя особенными и могут зарабатывать деньги с первого дня. Эти фантазии часто недолговечны и дороги.

Торговля – это навык, и нужно время, чтобы овладеть им. И, как и любой другой навык, вы либо развиваете его методом проб и ошибок, либо можете сократить кривую образования, обучаясь у эксперта. На практике вам нужно и то, и другое.

Проблема с трейдингом в том, что новички часто путают удачу с опытом.

Инвестиции в торговое образование, которое действительно может помочь вам понять, как работают рынки и торговля, незаменимы, если вы хотите превзойти массы других новичков Forex.

Сначала изучите основы, начните с малого и медленно и забудьте об успехе с помощью «схем быстрого обогащения». Инвестировать время и деньги, чтобы получить хорошее образование в области торговли, значит инвестировать в себя.

2. Торговля без плана

Поскольку большинство трейдеров так стараются максимально использовать торговые возможности, которые предлагают рынки, они забывают следовать своему торговому плану – если он у них даже есть.

Кстати, это то, что отличает профессионального трейдера от новичка: то, как они подходят к своим повседневным торгам.

Начинающие в основном переходят от одним торгам к другим без плана и торгуют на эмоциях и прихотях, в тот момент как более опытные будут следовать плану и распорядку, на разработку которого они тратят энергию и часы.

Метод торгов всегда должен быть частью вашей торговли, позволяя вам зарабатывать деньги более последовательным образом. Это дает возможность лучше определять возможности торговли. Итак, теперь вы понимаете, почему торговые решения должны следовать хорошо установленному процессу в соответствии с эффективной торговой стратегией, желательно протестированной на исторических данных.

Но иметь торговый план недостаточно – нужно его придерживаться. Это поможет вам стать более опытным трейдером, особенно когда дела идут не так, как нужно.

3. Торговля без правил управления деньгами и рисками

Если вы не используете стоп-лосс, это означает, что у вас есть неограниченный риск, поскольку ваши позиции могут свободно колебаться в зависимости от движения цен. Таким образом, существует больший риск преувеличенных потерь, если дела пойдут не так, как вам нужно, потому что вы не ограничиваете свои убыточные позиции определенным уровнем, оставляя вас уязвимыми для больших колебаний против вашей позиции.

Условия регулирования деньгами и рисками должны быть жестко встроены в ваш торговый план. Это не только использование стоп-лоссов, есть и другие вещи, которые следует учитывать.

Вот несколько рекомендаций по регулированию деньгами и рисками:

- Применяйте стоп-лосс и тейк-профит, чтобы заранее знать, сколько денег вы можете потерять и заработать на одной сделке.

- Установите максимальный убыток за неделю и немедленно прекратите торговлю, если вы его достигнете

- Соблюдайте баланс рисков и дохода хотя бы 1:2, если вы внутридневной трейдер, и 1:3, если вы торгуете на колебаниях или позиционном трейдере.

- Используйте правильный размер позиции – рискуйте максимум 1% от вашего общего торгового капитала в одной сделке.

- Не меняйте уровень риска, как только вы зарабатываете деньги – сохраняйте его постоянным.

- Не усредняйте когда рынок идет против вас.

4. Усреднение позиций

Возможно, вы слышали эту поговорку раньше: “сократите свои убытки и позвольте своей прибыли расти”. Когда вы теряете деньги, разумнее всего сократить свои убытки. Однако многие трейдеры этого не делают. Напротив, они держатся за свои убыточные позиции в надежде, что они развернутся или вложат еще больше денег в свои неприбыльные позиции.

Зачем новичкам это делать? Потому что они надеются, что рынок снова будет развиваться в их направлении, и что их текущие убыточные позиции станут прибыльными и принесут еще больше денег. Однако в большинстве случаев их убытки усугубляются, когда цены движутся против них дольше, чем ожидалось.

Хотя эта распространенная ошибка может быть немного менее рискованной, если вы являетесь долгосрочным инвестором, она слишком опасна, когда вы дневной трейдер на нестабильном рынке, таком как Forex, с большим левериджем.

Так что никогда не увеличивайте убыточные позиции. Откройте позицию подходящего размера и используйте стоп-лосс, чтобы избежать соблазна усреднения.

5. Использование чрезмерного левериджа

Непонимание и чрезмерное применение левериджа – вероятно, самые дорогостоящие ошибки трейдера, которые делают новички. Даже ESMA вмешалась и ограничила доступное кредитное плечо для розничных пользователей в ЕС.

Леверидж и маржинальная торговля – это потрясающие инструменты, которые помогут вам торговать больше денег, чем у вас есть на вашем счете, что позволит вам увеличить присутствие на рынке. Но это принесет вам пользу только в том случае, если у вас есть стабильно прибыльная стратегия с положительными ожиданиями.

Кредитное плечо может так же легко увеличить ваши убытки, как и вашу прибыль, поэтому, если у вас нет стратегии, это приведет к увеличению убытков и ошибок.

Кредитное плечо в равной степени увеличивает прибыль и убытки.

По этой причине чрезмерное использование кредитного плеча может убить ваш капитал, если его не понять и не использовать должным образом.

Также необходимо принимать психологический аспект, поскольку трейдеры часто действуют менее рационально, когда имеют дело с негабаритными позициями. При применении высокого левериджа повышается личный риск отдельной сделки, что усиливает психологическое давление.

6. Неоправданные риски

Существенной частью вашей стратегии управления рисками будет установление того, какой частью ваших средств вы можете рискнуть в каждой сделке. Дневные трейдеры в идеале должны рисковать менее 1% своего капитала в любой частной сделке. Это означает, что стоп-лосс скрывает сделку, если это приводит к потере не более 1% капитала.

Это означает, что даже если вы потеряете несколько сделок подряд, будет потеряна лишь небольшая сумма вашего капитала. В то же время, если вы делаете более 3% на каждой прибыльной сделке, ваши убытки возмещаются.

Другой аспект управления рисками – это контроль ежедневных убытков. Даже рискуя всего 1% за сделку, вы можете утратить значительную часть своего капитала за один плохой день.

Вам следует установить процент от суммы, которую вы готовы потерять за день. Если вы можете позволить себе потерю 3% за день, вы должны дисциплинировать себя и остановиться на этом этапе. Дневная торговля может стать зависимостью, если вы ей позволите. Работайте только на отложенные деньги и придерживайтесь своего курса.

7. Идти ва-банк

Даже если у вас есть стратегия управления рисками, иногда у вас будет искушение проигнорировать ее и заключить сделку гораздо более крупную, чем обычно. Причины различны, и вы будете искушать судьбу на худшее.

Возможно, у вас было несколько убыточных сделок подряд, что заставит вас захотеть вернуть часть убытков. После успешной серии вы можете почувствовать, что так будет продолжаться и далее. Всегда будет одна сделка, обещающая хорошую прибыль, и вы готовы рискнуть практически всем.

Если вы слишком рискуете, вы совершаете ошибку, и ошибки имеют тенденцию усугубляться. Трейдеры были известны своим стоп-лоссом в надежде на улучшение ситуации. Многие также вынуждены удерживать свою маржу, говоря себе, что все изменится.

Когда вы чувствуете это, соответствуйте правилу 1% риска и 3% риска в день. Не поддавайтесь искушению, соответствуйте своей задаче руководством рисками и не идите ва-банк или не увеличивайте свою позицию.

8. Выбирать не того брокера

Внесение денег на счет брокера – самая крупная первая сделка, которую вы совершите. Если возникнут финансовые проблемы или будет открыто мошенничество с торговлей, вы можете потерять все свои деньги.

Кажется это очевидным, но много людей постоянно задают нам на почту вопросы, мол “брокер не платит деньги, что делать”. Когда я перехожу по ссылкам на тех брокеров, то удивляюсь, что заставило людей там вообще регистрироваться? Нет регуляции, нет ничего авторитетного, чтобы вызвать доверие. Тем не менее, судя по приходящим письмам, эта ошибка является актуальным фактом.

Мы советуем работать с брокерами, с которыми работаем сами, где есть регуляторы, многолетний опыт, большая клиентская база.

Время начинать зарабатывать

Наверняка вы хотите стабильно получать прибыль. Брокер Alpari работает уже более 24 лет и позволяет стабильно зарабатывать на трейдинге. Здесь есть профессиональные типы счетов с выходом на международный рынок, а ежемесячный торговый оборот превышает $1 000 000 000. Низкие спреды, кредитное плечо до 1:3000, мгновенное исполнение ордеров, более 30 способов пополнить / вывести деньги.

К слову, у Альпари можно торговать на деньги инвесторов через специальные ПАММ счета или платформенную систему. Во многих трейдеров инвестируют более $150 000, а самые успешные управляют капиталом более миллиона долларов. Это лучший брокерский дом, чтобы начать зарабатывать деньги.

9. Неспособность сократить потери

Соблазн позволить убыточным сделкам развиваться в надежде, что рынок развернется, может быть серьезной ошибкой, а неспособность сократить убытки может свести на нет любую прибыль, которую трейдер мог бы получить в другом месте.

Это особенно верно для дневных торгов или кратких стратегий, потому что такие методы полагаются на быстрые движения рынка для получения прибыли. Нет смысла пытаться преодолеть временные спады на рынке, поскольку все активные позиции должны быть закрыты к концу этого торгового дня.

Хотя некоторые убытки являются неизбежной частью торговли, стопы могут закрыть позицию, которая движется против рынка на заранее определенном уровне. Это может свести к минимуму ваш риск, сократив ваши убытки за вас. Вы также можете установить лимит на свою позицию, чтобы ваша сделка автоматически закрывалась после получения определенной суммы прибыли.

Интересное по теме:

- Как трейдер Ник Лисон обанкротил банк Barings и деньги Елизаветы II

- Золотые правила трейдера – 25 основ успешного трейдинга

- Рынок медицинского каннабиса и Что о нём нужно знать

- Как создать свое государство – Пошаговая инструкция и реальные Примеры

- Бернард Мейдофф и его пирамида на 64 миллиарда долларов

Стоит отметить, что стопы не всегда закрывают вашу сделку точно на указанном вами уровне. Рынок может перепрыгивать с одной цены на другую без промежуточной рыночной активности – что может произойти, если вы оставите сделку открытой на ночь или на выходных. Это известно как проскальзывание .

Гарантированные стопы могут бороться с этим риском, поскольку они автоматически закрывают сделки, как только они достигают заранее определенного уровня. Некоторые провайдеры взимают плату за эту защиту заранее. С IG будет просто небольшая премия, если сработает гарантированный стоп.

В заключении

Планирование и выполнение чего-либо требует терпения, навыков и дисциплины. По мере того, как вы углубляетесь в дневную торговлю, вам следует сделать шаг назад и со временем скорректировать свой план. По мере изменения вашей финансовой и личной ситуации вам будет полезно реализовывать разные стратегии в разное время.

Каждый трейдер совершает ошибки, и примеры, описанные в этой статье, не обязательно должны быть концом вашей торговли. Однако их следует использовать как возможность узнать, что работает, а что не работает для вас. Главное помнить, что вы должны составить торговый план, основанный на собственном анализе, и придерживаться его, чтобы эмоции не омрачили принятие решений.

Загрузка…

Автор: Станислав Горов

Автор статей, трейдер и инвестор. «Трейдинг для меня — это источник вдохновения и приятное времяпровождение. Здесь более 20000 активов, но даже любой один из них может открыть большие горизонты деятельности, знаний и возможностей.»

Случается так, что открывая сделку на бирже, все может пойти не по плану. Появляется красная свеча и кажется, что убытки будут только расти. Тут трейдер может поддаться эмоциям и совершить ряд необдуманных решений. Какие можно предпринять шаги, чтобы в такие моменты минимизировать свои убытки? Какие ошибки допускают трейдеры, когда начинают торговать? Обо всем этом мы поговорим в этой статье.

Как лучше выходить из убыточной сделки

Нужно сразу понимать, что невозможно всегда выходить с прибылью со сделок. А это означает, что рано или поздно вам придется закрывать убыточную сделку на бирже.

Следите за уровнем скользящих убытков

Когда начинается просадка не нужно сразу закрывать сделки. Первое, что стоит предпринять, это посмотреть на уровни, на которых началась просадка. После этого решить, какие есть варианты по усреднению всех открытых позиций. Можно открыть новую сделку или подождать немного времени, в этот момент важно поставить приоритет не на прибыль, а на то, чтобы сохранить свой нынешний баланс. Существуют два отличных инструмента, которыми важно воспользоваться при просадке – это Stop Loss и Trailing Stop. Можно выставить такие показатели, чтобы цена не превысила ту, на которую вы рассчитываете.

Сколько можно не закрывать убыточную сделку?

Как правило, сделки закрывают когда достигнут определенный уровень прибыли или убытка. Но сколько можно удерживать убыточную позицию? Существует такое понятие как риск-менеджмент. Так вот, если судить по нему, то держать проблемную сделку открытой можно до того времени, пока убыток не достиг 2-3% от общей суммы депозита или 20-30% от всех позиций, которые на этот момент торгуются. Однако в реальной жизни таких цифр мало кто придерживается, кроме ботов.

Есть еще ряд моментов, которые дадут понять, что сделку необходимо закрыть:

- Когда цена актива пробила уровень поддержки или сопротивления, сделку нужно закрыть.

- Когда торги шли по тренду и стало понятно, что он закончился, нужно закрываться.

- Когда отведенное время на шорт позицию слишком затянулось, тоже стоит закрыть сделку.

Как избежать убыточной позиции

Зачастую трейдеры могут допускать одну серьезную ошибку – выжидать возвращение цены. То есть трейдер видит, что его сделка начинает приносить убытки и вместо того, чтобы закрыться с минимальными потерями, он начинает ждать возвращение изначальной стоимости актива. При этом забывая о правиле биржевой торговли – нужно покупать и перепродавать, а не заниматься хранением активов.

Также участники рынка, даже когда цена пошла в убыток, продолжают оставаться верны своему прогнозу, думая, что стоимость актива скоро развернется. Однако этими действиями они лишь увеличивают объемы своей убыточной позиции.

Ведение активной биржевой торговли само по себе занятие рискованное, поэтому правильным решением будет уменьшать риск, а не увеличивать его. Исходя из этого, нельзя увеличивать объемы убыточной сделки и постараться как можно быстрее попрощаться с ней. Ведь ситуации бывают разные и вы не можете на 100% быть уверены в своем прогнозе.

Как оградить себя от убыточных сделок

Конечно никто не говорит о том, что если вы будете следовать этим рекомендациям, то сразу станете торговать только в прибыль, но по крайней мере, будете немного защищены от убытков.

- Нужно торговать только по заранее готовой стратегии. Если открывать сделки полагаясь на интуицию, то, с большей долей вероятности, вы потеряете средства.

- Не стоит отходить от правил торговли. Если видите, что убытки начинают расти, не нужно выжидать лучшего момента и тем самым увеличивать потери, лучше сразу закрывать неудачную сделку.

- Не забывайте о риск-менеджменте. Ставьте Stop Loss или Trailing Stop. И не стоит их переносить, если цена будет приближаться к их срабатыванию.

- Нельзя выходить на торговлю хорошо не проанализировав рыночную ситуацию. Лучше потратить пару дней на слежение графика и чтение аналитики, чем потерять свои деньги.

- Лучше всего торговать активами, за которыми вы следите продолжительное время. Экспериментировать с активами, о которых вам мало чего известно, лучше в демо счете или же с небольшим депозитом.

- Следите за новостями. Если появляется какая-либо информация об активе, в который вы хотите инвестировать, то проанализируйте ее. Чаще всего, после благоприятных новостей, волатильность актива начинает повышаться, но также цена будет колебаться в обе стороны. Этого тоже не стоит забывать.

- Не жадничайте. Кроме выставленного Stop Loss, нужно также ставить и Take Profit. Из-за того, что не будет выставлена фиксированная прибыль, стоимость актива может развернуться и вы потеряете деньги.

Частые ошибки начинающих трейдеров

В начале своего пути, новоиспеченные трейдеры допускают ряд ошибок и зачастую они всегда похожи. Самые популярные из них, мы разберем далее.

Начинать торговлю не имея плана

Большое число начинающих трейдеров, что на традиционном, что на криптовалютном рынках, чаще всего начинают торговлю не имея плана. Независимо от того, собираетесь вы инвестировать на долгий срок или думаете зарабатывать на торгах регулярно, план необходим всегда. Иначе все ваши вложения и трейдинг будут выглядеть как убыточная азартная игра. Торговый план будет давать вам возможность осуществлять сделки системно и обдумано, к тому же, со временем эффективность торговли будет улучшаться.

Выход на рынок не имея подготовки

Прежде чем начать торговать с активами, необходимо проанализировать графики, ат также вести наблюдение за изменениями цен. Пробовать себя в демо аккаунте, где в случае неудачи, вы ничего не потеряете. Также можно начинать торговать небольшими суммами. Обязательно должно присутствовать хоть какое-то понимание технического анализа. Он будет полезен как спекулянтам, так и инвесторам, которым также важно открывать и закрывать сделки по выгодной стоимости актива.

Излишняя самоуверенность

Когда начинающий трейдер начинает получать прибыль с первых сделок, у него может сложиться впечатление, что на рынке заработать можно довольно легко. Но как вы можете понимать, это далеко не так. Нередки случаи, когда инвестор ошибочно думает, что может получить прибыль практически от любого колебания цен. Такая самоуверенность конечно приведет к тому, что сделки начнут открываться без должного анализа рынка. Все будет усугубляться, когда пойдут убыточные сделки и желание вернуть потерянные средства приведут к еще большим потерям.

Можно привести пример из жизни. Когда начинающий водитель только учиться управлять автомобилем, он ездит аккуратно, соблюдая при этом все правила. Однако спустя время, у него появляется излишняя самоуверенность и тогда начинается опасная езда. Но из-за отсутствия опыта вождения, вероятность попасть в ДТП резко повышается, что подтверждает статистика.

Использование кредитных средств

Нельзя использовать кредитные средства для входа на рынок. Кредит будет обязывать к регулярному возврату денежных средств с процентами, а это спровоцирует психологическое давление. Вследствии такого давления, вы будете постояно хотеть заработать на бирже, но так не бывает. Рынок не устроен таким образом, что будет раздавать деньги как зарплату. Он лишь дает возможность заработать трейдеру в благоприятный период времени.

Заключение

Торговля на рынке всегда несет в себе риски. Невозможно постоянно выходить победителем из любой сделки. Однако, вы можете минимизировать ваши убытки, если будете придерживаться рекомендаций и своей личной стратегии торговли. Также нужно помнить о частных ошибках новичков и по возможности стараться не допускать их в своей торговле.

Но а для комфортной торговли на крипто биржах, вы можете воспользоваться услугами RevenueBot. Сервис предоставляет возможность создания торговых ботов на крупнейших криптовалютных биржах: Binance, Bittrex, Bitfinex, Exmo и другие. Создание бота бесплатное, сервис не будет брать комиссии до того момента, пока клиент не начнет получать прибыль от торговли ботом. С помощью глубоких настроек бота клиенты сервиса реализовывают торговые стратегии, которые проблематично испытать при обычном трейдинге. Сразу обозначим: бот не имеет доступа к средствам клиентов на бирже, а торгует с помощью API-ключей, то есть счет останется вне доступа. У RevenueBot свыше 28 тыс клиентов, которые зарабатывают благодаря торговым ботам.

Почему стоит выбрать этот сервис?

- Платите комиссию только после получения прибыли.

- Настройки бота открывают разнообразные пути для получения прибыли.

- Внутри RevenueBot реализован маркетплейс, на котором клиенты могут купить готового бота, чтобы не трудиться в создании собственного, или же продать своего, если конфигурация показала эффективность. Также, на маркетплейсе приобретаются услуги наставника (опытного клиента сервиса), который готов ответить на вопросы новичков. Со временем, вы и сами можете стать наставником, получая за это дополнительную прибыль.

- Регулярные обновления возможностей сервиса, которые оптимизируют торговый процесс.

- Наличие реферальной программы RevenueBot позволяет зарабатывать на торговле, даже не прибегая к трейдингу. Привлекайте новых клиентов для сервиса и получайте до 30% от полученной ими прибыли каждый месяц (но не более 15 USD).

Это небольшой перечень преимуществ сервиса. Можно и дальше перечислять положительные качества RevenueBot, но зачем это делать, если вы можете зайти на официальный сайт сервиса и во всем убедиться самостоятельно? Крайне рекомендуется быстрее принимать решения, ведь крипто рынок не стоит на месте, а растет непомерными шагами. Кто знает, сколько прибыли упускает тот, кто не решается прийти и начать торговлю вместе с RevenueBot.