При отправке декларации или расчета в налоговую службу часто происходит ошибка 0000000002, которая имеет содержание о непринятии к обработке. Такие декларации получают отказ через несколько дней. Мало кто знает, что означает ошибка «Декларация (расчет) содержит ошибки и не принята к обработке» и как ее исправить, поэтому в этой статье мы в этом разберемся.

Содержание

- Устраняем ошибку в декларации

- Техническая поддержка 1С отчетность

- Ошибка «Не идентифицирован шаблон по отношению к коду документа»

Устраняем ошибку в декларации

В первую очередь необходимо убедиться в том, что имя файла идентично с идентификатором внутри файла. В идентификаторе также не должно быть расширения .xls на окончании файла. Это очень важно и может стать ключевыми причинами появления ошибки.

Сама ошибка «Декларация (расчет) содержит ошибки и не принята к обработке» с кодом 0000000002 при отправке обозначает, что в ваших расчетах внутри документа все-таки содержатся неточности. Поэтому откройте документ и перепроверьте заново свои данные. Когда вы сделаете это и будете на сто процентов уверены, что расчеты правильны и документ не содержит никаких ошибок, значит необходимо написать в техническую поддержку письмо с просьбой о помощи.

Похожая ошибка: 0400300003 Нарушено условие обязательности присутствия элемента (атрибута) в зависимости от значения другого элемента (атрибута).

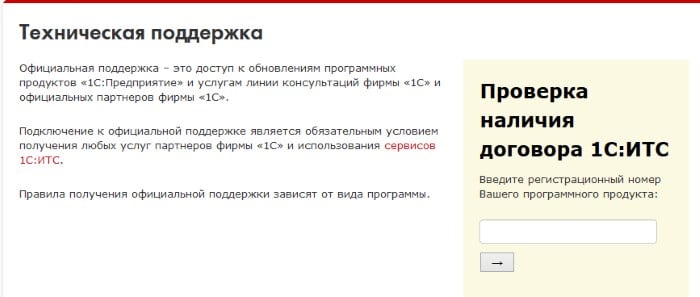

Техническая поддержка 1С отчетность

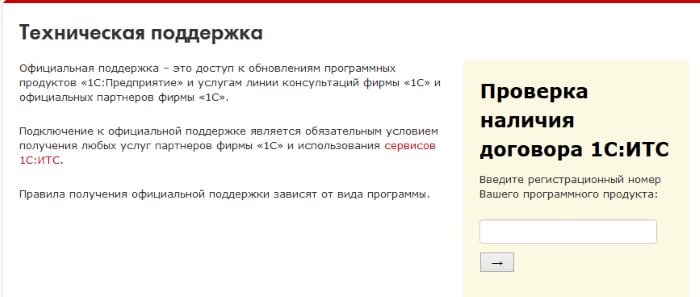

Если у вас возникли проблемы с декларацией, но в правильности своих расчетов и оформлении вы уверены, значит необходимо написать в техническую поддержку 1С отчетность. Для этого перейдите на сайт https://1c.ru/rus/support/support.htm, выберите версию программы из предложенных и перейдите на нужный раздел для решения проблемы.

Многих интересует, какие последствия будут распространены на плательщика, если декларация не предоставлена вовремя. Таким образом, если плательщик не предоставит декларацию в указанные сроки с него будет удержан штраф в размере пяти процентов от суммы, которую необходимо было уплатить, но не менее 1 тысячи рублей.

Налоговая декларация может быть предоставлена плательщиком в виде почтовых отправлений с описанным вложением, а также переслана в электронном виде по специальным каналам связи, используя личный кабинет плательщика.

Сами сроки предоставления декларации зависят от системы, в которой осуществляется налогообложение. Если была использована упрощенная система налогообложения, то плательщик обязуется уплатить налог не позже 25 числа месяца, который следует за месяцем. В нём по уведомлению была прекращена предпринимательская деятельность, к которой было применена упрощенная система.

Ошибка «Не идентифицирован шаблон по отношению к коду документа»

Часто у пользователей возникает еще одна ошибка помимо «Декларация (расчет) содержит ошибки и не принята к обработке», когда они пытаются отправить декларации. Здесь ситуация немного сложней из-за того, что декларация подаются за 2017 год, но используется форма из 2016.

Это происходит по причине приказа Федеральной налоговой службы, где декларации, которые заполнены по форме 2016 года имеют силу до февраля 2018 года, но некоторые учреждения ФНС самовольно перестали принимать такой отчет. Что же делать в этом случае? Необходимо немного подождать, затем создать новый отчет в обновленной версии программы. Сделать это можно после 18 февраля.

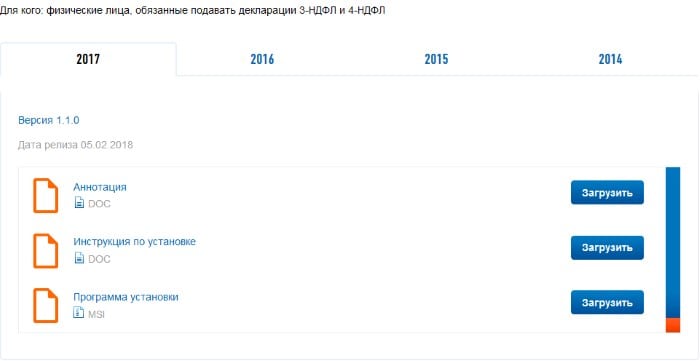

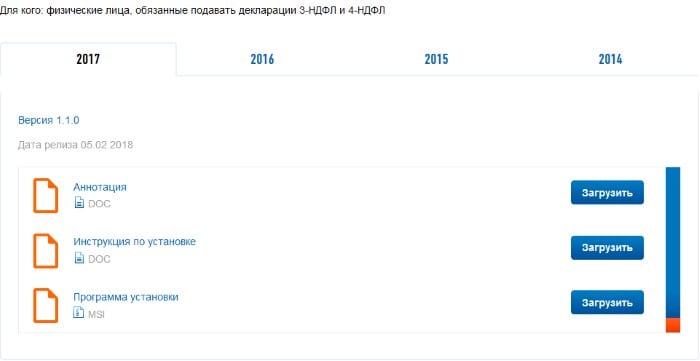

На сайте ФНС существует программа от ГНИВЦ «Декларации 2017». Она может отлично вам подойти для того, чтобы заполнять документы в автоматическом режиме по налогу доходов физических лиц. Ее можно найти, вместе с инструкциями на сайте https://www.nalog.ru/rn91/program//5961249/.

Вот мы и решили с вами ошибку 0000000002. Для получения более детальной информации посетите официальный сайт, где вы можете обратиться в техническую поддержку, а также узнать о последних новостях по поводу продукта.

При отправке декларации или расчета в налоговую службу часто происходит ошибка 0000000002, которая имеет содержание о непринятии к обработке. Такие декларации получают отказ через несколько дней. Мало кто знает, что означает ошибка «Декларация (расчет) содержит ошибки и не принята к обработке» и как ее исправить, поэтому в этой статье мы в этом разберемся.

Устраняем ошибку в декларации

Сама ошибка «Декларация (расчет) содержит ошибки и не принята к обработке» с кодом 0000000002 при отправке обозначает, что в ваших расчетах внутри документа все-таки содержатся неточности. Поэтому откройте документ и перепроверьте заново свои данные. Когда вы сделаете это и будете на сто процентов уверены, что расчеты правильны и документ не содержит никаких ошибок, значит необходимо написать в техническую поддержку письмо с просьбой о помощи.

Техническая поддержка 1С отчетность

Если у вас возникли проблемы с декларацией, но в правильности своих расчетов и оформлении вы уверены, значит необходимо написать в техническую поддержку 1С отчетность. Для этого перейдите на сайт https://1c. ru/rus/support/support. htm, выберите версию программы из предложенных и перейдите на нужный раздел для решения проблемы.

Многих интересует, какие последствия будут распространены на плательщика, если декларация не предоставлена вовремя. Таким образом, если плательщик не предоставит декларацию в указанные сроки с него будет удержан штраф в размере пяти процентов от суммы, которую необходимо было уплатить, но не менее 1 тысячи рублей.

Налоговая декларация может быть предоставлена плательщиком в виде почтовых отправлений с описанным вложением, а также переслана в электронном виде по специальным каналам связи, используя личный кабинет плательщика.

Сами сроки предоставления декларации зависят от системы, в которой осуществляется налогообложение. Если была использована упрощенная система налогообложения, то плательщик обязуется уплатить налог не позже 25 числа месяца, который следует за месяцем. В нём по уведомлению была прекращена предпринимательская деятельность, к которой было применена упрощенная система.

Ошибка «Не идентифицирован шаблон по отношению к коду документа»

Часто у пользователей возникает еще одна ошибка помимо «Декларация (расчет) содержит ошибки и не принята к обработке», когда они пытаются отправить декларации. Здесь ситуация немного сложней из-за того, что декларация подаются за 2017 год, но используется форма из 2016.

Это происходит по причине приказа Федеральной налоговой службы, где декларации, которые заполнены по форме 2016 года имеют силу до февраля 2018 года, но некоторые учреждения ФНС самовольно перестали принимать такой отчет. Что же делать в этом случае? Необходимо немного подождать, затем создать новый отчет в обновленной версии программы. Сделать это можно после 18 февраля.

На сайте ФНС существует программа от ГНИВЦ «Декларации 2017». Она может отлично вам подойти для того, чтобы заполнять документы в автоматическом режиме по налогу доходов физических лиц. Ее можно найти, вместе с инструкциями на сайте https://www. nalog. ru/rn91/program//5961249/.

Вот мы и решили с вами ошибку 0000000002. Для получения более детальной информации посетите официальный сайт, где вы можете обратиться в техническую поддержку, а также узнать о последних новостях по поводу продукта.

Код ошибки 0000000002 Декларация (расчет) содержит ошибки и не принята к обработке

При отправке декларации или расчета в налоговую службу часто происходит ошибка 0000000002, которая имеет содержание о непринятии к обработке. Такие декларации получают отказ через несколько дней. Мало кто знает, что означает ошибка «Декларация (расчет) содержит ошибки и не принята к обработке» и как ее исправить, поэтому в этой статье мы в этом разберемся.

Федеральная налоговая служба

Устраняем ошибку 0000000002 в декларации

Сама ошибка «Декларация (расчет) содержит ошибки и не принята к обработке» с кодом 0000000002 при отправке обозначает, что в ваших расчетах внутри документа все-таки содержатся неточности. Поэтому откройте документ и перепроверьте заново свои данные. Когда вы сделаете это и будете на сто процентов уверены, что расчеты правильны и документ не содержит никаких ошибок, значит необходимо написать в техническую поддержку письмо с просьбой о помощи.

Похожая ошибка: 0400300003 Нарушено условие обязательности присутствия элемента (атрибута) в зависимости от значения другого элемента (атрибута).

Техническая поддержка 1С отчетность

Если у вас возникли проблемы с декларацией, но в правильности своих расчетов и оформлении вы уверены, значит необходимо написать в техническую поддержку 1С отчетность. Для этого перейдите на сайт https://1c. ru/rus/support/support. htm, выберите версию программы из предложенных и перейдите на нужный раздел для решения проблемы.

Техническая поддержка 1С отчетность

Многих интересует, какие последствия будут распространены на плательщика, если декларация не предоставлена вовремя. Таким образом, если плательщик не предоставит декларацию в указанные сроки с него будет удержан штраф в размере пяти процентов от суммы, которую необходимо было уплатить, но не менее 1 тысячи рублей.

Налоговая декларация может быть предоставлена плательщиком в виде почтовых отправлений с описанным вложением, а также переслана в электронном виде по специальным каналам связи, используя личный кабинет плательщика.

Сами сроки предоставления декларации зависят от системы, в которой осуществляется налогообложение. Если была использована упрощенная система налогообложения, то плательщик обязуется уплатить налог не позже 25 числа месяца, который следует за месяцем. В нём по уведомлению была прекращена предпринимательская деятельность, к которой было применена упрощенная система.

Ошибка «Не идентифицирован шаблон по отношению к коду документа»

Часто у пользователей возникает еще одна ошибка помимо «Декларация (расчет) содержит ошибки и не принята к обработке», когда они пытаются отправить декларации. Здесь ситуация немного сложней из-за того, что декларация подаются за 2017 год, но используется форма из 2016.

Это происходит по причине приказа Федеральной налоговой службы, где декларации, которые заполнены по форме 2016 года имеют силу до февраля 2018 года, но некоторые учреждения ФНС самовольно перестали принимать такой отчет. Что же делать в этом случае? Необходимо немного подождать, затем создать новый отчет в обновленной версии программы. Сделать это можно после 18 февраля.

На сайте ФНС существует программа от ГНИВЦ «Декларации 2017». Она может отлично вам подойти для того, чтобы заполнять документы в автоматическом режиме по налогу доходов физических лиц. Ее можно найти, вместе с инструкциями на сайте https://www. nalog. ru/rn91/program//5961249/.

Программа автоматизации отчетов

Вот мы и решили с вами ошибку 0000000002 и «не идентифицируется шаблон с кодом документа». Для получения более детальной информации посетите официальный сайт, где вы можете обратиться в техническую поддержку, а также узнать о последних новостях по поводу продукта.

Источники:

https://rusadmin. biz/oshibki/kod-oshibki-0000000002/

https://www. web-comp-pro. ru/oshibki/kod-oshibki-0000000002-deklaraciya-raschet-soderzhit-oshibki-i-ne-prinyata-k-obrabotke/

При отправке декларации или расчета в налоговую службу часто происходит ошибка 0000000002, которая имеет содержание о непринятии к обработке. Такие декларации получают отказ через несколько дней. Мало кто знает, что означает ошибка «Декларация (расчет) содержит ошибки и не принята к обработке» и как ее исправить, поэтому в этой статье мы в этом разберемся.

Содержание

- Устраняем ошибку в декларации

- Техническая поддержка 1С отчетность

- Ошибка «Не идентифицирован шаблон по отношению к коду документа»

Устраняем ошибку в декларации

В первую очередь необходимо убедиться в том, что имя файла идентично с идентификатором внутри файла. В идентификаторе также не должно быть расширения .xls на окончании файла. Это очень важно и может стать ключевыми причинами появления ошибки.

Сама ошибка «Декларация (расчет) содержит ошибки и не принята к обработке» с кодом 0000000002 при отправке обозначает, что в ваших расчетах внутри документа все-таки содержатся неточности. Поэтому откройте документ и перепроверьте заново свои данные. Когда вы сделаете это и будете на сто процентов уверены, что расчеты правильны и документ не содержит никаких ошибок, значит необходимо написать в техническую поддержку письмо с просьбой о помощи.

Похожая ошибка: 0400300003 Нарушено условие обязательности присутствия элемента (атрибута) в зависимости от значения другого элемента (атрибута).

Техническая поддержка 1С отчетность

Если у вас возникли проблемы с декларацией, но в правильности своих расчетов и оформлении вы уверены, значит необходимо написать в техническую поддержку 1С отчетность. Для этого перейдите на сайт https://1c.ru/rus/support/support.htm, выберите версию программы из предложенных и перейдите на нужный раздел для решения проблемы.

Многих интересует, какие последствия будут распространены на плательщика, если декларация не предоставлена вовремя. Таким образом, если плательщик не предоставит декларацию в указанные сроки с него будет удержан штраф в размере пяти процентов от суммы, которую необходимо было уплатить, но не менее 1 тысячи рублей.

Налоговая декларация может быть предоставлена плательщиком в виде почтовых отправлений с описанным вложением, а также переслана в электронном виде по специальным каналам связи, используя личный кабинет плательщика.

Сами сроки предоставления декларации зависят от системы, в которой осуществляется налогообложение. Если была использована упрощенная система налогообложения, то плательщик обязуется уплатить налог не позже 25 числа месяца, который следует за месяцем. В нём по уведомлению была прекращена предпринимательская деятельность, к которой было применена упрощенная система.

Ошибка «Не идентифицирован шаблон по отношению к коду документа»

Часто у пользователей возникает еще одна ошибка помимо «Декларация (расчет) содержит ошибки и не принята к обработке», когда они пытаются отправить декларации. Здесь ситуация немного сложней из-за того, что декларация подаются за 2017 год, но используется форма из 2016.

Это происходит по причине приказа Федеральной налоговой службы, где декларации, которые заполнены по форме 2016 года имеют силу до февраля 2018 года, но некоторые учреждения ФНС самовольно перестали принимать такой отчет. Что же делать в этом случае? Необходимо немного подождать, затем создать новый отчет в обновленной версии программы. Сделать это можно после 18 февраля.

На сайте ФНС существует программа от ГНИВЦ «Декларации 2017». Она может отлично вам подойти для того, чтобы заполнять документы в автоматическом режиме по налогу доходов физических лиц. Ее можно найти, вместе с инструкциями на сайте https://www.nalog.ru/rn91/program//5961249/.

Вот мы и решили с вами ошибку 0000000002. Для получения более детальной информации посетите официальный сайт, где вы можете обратиться в техническую поддержку, а также узнать о последних новостях по поводу продукта.

Когда налогоплательщик узнает об ошибках

Отправляя первичную декларацию по НДС в налоговую инспекцию, налогоплательщик может и не подозревать, что контролеры обнаружат в ней ошибки. Причем эти ошибки могут возникать не только по вине самого налогоплательщика (при неточности заполнения, технических погрешностях и др.), но и в связи с какими-либо действиями/бездействием его контрагентов.

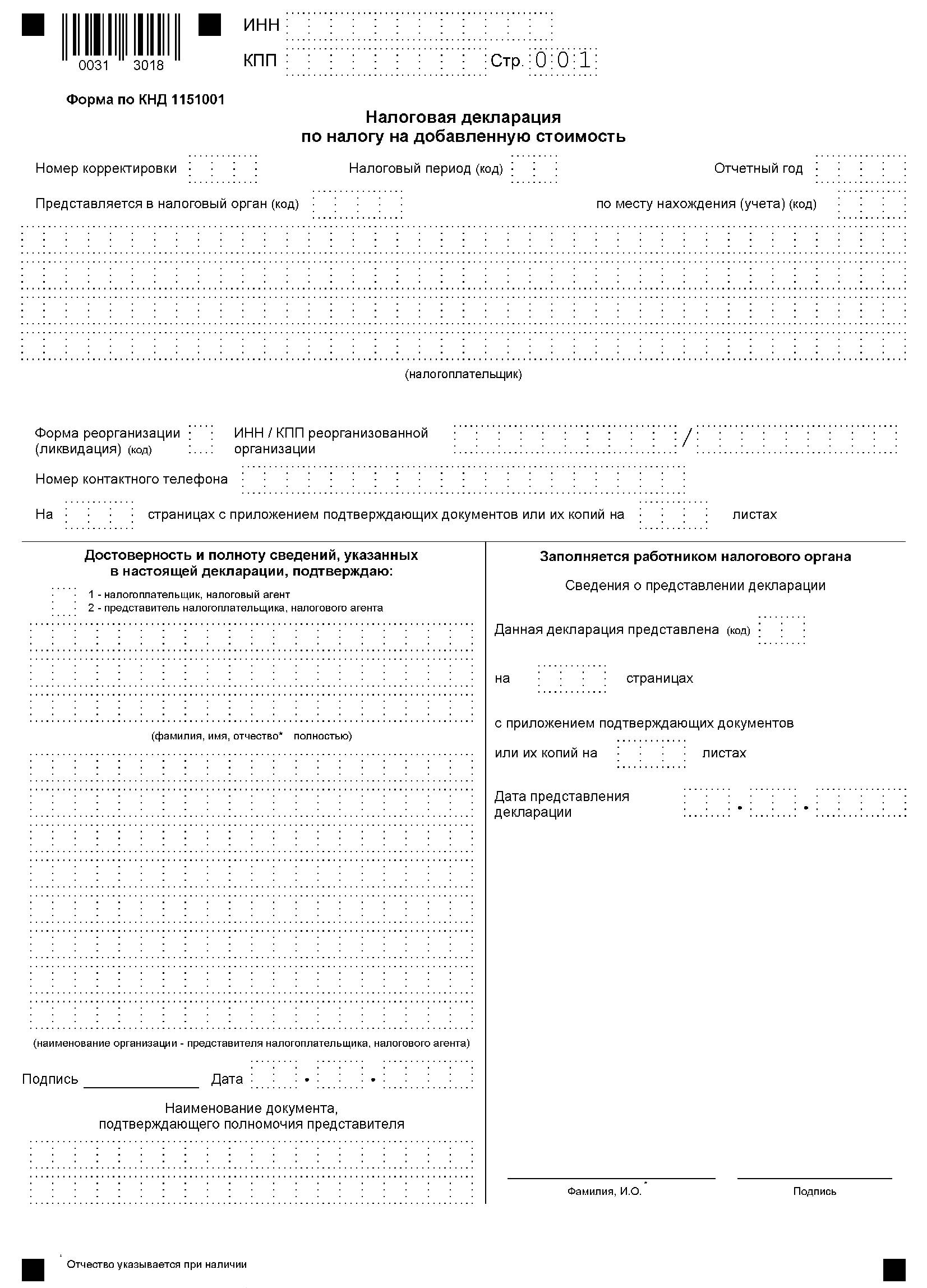

С отчета за 1 квартал 2022 года декларацию по НДС нужно оформлять по обновленной форме, в редакции приказа ФНС от 24.12.2021 № ЕД-7-3/1149@. Изменения связаны с заявительным порядком возмещения НДС.

Пример заполнения декларации по НДС за 4 квартал 2022 года вы найдете в КонсультантПлюс. Пробный доступ к системе можно получить бесплатно.

К примеру, партнер не отразит в книге продаж выданный вам счет-фактуру. В результате он не только занизит в своей декларации сумму реализации и НДС, но и доставит массу неприятностей вам — получателю счета-фактуры:

- Вы будете вынуждены давать пояснения контролерам.

- Повышается риск отказа в вычетах по НДС по счету-фактуре, отраженному в вашей книге покупок и не зафиксированному в книге продаж вашего контрагента.

Как вы узнаете, что ваш контрагент не отразил счет-фактуру в книге продаж или данные были искажены? Всё просто: вы получите от налоговиков требование о необходимости представления пояснений в связи с выявленными при проверке декларации расхождениями. В приложении к требованию будут перечислены ошибки и их коды. Подробнее об этом расскажем далее.

Коды, которые расскажут вам об ошибках в декларации по НДС

С помощью рисунка ниже вы сможете быстро и наглядно познакомиться с кодировкой ошибок, выявляемых с помощью АСК НДС (автоматизированной системы контроля данных из деклараций по НДС):

Что означают коды ошибок с 5-го по 9-й и как реагировать на них, вы можете узнать в КонсультантПлюс. Пробный доступ к данной правовой системе можно получить бесплатно.

В следующих разделах подробнее остановимся на причинах появления ошибок с отдельными кодами и последующих действиях налогоплательщика.

Код 000000001: вычеты есть, а начисление отсутствует

Код ошибки 0000000001 в декларации по НДС указывает на наличие «налогового разрыва» — когда АСК НДС не смогла сопоставить данные в книге продаж поставщика с данными книги покупок покупателя. Причиной такого разрыва может служить:

- Нерадивость контрагента: он не представил декларацию по НДС за аналогичный период или отразил в представленной декларации данные, не позволяющие идентифицировать счет-фактуру и сопоставить его со счетами-фактурами контрагента.

- Недобросовестность продавца: вместо фактической реализации он отразил в декларации нулевые значения.

- Невнимательность покупателя: при оформлении книги покупок допущены ошибки.

Какие существуют основания для отказа в возмещении НДС, читайте здесь.

На рисунке ниже показаны возможные причины возникновения ошибки с кодом 0000000001 и порядок составления пояснений:

В большинстве случаев код ошибки 0000000001 появится в требовании налоговиков, если вы работали с фирмами-однодневками. Именно они чаще всего представляют нулевые декларации по НДС или вообще не отчитываются в налоговые органы.

Пример составления пояснений к декларации по НДС от КонсультантПлюс:

Организация «Альфа» получила требование налоговой инспекции о представлении пояснений по декларации по НДС за I квартал 2022 г. Требование получено в электронном виде по ТКС.

В приложении к требованию указан код ошибки «1» в разд. 8 декларации по операции покупки товаров у организации «Бета». Это значит, что инспекция нашла противоречия между данными книги покупок покупателя и сведениями из книги продаж продавца.

Бухгалтер организации «Альфа» сверил данные…

Посмотреть пример полностью можно в КонсультантПлюс, получив бесплатный пробный доступ к системе.

Код 000000002: ищем свои ошибки

Код ошибки 0000000002 в декларации по НДС означает, что в книге покупок и продаж отчитывающейся компании расходятся данные об одной и той же операции. Здесь речь идет не о нестыковках между декларациями продавца и покупателя, а о расхождениях внутри отчетности самой компании (или ИП).

Если налог сначала начисляется, а затем принимается к вычету, в книге покупок и продаж регистрируется один и тот же счет-фактура. Как это бывает на практике?

Пример 1

ООО «Альмира» (поставщик) получило предоплату от ООО «Сигма Люкс» (покупателя) и начислило с ее суммы НДС. При отгрузке продукции поставщик заявил вычет начисленного авансового НДС (п. 6 ст. 172 НК РФ). Эти две операции и сравнит АСК НДС.

Если в декларации есть вычет, но налог не начислен, система сформирует запрос с кодом ошибки 0000000002. Получив требование инспекции с таким кодом ошибки, ООО «Альмира»:

- проверяет, зарегистрирован ли авансовый счет-фактура в книге продаж;

- выявив не отраженный в книге продаж авансовый счет-фактуру, оформляет доплист к книге продаж (за период получения аванса), доплачивает налог и пени, а также представляет уточненную декларацию.

Такой же код ошибки ООО «Альмира» получит и в том случае, если авансовый НДС и начислит и примет к вычету, но при этом при регистрации счета-фактуры в книге покупок и продаж допустит погрешности.

Пример 2

ПАО «КерамзитСтрой» арендует муниципальное имущество и исполняет обязанности налогового агента по НДС. Компания ежемесячно оформляет счет-фактуру и регистрирует его в книге продаж, а также уплачивает НДС в бюджет. Затем ПАО «КерамзитСтрой» в книге покупок заявляет вычет на эту же сумму.

Если ПАО «КерамзитСтрой» ошибется при отражении счета-фактуры в книге покупок и продаж, при проверке декларации система укажет ошибку с кодом 0000000002. После получения требования о предоставлении пояснений компании необходимо следовать алгоритму, описанному в примере 1.

Что делать после получения требования, в котором указаны коды ошибок

Действия налогоплательщика в такой ситуации представлены на рисунке:

Важно помнить, что на каждом этапе существуют ограничительные сроки, пропуск которых грозит налогоплательщику (налоговому агенту по НДС) штрафами, а в некоторых случаях и блокировкой счетов.

Основные сроки представлены на рисунке:

У инспекторов есть весьма действенный и неблагоприятный для налогоплательщика инструмент, чтобы заставить его вовремя отправлять квитанцию о приеме требования, — блокировка счета (п. 3 ст. 76 НК РФ).

Когда обязательно нужна уточненная декларация при выявлении ошибок с указанными кодами

После получения из инспекции требования о представлении пояснений в связи с выявленными в декларации ошибками возникает вопрос: можно ли налогоплательщику ограничиться подачей одних только пояснений или требуется еще и уточненная декларация?

Чтобы ответить на него, нужно:

- взять из представленной в инспекцию первичной декларации показатели строк 040 и 050 раздела 1 (информацию об исчисленной сумме налога к уплате или к возмещению);

- проанализировать, как повлияло исправление ошибок на указанную в этих строках сумму налога;

- если после исправления ошибок налог к уплате в бюджет оказался занижен (сумма возмещения оказалась завышенной), в обязательном порядке требуется подача уточненной декларации.

См. также «Исправляем ошибки — уменьшение НДС в декларации».

Уточненной декларации не потребуется, если занижения налога не последовало. Но объяснения представить нужно обязательно:

- в том случае, когда вы в своей декларации никаких ошибок не обнаружили;

- когда корректировки (вызванные выявлением ошибок) не повлияли на изменение налоговой базы и итоговую сумму налога.

О правилах написания и подачи пояснений при выявлении ошибок в декларации по НДС, а также о размерах штрафов за их непредставление (или опоздание с пояснениями) мы рассказываем здесь.

Итоги

При камеральной проверке деклараций по НДС в представленных данных могут быть выявлены ошибки четырех видов. Ошибка с кодом 0000000001 обозначает налоговый разрыв между данными по одной и той же операции в декларациях контрагентов, а код ошибки 0000000002 указывает на возможные погрешности в отражении операций в книге покупок или книге продаж одного налогоплательщика. Код 0000000003 говорит о расхождениях данных об одной операции в частях 1 и 2 журнала учета счетов-фактур, а код 0000000004 может указывать на наличие ошибок при регистрации счета-фактуры. После получения от налоговиков требования о представлении пояснений необходимо разобраться в причинах появления ошибок, затем доплатить налог и пени, представить уточненную декларацию (если в результате ошибки налог к уплате оказался занижен) или ограничиться пояснениями (если налог не занижен, и вычеты контрагентов не пострадают).

Как понять уведомление ФНС об отказе: шпаргалка для бухгалтера

- Главная

- Новости

- Как понять уведомление ФНС об отказе: шпаргалка для бухгалтера

Шпаргалка по 10 самым распространенным причинам отказов

Проверив отчет, ФНС в течение следующего рабочего дня направляет компании квитанцию о приеме или уведомление об отказе. В документе пишут код ошибки и расшифровку этого кода.

Перед вами 10 самых распространенных причин отказов.

Отказ в приеме отчетности: как действовать

| Код ошибки | Что пишет ИФНС | Что это значит и что делать |

|---|---|---|

| 0400200005 | Повторная регистрация первичного документа |

Возможно, ранее вы подали документ с тем же номером корректировки. Если это так, укажите в реквизитах отчета следующий номер корректировки и отправьте снова. Если вы впервые сдавали отчет с таким номером корректировки, ошибка может быть связана с тем, что файл повторно загрузился базу данных ИФНС. Отчет в этом случае считается представленным. |

| 0400400011 | Нарушено условие равенства значения суммы страховых взносов по плательщику страховых взносов совокупной сумме страховых взносов по застрахованным лицам | Такой отказ приходит на РСВ. Убедитесь, что вы правильно заполнили в отчете строки 060, 061, 062 в Подразделе 1.1 Раздела 1 и что суммы страховых взносов в Разделе 3 соответствуют суммам в Разделе 1.. |

| 0400100001 | Не найден плательщик по ИННКПП, представленным в файле | Ошибка может появляться из-за того, что неверно указан КПП или код инспекции, куда отправлен отчет, из-за перевода организации в другую инспекцию или нестыковки в данных самой инспекции. |

| 0400400018 | Нарушено условие равенства значения базы для исчисления страховых взносов по плательщику страховых взносов совокупной сумме по застрахованным лицам |

Отказы с такой формулировкой приходят на РСВ. Причина в том, что в базе ФНС суммы в приложении 1 Раздела 1 не сходятся с суммой значений за 3 месяца из Приложения 1 и соответствующих значений по всем сотрудникам за предыдущие периоды. |

| 0400400017 | Нарушено условие равенства значения суммы выплат и иных вознаграждений, начисленных в пользу физических лиц, по плательщику страховых взносов совокупной сумме по застрахованным лицам | |

| 0100500001 | Отсутствуют сведения о доверенности в налоговом органе |

Если документ подписывал не руководитель организации, убедитесь, что вы представили в инспекцию доверенность на право подписи. Если вы уверены, что передавали доверенность, или отчет подписывал сам руководитель, воспользуйтесь инструкцией. |

| 0100200009 | Файл направлен в налоговый орган, в компетенцию которого не входит получение данной информации | Проверьте, что вы правильно указали код ИФНС, в которую был направлен документ. Если инспекция была указана верно, убедитесь, что данные заполнены правильно |

| 0400300001 | Регистрация уточненного документа без первичного | Убедитесь, что вы подавали первичный документ, налоговая его приняла и ИНН-КПП первичного и корректирующего отчета совпадают. Если отказ пришел на 6-НДФЛ, проверьте ОКТМО. Удостоверьтесь также, что правильно выбран период отчета, а организация не переводилась в другую инспекцию. |

| 0300100002 | Файл xsd-схемы не найден | Решение зависит от того, на какую форму пришел отказ. |

| 0000000002 | Декларация (расчет) содержит ошибки и не принята к обработке | Если отказ пришел на РСВ, то рекомендуем отправить его еще раз. |

Расчет по страховым взносам не принят к обработке: как найти ошибку?

Получили отказ на РСВ. Отправили 22.04.2019 в 14.21.11. Текст ошибки в отказе: -0000000002: Декларация (расчет) содержит ошибки и не принята к обработке. Файл из 1С загрузили в Контур с возможностью редактирования. Проверка в Контуре ошибок не показала. Тестер тоже ошибок не показывал. Налоговая не отвечает. Более подробных расшифровок в уведомлении нет. Что там может быть неправильного?

Ольга Матвеева, прошу прощения! Конечно же — Здравствуйте! Тема есть. Но когда мы сдавали за год РСВ по той же схеме все было без проблем. Здесь же вообще не указано в чем ошибки. Никаких кодов, кроме 0000000002. Еще раз — извините! На всякий случай — ИФНС 27 по Москве.

Добрый день!

Похожая ситуация была у меня. Выяснилось, что в базе данных налоговой каким-то странным образом было загружено ФИО не нашего директора. Получилось, что отчет подписан Ивановым Иваном Ивановичем, а у в налоговой якобы наш подписант должен быть Петров Петр Петрович. (29 ИФНС по г. Москве). Может быть, и у Вас такое. Я часами дозванивалась, переписывалась. Все мне отвечали — должна быть расшифровка ошибки, такого типа и не бывает. Пока не дозвонилась до «тети у компьютера» в ИФНС, которая при мне залезла и с экрана прочитала в чем несоответствие.

г. Екатеринбург89 228 баллов

Добрый день!

Цитата (k-k):Текст ошибки в отказе: -0000000002: Декларация (расчет) содержит ошибки и не принята к обработке.

Если это не фатальный сбой в приемном комплексе ФНС, то причин для отказа в обработке не так уж много

Цитата (Приказ Минфина России от 02.07.2012 N 99н ):28. Основаниями для отказа в приеме налоговой декларации (расчета) являются:

1) отсутствие документов, удостоверяющих личность физического лица, или отказ физического лица предъявить должностному лицу, предоставляющему государственную услугу, такие документы в случае представления налоговой декларации (расчета) непосредственно этим лицом;

2) отсутствие документов, подтверждающих в установленном порядке полномочия физического лица — уполномоченного представителя заявителя на представление налоговой декларации (расчета) или подтверждение достоверности и полноты сведений, указанных в налоговой декларации (расчете), либо отказ указанного лица предъявить должностному лицу, предоставляющему государственную услугу, такие документы;

3) представление налоговой декларации (расчета) не по установленной форме (установленному формату);

4) отсутствие в налоговой декларации (расчете), представленной на бумажном носителе, подписи руководителя (иного представителя — физического лица) организации — заявителя (физического лица — заявителя или его представителя), уполномоченного подтверждать достоверность и полноту сведений, указанных в налоговой декларации (расчете), печати организации;

5) отсутствие усиленной квалифицированной электронной подписи руководителя (иного представителя — физического лица) организации-заявителя (физического лица — заявителя или его представителя) или несоответствие данных владельца квалифицированного сертификата данным руководителя (иного представителя — физического лица) организации-заявителя (физического лица — заявителя или его представителя) в налоговой декларации (расчете) в случае ее представления в электронной форме по ТКС;

6) представление налоговой декларации (расчета) в налоговый орган, в компетенцию которого не входит прием этой налоговой декларации (расчета).

Не менялся ли у Вас сертификат ЭП? В ту ли инспекцию отправили? Если расчет по ОП , наделенному полномочиями , но без расчетного счета, то тоже могут отклонить.

KEGa, добрый день! 12.04.2019 сдали 6-НДФЛ и расчеты по выплатам иностранцам, там было все нормально. Декларации были приняты. С тех пор сертификат не менялся. А обновление сертификата произошло 30 января 2019 г. Вроде бы все должно быть также. И еще — через ЛК ЮЛ (Личный кабинет налогоплательщика юр. лица) весь апрель пробовали делать запросы на сверку персональных данных физлиц для РСВ. Таблица не приходила. Был только ответ, что электронное обращение было принято. Хотя раньше все приходило, практически, сразу.

Хельга-бух, добрый день! Спасибо, что поделились опытом.

KEGa, спасибо!

Елена, доброго времени суток!💐

Это был фатальный сбой в приемном комплексе ИФНС!

……. ( далее следует непереводимая игра слов с использованием местных идиоматических выражений)

Очень часто при отправке декларации (расчета) в налоговую, пользователи сталкиваются со следующей ошибкой «0000000002-Декларация (расчет) содержит ошибки и не принята к обработке» и получают отказ через несколько дней. Так же приходит ошибка со следующим кодом: 0300300028-Не идентифицирован шаблон с кодом документа. Давайте попробуем почему возникает такая ситуация и как исправить эту ошибку.

0000000002-Декларация (расчет) содержит ошибки — как исправить

Первым делом настоятельно рекомендуем сверить имя файла с его идентификатором (внутри файла), они должны быть идентичными, однако в Идентификаторе не должно быть расширения «.xls» в конце.

Сам код ошибки 0000000002 означает что нужно найти ошибку в расчетах вычета. Пересчитайте и внимательно проверьте данные еще раз.

Если все данные верны — смело пишите в техподдержку онлайн либо отправляйте официальное письмо с просьбой расшифровки кода ошибки.

Как исправить «0300300028-Не идентифицирован шаблон с кодом документа»

Это еще одна распространенная ошибка при отправке расчетов и деклараций. Тут все немного запутано, а сама ошибка возникает если вы подавали декларацию за 2017 год по «устаревшей» форме от 2016 года.

Согласно приказу Федеральной налоговой службы декларации заполненные по форме за 2016 год должны приниматься до 18 февраля 2018 года, а в некоторых отделениях ФНС ее уже перестали принимать.

Как поступить? Рекомендуем подождать до девятнадцатого февраля текущего года (19.02.2018) и подавать корректировку уже в обновленной 3-НДФЛ.

На сайте ФНС есть специализированная программа «Декларация 2017» от АО ГНИВЦ (Главный Научно Исследовательский Вычислительный Центр Федеральной налоговой службы Российской Федерации). Отлично подходит для втоматизированного заполнения налоговых деклараций по налогу на доходы физических лиц.

Саму программу и инструкции по установке можно найти на официальном сайте ФНС.

Заключение

Надеюсь мы помогли вам разобраться с кодами ошибок 0000000002 при заполнении деклараций и кодом 0300300028 «Не идентифицирован шаблон с кодом документа». Всю остальную информацию рекомендуем узнавать в официальных отделениях ФНС. Если у вас полезные советы — пишите в комментариях к этой странице и мы будем дополнять нашу статью.

Евгений Загорский

IT специалист. Автор информационных статей на тему Андроид смартфонов и IOS смартфонов. Эксперт в области решения проблем с компьютерами и программами: установка, настройка, обзоры, советы по безопасности ваших устройств. В свободное время занимается дизайном и разработкой сайтов.

Оценка статьи:

Загрузка…

Самое читаемое:

28.01.2023

28.01.2023

Как отключить рекомендуемые ролики в Яндекс Дзене

Площадка «Яндекс.Дзен» недавно перешла в собственность VK и претерпела некоторые изменения. В первую очередь это…

Далее

28.01.2023

28.01.2023

Как отключить Т9 на Айфоне и Айпаде?

Понятие «T9» берет свое начало со времен кнопочных телефонов. Данная функция позволила людям быстро набирать…

Далее

28.01.2023

28.01.2023

Приложение CIT Test на Xiaomi – что это и зачем нужно?

Количество приложений для смартфонов Xiaomi настолько велико, что подавляющее большинство из них остаются…

Далее

22.01.2023

22.01.2023

RAM Plus на Samsung – что это за программа?

Оперативная память (точнее — ее объем) является решающим фактором при выборе смартфона для многих пользователей….

Далее

При отправке декларации или расчета в налоговую службу часто происходит ошибка 0000000002, которая имеет содержание о непринятии к обработке. Такие декларации получают отказ через несколько дней. Мало кто знает, что означает ошибка «Декларация (расчет) содержит ошибки и не принята к обработке» и как ее исправить, поэтому в этой статье мы в этом разберемся.

Содержание статьи:

- 1 Устраняем ошибку 0000000002 в декларации

- 2 Техническая поддержка 1С отчетность

- 3 Ошибка «Не идентифицирован шаблон по отношению к коду документа»

В первую очередь необходимо убедиться в том, что имя файла идентично с идентификатором внутри файла. В идентификаторе также не должно быть расширения .xls на окончании файла. Это очень важно и может стать ключевыми причинами появления ошибки.

Сама ошибка «Декларация (расчет) содержит ошибки и не принята к обработке» с кодом 0000000002 при отправке обозначает, что в ваших расчетах внутри документа все-таки содержатся неточности. Поэтому откройте документ и перепроверьте заново свои данные. Когда вы сделаете это и будете на сто процентов уверены, что расчеты правильны и документ не содержит никаких ошибок, значит необходимо написать в техническую поддержку письмо с просьбой о помощи.

Похожая ошибка: 0400300003 Нарушено условие обязательности присутствия элемента (атрибута) в зависимости от значения другого элемента (атрибута).

Техническая поддержка 1С отчетность

Если у вас возникли проблемы с декларацией, но в правильности своих расчетов и оформлении вы уверены, значит необходимо написать в техническую поддержку 1С отчетность. Для этого перейдите на сайт https://1c.ru/rus/support/support.htm, выберите версию программы из предложенных и перейдите на нужный раздел для решения проблемы.

Многих интересует, какие последствия будут распространены на плательщика, если декларация не предоставлена вовремя. Таким образом, если плательщик не предоставит декларацию в указанные сроки с него будет удержан штраф в размере пяти процентов от суммы, которую необходимо было уплатить, но не менее 1 тысячи рублей.

Налоговая декларация может быть предоставлена плательщиком в виде почтовых отправлений с описанным вложением, а также переслана в электронном виде по специальным каналам связи, используя личный кабинет плательщика.

Сами сроки предоставления декларации зависят от системы, в которой осуществляется налогообложение. Если была использована упрощенная система налогообложения, то плательщик обязуется уплатить налог не позже 25 числа месяца, который следует за месяцем. В нём по уведомлению была прекращена предпринимательская деятельность, к которой было применена упрощенная система.

Ошибка «Не идентифицирован шаблон по отношению к коду документа»

Часто у пользователей возникает еще одна ошибка помимо «Декларация (расчет) содержит ошибки и не принята к обработке», когда они пытаются отправить декларации. Здесь ситуация немного сложней из-за того, что декларация подаются за 2017 год, но используется форма из 2016.

Это происходит по причине приказа Федеральной налоговой службы, где декларации, которые заполнены по форме 2016 года имеют силу до февраля 2018 года, но некоторые учреждения ФНС самовольно перестали принимать такой отчет. Что же делать в этом случае? Необходимо немного подождать, затем создать новый отчет в обновленной версии программы. Сделать это можно после 18 февраля.

На сайте ФНС существует программа от ГНИВЦ «Декларации 2017». Она может отлично вам подойти для того, чтобы заполнять документы в автоматическом режиме по налогу доходов физических лиц. Ее можно найти, вместе с инструкциями на сайте https://www.nalog.ru/rn91/program//5961249/.

Вот мы и решили с вами ошибку 0000000002 и «не идентифицируется шаблон с кодом документа». Для получения более детальной информации посетите официальный сайт, где вы можете обратиться в техническую поддержку, а также узнать о последних новостях по поводу продукта.

Код ошибки в декларации по НДС — это специальный шифр, позволяющий оперативно разобраться в сути недочета, допущенного в предоставленной отчетности. Все нарушения сгруппированы по ключевым характеристикам, у каждой группы — отдельная кодировка.

Почему не принимают декларацию

О недочетах в оформлении отчета налогоплательщик узнает практически сразу. Например, если допущена арифметическая погрешность, то специальная программа проверки укажет на несостыковку. Опечатки в оформлении тоже приведут к отказу в приеме отчетности.

Отказ в приемке отчетности по НДС возникает не только из-за ошибок в самой отчетной форме. Налоговики считают ошибкой и расхождения данных между контрагентами. Налоговики разъясняют, где искать ошибку исчисления суммы НДС, подлежащей вычету, — в книгах покупок и продаж. Например, когда ваша фирма заявляет вычет, отражая приобретения в книге покупок, а контрагент по каким-либо причинам не включает эту реализацию в свою книгу продаж.

Если в расчете будут выявлены расхождения, то в адрес налогоплательщика ФНС направит запрос-требование о предоставлении пояснений. Шифр недочета в запросе позволит быстро определить суть помарки в декларационном отчете. Например, еще в 2018 году действовали всего 4 шифра по отчетности НДС. Но с начала 2020 г. чиновники ввели дополнительные пять. Теперь кодификаторов 9, каждый характеризует конкретный вид недочета.

Как расшифровать

Налоговики разработали справочник кодов ошибок в декларации по НДС: в нем описан характер каждого недочета (Приложение к Письму ФНС России № ЕД-4-15/23367@ от 03.12.2018). Всего кодов девять:

| Коды возможных ошибок в декларации по НДС | |

|---|---|

| 0000000001 | Расхождение с данными контрагента |

| 0000000002 | Несоответствие данных раздела 8 (по книге покупок) и раздела 9 (по книге продаж) |

| 0000000003 | Расхождения между выставленными и полученными счетами-фактурами в разделах 10 и 11 |

| 0000000004 | Ошибка в конкретной графе отчета (номер строки декларации указан в скобках) |

| 0000000005 | Неверно указана дата выставления счета-фактуры в разделах 8–12 |

| 0000000006 | Значение кода ошибки 6 в декларации по НДС — дата заявки на вычет превышает допустимый срок в три года |

| 0000000007 | Дата счета-фактуры, заявленной на вычет по НДС, не соответствует периоду деятельности |

| 0000000008 | Некорректно указан код операции в разделах 8–12 декларации (кодификатор приведен в Приказе ФНС № ММВ-7-3/136@ от 14.03.2016) |

| 0000000009 | Неверно отражены аннулирующие записи в разделе 9 декларации |

Код 1

Требование от ФНС уже содержит шифры недочетов, которые необходимо пояснить или устранить.

Как расшифровываются неточности в декларационной отчетности по НДС?

Если в запросе от ФНС указан шифр 0000000001, то это означает, что налоговики выявили расхождения в отчетности контрагентов: код возможной ошибки 1 в декларации по НДС указывает сразу на несколько категорий недочетов. Все они связаны с действиями или бездействием контрагента. К примеру, это такие варианты:

- контрагент вовсе не отчитался по налогу на добавленную стоимость;

- поставщик сдал нулевку;

- в декларации контрагента отсутствуют операции, заявленные налогоплательщиком к вычету.

В отдельной ситуации шифр 1 обозначает, что ФНС не в силах идентифицировать запись о счете-фактуре в отчетности и сверить ее с информацией контрагентов.

Код 2

Кодификатор под номером 2 обозначает, что при проверке отчетности выявлено расхождение между данными разделов 8 и 9. То есть налогоплательщик ошибся при заполнении сведений о данных из книги покупок и книги продаж. Зачастую ошибка кроется в операциях по принятию вычета НДС по авансовым счетам-фактурам, по которым вычет уже заявили.

Код 3

Формат недочета под шифром 3 обозначает расхождение в сведениях журналов учета по выставленным и полученным счетам-фактурам — между разделами 10 и 11 декларационного отчета. Например, когда налогоплательщики неверно отражают сведения о посреднических операциях.

Код 4

Шифр ошибки 4 обозначает, что налогоплательщик допустил арифметическую ошибку в заполнении граф декларации. В требовании ФНС указывается не просто кодификатор 0000000004. Рядом со ссылкой на ошибку налоговики указывают номер поля или строки, в которой выявлен недочет. К примеру, код ошибки 4 19 в декларации по НДС — это неправильное заполнение графы 19 декларации по налогу на добавленную стоимость.

Исправить неверную запись просто. Поднимите декларацию и найдите указанное поле или строку. Перепроверьте правильность записей. Вероятно, в поле допущена опечатка. Подготовьте корректировку.

Предлагаем образец пояснения при ошибке 4 20 21 в декларации по НДС (нарушение в строках 20 и 21 книги продаж) — контрагент указал неверные значения в книге покупок, то есть значения книги продаж у продавца и книги покупок у покупателя не совпадают. Для подтверждения приложите выписку из книги покупок с указанием несовпадающих сумм по конкретным счетам-фактурам.

Код 5

В нормативах ФНС разъясняется, что означает код ошибки 5 в декларации по НДС — если фирма допустила недочет в дате счета-фактуры разделов 8–12, то в требовании ФНС укажут эту кодировку. Этот означает, что в указанных графах отчета налогоплательщик:

- либо не указал дату счета-фактуры вовсе;

- либо сделал запись неверного формата;

- либо ошибся с датой счета-фактуры, и она не попадает в отчетный период (находится за его пределами).

Требуется перепроверить записи с данными счетов-фактур.

Код 6

Вычеты по НДС — обычное дело. Заявить на уменьшение налога на добавленную стоимость разрешается в течение трех лет. Если срок истек, то получить вычет нельзя. Если в требовании указан код ошибки 6 в книге покупок по НДС, то проверьте, не истек ли у заявленного вычета по НДС срок давности в три допустимых года.

Код 7

Среди всех недочетов код ошибки 7 в декларации по НДС встречается реже всего. Такое нарушение возможно, когда фирма заявляет на вычет счет-фактуру, выписанный до даты ее регистрации.

Например, компания создана в 2022 году. А в декларации заявлен вычет по счету-фактуре, выписанному декабрем предыдущего года. Фирма на тот момент не существовала и провести операцию никак не могла. Шифр 7 свидетельствует об ошибке в дате счета-фактуры, заявленного к вычету, либо о желании плательщика получить вычет незаконно.

Код 8

Все операции, отражаемые в декларационной отчетности, закодированы. Шифры закреплены Приказом ФНС от 14.03.2016 № ММВ-7-3/136@. Если организация указала неверный шифр операции — к примеру, допустила опечатку, то в требовании ФНС укажут шифр недочета 8.

Код 9

Сведения в журналах учета счетов-фактур аннулируются по разным причинам. Важно правильно оформить аннулирующую запись. Если в корректировке допущена помарка, то ФНС проставит код ошибки 9 в декларации по НДС, указав такую кодировку в требовании. Шифр обозначает, например, что сумма НДС, указанная с отрицательным значением, оказалась больше суммы НДС, указанной в записи по счету-фактуре, подлежащей аннулированию. Или иная ситуация: в отчетности совсем отсутствует запись по счету-фактуре, подлежащая аннулированию.

Как исправить ошибки в декларации

Предположим, что фирма допустила ошибку в отчетной декларации. Налоговики направили требование в адрес налогоплательщика. У компании, получившей запрос от ФНС, есть всего 5 рабочих дней, чтобы выявить и исправить недочет.

Пятидневный срок исчисляется с момента отправки квитанции о получении требования от ФНС.

Алгоритм действий при получении требований:

- Отправьте квитанцию в ИФНС. Допускается направить сведения электронно или на бумажном носителе (лично или письмом). Если запрос пришел в электронном виде, то у фирмы есть всего 6 рабочих дней, чтобы отправить обратный квиток о получении. Иначе ФНС заподозрит налогоплательщика в уклонении от подачи разъяснений и инициирует выездную проверку.

- Проверьте правильность составления формуляра по НДС. Сверять весь отчет не требуется. Контроль проводите в отношении позиций формы, которые вызвали вопросы у контролеров. То есть проверьте те поля отчетности, которые были поименованы в требовании.

- Оформите корректировочный формуляр. Исправьте выявленные недочеты. Заполните корректировку по установленным требованиям. Не забудьте отметить порядковый номер исправления на титульном листе отчета.

- Подготовьте пояснения, в которых подробным образом опишите причину возникновения недочета. Если помарка привела к занижению налоговой базы или уменьшению суммы налога к перечислению в бюджет, то доплатите недоимку в срочном порядке. К пояснению приложите копию платежного поручения.

- Если помарка вызвана расхождениями с отчетностью контрагента, то подготовьте пояснительную записку. В письме отразите все обстоятельства и основания для включения операций в отчетность.

Обязательно приложите копии подтверждающих документов. Это счета-фактуры, договоры и контракты, акты выполненных работ, накладные и платежные поручения.

Что означает код ошибки 0000000002 при отказе в приеме налоговой декларации (расчета)?

Код ошибки 0000000002 при отказе в приеме означает, что налоговая декларация (расчет) содержит ошибки и не принята к обработке.

Налоговая декларация (расчет) может быть передана в налоговый орган в том числе в электронной форме по телекоммуникационным каналам связи или через личный кабинет налогоплательщика.

Датой представления налоговой декларации (расчета) заявителем в электронной форме по ТКС через оператора электронного документооборота считается дата, зафиксированная в подтверждении даты отправки (п. 4 ст. 80 НК РФ, п. 167 Административного регламента Федеральной налоговой службы по предоставлению государственной услуги по бесплатному информированию (в том числе в письменной форме) налогоплательщиков, плательщиков сборов, плательщиков страховых взносов и налоговых агентов о действующих налогах, сборах и страховых взносах, законодательстве о налогах и сборах и принятых в соответствии с ним нормативных правовых актах, порядке исчисления и уплаты налогов, сборов и страховых взносов, правах и обязанностях налогоплательщиков, плательщиков сборов, плательщиков страховых взносов и налоговых агентов, полномочиях налоговых органов и их должностных лиц, а также по приему налоговых деклараций (расчетов), утв. Приказом ФНС России от 08.07.2019 N ММВ-7-19/343@ (далее — Административный регламент)).

Налоговый орган при получении налоговой декларации (расчета) в электронной форме не позднее дня, следующего за днем ее получения, с использованием программного обеспечения осуществляет проверку (п. 162 Административного регламента, п. 2.8 Методических рекомендаций по организации электронного документооборота при представлении налоговых деклараций (расчетов) в электронной форме по телекоммуникационным каналам связи, утв. Приказом ФНС России от 31.07.2014 N ММВ-7-6/398@ (далее — Методические рекомендации), п. п. 3 — 5 разд. I Приложения N 1 к Методическим рекомендациям):

1) электронной подписи абонента-отправителя. Электронная подпись, которой подписан поступивший электронный документ (документы), должна быть действующей, и в сертификате владельца ЭП должны быть указаны реквизиты абонента-отправителя;

Обратите внимание! Квалифицированные сертификаты, срок действия которых истек с 01.04.2020 до 01.08.2020, по прекращении действия должны были быть заменены на аналогичные сертификаты, действующие еще три месяца. Срок действия ключей электронной подписи также подлежал продлению (ст. ст. 19.3, 21 Федерального закона от 01.04.2020 N 98-ФЗ).

2) идентификации файла:

имя файла налоговой декларации (расчета) должно соответствовать утвержденным требованиям формата;

наличие и корректность обязательных реквизитов файла, в частности кода налогового документа, версии формата, сведений в имени файла и в самом файле, совпадение значений реквизитов владельца(ев) ЭП в сертификате электронной подписи и в декларации (расчете);

ИНН в наименовании файла;

3) полномочий отправителя. Если абонентом-отправителем является представитель налогоплательщика, должен присутствовать файл с информационным сообщением о представительстве, при этом должны совпадать соответствующие реквизиты в файле (имени файла) информационного сообщения о представительстве и файле налоговой декларации (расчета), а также с соответствующими значениями реквизитов владельца(ев) ЭП в сертификате ключа проверки электронной подписи.

Налоговая декларация (расчет) в электронной форме по ТКС считается принятой инспекцией ФНС России, если заявителю поступила квитанция о приеме с усиленной квалифицированной электронной подписью, позволяющей идентифицировать соответствующий налоговый орган (владельца квалифицированного сертификата) (п. 4 ст. 80 НК РФ, п. 166 Административного регламента).

Перечень оснований, по которым могут отказать в приеме налоговой декларации (расчета), закрытый, к таким основаниям относятся в том числе (в случае направления декларации в электронной форме) (п. 19 Административного регламента):

представление налоговой декларации (расчета) не по установленной форме (установленному формату);

отсутствие усиленной квалифицированной электронной подписи руководителя (иного представителя — физического лица) организации-заявителя (физического лица — заявителя или его представителя) или несоответствие данных владельца квалифицированного сертификата данным руководителя (иного представителя — физического лица) организации-заявителя (физического лица — заявителя или его представителя) в налоговой декларации (расчете) в случае ее представления в электронной форме по ТКС;

представление налоговой декларации (расчета) в налоговый орган, в компетенцию которого не входит прием этой налоговой декларации (расчета).

При наличии хотя бы одного из оснований, указанных в п. 19 Административного регламента, с использованием программного обеспечения налоговых органов формируется и отправляется заявителю по ТКС или через личный кабинет налогоплательщика уведомление об отказе в приеме с усиленной квалифицированной электронной подписью, позволяющей идентифицировать соответствующий налоговый орган (владельца квалифицированного сертификата), и указанием причин отказа. Либо уведомление с усиленной квалифицированной электронной подписью, позволяющей идентифицировать соответствующий налоговый орган (владельца квалифицированного сертификата), о том, что расчет по страховым взносам считается непредставленным, с указанием причин. (п. п. 164, 165 Административного регламента):

Таким образом, в случае такого отказа налоговая декларация (расчет) считается непредставленной.

По результатам обработки налоговой декларации (расчета) в электронной форме с использованием программного обеспечения налоговых органов в случае выявления ошибки в представленной налоговой декларации (расчете) формируется уведомление об уточнении (п. 168 Административного регламента).

Согласно классификатору ошибок форматно-логического контроля файлов налоговой и бухгалтерской отчетности ФНС России (далее — КОФО), входящему в состав Перечня классификаторов (справочников), используемых в автоматизированных информационных системах ФНС России, утвержденного Приказом ФНС России от 26.08.2014 N ММВ-7-6/433@, код ошибки 0000000002 означает, что декларация (расчет) содержит ошибки и не принята к обработке.

Следует отметить, что 0000000002 — это общий код, как правило, в полученном электронном уведомлении содержится дополнительная информация, из которой можно установить, что же конкретно неверно указано в налоговой декларации (расчете), или, к примеру, информация о том, что направленный файл имеет иное расширение, в связи с чем файл не может быть идентифицирован или прочитан.

Следует отметить, что такое основание, как «декларация (расчет) содержит ошибки и не принята к обработке», не предусмотрено в качестве причины для отказа в приеме соответствующей налоговой декларации (расчета). Таким образом, если декларация не принята, то налогоплательщику необходимо проверить правильность представления декларации (расчета), в частности, форму (формат), наличие усиленной квалифицированной электронной подписи руководителя организации-заявителя и т.д. (пп. 3, 6 п. 19 Административного регламента).

Рекомендуется проверить все реквизиты, перечисленные в п. п. 3 — 5 разд. I Приложения N 1 к Методическим рекомендациям.

В случае если по результатам указанной проверки будет установлено, что никаких ошибок или расхождений нет, следует обратиться в техническую поддержку.

Относительно вопроса о возможной ответственности необходимо отметить следующее.

За непредставление в установленный законодательством о налогах и сборах срок налоговой декларации (расчета по страховым взносам) в налоговый орган по месту учета предусмотрена ответственность в виде штрафа в размере 5% не уплаченной в установленный законодательством о налогах и сборах срок суммы налога (страховых взносов), подлежащей уплате (доплате) на основании этой декларации (расчета) за каждый полный или неполный месяц со дня, установленного для ее представления, но не более 30% указанной суммы и не менее 1 000 руб. (п. 1 ст. 119 НК РФ).

Следовательно, если налоговым органом сформировано и отправлено уведомление об отказе в приеме налоговой декларации (расчета), то подача надлежащей налоговой декларации (расчета), но уже позже установленного срока влечет ответственность, предусмотренную п. 1 ст. 119 НК РФ.

Подготовлено на основе материала

А.Ю. Васильева,

советника государственной

гражданской службы РФ

3 класса

См. также:

Являются ли технические ошибки причиной отказа налоговым органом в приеме декларации в электронном виде и основанием для привлечения организации к ответственности за ее непредставление?

Для чего нужна квитанция о приеме налоговой декларации в электронном виде?

При отправке декларации или расчета в налоговую службу часто происходит ошибка 0000000002, которая имеет содержание о непринятии к обработке. Такие декларации получают отказ через несколько дней. Мало кто знает, что означает ошибка «Декларация (расчет) содержит ошибки и не принята к обработке» и как ее исправить, поэтому в этой статье мы в этом разберемся.

Содержание статьи:

- 1 Устраняем ошибку 0000000002 в декларации

- 2 Техническая поддержка 1С отчетность

- 3 Ошибка «Не идентифицирован шаблон по отношению к коду документа»

В первую очередь необходимо убедиться в том, что имя файла идентично с идентификатором внутри файла. В идентификаторе также не должно быть расширения .xls на окончании файла. Это очень важно и может стать ключевыми причинами появления ошибки.

Сама ошибка «Декларация (расчет) содержит ошибки и не принята к обработке» с кодом 0000000002 при отправке обозначает, что в ваших расчетах внутри документа все-таки содержатся неточности. Поэтому откройте документ и перепроверьте заново свои данные. Когда вы сделаете это и будете на сто процентов уверены, что расчеты правильны и документ не содержит никаких ошибок, значит необходимо написать в техническую поддержку письмо с просьбой о помощи.

Похожая ошибка: 0400300003 Нарушено условие обязательности присутствия элемента (атрибута) в зависимости от значения другого элемента (атрибута).

Техническая поддержка 1С отчетность

Если у вас возникли проблемы с декларацией, но в правильности своих расчетов и оформлении вы уверены, значит необходимо написать в техническую поддержку 1С отчетность. Для этого перейдите на сайт https://1c.ru/rus/support/support.htm, выберите версию программы из предложенных и перейдите на нужный раздел для решения проблемы.

Многих интересует, какие последствия будут распространены на плательщика, если декларация не предоставлена вовремя. Таким образом, если плательщик не предоставит декларацию в указанные сроки с него будет удержан штраф в размере пяти процентов от суммы, которую необходимо было уплатить, но не менее 1 тысячи рублей.

Налоговая декларация может быть предоставлена плательщиком в виде почтовых отправлений с описанным вложением, а также переслана в электронном виде по специальным каналам связи, используя личный кабинет плательщика.

Сами сроки предоставления декларации зависят от системы, в которой осуществляется налогообложение. Если была использована упрощенная система налогообложения, то плательщик обязуется уплатить налог не позже 25 числа месяца, который следует за месяцем. В нём по уведомлению была прекращена предпринимательская деятельность, к которой было применена упрощенная система.

Ошибка «Не идентифицирован шаблон по отношению к коду документа»

Часто у пользователей возникает еще одна ошибка помимо «Декларация (расчет) содержит ошибки и не принята к обработке», когда они пытаются отправить декларации. Здесь ситуация немного сложней из-за того, что декларация подаются за 2017 год, но используется форма из 2016.

Это происходит по причине приказа Федеральной налоговой службы, где декларации, которые заполнены по форме 2016 года имеют силу до февраля 2018 года, но некоторые учреждения ФНС самовольно перестали принимать такой отчет. Что же делать в этом случае? Необходимо немного подождать, затем создать новый отчет в обновленной версии программы. Сделать это можно после 18 февраля.

На сайте ФНС существует программа от ГНИВЦ «Декларации 2017». Она может отлично вам подойти для того, чтобы заполнять документы в автоматическом режиме по налогу доходов физических лиц. Ее можно найти, вместе с инструкциями на сайте https://www.nalog.ru/rn91/program//5961249/.

Вот мы и решили с вами ошибку 0000000002 и «не идентифицируется шаблон с кодом документа». Для получения более детальной информации посетите официальный сайт, где вы можете обратиться в техническую поддержку, а также узнать о последних новостях по поводу продукта.

Leave a comment