На практике возникают ситуации, когда бухгалтер по начислению заработной платы допускает ошибки при расчете сумм заработной платы, полагающейся сотрудникам. В этом случае работники могут получить большую сумму или наоборот. В настоящей статье расскажем, что необходимо сделать, чтобы вернуть излишне выплаченную работнику заработную плату.

В начале скажем, что если сотруднику была выплачена заработная плата в меньшем размере, то необходимо просто доплатить ее. При этом нужно составить бухгалтерскую справку и докладную записку руководителю учреждения. Если же сотруднику была выплачена заработная плата в большем размере, могут возникнуть трудности, так как согласно ст. 137 ТК РФ излишне выплаченная заработная плата не может быть взыскана с сотрудника, за исключением ряда случаев.

|

Излишне выплаченная заработная плата в результате: |

|

|

– счетной ошибки; – признания органом по рассмотрению индивидуальных трудовых споров вины работника в невыполнении норм труда; – его неправомерных действий, установленных судом. |

– неправильного применения норм трудового законодательства; – неправильного применения иных нормативных правовых актов; – остальных случаев. |

|

Работодатель имеет право взыскать с работника излишне выплаченную ему заработную плату |

Работодатель не имеет права взыскивать излишне выплаченную работнику заработную плату |

Как рассчитывать зарплату по всем нюансам и новым правилам 2023 года расскажут профи на обновленном курсе профессиональной переподготовки.

Научим не только как правильно рассчитать надбавки, пособия, компенсации, отпускные и командировочные, но и как предотвращать налоговые и юридические риски, как избежать претензий от трудовых инспекторов.

Стать профи по зарплате

Что такое счетная ошибка?

В настоящее время законодательство не содержит определения понятия «счетная ошибка». Согласно разъяснениям сотрудников Роструда счетной считается арифметическая ошибка, то есть ошибка, допущенная при проведении арифметических подсчетов (Письмо от 01.10.2012 № 1286‑6‑1). Для более наглядного понимания того, что признается счетной ошибкой, а что нет, приведем таблицу (перечень ошибок, представленных в ней, не является исчерпывающим).

|

Счетные ошибки |

Не счетные ошибки |

|

Арифметическая ошибка, например, при сложении составных частей заработной платы. Примечание: счетной следует считать ошибку, допущенную в арифметических действиях (действиях, связанных с подсчетом) (Определение ВС РФ от 20.01.2012 № 59-В11-17) |

Неправильное применение норм законодательства, например: – оплата отпуска большей продолжительности; – оплата всех часов сверхурочной работы в двойном размере. Неправильное применение нормативно-правовых актов организации, в том числе: – выплата премии в большем размере; – начисление дополнительных выплат, которые не установлены данному работнику |

|

Ошибка в результате сбоя бухгалтерской программы. Примечание: в настоящее время сложилась противоречивая судебная практика: – сбой компьютерной программы – это частный случай счетной ошибки (Определение Самарского областного суда от 18.01.2012 № 33-302/2012); – сбой программы – не счетная, а техническая ошибка (Апелляционное определение Верховного суда Республики Саха (Якутия) от 27.03.2013 № 33-709/2013) |

Получение работником заработной платы: – дважды; – в большем размере из-за технической ошибки при вводе данных. Примечание: в Определении ВС РФ от 20.01.2012 № 59-В11‑17 сказано, что дважды выплаченные работнику деньги счетной ошибкой не считаются. Кроме того, в этом же документе отмечено, что технические ошибки, совершенные по вине работодателя, не являются счетными |

Порядок действий при возврате излишне выплаченной работнику заработной платы, если произошла счетная ошибка

-

Комиссия учреждения составляет акт, в котором фиксируется факт ошибки. В нем обязательно указывается, является ли эта ошибка счетной. Пример акта см. на стр. 32.

-

Составляется и направляется работнику уведомление, в котором отражается срок удержания переплаты. Пример уведомления см. на стр. 32.

К сведению

Согласно ст. 137 ТК РФ работодатель вправе принять решение об удержании сумм из заработной платы работника не позднее одного месяца со дня окончания срока, установленного для возврата неправильно исчисленных выплат, при условии что работник не оспаривает оснований и размеров удержания.

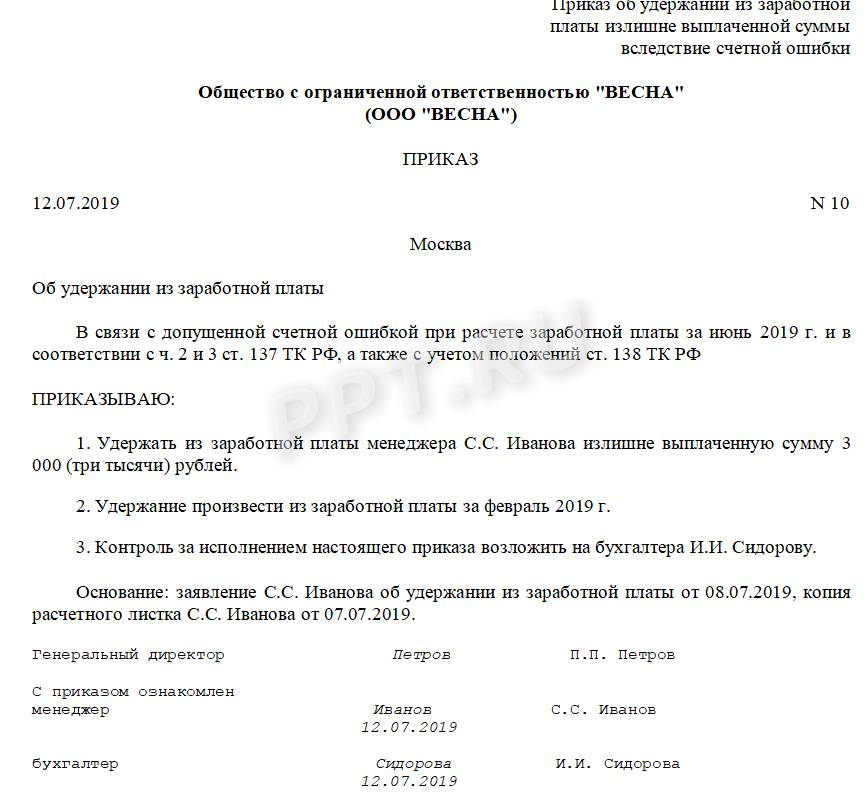

3. Издается приказ об удержании переплаты (только если сотрудник согласен и срок удержания не истек). В Письме Роструда от 09.08.2007 № 3044‑6‑0 сказано, что согласие на удержание сумм из зарплаты должно быть дано работником в письменном виде.

Обратите внимание

Если срок принятия решения истек или работник отказывается в добровольном порядке вернуть излишне полученную им заработную плату, работодателю придется взыскивать ее в судебном порядке.

В заключение этого подраздела отметим, что согласно ст. 138 ТК РФ общий размер всех удержаний при каждой выплате заработной платы не может превышать 20%, а в случаях, предусмотренных федеральными законами, – 50% заработной платы, причитающейся сотруднику.

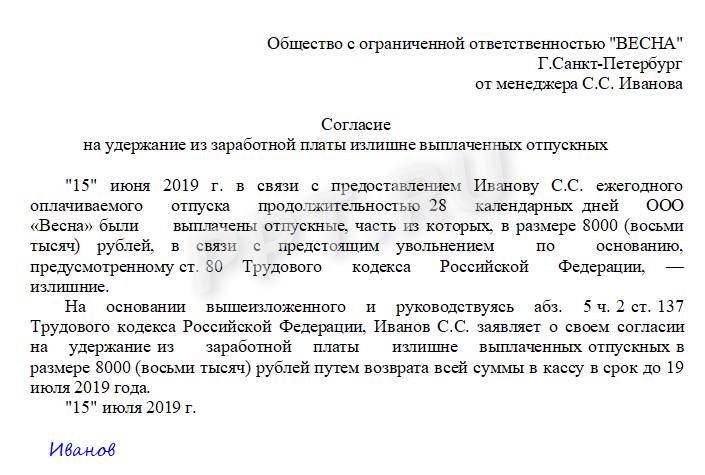

Как взыскать излишне выплаченную заработную плату, если сотрудник уволен?

Для этого необходимо, как и в случае, когда сотрудник продолжает работать в учреждении, составить акт и уведомление, в котором также потребовать вернуть излишне выплаченную сумму заработной платы в добровольном порядке, но дописать, что если работник этого не сделает, то учреждение обратится в суд.

Учреждение имеет право обратиться в суд, так как согласно ст. 1102 ГК РФ лицо, которое неосновательно обогатилось за счет другого лица, обязано возвратить последнему это неосновательное обогащение, за исключением случаев, предусмотренных ст. 1109 данного кодекса. В пункте 3 ст. 1119 ГК РФ сказано, что не подлежат возврату в качестве неосновательного обогащения заработная плата и приравненные к ней платежи, пенсии, пособия, стипендии, суммы возмещения вреда, причиненного жизни или здоровью, алименты и иные денежные суммы, предоставленные гражданину в качестве средств к существованию, при отсутствии недобросовестности с его стороны и счетной ошибки.

Таким образом, если работодатель выплатил сотруднику заработную плату в большем размере из-за счетной ошибки, на основании гражданского законодательства он имеет право потребовать вернуть эту сумму даже в том случае, если сотрудник уволился.

К сведению

При обращении в суд работодателю необходимо подготовить:

-

трудовой договор с бывшим сотрудником;

-

документы по расчету и выплате заработной платы;

-

акт комиссии о выявленной счетной ошибке;

-

уведомление, которое было направлено сотруднику, с предложением добровольно вернуть излишне выплаченную ему заработную плату.

Можно ли взыскать сумму ущерба с бухгалтера, который совершил ошибку при расчете?

Чтобы ответить на этот вопрос, необходимо рассмотреть две ситуации: когда с работником заключен договор о материальной ответственности и когда такой договор не заключен. Согласно ст. 244 ТК РФ письменные договоры о полной индивидуальной или коллективной (бригадной) материальной ответственности могут заключаться с работниками, достигшими возраста 18 лет и непосредственно обслуживающими или использующими денежные, товарные ценности или иное имущество. При этом перечни работ и категорий работников, с которыми могут заключаться указанные договоры, а также типовые формы данных договоров утверждаются Правительством РФ.

К сведению

В настоящее время перечни должностей и работ, замещаемых и выполняемых работниками, с которыми работодатель может заключать письменные договоры о полной индивидуальной или коллективной (бригадной) материальной ответственности, а также типовые формы договоров о полной материальной ответственности утверждены Постановлением Минтруда РФ от 31.12.2002 № 85.

Кроме того, материальная ответственность в полном размере причиненного работодателю ущерба может быть установлена трудовыми договорами, заключаемыми с заместителями руководителя организации, главным бухгалтером (ст. 243 ТК РФ).

|

Договор о материальной ответственности |

|

|

Заключен |

Не заключен |

|

Работодатель имеет право взыскать с работника излишне выплаченную ему заработную плату |

Работодатель не имеет права взыскивать излишне выплаченную работнику заработную плату |

|

– издать приказ о создании комиссии для установления причин и размера ущерба; – потребовать от виновного сотрудника пояснительную записку; – составить акт об ущербе; – издать приказ о возмещении виновным сотрудником суммы ущерба |

– издать приказ о создании комиссии для установления причин и размера ущерба; – потребовать от виновного сотрудника пояснительную записку; – если сотрудник отказывается давать пояснения, составить соответствующий акт; |

Согласно ст. 248 ТК РФ взыскание с виновного работника суммы причиненного ущерба, не превышающей средний месячный заработок, производится по распоряжению работодателя. Распоряжение может быть сделано не позднее одного месяца со дня окончательного установления работодателем размера причиненного работником ущерба.

К сведению

Если месячный срок истек или работник не согласен добровольно возместить причиненный работодателю ущерб, а сумма причиненного ущерба, подлежащая взысканию с работника, превышает его средний месячный заработок, взыскание может осуществляться только судом.

Бухгалтерский учет

В соответствии с Указаниями о порядке применения бюджетной классификации РФ, утвержденными Приказом Минфина РФ от 01.07.2013 № 65н, расходы на выплату заработной платы относятся на подстатью 211 «Заработная плата» КОСГУ. Учет расчетов по оплате труда ведется на счете 0 302 11 000 «Расчеты по заработной плате» (п. 256 Инструкции № 157н[1]). Следовательно, типовые операции по возврату излишне выплаченной заработной платы будут отражаться следующим образом:

|

Казенное учреждение (Инструкция № 162н*) |

Бюджетное учреждение (Инструкция № 174н**) |

Автономное учреждение (Инструкция № 183н***) |

|||||

|

Дебет |

Кредит |

Дебет |

Кредит |

Дебет |

Кредит |

||

|

Начислена заработная плата |

|||||||

|

1 401 20 211 |

1 302 11 730 |

0 109 60 211 0 109 70 211 0 109 80 211 0 109 90 211 0 401 20 211 |

0 302 11 730 |

0 109 60 211 0 109 70 211 0 109 80 211 0 109 90 211 0 401 20 211 |

0 302 11 000 |

||

|

Перечислена сумма заработной платы с лицевого счета учреждения на банковскую карту сотрудника |

|||||||

|

0 302 11 830 |

1 304 05 211 |

0 302 11 830 |

0 201 11 610 |

0 302 11 000 |

0 201 11 000 |

||

|

Отражена излишне начисленная заработная плата |

|||||||

|

1 401 20 211 |

1 302 11 730 |

0 401 20 211 |

0 302 11 730 |

0 401 20 211 |

0 302 11 000 |

||

|

1 209 30 560 |

1 302 11 730 |

0 209 30 560 |

0 302 11 730 |

0 209 30 000 |

0 302 11 000 |

||

|

Отражены внесенные в кассу суммы излишне полученной заработной платы |

|||||||

|

1 201 34 510 |

1 209 30 660 |

0 201 34 510 |

0 209 30 660 |

0 201 34 000 |

0 209 30 000 |

||

|

Отражено внесение наличных денежных средств на счет на основании расходного кассового ордера, квитанции к объявлению на взнос наличными |

|||||||

|

1 210 03 560 |

1 201 34 610 |

0 210 03 560 |

0 201 34 610 |

0 210 03 000 |

0 201 34 000 |

||

|

Отражено зачисление наличных денежных средств на счет на основании выписки с лицевого (банковского) счета |

|||||||

|

1 304 05 211 |

1 210 03 660 |

0 201 11 510 |

0 210 03 660 |

0 201 11 000 |

0 210 03 000 |

||

*

Инструкция по применению Плана счетов бюджетного учета, утвержденная Приказом Минфина РФ от 06.12.2010 № 162н.

**

Инструкция по применению Плана счетов бухгалтерского учета бюджетных учреждений, утвержденная Приказом Минфина РФ от 16.12.2010 № 174н.

***

Инструкция по применению Плана счетов бухгалтерского учета автономных учреждений, утвержденная Приказом Минфина РФ от 23.12.2010 № 183н.

* *

В заключение еще раз обратим ваше внимание на основные моменты, связанные с возвратом излишне выплаченной сотруднику заработной платы.

1. Учреждение имеет право вернуть излишне выплаченную работнику сумму заработной платы только в строго установленных случаях:

-

если была допущена счетная ошибка;

-

при признании органом по рассмотрению индивидуальных трудовых споров вины работника в невыполнении норм труда;

-

если выплата работнику излишней заработной платы произошла в связи с его неправомерными действиями, установленными судом.

2. В случае обнаружения излишне выплаченных сумм работодатель должен составить акт о случившемся и уведомить об этом сотрудника.

3. Даже если учреждение имеет право вернуть излишне выплаченные суммы, необходимо получить письменное согласие работника на удержание этих сумм (или работник добровольно возвращает их).

4. Удержание излишне выплаченной суммы из заработной платы работника может растянуться на несколько месяцев, поскольку нужно учитывать положения ст. 138 ТК РФ.

5. Если сотрудник отказывается возвращать излишне полученную сумму или срок принятия решения истек, учреждение вправе обратиться в суд.

6. Учреждение может взыскать излишне выплаченную сумму с сотрудника, допустившего не счетную ошибку.

|

Государственное бюджетное образовательное учреждение «Средняя общеобразовательная школа № 183» Акт об обнаружении счетной ошибки Бухгалтером по расчету заработной платы В. А. Плаксиной была обнаружена счетная ошибка при выплате заработной платы за июнь 2016 года сотруднику П. Ф. Сорокину. Ошибка произошла из-за арифметического действия (сложения), в результате чего в июне 2016 года заработная плата П. Ф. Сорокину была выплачена в большей сумме, а именно больше на 2 000 руб. Комиссия в составе главного бухгалтера А. М. Лисиной, начальника отдела кадров Е. В. Смирновой и бухгалтера-кассира Е. А. Воробьевой факт обнаружения счетной ошибки подтверждает. Бухгалтер по расчету заработной платы Плаксина В. А. Плаксина Члены комиссии: Главный бухгалтер Лисина А. М. Лисина Начальник отдела кадров Смирнова Е. В. Смирнова Бухгалтер-кассир Воробьева Е. А. Воробьева Государственное бюджетное образовательное учреждение «Средняя общеобразовательная школа № 183» Уведомление Учителю физики Уважаемый Петр Федорович! Сообщаем, что в результате счетной ошибки, допущенной бухгалтером по расчету заработной платы В. А. Плаксиной, Вам была излишне выплачена заработная плата за июнь 2016 года. Данный факт подтвержден соответствующим актом комиссии в лице главного бухгалтера А. М. Лисиной, начальника отдела кадров Е. В. Смирновой и бухгалтера-кассира Е. А. Воробьевой. На основании вышесказанного предлагаем Вам добровольно вернуть излишне выплаченную Вам сумму заработной платы за июнь 2016 года в размере 2 000 руб. в срок до 16 августа 2016 года. В противном случае эта сумма будет удержана из Вашей заработной платы. Директор ГБОУ «СОШ № 183» Соколов В. И. Соколов Не возражаю против удержания суммы из заработной платы, Сорокин, 02.07.2016. |

[1] Инструкция по применению Единого плана счетов бухгалтерского учета для органов государственной власти (государственных органов), органов местного самоуправления, органов управления государственными внебюджетными фондами, государственных академий наук, государственных (муниципальных) учреждений, утв. Приказом Минфина РФ от 01.12.2010 № 157н.

Содержание страницы

- Как определить характер допущенной в расчетах ошибки

- Какие действия следует предпринять при обнаружении счетной ошибки

- Как доказать счетный характер допущенной в расчете ошибки

- Как отразить возврат денег в бухучете

В ходе исполнения должностных обязанностей работники бухгалтерского подразделения компании выполняют большое количество математических вычислений, при котором неизбежны ошибки.

Арифметические ошибки, полученные при подсчете заработной платы сотрудникам организации из-за недочетов в использовании элементарных математических операций в виде сложения или умножения, вычитания или деления, называют счетными ошибками.

Что понимается под счетной ошибкой для удержаний из заработной платы?

В трудовом законодательстве РФ указанное понятие не раскрывается. Термин встречается в письме Роструда № 1286 (01.10.2012), Определении ВС РФ № 59-В11-17 (20.01.2012), подтверждающим в качестве счетных ошибки, образовавшиеся исключительно в результате выполнения арифметических действий.

Удержание из начисленного гражданину заработка средств, раннее выплаченных ему из-за некорректности в расчетах, предусматривается согласно ст. 137 ТК РФ.

В каких случаях и за какой период производится перерасчет заработной платы при обнаружении счетной ошибки?

Как определить характер допущенной в расчетах ошибки

Для того чтобы установить тип расчетной ошибки, следует выяснить, в результате каких действий она образовалась.

Счетной будет признана ошибка при осуществлении расчета заработной платы сотруднику предприятия, произошедшая из-за неверного исполнения математических действий или сбоя, случившегося в компьютерной программе в ходе проведения расчета.

Как произвести удержание из зарплаты сумм, излишне выплаченных работнику вследствие счетных ошибок?

Другие варианты ошибок не признаются в качестве счетных, в том числе если:

- на счет работнику повторно произвели перечисление любой выплаты;

- при проведении расчета оказалось неучтенным время неоплачиваемого отдыха сотрудника;

- сумма подоходного налога, удержанная из заработка сотрудника, оказалась больше требуемой;

- премиальные и иные поощрительные выплаты, включая надбавки, выплачены работнику при отсутствии соответствующего распоряжения руководства организации.

Как в бухгалтерском учете исправить ошибки, связанные с излишне выплаченной заработной платой?

Причиной несчетных ошибок являются случаи двойного начисления средств, неправильное использование законодательных норм или правил внутреннего трудового распорядка компании.

Недочеты, связанные с некорректным вводом данных в компьютерную программу, отнесены к техническим.

К сведению! В некоторых ситуациях ошибки, возникшие по причине небрежности в работе или недостаточной квалификации сотрудника предприятия, по решению суда могут быть отнесены не к счетным, а к техническим нарушениям.

Какие действия следует предпринять при обнаружении счетной ошибки

В случае обнаружения в организации счетной ошибки, образовавшейся при выплате заработка служащему, излишек выплаченных денег подлежит возврату путем удержания (ст. 137 ТК РФ).

Как вернуть излишне выплаченную зарплату?

Удержание допустимо, если сотрудник не имеет возражений против причины и размера подлежащих возврату средств, а с момента образования несоответствия прошло не больше 30 дней.

Удерживаемая сумма не может составлять больше 20% от полагающейся гражданину выплаты после удержания НДФЛ (ст. 138 ТК РФ).

Согласие сотрудника должно выражаться письменно в виде заявления на имя руководства предприятия или в виде собственноручной подписи об ознакомлении с текстом приказа по удержанию средств, подписанного руководителем работодателя.

Если работник возражает против списания с его заработка некоторой суммы или против списания средств вообще, то работодатель может разрешить спорную ситуацию, обратившись с заявлением в суд (ст. 248 ТК РФ).

Как доказать счетный характер допущенной в расчете ошибки

При обращении в суд предприятие должно представить документальные доказательства допущенной исполнителями счетной ошибки и подробно описать алгоритм выполненного расчета.

Если обнаружена ошибка в используемой организацией расчетной программе, специалист отдела информационных технологий должен зарегистрировать сбой программы и отразить в подготавливаемом отчете, в результате каких неполадок операции по расчету показателей оказались неверными.

Кроме отчета ОИТ, в суд следует предоставить объяснение бухгалтера с математическими расчетами, демонстрирующими фрагмент, ставший причиной неточности итогового значения.

При обнаружении допущенной бухгалтером описки или опечатки (к примеру, в виде 10000 руб. вместо 1000 руб.) организация имеет шанс взыскать сумму переплаты. Но программный сбой или двойная выплата заработной платы будут отнесены к техническим или математическим нарушениям, не подпадающим под законодательные нормы.

Техническое нарушение может возникнуть из-за:

- неправильного выставления коэффициента при подсчете заработной платы;

- оплаты за один расчетный период по нескольким (разным) основаниям;

- некорректного заведения в программу исходных параметров для расчета;

- применения налоговых льгот, не имеющих отношения к конкретному сотруднику.

Если организация не сможет доказать опосредованную связь между счетной ошибкой и программным сбоем, суд не поддержит требование по возврату средств.

К сведению! Если организация произведет возврат средств без согласия сотрудника, последний вправе обратиться с заявлением о нарушении его прав в суд. По судебному решению работодатель будет обязан вернуть взысканную сумму и компенсировать причиненный работнику моральный вред даже в случае, когда у компании имелись основания для требования возврата излишне выданной суммы.

Как отразить возврат денег в бухучете

Излишняя сумма денег может взыскиваться предприятием из начисленного заработка сотрудника при наличии его согласия или работник самостоятельно вносит средства.

Если сотрудник лично сдает деньги в кассу работодателя, выполняется операция:

Дебет сч. 50 / Кредит сч. 70.

Если работник перечисляет средства на расчетный счет компании в банке, проводка выглядит так:

Дебет сч. 51 / Кредит сч. 70.

Когда действительно имела место арифметическая ошибка при расчете зарплаты, необходимы следующие операции:

- Дебет сч. 20, 26, 23 / Кредит сч. 70 (сторно избыточного начисления);

- Дебет сч. 73 / Кредит сч. 70 (списание начисленного излишка на прочие расчеты с работниками).

При наличии заявления сотрудника или его подписи на приказе предприятие производит удержание излишне выплаченных средств:

Дебет сч. 70 / Кредит сч. 73 (удержание суммы из работной платы служащего).

В случае отказа суда в удовлетворении иска предприятия к гражданину или окончания срока исковой давности невозвращенная сумма средств списывается операцией:

Дебет сч. 91(2) / Кредит сч. 70.

В случае, когда работник недополучил причитающуюся ему заработную плату (получил в меньшем размере), в бухгалтерском учете выполняют запись:

Дебет счета учета затрат / Кредит сч. 70 (доначисление заработка).

Корректировка расчета НДФЛ

По недоплаченной заработной плате должны проводиться корректировки суммы страховых взносов и налога по прибыли, доначисление НДФЛ с перечислением в бюджет.

Соответствующие проводки выглядят следующим образом:

- Дебет сч. 70 / Кредит сч. 68 (удержана недостающая сумма НДФЛ);

- Дебет сч. 68 / Кредит сч. 51 (перечисление разницы по НДФЛ в бюджет);

- Дебет счета учета затрат / Кредит сч. 69 (доначисление взносов по страхованию);

- Дебет сч. 99 / Кредит сч. 68 (сторно излишка начисления по налогу по прибыли).

При оплате заработка сверх положенного выявленный излишек удержанного с сотрудника НДФЛ может быть учтен при расчете оплаты за будущие периоды (ст. 226 НК РФ).

Иногда при увольнении работника образуется излишне удержанный налог, когда подлежащая сторнированию сумма НДФЛ превышает начисленную в следующие периоды. По заявлению сотрудника предприятие производит возврат денег (ст. 231 НК РФ) в течение 3 месяцев от даты письменного обращения.

Ошибочный излишек по заработной плате не признается нарушением для расчета взносов по ПФР, поэтому вносить коррективы в отчет (РСВ) не требуется.

К сведению! Получение работником превышения размера заработка из-за счетной ошибки нельзя считать его материальной выгодой или беспроцентным займом и облагать налогом по повышенной ставке (35%).

В случае увольнения сотрудника или его несогласия с удержанием денег из заработка, приведшего к длительному судебному процессу, организация уведомляет ФНС о невозможности взыскания налога с выплаченного (работнику) дохода.

Перерасчет зарплаты за прошлый период — это коррекция заработка работника в случае изменения условий оплаты труда или обнаружении счетной ошибки. Пересчитать выплаты можно только в определенных ситуациях.

Что говорит законодательство

Условия оплаты труда каждого наемного работника определяются в трудовом или гражданско-правовом договоре. Работодатель обязан производить выплаты, установленные в соглашении, в полном объеме и в оговоренный срок.

Если заработок был исчислен не в полном объеме или за работником числится переплата, то работодатель вправе произвести перерасчет. Причем недоплаченные деньги работодателю придется выплатить в любом случае. А вот переплату можно не взыскивать. Это решение принимает работодатель в индивидуальном порядке.

Законодательно установлены следующие основания для пересчета:

- счетная ошибка;

- вознаграждения, исчисляемые по итогам года;

- изменение условий труда по договору;

- повышение МРОТ;

- по решению суда;

- по решению комиссии по трудовым спорам;

- предписания инспекторов ГИТ;

- индексация заработка;

- простой, невыполнение норм труда или обязанностей;

- неотработанные авансы и отпуска.

Для каждого основания перерасчета предусмотрены свои особенности. За несоблюдение требований на перерасчет зарплаты за прошлые месяцы предусмотрена ответственность.

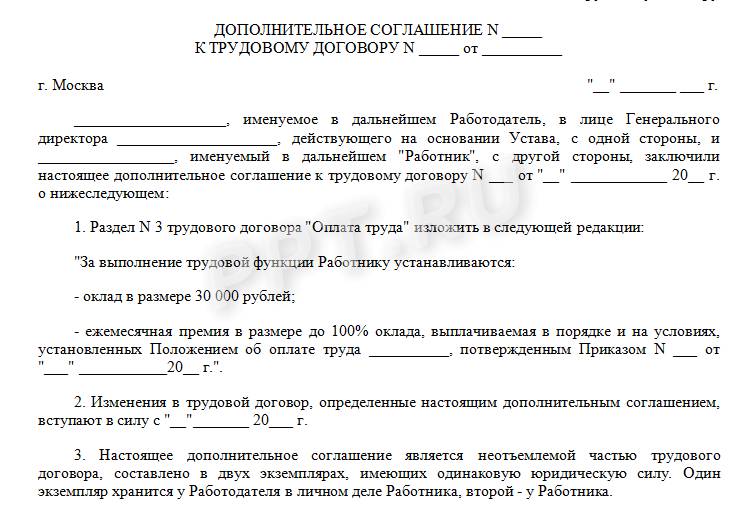

Изменения в условиях оплаты труда

Размер и порядок оплаты труда относятся к существенным условиям трудового соглашения. И при любой корректировке договоренностей работодатель должен не только отразить изменения в договоре. Также требуется пересчет зарплаты.

Зачастую изменения заработка производится в связи с повышением уровня оплаты труда в компании, повышением МРОТ или изменением системы оплаты труда в организации полностью. Во всех случаях работники должны быть уведомлены о предстоящих изменениях и перерасчете зарплаты в установленном порядке.

Сокращение уровня заработной платы проводят гораздо реже. Но обстоятельства могут сложиться и таким образом. При ухудшении условий оплаты труда работников должны уведомить об изменении размеров вознаграждения не менее чем за два календарных месяца. Такой же срок предусмотрен и для сокращения. Например, когда работника переводят с полной ставки на 0,75 или полставки.

Коротко напомним, как оформить перерасчет заработной платы. Во-первых, требуется приказ или иное распоряжение руководителя об изменении условий оплаты труда. Затем новые правила и порядок расчета закрепляются в трудовом договоре с работником. К примеру, заключается дополнительное соглашение.

На основании правильно оформленной кадровой документации бухгалтер произведет перерасчет заработной платы сотрудника, условия оплаты труда которого изменились.

Ошибки в зарплатных расчетах

От ошибок не застрахован никто. Бухгалтер расчетного стола — не исключение. Поэтому ошибки в исчислении заработка сотрудников — дело распространенное. Как исправлять выявленный недочет, зависит от результата ошибки.

Например, может возникнуть необходимость произвести перерасчет зарплаты, если обнаружена недоплата. Иными словами, работнику было выплачено по факту меньше, чем он заработал. Работодатель должен исправить недочет и перечислить деньги. Причем никакого дополнительного согласия от подчиненного на пересчет в большую сторону не требуется. Основанием для доплаты является приказ руководителя.

Если обнаружена переплата, то ситуация меняется кардинально. Работодатель может простить переплату подчиненному. Например, в счет поощрения за хорошую работу или по доброте своей душевной. Но также вправе и удержать излишек, издав приказ.

Требуется соблюсти ряд требований:

- Срок удержания не может превышать одного календарного месяца с момента ошибки.

- Работник должен оформить заявление на перерасчет заработной платы или письменное согласие на удержание.

- Допускается оформить возврат через кассу. То есть подчиненный возвращает излишек одной суммой сразу.

- Возможны частичные изъятия из заработка. Например, в размере 25% от зарплаты, до полного погашения переплаты. Определяется в заявлении работника на перерасчет зарплаты.

- Подчиненный вправе оспорить требования работодателя удержать переплату.

Согласие работника оформляется в виде документа.

Даже при письменном согласии подчиненного нельзя удержать из зарплаты сотрудника больше, чем установлено на законодательном уровне: перерасчет заработной платы (статья ТК РФ № 137) не может превышать ограничений по максимальным размерам удержаний. Придется перенести часть изыскания на следующий месяц.

Счетной ошибкой следует считать арифметические недочеты при исчислении заработной платы. Также к ним относят и программные сбои при работе в специализированных бухгалтерских программах. А вот технические ошибки (например, ошибки при занесении данных в программу, использование в расчете неправильных данных), совершенные по вине работодателя, счетными не являются. Коррекция зарплаты по техническим ошибкам не производится.

Перерасчеты зарплаты по судебным решениям

Одно из оснований, по которым работодателю придется произвести перерасчет заработной платы за прошлый год, является решение суда или заключение иного уполномоченного органа. Например, решение государственной инспекции по труду или заключение комиссии по трудовым спорам.

Решение о пересчете заработка может быть принято как по инициативе работника, так и по требованию работодателя. Все зависит от обстоятельств. Например, если наниматель не выплатил заработок своевременно и в полном объеме, то подчиненный может добиться справедливости через суд.

Также и работодатель вправе потребовать удержать излишне перечисленные вознаграждения через суд. Например, если работник получил аванс, но не отработал его. Аналогичное обращение в суд может потребоваться, если работник отгулял отпуск за неотработанный полностью год.

Как выполнить пересчет

Единого порядка для пересчета не существует — все ситуации индивидуальны. Перечислим ключевые правила и рекомендации:

- Исправления допускается внести вручную. Или использовать для начисления специализированные бухгалтерские программы.

- Корректировку расчетов производите только на основании распорядительной документации.

- Если нужно произвести удержание из заработка, то обязательно получите согласие работника.

- Соблюдайте сроки пересчетов при выявлении ошибок. Исправить счетный недочет в начислении можно только в течение календарного месяца.

Удержать зарплату без письменного согласия подчиненного нельзя, вне зависимости от видов выплат и оснований к перечислению. Работник может оспорить любые действия нанимателя через суд.

Кадровое оформление

Все изменения в оплате должны быть задокументированы. В том числе и пересчеты. Оформление документов представим в сводной таблице.

|

Ситуация перерасчета |

Перечень документов |

|---|---|

|

Ошибка в расчетах |

Приказ бухгалтерии произвести перерасчет заработной платы, подписанный руководителем. Письменное согласие работника на удержание из заработка. |

|

Судебные решения |

Заключение или решение судебного органа, комиссии по трудовым спорам или требование инспектора ГИТ. Допускается оформить распоряжение об исполнении судебного решения. |

|

Изменение условий оплаты труда |

Приказ об изменении оплаты. Дополнительное соглашение к трудовому договору. Положение по оплате труда при изменении СОТ. Уведомления работников об изменении оплаты (при уменьшении выплат). Новое штатное расписание (при сокращении ставок). Тарификационные списки и тарификации. |

|

Увеличение МРОТ |

Приказ руководителя об увеличении МРОТ. Дополнительное соглашение к трудовому договору. |

Сроки и периоды давности для перерасчета

Пересчитать вознаграждения работников можно не всегда. Важно соблюдать сроки давности. Законодатели установили следующие ограничения:

- в отношении трудящихся допускается проводить пересчеты в течение всего срока действия трудового договора;

- если нужно произвести перерасчет заработной платы после увольнения, это допускается только в течение трех месяцев с момента расторжения трудового договора либо со дня, когда работник узнал о недоплате.

При нарушении трудовых прав у потерпевшей стороны есть всего три календарных месяца, чтобы обратиться в суд. Срок давности исчисляется с момента совершения правонарушения либо с момента, когда потерпевшая сторона узнала о нарушении прав.

Исковые сроки перерасчета заработной платы при недоплате по трудовым спорам могут быть увеличены, но только при уважительных причинах. Например, болезнь самого истца, несчастный случай, природный катаклизм либо заболевание близких родственников. Обстоятельства придется подтвердить документально.

Спорные вопросы и ситуации перерасчета зарплаты

Ответим на самые популярные вопросы о пересчете заработка.

1. Можно ли пересчитать доходы подчиненного за прошлые периоды?

Можно. Трудовое законодательство не ограничивает сроков пересчета. Но при наличии любых разногласий придется решать споры в судебном порядке.

2. Допускается ли перерасчет после увольнения?

Да, допускается. Работник вправе обратиться за пересчетом в течение трех месяцев с момента увольнения. Либо в течение трех месяцев со дня, в котором стало известно о недоплате.

3. Как пересчитать зарплату работающему пенсионеру?

По общим правилам. Для работающих пенсионеров не предусмотрено никаких исключений, ограничений и привилегий для перерасчета зарплаты.

4. Как быть с налогообложением?

Пересчитайте налоги и взносы в том расчетном периоде, в котором была выявлена ошибка либо осуществлен пересчет. При удержании суммы с подчиненного НДФЛ и страховые взносы подлежат уменьшению. Выявили недоплату — пересчитайте налоги, сборы и взносы в сторону увеличения.

5. Работодатель отказывается выплатить недоплату по зарплате, как быть работнику?

Соблюдайте алгоритм:

- обратитесь с письменным заявлением к работодателю;

- продублируйте заявление в профсоюзный комитет организации;

- если ответа или действий не последовало, обратитесь в трудовую инспекцию (лично, по почте, через интернет);

- обратитесь в суд с исковым заявлением о нарушении трудовых прав.

Работодатель несет административную ответственность за нарушение норм трудового законодательства. Размер штрафных санкций зависит от степени тяжести нарушения и срока давности проступка.

Вам в помощь образцы, бланки для скачивания

Счетные и технические ошибки бухгалтера

Законодательство не раскрывает понятия счетной ошибки, но на практике под ним понимается арифметическая ошибка при начислении заработной платы, возникающая при неправильном сложении, вычитании, умножении или делении показателей. Роструд поддержал такое толкование в своем письме 01.10.2012 № 1286-6-1, и оно устоялось в бухгалтерской среде.

Техническая ошибка при выплате заработной платы не связана с арифметикой. Сюда относят ситуации, когда бухгалтер:

- повторно выдал зарплату за один и тот же период;

- не учел отпускные и рассчитал оплату за месяц в полном объеме;

- не применил вычет на ребенка;

- не удержал алименты;

- некорректно ввел исходные данные в программу и т. д.

Бухгалтеру важно понимать, какую ошибку он допустил, чтобы спрогнозировать дальнейшие действия по ее исправлению и шансы на возврат денег.

Можно ли исправить счетную и техническую ошибку

Ошибки бухгалтера всегда приводят к неправильному начислению. Работник получает или меньше, или больше, чем требовалось выдать. В первом случае ситуация поправима: всего лишь нужно доплатить. А во втором все не так просто. Если бухгалтер по ошибке переплатила зарплату, то предстоит вернуть излишне выплаченные деньги работодателю. Но положительный исход возврата зависит от типа ошибки.

В ст. 137 ТК РФ указано, что удерживать из зарплаты персонала разрешается только суммы, выплаченные в результате счетных (арифметических) ошибок. Это значит, что бухгалтер вправе (по решению директора и при согласии сотрудника) удерживать долг с зарплаты, учитывая ограничения ст. 138 ТК РФ, — не больше 20% от каждой выплаты. Возмещение долга будет длиться несколько месяцев, если с одного или двух раз не удается взыскать ущерб в полном объеме.

Но что делать, если ошибка была технической? К сожалению, удержание излишне выплаченной заработной платы в таком случае запрещено. Единственный выход — уговорить сотрудника, чтобы он добровольно отдал деньги. И если он откажется, то взыскать деньги не получится даже в суде. В судебной практике есть реальная история, когда работодатель судился с работником из-за излишне выплаченных денег, но проиграл дело.

История из жизни. При увольнении сотрудника бухгалтер дважды перечислил ему компенсацию за неиспользованный отпуск. Обнаружив нарушение, деньги попросили вернуть, но уволенный отказался. Организация такой поступок расценила как нанесение ущерба и подала иск на бывшего сотрудника, чтобы возместить его.

Суд первой инстанции сразу отказал. Он сослался ст. 137 ТК РФ, которая позволяет вернуть деньги исключительно из-за нарушения арифметического характера. А задвоение компенсации нельзя считать таким, оно явно техническое.

Работодатель с выводом не согласился и подал апелляцию. Вторая инстанция его поддержала. Казалось логичным, что работодатель переплатил зарплату и требует вернуть деньги. Решение первого суда признали недействительным, якобы оно было основано на неверном истолковании законодательства.

Но когда ситуацию рассматривал Верховный Суд, то коллегия полностью поддержала суд первой инстанции, потому что оно было полностью правомерным. Удовлетворительное решение, вынесенное после апелляции, отменили, а первое вступило в силу (определение ВС РФ от 20.01.2012 № 59-В11-17).

При технической ошибке подавать в суд бесполезно. Потому что вернуть излишне выплаченную зарплату, вероятнее всего, не получиться. Судьи смотрят на положения ст. 137 ТК РФ, которая исключает возможность удержания лишней суммы после технической ошибки, произошедшей без вины работника.

Работодатель вправе взыскать ущерб с бухгалтера, по вине которого понес лишние траты. Если с ним заключен договор о полной материальной ответственности, то через суд реально получить всю сумму. Если нет, то только среднемесячный заработок (ст. 241 ТК РФ).

Что делать бухгалтеру, если переплатили зарплату

Для взыскания излишне выплаченных денег работодатель вправе принять решение об удержании не позднее месяца со дня перечисления неправильной выплаты и только в том случае, если сам работник не против этого и не оспаривает размеры удержания. Если он не согласен, то работодатель вправе обратиться в суд с иском к сотруднику о взыскании ущерба.

В связи с этим бухгалтерия просит у работника согласие или заявление на возврат излишне выплаченной заработной платы, на основе которого составят приказ о последующем удержании. Впрочем, писать заявление не обязательно. Допускается одобрить решение прямо в приказе, путем написания соответствующей фразы, например, «с основанием и размером удержания согласен».

Приказ об удержании излишне выплаченной зарплаты оформляется в свободной форме и может выглядеть так.

После подписания приказа у бухгалтера появится законная возможность удерживать указанные суммы из выплат работника. В бухгалтерском учете он сделает такие проводки возврата излишне выплаченной заработной платы.

|

Содержание операции |

Дебет |

Кредит |

|---|---|---|

|

Сторно начисления зарплаты |

20, 25, 26, 44 |

70 |

|

Выданный излишек (долг работника) отправлен на прочие расчеты с персоналом |

73 |

70 |

|

Из зарплаты работника удержана излишне выплаченная сумма или ее часть |

70 |

73 |

Если работодатель подавал иск и получил отказ, сумму излишка придется списать на прочие расходы: Дт 91.2 Кт 70.

Первоначально на сумму начисленной зарплаты (с излишком) бухгалтер начислял НДФЛ и страховые взносы. Если работник возвращает излишек (путем добровольного удержания или по суду), то приходится пересчитывать и их. И, как следствие, корректировать 6-НДФЛ, расчет по страховым взносам и 4-ФСС.

Как доплатить невыданную часть зарплаты

Когда бухгалтер недоплатил зарплату, то ему предстоит доначислить остаток не только самой зарплаты, но и компенсации за каждый день задержки. В соответствии со ст. 236 ТК РФ, при нарушении работодателем срока выплаты работнику полагается денежная компенсация в размере не ниже 1/150 ключевой ставки от невыплаченных сумм за каждый день задержки, начиная со следующего дня.

Компенсация = 1/150 ключевой ставки × количество дней просрочки × недоплаченная сумма.

Рассмотрим на примере:

Бухгалтер неправильно рассчитал отпускные и недоплатил работнику 3000 руб. Срок оплаты отпускных — не позднее чем за три дня до его начала (ст. 136 ТК РФ), но ошибку обнаружили на 5-й день. Задержка составила 2 дня. Ключевая ставка — 8%. Поскольку срок нарушен, работодателю придется выплатить компенсацию за каждый день в размере: 8/150 × 2 дня × 3000 = 32 руб.

Сумма компенсации не облагается НДФЛ (п. 1 ст. 217 НК РФ). Но облагается страховыми взносами, потому что в списке необлагаемых сумм, приведенном в ст. 422 НК РФ, такой компенсации нет.

Проводки при доначислении недостающей суммы к зарплате работника:

|

Содержание операции |

Дебет |

Кредит |

|---|---|---|

|

Доначислена зарплата |

20, 25, 26, 44 |

70 |

|

Удержана недостающая сумма НДФЛ |

70 |

68 |

|

Недостающая сумма НДФЛ перечислена в бюджет |

68 |

51 |

|

Доначислены страховые взносы |

20, 25, 26, 44 |

69 |

|

Сторно излишка начисления по налогу на прибыль |

99 |

68 |

Как и в случае переплаты, при доначислении бухгалтеру приходится корректировать налоговую и страховую отчетность.

08.09.2020

Обязан ли работник вернуть деньги, если ему работодатель за один месяц ошибочно заплатил 2 раза? В вопросе разбирался Шестой кассационный суд общей юрисдикции (определение от 30.04.2020 № 88-10480/2020).

Суть спора

Работнику два раза подряд перечислили заработную плату за один и тот же месяц. Каждый раз зарплата переводилась ему в полном объеме за целый месяц работы.

При этом на следующий месяц он уже был уволен из организации по причине, не связанной с излишней выплатой ему зарплаты. В результате у работника образовался необоснованный доход в сумме месячного заработка, который он не отработал из-за увольнения.

Работодатель потребовал вернуть деньги, ссылаясь на то, что «задвоение» зарплаты произошло в результате ошибки бухгалтера.

Сотрудник возвращать излишне перечисленные ему деньги отказался. Он мотивировал это тем, что не должен нести никакой ответственности за действия работодателя. Выплачивать двойную зарплату он не просил. Его вины в получении излишней зарплаты не было. Работодатель по собственной инициативе и добровольно перевел ему эти деньги на банковскую карту. Поэтому он не обязан их возвращать.

В связи с этим работодатель был вынужден обратиться в суд с иском, в котором потребовал взыскать с бывшего сотрудника излишнее перечисленную ему зарплату.

Что решил суд

Рассмотрев доводы сторон, суд встал на сторону работника. При этом судьи исходили из следующих соображений.

По общему правилу заработная плата, излишне выплаченная работнику, не может быть с него взыскана. Исключение из этого правила составляют случаи:

-

счетной ошибки, допущенной при расчете зарплаты работника;

-

невыполнения работником, получившим зарплату в полном объеме, норм труда (ч. 3 ст. 155 ТК РФ);

-

получения зарплаты в излишнем размере по вине самого работника.

В указанных выше случаях заработная плата, излишне выплаченная работнику, может быть с него взыскана по требованию работодателя (ст. 137 ТК РФ).

В спорном случае работодатель ссылался как раз на счетную ошибку, допущенную бухгалтерией при расчетах с сотрудниками.

Вместе с тем счетной следует считать ошибку, допущенную исключительно в арифметических действиях. То есть действиях, непосредственно связанных с подсчетом заработной платы. В свою очередь технические ошибки, в том числе технические ошибки, совершенные по вине работодателя, счетными не являются.

Причиной излишней выплаты послужила не ошибка, допущенная в подсчете зарплаты, а повторное перечисление зарплаты в том же размере и за тот же месяц. При этом нормы ТК РФ не предусматривают оснований для взыскания в судебном порядке суммы задолженности с работника, которому по вине работодателя была излишне начислена зарплата.

В связи с этим суд пришел к выводу, что бывший работник не обязан возвращать организации полученные деньги.

Источник: канал БУХ.1С в Яндекс.Дзен

Поделиться с друзьями:

Подписаться на комментарии

Отправить на почту

Печать

Написать комментарий