В этом руководстве мы разберем причины ошибки #ЧИСЛО в Excel и покажем, как ее исправить.

Вы смотрите на экран своего компьютера, потягиваете кофе и задаетесь вопросом, почему в электронной таблице Excel внезапно появляется странное сообщение об ошибке с символом хэштега? Это расстраивает, сбивает с толку и совершенно раздражает, но не бойтесь! Мы здесь, чтобы разгадать тайну ошибки #ЧИСЛО в Excel и помочь вам ее исправить.

Ниже мы более подробно рассмотрим каждую возможную причину ошибки #NUM и предоставим вам необходимые шаги для ее устранения.

Недопустимые входные аргументы

Причина: для некоторых функций Excel требуются определенные входные аргументы. Если вы укажете недопустимые аргументы или неправильные типы данных, Excel может выдать ошибку #ЧИСЛО.

Решение: Убедитесь, что все входные аргументы допустимы и имеют правильный тип данных. Дважды проверьте свою формулу на наличие синтаксических ошибок.

Например, функция ДАТА в Excel ожидает число от 1 до 9999 в качестве аргумента года. Если предоставленное значение года выходит за пределы этого диапазона, произойдет ошибка #ЧИСЛО.

Точно так же функция РАЗНДАТ требует, чтобы дата окончания всегда была больше даты начала (или обе даты были равны). В противном случае формула выдаст ошибку #ЧИСЛО.

Например, эта формула вернет разницу в 10 дней:

=DATEDIF(«01.01.2023», «11.01.2023», «d»)

И это вызовет ошибку #ЧИСЛО:

=DATEDIF(«11.01.2023», «01.01.2023», «d»)

Слишком большие или слишком маленькие числа

Причина: Microsoft Excel имеет ограничение на размер вычисляемых чисел. Если ваша формула выдает число, превышающее этот предел, возникает ошибка #ЧИСЛО.

Решение. Если ваша формула дает число, выходящее за пределы допустимого диапазона, измените входные значения, чтобы результат попадал в допустимый диапазон. Кроме того, вы можете разбить расчет на более мелкие части и использовать несколько ячеек для получения окончательного результата.

Современные версии Excel имеют следующие пределы вычислений:

Наименьшее отрицательное число -2.2251E-308 Наименьшее положительное число 2.2251E-308 Наибольшее положительное число 9.99999999999999E+307 Наибольшее отрицательное число -9.99999999999999E+307 Наибольшее допустимое положительное число по формуле 1.7976931348623158E+308 Наибольшее допустимое отрицательное число по формуле -1,7976931348623158Е+ 308

Если вы не знакомы с научным обозначением, я кратко объясню, что оно означает, на примере наименьшего разрешенного положительного числа 2,2251E-308. Часть обозначения «E-308» означает «умножить на 10 в степени -308», поэтому число 2,2251 умножается на 10 в степени -308 (2,2251×10^-308). Это очень маленькое число, которое имеет 307 нулей в десятичной части перед первой ненулевой цифрой (которой является 2).

Как видите, допустимые входные значения в Excel находятся в диапазоне от -2,2251E-308 до 9,99999999999999E+307. В формулах допускаются числа от -1,7976931348623158E+308 до 1,7976931348623158E+308. Если результат вашей формулы или какой-либо из ее аргументов выходит за рамки, вы получите ошибку #ЧИСЛО! ошибка.

Обратите внимание, что в текущей версии Excel 365 только большие числа вызывают ошибку #ЧИСЛО. Небольшие числа, выходящие за пределы, отображаются как 0 (общий формат) или 0,00E+00 (научный формат). Похоже на новое недокументированное поведение:

Невозможные операции

Причина: когда Excel не может выполнить расчет, потому что он считается невозможным, он возвращает ошибку #ЧИСЛО! ошибка.

Решение: определите функцию или операцию, вызывающую ошибку, и соответствующим образом скорректируйте входные данные или измените формулу.

Типичным примером невозможного вычисления является попытка найти квадратный корень из отрицательного числа с помощью функции SQRT. Поскольку квадратный корень из отрицательного числа определить невозможно, формула выдаст ошибку #ЧИСЛО. Например:

=SQRT(25) – возвращает 5

=КОРЕНЬ(-25) – возвращает #ЧИСЛО!

Чтобы исправить ошибку, вы можете обернуть отрицательное число в функцию ABS, чтобы получить абсолютное значение числа:

=КОРЕНЬ(АБС(-25))

Или

=КОРЕНЬ(АБС(A2))

Где A2 — ячейка, содержащая отрицательное число.

Другой случай — возведение отрицательного числа в нецелую степень. Если вы попытаетесь возвести отрицательное число в нецелую степень, результатом будет комплексное число. Поскольку Excel не поддерживает комплексные числа, формула выдаст ошибку #ЧИСЛО. В этом случае ошибка указывает на то, что расчет невозможно выполнить в рамках ограничений Excel.

Формула итерации не может сходиться

Причина: Формула итерации, которая не может найти результат, вызывает ошибку #ЧИСЛО в Excel.

Решение. Измените входные значения, чтобы помочь формуле сойтись, или измените параметры итерации Excel, или вообще используйте другую формулу, чтобы избежать ошибки.

Итерация — это функция Excel, позволяющая неоднократно пересчитывать формулы до тех пор, пока не будет выполнено определенное условие. Другими словами, формула пытается достичь результата методом проб и ошибок. В Excel есть ряд таких функций, включая IRR, XIRR и RATE. Когда формула итерации не может найти допустимый результат в заданных ограничениях, она возвращает ошибку #ЧИСЛО.

Чтобы исправить эту ошибку, вам может потребоваться изменить входные значения или уменьшить уровень допуска для сходимости, чтобы формула могла найти допустимый результат.

Например, если ваша формула СТАВКИ приводит к ошибке #ЧИСЛО, вы можете помочь ей найти решение, предоставив начальное предположение:

Кроме того, вам может потребоваться настроить параметры итерации в Excel, чтобы помочь формуле сойтись. Вот шаги, которые необходимо выполнить:

- Щелкните меню «Файл» и выберите «Параметры».

- На вкладке «Формулы» в разделе «Параметры расчета» установите флажок «Включить итеративный расчет».

- В поле «Максимум итераций» введите количество раз, которое Excel должен выполнять перерасчет формулы. Большее количество итераций увеличивает вероятность нахождения результата, но также требует больше времени для расчета.

- В поле Максимальное изменение укажите величину изменения между результатами расчета. Меньшее число обеспечивает более точные результаты, но требует больше времени для расчета.

Ошибка #ЧИСЛО в функции Excel IRR

Причина: Формула IRR не может найти решение из-за проблем с несовпадением или когда денежные потоки имеют несовместимые знаки.

Решение. Настройте параметры итерации Excel, сделайте начальное предположение и убедитесь, что денежные потоки имеют соответствующие знаки.

Функция IRR в Excel вычисляет внутреннюю норму доходности для ряда денежных потоков. Однако, если денежные потоки не приводят к действительному IRR, функция возвращает #ЧИСЛО! ошибка.

Как и в случае любой другой функции итерации, ошибка #ЧИСЛО в IRR может возникнуть из-за невозможности найти результат после определенного количества итераций. Чтобы решить эту проблему, увеличьте максимальное количество итераций и/или укажите начальное предположение для скорости возврата (дополнительные сведения см. в предыдущем разделе).

Другая причина, по которой функция IRR может возвращать ошибку #ЧИСЛО, связана с несогласованными знаками в денежных потоках. Функция предполагает наличие как положительных, так и отрицательных денежных потоков. Если нет изменения знака денежных потоков, формула IRR приведет к ошибке #ЧИСЛО. Чтобы устранить эту проблему, убедитесь, что все исходящие платежи, включая первоначальные инвестиции, вводятся как отрицательные числа.

Таким образом, ошибка #ЧИСЛО в Excel является распространенной проблемой, которая может возникать по разным причинам, включая неправильные аргументы, нераспознанные числа/даты, невозможные операции и превышение пределов вычислений Excel. Надеюсь, эта статья помогла вам понять эти причины и эффективно устранить ошибку.

Для расчета внутренней ставки доходности (внутренней нормы доходности, IRR) в Excel используется функция ВСД. Ее особенности, синтаксис, примеры рассмотрим в статье.

Особенности и синтаксис функции ВСД

Один из методов оценки инвестиционных проектов – внутренняя норма доходности. Расчет в автоматическом режиме можно произвести с помощью функции ВСД в Excel. Она находит внутреннюю ставку доходности для ряда потоков денежных средств. Финансовые показатели должны быть представлены числовыми значениями.

Суммы внутри потоков могут колебаться. Но поступления регулярные (каждый месяц, квартал или год). Это обязательное условие для корректного расчета.

Внутренняя ставка доходности (IRR, внутренняя норма доходности) – процентная ставка инвестиционного проекта, при которой приведенная стоимость денежных потоков равняется нулю. При данной ставке инвестор вернет вложенные первоначально средства. Инвестиции состоят из платежей (суммы со знаком «–») и доходов (со знаком «+»), которые происходят в одинаковые по продолжительности временные промежутки.

Аргументы функции ВСД в Excel:

- Значения. Диапазон ячеек, в которых содержатся числовые выражения денежных средств. Для данных сумм нужно посчитать внутреннюю норму доходности.

- Предположение. Цифра, которая предположительно близка к результату. Аргумент необязательный.

Секреты работы функции ВСД (IRR):

- В диапазоне с денежными суммами должно содержаться хотя бы одно положительное и одно отрицательное значение.

- Для функции ВСД важен порядок выплат или поступлений. То есть денежные потоки должны вводится в таблицу в соответствии со временем их возникновения.

- Текстовые или логические значения, пустые ячейки при расчете игнорируются.

- В программе Excel для подсчета внутренней ставки доходности используется метод итераций (подбора). Формула производит циклические вычисления с того значения, которое указано в аргументе «Предположение». Если аргумент опущен, со значения 0,1 (10%).

При расчете ВСД в Excel может возникнуть ошибка #ЧИСЛО!. Почему? Используя метод итераций при расчете, функция находит результат с точностью 0,00001%. Если после 20 попыток не удается получить результат, ВСД вернет значение ошибки.

Когда функция показывает ошибку #ЧИСЛО!, повторите расчет с другим значением аргумента «Предположение».

Примеры функции ВСД в Excel

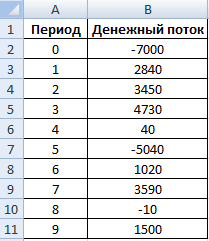

Расчет внутренней нормы рентабельности рассмотрим на элементарном примере. Имеются следующие входные данные:

Сумма первоначальной инвестиции – 7000. В течение анализируемого периода было еще две инвестиции – 5040 и 10.

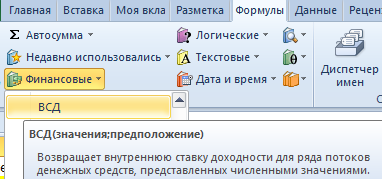

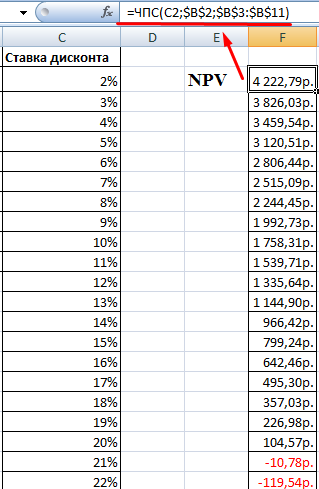

Заходим на вкладку «Формулы». В категории «Финансовые» находим функцию ВСД. Заполняем аргументы.

Значения – диапазон с суммами денежных потоков, по которым необходимо рассчитать внутреннюю норму рентабельности. Предположение – опустим.

Искомая IRR (внутренняя норма доходности) анализируемого проекта – значение 0,209040417. Если перевести десятичное выражение величины в проценты, то получим ставку 20,90%.

В нашем примере расчет ВСД произведен для ежегодных потоков. Если нужно найти IRR для ежемесячных потоков сразу за несколько лет, лучше ввести аргумент «Предположение». Программа может не справиться с расчетом за 20 попыток – появится ошибка #ЧИСЛО!.

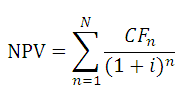

Еще один показатель эффективности инвестиционного проекта – NPV (чистый дисконтированный доход). NPV и IRR связаны: IRR определяет ставку дисконтирования, при которой NPV = 0 (то есть затраты на проект равны доходам).

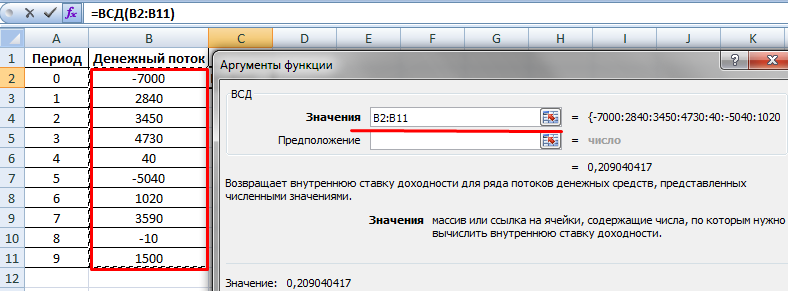

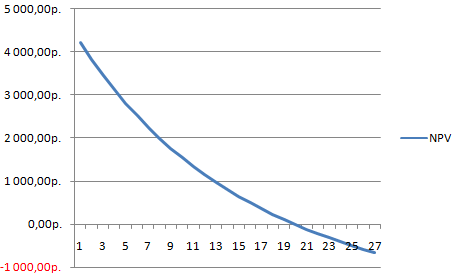

Для расчета NPV в Excel применяется функция ЧПС. Чтобы найти внутреннюю ставку доходности графическим методом, нужно построить график изменения NPV. Для этого в формулу расчета NPV будем подставлять разные значения ставок дисконта.

На основании полученных данных построим график изменения NPV.

Пересечение графика с осью Х (когда чистый дисконтированный доход проекта равняется нулю) дает показатель IRR для данного проекта. Графический метод показал результат ВСД, аналогичный найденному в Excel.

Как пользоваться показателем ВСД:

Если значение IRR проекта выше стоимости капитала для предприятия, то данный инвестиционный проект нужно принять.

То есть если ставка кредита меньше внутренней нормы рентабельности, то заемные средства принесут прибыль. Так как в при реализации проекта мы получим больший процент дохода, чем величина капитала.

Скачать пример функций ВСД IRR и ЧПС NPV в Excel.

Вернемся к нашему примеру. Допустим, для запуска проекта брался кредит в банке под 15% годовых. Расчет показал, что внутренняя норма доходности составила 20,9%. На таком проекте можно заработать.

Функция ВСД в Excel и пример как посчитать IRR

Для расчета внутренней ставки доходности (внутренней нормы доходности, IRR) в Excel используется функция ВСД. Ее особенности, синтаксис, примеры рассмотрим в статье.

Особенности и синтаксис функции ВСД

Один из методов оценки инвестиционных проектов – внутренняя норма доходности. Расчет в автоматическом режиме можно произвести с помощью функции ВСД в Excel. Она находит внутреннюю ставку доходности для ряда потоков денежных средств. Финансовые показатели должны быть представлены числовыми значениями.

Суммы внутри потоков могут колебаться. Но поступления регулярные (каждый месяц, квартал или год). Это обязательное условие для корректного расчета.

Внутренняя ставка доходности (IRR, внутренняя норма доходности) – процентная ставка инвестиционного проекта, при которой приведенная стоимость денежных потоков равняется нулю. При данной ставке инвестор вернет вложенные первоначально средства. Инвестиции состоят из платежей (суммы со знаком «–») и доходов (со знаком «+»), которые происходят в одинаковые по продолжительности временные промежутки.

Аргументы функции ВСД в Excel:

- Значения. Диапазон ячеек, в которых содержатся числовые выражения денежных средств. Для данных сумм нужно посчитать внутреннюю норму доходности.

- Предположение. Цифра, которая предположительно близка к результату. Аргумент необязательный.

Секреты работы функции ВСД (IRR):

- В диапазоне с денежными суммами должно содержаться хотя бы одно положительное и одно отрицательное значение.

- Для функции ВСД важен порядок выплат или поступлений. То есть денежные потоки должны вводится в таблицу в соответствии со временем их возникновения.

- Текстовые или логические значения, пустые ячейки при расчете игнорируются.

- В программе Excel для подсчета внутренней ставки доходности используется метод итераций (подбора). Формула производит циклические вычисления с того значения, которое указано в аргументе «Предположение». Если аргумент опущен, со значения 0,1 (10%).

При расчете ВСД в Excel может возникнуть ошибка #ЧИСЛО!. Почему? Используя метод итераций при расчете, функция находит результат с точностью 0,00001%. Если после 20 попыток не удается получить результат, ВСД вернет значение ошибки.

Когда функция показывает ошибку #ЧИСЛО!, повторите расчет с другим значением аргумента «Предположение».

Примеры функции ВСД в Excel

Расчет внутренней нормы рентабельности рассмотрим на элементарном примере. Имеются следующие входные данные:

Сумма первоначальной инвестиции – 7000. В течение анализируемого периода было еще две инвестиции – 5040 и 10.

Заходим на вкладку «Формулы». В категории «Финансовые» находим функцию ВСД. Заполняем аргументы.

Значения – диапазон с суммами денежных потоков, по которым необходимо рассчитать внутреннюю норму рентабельности. Предположение – опустим.

Искомая IRR (внутренняя норма доходности) анализируемого проекта – значение 0,209040417. Если перевести десятичное выражение величины в проценты, то получим ставку 20,90%.

В нашем примере расчет ВСД произведен для ежегодных потоков. Если нужно найти IRR для ежемесячных потоков сразу за несколько лет, лучше ввести аргумент «Предположение». Программа может не справиться с расчетом за 20 попыток – появится ошибка #ЧИСЛО!.

Еще один показатель эффективности инвестиционного проекта – NPV (чистый дисконтированный доход). NPV и IRR связаны: IRR определяет ставку дисконтирования, при которой NPV = 0 (то есть затраты на проект равны доходам).

Для расчета NPV в Excel применяется функция ЧПС. Чтобы найти внутреннюю ставку доходности графическим методом, нужно построить график изменения NPV. Для этого в формулу расчета NPV будем подставлять разные значения ставок дисконта.

На основании полученных данных построим график изменения NPV.

Пересечение графика с осью Х (когда чистый дисконтированный доход проекта равняется нулю) дает показатель IRR для данного проекта. Графический метод показал результат ВСД, аналогичный найденному в Excel.

Как пользоваться показателем ВСД:

Если значение IRR проекта выше стоимости капитала для предприятия, то данный инвестиционный проект нужно принять.

То есть если ставка кредита меньше внутренней нормы рентабельности, то заемные средства принесут прибыль. Так как в при реализации проекта мы получим больший процент дохода, чем величина капитала.

Вернемся к нашему примеру. Допустим, для запуска проекта брался кредит в банке под 15% годовых. Расчет показал, что внутренняя норма доходности составила 20,9%. На таком проекте можно заработать.

ВСД (функция ВСД)

В этой статье описаны синтаксис формулы и использование функции ВСД в Microsoft Excel.

Возвращает внутреннюю ставку доходности для ряда потоков денежных средств, представленных их численными значениями. В отличие от аннуитета, денежные суммы в пределах этих потоков могут колебаться. Однако обязательным условием является регулярность поступлений (например, ежемесячно или ежегодно). Внутренняя ставка доходности — это процентная ставка, принимаемая для инвестиции, состоящей из платежей (отрицательные величины) и доходов (положительные величины), которые имеют место в следующие друг за другом и одинаковые по продолжительности периоды.

Аргументы функции ВСД описаны ниже.

Значения — обязательный аргумент. Массив или ссылка на ячейки, содержащие числа, для которых требуется подсчитать внутреннюю ставку доходности.

Значения должны содержать по крайней мере одно положительное и одно отрицательное значение.

В функции ВСД для интерпретации порядка денежных выплат или поступлений используется порядок значений. Убедитесь, что значения выплат и поступлений введены в нужном порядке.

Если аргумент, который является массивом или ссылкой, содержит текст, логические значения или пустые ячейки, такие значения игнорируются.

Предположение — необязательный аргумент. Величина, предположительно близкая к результату ВСД.

В Microsoft Excel используется итеративный метод расчета ВСД. Начиная с предположения, ВСД циклически перейдет к вычислению, пока результат не станет точным в 0,00001%. Если функция ВСД не может найти результат, который работает после 20 попыток, #NUM! возвращено значение ошибки.

В большинстве случаев для вычислений с помощью функции ВСД нет необходимости задавать аргумент «предположение». Если он опущен, предполагается значение 0,1 (10%).

Если функция ВСД возвращает значение ошибки #ЧИСЛО! или результат далек от ожидаемого, попробуйте повторить вычисление с другим значением аргумента «предположение».

Функция ВСД тесно связана с функцией ЧПС. Ставка доходности, вычисляемая функцией ВСД, связана с нулевой чистой текущей стоимостью. Взаимосвязь функций ЧПС и ВСД отражена в следующей формуле:

ЧПС(ВСД(A2:A7),A2:A7) равняется 1.79E-09 [Учитывая точность расчета для функции ВСД, значение можно считать нулем).]

Скопируйте образец данных из следующей таблицы и вставьте их в ячейку A1 нового листа Excel. Чтобы отобразить результаты формул, выделите их и нажмите клавишу F2, а затем — клавишу ВВОД. При необходимости измените ширину столбцов, чтобы видеть все данные.

IRR: как рассчитать в Excel

Статьи по теме

Компания столкнется с внутренней нормой доходности (IRR), когда будет составлять бизнес-план для себя или банка. Показатель отражает возможность инвестиционного проекта приносить прибыль. Узнайте, как сделать расчет IRR в Excel и скачайте бесплатно пример вычисления.

Внутренняя норма доходности (или сокращенно IRR) – это показатель, который используют для расчета доходности инвестиционного проекта. Обычно доходность выражают в процентах.

Рассчитать IRR по формуле в Excel гораздо проще, чем делать это вручную. К тому же, сама формула для вычисления показателя выглядит не очень легкой. Поэтому сейчас финансисты редко обращаются к ней.

Чтобы сделать вычисления вручную, нужно знать следующую информацию:

- за какой временной промежуток фирма выполнит расчет (t);

- какой денежный поток был у компании за этот период (CFt);

- какими были вложения в проект на этапе запуска (IC).

Тогда можно будет применить формулу:

Расчёт IRR в Excel

Очевидно, что ручные вычисления займут много времени. Гораздо проще найти IRR c помощью специальной формулы в Excel. Точнее, с помощью формул, ведь есть несколько путей, как вычислить доходность.

Сделать расчет IRR в Excel можно несколькими способами. Приведем три из них.

Способ 1. Функция «ВСД»

Во-первых, показатель можно вычислить с помощью функции ВСД (внутренняя ставка дисконта). Она возвращает ставку для ряда потоков денежных средств. В первоначальном виде формула для вычисления IRR выглядит так:

Обратите внимание на то, что эту функцию можно использовать лишь при соблюдении определенных условий. Как минимум один денежный поток должен иметь отрицательное значение.

Кроме того, функцию нельзя использовать для случаев, когда поступления компании нерегулярные. Ведь ставка дисконтирования для каждого денежного потока будет разной. В этом случае потребуется применить другую формулу.

Еще один способ как рассчитать IRR в Excel – применить функцию «ЧИСТВНДОХ». Ее принцип аналогичен принципу опции «ВСД», но эта функция подходит для несистематических платежей. Общая формула:

- значения – денежный поток за конкретную дату;

- даты – движение денежных потоков в течение месяца (года и т.п.);

- предположение – предположительно близкая к результату «ЧИСТВНДОХ» величина, заполнять необязательно.

Способ 3. Функция «МВСД»

МВСД расшифровывается как модифицированная внутренняя норма доходности. Он позволяет учитывать при расчетах расходы на инвестиции и процент от реинвестирования. В то время как остальные функции такой возможности не имеют, и создают нереалистичное представление о ставке реинвестирования. Для расчета необходимо знать ставку финансирования и ставку реинвестирования.

Подготовлено по материалам

«Системы Финансовый директор»

Расчет IRR в Excel: пример

Разберем на конкретных примерах, как вычислить нужный показатель.

Пример 1. Расчет по формуле «ВСД»

Составим таблицу, которая состоит из двух столбцов: «Период» и «Денежный поток». Предположим, что расчет нужно сделать за год. Зададим период от 0 до 12. Известно, что первоначальные траты составили 100 тыс. руб., поэтому их мы запишем в таблицу в нулевом периоде и со знаком «минус». Вычислим IRR. Для нашего примера формула выглядит следующим образом:

В2-В14 – показатели по денежному потоку за все периоды, в том числе и за нулевой.

Пример 2. Расчет по формуле «ЧИСТВНДОХ»

Создадим в Excel таблицу, состоящую из двух столбцов. В первом столбце пропишем даты, по которым можно отследить движение денежных потоков. Во второй столбец внесем данные непосредственно по денежному потоку. Чтобы вычислить IRR, применим формулу:

Здесь поля B2-B14 отражают информацию по денежным потокам, а A2-F14 – сведения по датам.

Пример 3. Расчет по формуле «МВСД»

Образец таблицы можно взять из предыдущих примеров. Рассмотрим, в чем будет кардинальное отличие от предыдущих ситуаций. Для функции МВСД необходимо знать ставку финансирования и реинвестирования. Допустим, норма дисконта составляет 12 процентов. А реинвестировать доход можно по ставке 10 процентов годовых. Получаем формулу для Excel:

Все примеры расчета IRR в Excel можно бесплатно скачать в этом материале.

Гость, уже успели прочесть в свежем номере?

Как оценить результат

Допустим, организация определила внутреннюю норму доходности. Но как понять, что показатель удовлетворительный и в инвестиционный проект стоит вложиться? Обычно для этих целей IRR сравнивают со средневзвешенной стоимостью капитала. Далее у фирмы есть три пути.

1. Если показатель доходности окажется выше капитала, проект стоит рассмотреть.

2. Когда ВНД меньше капитала, лучше искать другие возможности.

3. Вероятна также ситуация, что показатели окажутся равными. Тогда предприятию нужно будет задумать, как скорректировать движение средств.

Иногда IRR сравнивают с процентами по банковскому депозиту. Неудачный вариант, если проценты по депозиту оказались выше. Значит, компании лучше вложиться во что-то другое.

Cрок окупаемости проекта: формула расчета

Термин «внутренняя норма доходности» обычно идет в соседстве с таким показателям как «срок окупаемости». Если компания хочет сделать полноценный анализ перспектив инвестиционного проекта, ей стоит узнать, за какой период он окупится. Посмотрим, какую формулу расчета срока окупаемости проекта можно использовать в Excel.

Вычислить срок окупаемости в Excel можно в одно действие. Для этого необходимо сумму первоначальных инвестиций разделить на сумму ежемесячных поступлений. Например, для нашей ситуации (см. образец в Excel на стр. 3) срок окупаемости составит четыре месяца:

290000 / 67000 = 4 (результат округленный).

Функция ВСД для расчета внутренней ставки доходности в Excel

Функция ВСД в Excel используется для расчета внутренней ставки доходности на основе имеющихся числовых данных о финансовых потоках, принимаемых в качестве первого аргумента, и возвращает соответствующее приближенное значение.

Примеры использования функции ВСД в Excel

В отличие от аннуитетной схемы, при которой выплаты должны иметь фиксированную неизменяемую во времени сумму, при расчете внутренней ставки доходности допускаются колебания размеров сумм финансовых поступлений. Для корректных расчетов поступления должны являться регулярными, то есть выполняться через определенные промежутки времени (периоды), например, раз в месяц или раз в квартал.

Внутренняя ставка доходности представляет собой такое значение процентной ставки, при которой стоимость всех финансовых потоков будет равна 0 (нулю), то есть инвестор сможет возместить свои убытки, связанные с финансированием инвестиционного проекта, но без получения какой-либо прибыли.

Сравнительный анализ кредитов по условиям кредитования в Excel

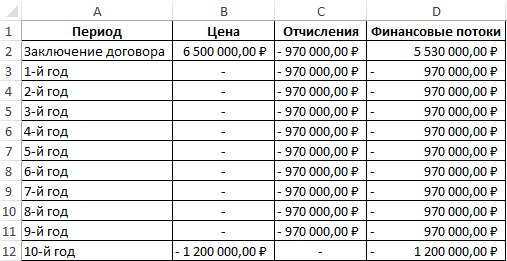

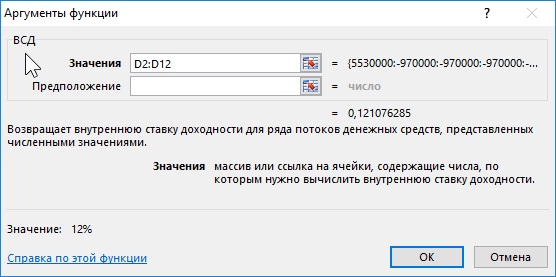

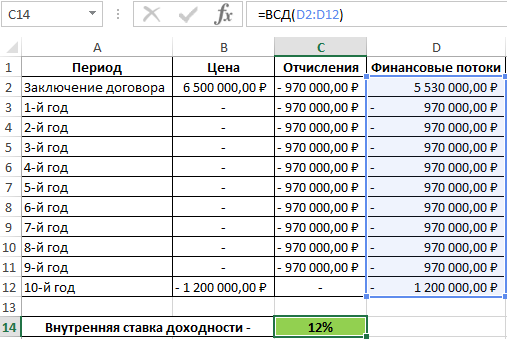

Пример 1. Строительной компании требуется автокран стоимостью 6,5 млн рублей. Стоимость аренды автокрана у другой компании составляет 560000 рублей в год, а срок полезного использования составляет 10 лет, по истечению которых остаточная стоимость автокрана составит всего 1200000 рублей, а он возвращается в собственность арендодателю. Альтернативным вариантом является привлечение стороннего капитала со ставкой 19% годовых. Какой вариант более выгодный?

Вид таблицы данных:

Для расчета внутренней ставки доходности на основе имеющихся данных используем формулу:

Ячейки из диапазона D2:D12 содержат числовые значения финансовых потоков на протяжении 10 лет аренды автокрана. В результате расчетов получим:

Такой результат свидетельствует о том, что аренда автокрана выгоднее, чем привлечение внешних инвестиций на его приобретение (например, кредит в банке), так как 12%<19%

Как узнать годовую процентную ставку по депозиту в Excel?

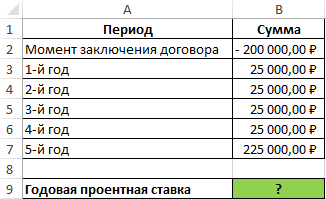

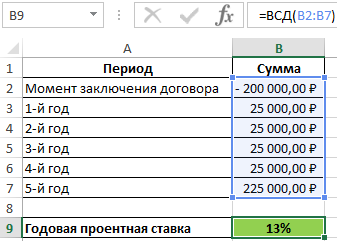

Пример 2. Клиент открыл депозитный счет в банке на 5 лет и перевел средства на сумму 200000 рублей. Ежегодно он снимал по 25000 рублей процентов, а в последний год вывел со счета вложенную сумму и последние начисленные проценты. Определить годовую процентную ставку по депозиту.

Вид таблицы данных:

Начальная сумма указана в виде отрицательного числа, поскольку для клиента операция по внесению средств на депозитный счет является расходной. Процентная ставка по депозиту эквивалентна внутренней ставки доходности, поскольку депозит в банк можно рассматривать в качестве инвестиционного проекта. Рассчитаем значение ставки по формуле:

Депозитный счет был открыт под 13% годовых.

Сравнительный анализ инвестиций по условиям вкладов в Excel

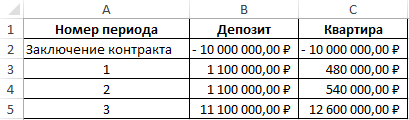

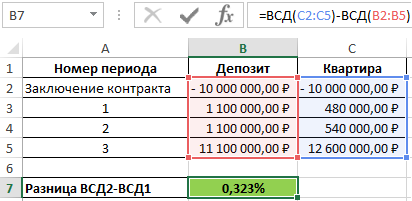

Пример 3. Инвестор имеет 10 млн. рублей, которые он может вложить банк и получать 1100000 рублей ежегодно на протяжении 3 лет либо приобрести квартиру за 10 млн. рублей и сдавать ее в аренду по цене 40000 рублей в месяц в первый год и 45000 рублей – во второй и 50000 — третий, а по истечению 3-летнего периода аренды продать за 12 млн рублей. Определить более выгодный вариант для капиталовложения.

Вид таблицы данных:

Предположим, что инвестиционный проект по вложению средств на покупку квартиры является более выгодным. Тогда используем следующую формулу для расчета:

Как видно, покупка квартиры и последующая сдача ее в аренду является более прибыльной идеей, однако это предприятие сопряжено с различными рисками и основывается на предположении, что квартиру удастся продать за 12 млн. рублей.

Особенности использования функции ВСД в Excel

Функция имеет следующую форму синтаксической записи:

=ВСД( значения; [предположения])

- значения – обязательный аргумент, принимающий константу массива или ссылку на диапазон ячеек, которые содержат числовые значения расходов (отрицательные значения) и доходов (положительные), на основе которых будет произведен расчет внутренней ставки доходности;

- [предположения] – необязательный для заполнения аргумент, принимающий числовое значение, характеризующее предположительную величину ставки. Если этот аргумент явно не указан, по умолчанию принимается значение 10%.

- Константа массива или диапазон ячеек, передаваемые в качестве аргумента значения, должны содержать не менее одного отрицательного и положительного чисел соответственно. Иначе функция ВСД вернет код ошибки #ЧИСЛО!.

- Функция ВСД игнорирует любые нечисловые значения или данные, которые не могут быть преобразованы к числам (например, имена и текстовые строки, которые не могут быть интерпретированы как числа) при выполнении расчетов, в том числе логические ИСТИНА и ЛОЖЬ.

- Функция ВСД выполняет итеративные вычисления, то есть поиск итогового результата методом последовательных приближений. «Опорной точкой» в таких расчетах является значение, указанное в качестве аргумента [предположения] или установленное по умолчанию значение 10% (если второй аргумент явно не указан). При расчетах выполняется 20 итераций (пересчетов итогового значения). Если точность полученного результата ниже 0,00001%, функция ВСД вернет код ошибки #ЧИСЛО!.

- Если возвращаемый функцией ВСД результат далек от предполагаемого или функция закончила работу с кодом ошибки #ЧИСЛО!, рекомендуется указать другое значение в качестве второго аргумента и повторить расчет.

- Чистая приведенная стоимость инвестиций со ставкой, равной внутренней ставке доходности, приблизительно равна нулю. Для расчета первой в Excel предусмотрена функция ЧПС. Так, формула =ЧПС(ВСД(A1:A5);A1:A5) вернет близкое к нулю значение, но не 0, поскольку функция ВСД выполняет приближенные расчеты.

Чистая приведенная стоимость NPV (ЧПС) и внутренняя ставка доходности IRR (ВСД) в MS EXCEL

Рассчитаем Чистую приведенную стоимость и Внутреннюю норму доходности с помощью формул MS EXCEL.

Начнем с определения, точнее с определений.

Чистой приведённой стоимостью (Net present value, NPV) называют сумму дисконтированных значений потока платежей, приведённых к сегодняшнему дню (взято из Википедии).

Или так: Чистая приведенная стоимость – это Текущая стоимость будущих денежных потоков инвестиционного проекта, рассчитанная с учетом дисконтирования, за вычетом инвестиций (сайт cfin.ru)

Или так: Текущая стоимость ценной бумаги или инвестиционного проекта, определенная путем учета всех текущих и будущих поступлений и расходов при соответствующей ставке процента. (Экономика. Толковыйсловарь. — М.: «ИНФРА—М«, Издательство «ВесьМир«. Дж. Блэк.)

Примечание1. Чистую приведённую стоимость также часто называют Чистой текущей стоимостью, Чистым дисконтированным доходом (ЧДД). Но, т.к. соответствующая функция MS EXCEL называется ЧПС() , то и мы будем придерживаться этой терминологии. Кроме того, термин Чистая Приведённая Стоимость (ЧПС) явно указывает на связь с Приведенной стоимостью.

Для наших целей (расчет в MS EXCEL) определим NPV так:

Чистая приведённая стоимость — это сумма Приведенных стоимостей денежных потоков, представленных в виде платежей произвольной величины, осуществляемых через равные промежутки времени.

Совет: при первом знакомстве с понятием Чистой приведённой стоимости имеет смысл познакомиться с материалами статьи Приведенная стоимость.

Это более формализованное определение без ссылок на проекты, инвестиции и ценные бумаги, т.к. этот метод может применяться для оценки денежных потоков любой природы (хотя, действительно, метод NPV часто применяется для оценки эффективности проектов, в том числе для сравнения проектов с различными денежными потоками).

Также в определении отсутствует понятие дисконтирование, т.к. процедура дисконтирования – это, по сути, вычисление приведенной стоимости по методу сложных процентов.

Как было сказано, в MS EXCEL для вычисления Чистой приведённой стоимости используется функция ЧПС() (английский вариант — NPV()). В ее основе используется формула:

CFn – это денежный поток (денежная сумма) в период n. Всего количество периодов – N. Чтобы показать, является ли денежный поток доходом или расходом (инвестицией), он записывается с определенным знаком (+ для доходов, минус – для расходов). Величина денежного потока в определенные периоды может быть =0, что эквивалентно отсутствию денежного потока в определенный период (см. примечание2 ниже). i – это ставка дисконтирования за период (если задана годовая процентная ставка (пусть 10%), а период равен месяцу, то i = 10%/12).

Примечание2. Т.к. денежный поток может присутствовать не в каждый период, то определение NPV можно уточнить: Чистая приведённая стоимость — это Приведенная стоимость денежных потоков, представленных в виде платежей произвольной величины, осуществляемых через промежутки времени, кратные определенному периоду (месяц, квартал или год). Например, начальные инвестиции были сделаны в 1-м и 2-м квартале (указываются со знаком минус), в 3-м, 4-м и 7-м квартале денежных потоков не было, а в 5-6 и 9-м квартале поступила выручка по проекту (указываются со знаком плюс). Для этого случая NPV считается точно также, как и для регулярных платежей (суммы в 3-м, 4-м и 7-м квартале нужно указать =0).

Если сумма приведенных денежных потоков представляющих собой доходы (те, что со знаком +) больше, чем сумма приведенных денежных потоков представляющих собой инвестиции (расходы, со знаком минус), то NPV >0 (проект/ инвестиция окупается). В противном случае NPV Похожие задачи

Содержание

- 1 Расчёт внутренней нормы доходности (IRR) при помощи MS Exel

- 2 Как оценивать

- 3 Модифицированная внутренняя норма доходности (MIRR)

- 4 Отличие модифицированной внутренней нормы прибыли MIRR от IRR

- 5 Анализ полученных данных

Расчёт внутренней нормы доходности (IRR) при помощи MS Exel

Внутреннюю норму доходности можно довольно легко рассчитать при помощи встроенной финансовой функции ВСД (IRR) в MS Exel.

Функция ВСД возвращает внутреннюю ставку доходности для ряда потоков денежных средств, представленных их численными значениями. Эти денежные потоки не обязательно должны быть равными по величине (как в случае аннуитета), однако они должны иметь место через равные промежутки времени, например ежемесячно или ежегодно. При этом в структуре денежных потоков должен обязательно быть хотя бы один отрицательный денежный поток (первоначальные инвестиции) и один положительный денежный поток (чистый доход от инвестиции).

Также для корректного расчёта внутренней нормы доходности при помощи функции ВСД важен порядок денежных потоков, т.е. если потоки денежных средств отличаются по размеру в разные периоды, то их обязательно необходимо указывать в правильной последовательности.

Синтаксис функции ВСД:

ВСД(Значения;Предположение)

гдеЗначения — это массив или ссылка на ячейки, содержащие числа, для которых требуется подсчитать внутреннюю ставку доходности, учитывая требования указанные выше;Предположение — это величина, о которой предполагается, что она близка к результату ВСД:

- Microsoft Excel использует метод итераций для вычисления ВСД. Начиная со значения Предположение, функция ВСД выполняет циклические вычисления, пока не получит результат с точностью 0,00001 процента. Если функция ВСД не может получить результат после 20 попыток, то выдается значение ошибки #ЧИСЛО!.

- В большинстве случаев нет необходимости задавать Предположение для вычислений с помощью функции ВСД. Если Предположение опущено, то оно полагается равным 0,1 (10 процентов).

- Если ВСД возвращает значение ошибки #ЧИСЛО! или если результат далек от ожидаемого, можно попытаться выполнить вычисления еще раз с другим значением аргумента Предположение.

Пример расчёта внутренней ставки доходности (на основе данных о денежных потоках по трём проектам, которые рассматривались выше):

В частности для проекта №1 значение IRR=8,9%.

Как оценивать

Выяснив ВНД проекта, можно принять решение о его запуске или отказаться от него. Например, если собираются открыть новый бизнес и предполагается профинансировать его за счет ссуды, взятой из банка, то расчет IRR позволяет определить верхнюю допустимую границу процентной ставки. Если же компания использует более одного источника инвестирования, то сравнение значения IRR с их стоимостью даст возможность принять обоснованное решение о целесообразности запуска проекта. Стоимость более одного источников финансирования рассчитывают по, так называемой формуле взвешенной арифметической средней. Она получила название «Стоимость капитала» или «Цена авансированного капитала» (обозначается СС).

Используя этот показатель, имеем:

Если:

- IRR > СС, то проект можно запускать;

- IRR = СС, то проект не принесет ни прибыли, ни убытков;

- IRR < СС, то проект заведомо убыточный и от него следует отказаться.

Модифицированная внутренняя норма доходности (MIRR)

Модифицированная внутренняя норма доходности (Modified Internal Rate of Return, MIRR) – показатель, который отражает минимальный внутренний уровень доходности проекта при осуществлении реинвестиций в проект. Данный проект использует процентные ставки, полученные от реинвестирования капитала.

Формула расчета модифицированной внутренней нормы доходности:

гдеMIRR – внутренняя норма доходности инвестиционного проекта;COFt – отток денежных средств в периоды времени t;CIFt – приток денежных средств;r – ставка дисконтирования, которая может рассчитываться как средневзвешенная стоимость капитала WACC;d – процентная ставка реинвестирования капитала;n – количество временных периодов.

В MS Exel есть специальная встроенная финансовая функция МВСД для расчёта модифицированной внутренней ставки доходности.

Синтаксис функции МВСД:

МВСД(значения;ставка_финанс;ставка_реинвест)

гдеЗначения — массив или ссылка на ячейки, содержащие числовые величины. Эти числа представляют ряд денежных выплат (отрицательные значения) и поступлений (положительные значения), происходящих в регулярные периоды времени.Ставка_финанс — ставка процента, выплачиваемого за деньги, используемые в денежных потоках.Ставка_реинвест — ставка процента, получаемого на денежные потоки при их реинвестировании.

Отличие модифицированной внутренней нормы прибыли MIRR от IRR

Определенные недостатки внутренней нормы доходности могут нивелироваться более сложным вариантом формулы. Модифицированный вариант устраняет все неопределенности, появляющиеся из-за нескольких вливаний инвестиций в нестандартных условиях.

Как должен измеряться показатель MIRR:

- Доходы (денежные потоки со знаком плюс) приводятся на расчетную дату завершения проекта. Тут берут ставку WACC, которую формирует средневзвешенная стоимость капитала.

- Инвестиции первичные и последующие (денежные потоки со знаком минус) приводятся на начальную дату проекта в соответствии со ставкой дисконтирования.

- Показатель MIRR равен норме прибыли, которая соответствует самоокупаемости инвестиционного проекта к дате его завершения.

Формула модифицированной внутренней нормы доходности:

Тут:

- N – период инвестиций в годах.

- DC – суммы вложений.

- DF – доход от вложений.

- WACC – средневзвешенная стоимость капитала.

- R – значение ставки дисконта.

- i – номер периода.

Формула позволяет точно рассчитать все благодаря тому, что учитывает вероятность реинвестирования полученного от проекта дохода по ставке дисконтирования. Если применить Excel, трудоемкость вычислений существенно понижается – для этого нужно использовать функцию MIRR (или МВСД).

Если сравниваются взаимоисключающие проекты, то методику МВСД используют там, где примерно равны суммы первоначальных инвестиций и горизонты инвестирования предполагают примерно идентичные сроки.

Недостаток формулы – малая вероятность стабильности показатели ставки реинвестирования в течение всего рассматриваемого периода.

Анализ полученных данных

До того, как рассчитать внутреннюю норму, необходимо понять, в чем заключается экономический смысл данного показателя и как правильно интерпретировать его. Когда ставка IRR найдена, нужно ее расшифровать. Очевидно, что чем больше показатель, тем быстрее окупается проект. А вот отрицательный IRR показывает, что проект явно убыточный и не окупится.

Но значения могут быть совершенно разными и мало знать, окупится проект или нет. Желательно получить максимум информации из показателя. Эксперты утверждают, что оптимального значения IRR нет – для каждого проекта он свой и есть смысл анализировать лишь цифры в сравнении.

Основные нормы и правила IRR:

- Показатель обязательно должен быть выше, чем ставка дисконтирования.

- Если показатель меньше RT – проект убыточный, инвестировать не стоит.

- Если IRR равен RТ – вложения просто окупятся, но прибыли не дадут.

- Когда IRR больше RT – доход будет, и чем выше показатель, тем больше.

Сравнивать показатель допускается также с минимальным значением ожидаемой прибыльности компании-инвестора.

Добрый день!

Не могу разобраться с функцией ВСД — выдаёт ошибку #число. Пробовала уже подбирать предположения, менять количество итераций, делать допущения в настройках, ошибка не исчезает.

Прикрепляю файл для примера, в нём рассчитывается доходность проекта в зависимости от уровня дефолта. Слева вверху предположения — если поменять default rate (в ячейке B7) с 20% до 19%, то функция ВСД в ячейке P7 работает нормально и доходность высчитывается, но после 19% вылезает ошибка. Жёлтым выделен столбец, по которому считается ВСД.

Буду очень признательна за помощь, я уже исчерпала варианты.

Спасибо!

Для расчета внутренней ставки доходности (внутренней нормы доходности, IRR) в Excel используется функция ВСД. Ее особенности, синтаксис, примеры рассмотрим в статье.

Особенности и синтаксис функции ВСД

Один из методов оценки инвестиционных проектов – внутренняя норма доходности. Расчет в автоматическом режиме можно произвести с помощью функции ВСД в Excel. Она находит внутреннюю ставку доходности для ряда потоков денежных средств. Финансовые показатели должны быть представлены числовыми значениями.

Суммы внутри потоков могут колебаться. Но поступления регулярные (каждый месяц, квартал или год). Это обязательное условие для корректного расчета.

Внутренняя ставка доходности (IRR, внутренняя норма доходности) – процентная ставка инвестиционного проекта, при которой приведенная стоимость денежных потоков равняется нулю. При данной ставке инвестор вернет вложенные первоначально средства. Инвестиции состоят из платежей (суммы со знаком «–») и доходов (со знаком «+»), которые происходят в одинаковые по продолжительности временные промежутки.

Аргументы функции ВСД в Excel:

- Значения. Диапазон ячеек, в которых содержатся числовые выражения денежных средств. Для данных сумм нужно посчитать внутреннюю норму доходности.

- Предположение. Цифра, которая предположительно близка к результату. Аргумент необязательный.

Секреты работы функции ВСД (IRR):

- В диапазоне с денежными суммами должно содержаться хотя бы одно положительное и одно отрицательное значение.

- Для функции ВСД важен порядок выплат или поступлений. То есть денежные потоки должны вводится в таблицу в соответствии со временем их возникновения.

- Текстовые или логические значения, пустые ячейки при расчете игнорируются.

- В программе Excel для подсчета внутренней ставки доходности используется метод итераций (подбора). Формула производит циклические вычисления с того значения, которое указано в аргументе «Предположение». Если аргумент опущен, со значения 0,1 (10%).

При расчете ВСД в Excel может возникнуть ошибка #ЧИСЛО!. Почему? Используя метод итераций при расчете, функция находит результат с точностью 0,00001%. Если после 20 попыток не удается получить результат, ВСД вернет значение ошибки.

Когда функция показывает ошибку #ЧИСЛО!, повторите расчет с другим значением аргумента «Предположение».

Примеры функции ВСД в Excel

Расчет внутренней нормы рентабельности рассмотрим на элементарном примере. Имеются следующие входные данные:

Сумма первоначальной инвестиции – 7000. В течение анализируемого периода было еще две инвестиции – 5040 и 10.

Заходим на вкладку «Формулы». В категории «Финансовые» находим функцию ВСД. Заполняем аргументы.

Значения – диапазон с суммами денежных потоков, по которым необходимо рассчитать внутреннюю норму рентабельности. Предположение – опустим.

Искомая IRR (внутренняя норма доходности) анализируемого проекта – значение 0,209040417. Если перевести десятичное выражение величины в проценты, то получим ставку 20,90%.

В нашем примере расчет ВСД произведен для ежегодных потоков. Если нужно найти IRR для ежемесячных потоков сразу за несколько лет, лучше ввести аргумент «Предположение». Программа может не справиться с расчетом за 20 попыток – появится ошибка #ЧИСЛО!.

Еще один показатель эффективности инвестиционного проекта – NPV (чистый дисконтированный доход). NPV и IRR связаны: IRR определяет ставку дисконтирования, при которой NPV = 0 (то есть затраты на проект равны доходам).

Для расчета NPV в Excel применяется функция ЧПС. Чтобы найти внутреннюю ставку доходности графическим методом, нужно построить график изменения NPV. Для этого в формулу расчета NPV будем подставлять разные значения ставок дисконта.

На основании полученных данных построим график изменения NPV.

Пересечение графика с осью Х (когда чистый дисконтированный доход проекта равняется нулю) дает показатель IRR для данного проекта. Графический метод показал результат ВСД, аналогичный найденному в Excel.

Как пользоваться показателем ВСД:

Если значение IRR проекта выше стоимости капитала для предприятия, то данный инвестиционный проект нужно принять.

То есть если ставка кредита меньше внутренней нормы рентабельности, то заемные средства принесут прибыль. Так как в при реализации проекта мы получим больший процент дохода, чем величина капитала.

Скачать пример функций ВСД IRR и ЧПС NPV в Excel.

Вернемся к нашему примеру. Допустим, для запуска проекта брался кредит в банке под 15% годовых. Расчет показал, что внутренняя норма доходности составила 20,9%. На таком проекте можно заработать.

Содержание:

- Разъяснение внутренней нормы прибыли (IRR)

- Функция IRR в Excel — синтаксис

- Расчет IRR для различных денежных потоков

- Узнайте, когда инвестиции принесут положительную внутреннюю норму доходности

- Использование функции IRR для сравнения нескольких проектов

- Расчет IRR для нерегулярных денежных потоков

- IRR против NPV — что лучше?

При работе с капитальным бюджетом IRR (внутренняя норма доходности) используется для понимания общей нормы доходности, которую проект будет генерировать на основе его будущих рядов денежных потоков.

В этом уроке я покажу вам, как рассчитать IRR в Excel, чем он отличается от другого популярного показателя NPV и различных сценариев, в которых вы можете использовать встроенные формулы IRR в Excel.

Разъяснение внутренней нормы прибыли (IRR)

IRR — это ставка дисконтирования, которая используется для измерять доходность инвестиций на основе периодических доходов. IRR отображается в процентах и может использоваться для определения прибыльности проекта (инвестиции) для компании.

Позвольте мне объяснить IRR на простом примере:

Предположим, вы планируете купить компанию за 50 000 долларов, которая будет приносить 10 000 долларов ежегодно в течение следующих 10 лет. Вы можете использовать эти данные для расчета IRR этого проекта, которая представляет собой норму прибыли, которую вы получаете от своих инвестиций в размере 50 000 долларов США.

В приведенном выше примере IRR составляет 15% (мы увидим, как рассчитать это позже в руководстве). Это означает, что вы вкладываете свои деньги со ставкой 15% или доходом в течение 10 лет.

Получив значение IRR, вы можете использовать его для принятия решений. Поэтому, если у вас есть какой-либо другой проект, в котором IRR составляет более 15%, вам следует вместо этого инвестировать в этот проект.

Или, если вы планируете взять ссуду или привлечь капитал и купить этот проект за 50 000 долларов, убедитесь, что стоимость капитала составляет менее 15% (иначе вы заплатите больше как стоимость капитала, чем вы зарабатываете из проект).

Функция IRR в Excel — синтаксис

Excel позволяет рассчитать внутреннюю норму прибыли с помощью функции IRR. Эта функция имеет следующие параметры:

= IRR (значения; [предположить])

- значения — массив ячеек, содержащих числа, для которых вы хотите рассчитать внутреннюю норму доходности.

- предполагать — число, которое, по вашему мнению, близко к результату IRR (не является обязательным и по умолчанию составляет 0,1–10%). Это используется, когда есть возможность получить несколько результатов, и в этом случае функция возвращает результат, наиболее близкий к значению аргумента предположения.

Вот некоторые важные предпосылки для использования функции

- Функция IRR будет рассматривать только числа в указанном диапазоне ячеек. Любые логические значения или текстовые строки в массиве или ссылочном аргументе будут проигнорированы.

- Суммы в параметре значений должны быть отформатированы как числа

- Параметр «guess» должен быть в процентах в десятичном формате (если он предусмотрен).

- Ячейка, в которой отображается результат функции, должна быть отформатирована как процент

- Суммы происходят в регулярные временные интервалы (месяцы, кварталы, годы)

- Одна сумма должна быть отрицательный денежный поток (представляющий первоначальные инвестиции), а другие суммы должны быть положительный денежные потоки, представляющие периодические доходы

- Все суммы должны быть в хронологический порядок потому что функция вычисляет результат на основе порядка сумм

Если вы хотите рассчитать значение IRR, когда денежный поток поступает в разные промежутки времени, вы должны использовать Функция XIRR в Excel, который также позволяет указать даты для каждого денежного потока. Пример этого будет рассмотрен позже в руководстве.

Теперь давайте рассмотрим пример, чтобы лучше понять, как использовать функцию IRR в Excel.

Расчет IRR для различных денежных потоков

Предположим, у вас есть набор данных, как показано ниже, где у нас есть начальные инвестиции в размере 30 000 долларов США, а затем варьируемый денежный поток / доход от них в течение следующих шести лет.

Для этих данных нам нужно рассчитать IRR, что можно сделать, используя следующую формулу:

= IRR (D2: D8)

Результат функции: 8.22%, которая представляет собой IRR денежного потока через шесть лет.

Примечание: Если функция возвращает # ЧИСЛО! ошибка, вам следует указать в формуле параметр «предположение». Это происходит, когда формула считает, что несколько значений могут быть правильными, и ей необходимо иметь значение предположения, чтобы вернуть IRR, ближайшую к предположению, которое мы предоставили. В большинстве случаев вам не нужно использовать это

Узнайте, когда инвестиции принесут положительную внутреннюю норму доходности

Вы также можете рассчитать IRR за каждый период в денежном потоке и посмотрите, когда именно инвестиции начинают иметь положительную внутреннюю норму доходности.

Предположим, у нас есть приведенный ниже набор данных, где у меня есть все денежные потоки, перечисленные в столбце C.

Идея здесь состоит в том, чтобы определить год, в котором IRR этой инвестиции станет положительной (с указанием, когда проект окупится и станет прибыльным).

Для этого вместо расчета IRR для всего проекта мы найдем IRR для каждого года.

Это можно сделать, используя приведенную ниже формулу в ячейке D3, а затем скопировав ее для всех ячеек в столбце.

= IRR ($ C $ 2: C3)

Как видите, IRR после года 1 (значения D2: D3) составляет -80%, после года 2 (D2: D4) -52% и т. Д.

Этот обзор показывает нам, что инвестиции в размере 30 000 долларов США с заданным денежным потоком имеют положительную внутреннюю норму доходности после пятого года.

Это может быть полезно, когда вам нужно выбрать один из двух проектов с одинаковой внутренней доходностью. Было бы более прибыльным выбрать проект, в котором IRR быстрее станет положительным, поскольку это означает меньший риск возврата вашего первоначального капитала.

Обратите внимание, что в приведенной выше формуле ссылка на диапазон смешана, то есть первая ссылка на ячейку ($ C $ 2) заблокирована знаками доллара перед номером строки и буквой столбца, а вторая ссылка (C3) не является заблокирован.

Это гарантирует, что при копировании формулы вниз всегда учитывается весь столбец до строки, в которой применяется формула.

Использование функции IRR для сравнения нескольких проектов

Функцию IRR в Excel также можно использовать для сравнения инвестиций и прибылей нескольких проектов и определения наиболее прибыльного проекта.

Предположим, у вас есть набор данных, как показано ниже, где у вас есть три проекта с начальными инвестициями (которые показаны отрицательными, поскольку это отток), а затем серией положительных денежных потоков.

Чтобы получить лучший проект (с самым высоким IRR, нам нужно будет рассчитать IRR для каждого проекта, используя простую формулу IRR:

= IRR (C2: C8)

Приведенная выше формула даст IRR для проекта 1. Аналогичным образом вы можете рассчитать IRR для двух других проектов.

Как вы видете:

- Проект 1 имеет IRR в размере 5.60%

- Проект 2 имеет IRR в размере 1.75%

- Проект 3 имеет IRR в размере 14.71%.

Если мы предположим, что стоимость капитала составляет 4,50%, мы можем сделать вывод, что вложение 2 неприемлемо (так как приведет к убыткам), в то время как вложение 3 является наиболее прибыльным с самой высокой внутренней нормой доходности.

Поэтому, если вам нужно принять решение об инвестировании только в один проект, вам следует выбрать проект 3, а если вы можете инвестировать более чем в один проект, вы можете инвестировать в проекты 1 и 3.

Определение: Если вам интересно, какова стоимость капитала, это деньги, которые вам придется заплатить, чтобы получить доступ к деньгам. Например, если вы берете в долг 100 тысяч долларов под 4,5% годовых, ваша стоимость капитала составляет 4,5%. Аналогичным образом, если вы выпускаете привилегированные акции, обещая Возврат 5%, чтобы получить 100K, ваша стоимость капитала будет 5%. В реальных сценариях компания обычно привлекает деньги из различных источников, и ее Стоимость капитала — это средневзвешенная величина всех этих источников капитала.

Расчет IRR для нерегулярных денежных потоков

Одним из ограничений функции IRR в Excel является то, что денежные потоки должны быть периодическими с одинаковым интервалом между ними.

Но в реальной жизни могут быть случаи, когда ваши проекты окупаются нерегулярно.

Например, ниже представлен набор данных, в котором денежные потоки происходят с нерегулярными интервалами (см. Даты в столбце A).

В этом примере мы не можем использовать обычную функцию IRR, но есть еще одна функция, которая может это сделать — Функция XIRR.

Функция XIRR принимает денежные потоки, а также даты, что позволяет учитывать нерегулярные денежные потоки и давать корректирующую IRR.

В этом примере IRR можно рассчитать по следующей формуле:

= XIRR (B2: B8; A2: A8)

В приведенной выше формуле денежные потоки указаны как первый аргумент, а даты указаны как второй аргумент.

Если эта формула возвращает # ЧИСЛО! ошибку, вы должны ввести третий аргумент с приблизительной IRR, которую вы ожидаете. Не волнуйтесь, оно не обязательно должно быть точным или даже очень близким, это просто приблизительная оценка IRR, которую, по вашему мнению, он принесет. Это поможет улучшить повторение формулы и даст результат.

IRR против NPV — что лучше?

Когда дело доходит до оценки проектов, используются как NPV, так и IRR, но NPV — более надежный метод.

NPV — это метод чистой приведенной стоимости, при котором вы оцениваете все будущие денежные потоки и вычисляете, какой будет чистая приведенная стоимость всех этих денежных потоков.

Если это значение окажется выше вашего первоначального оттока, значит, проект прибыльный, иначе проект не прибыльный.

С другой стороны, когда вы рассчитываете IRR для проекта, он сообщает вам, какой будет норма прибыли для всего будущего денежного потока, чтобы вы получили сумму, эквивалентную текущему оттоку. Например, если вы сегодня тратите 100 тысяч долларов на проект с IRR или 10%, это означает, что если вы дисконтируете все будущие денежные потоки по ставке дисконтирования 10%, вы получите 100 тысяч долларов.

Хотя при оценке проектов используются оба метода, более надежным является метод NPV. Существует вероятность того, что вы можете получить противоречивые результаты при оценке проекта с использованием метода NPV и IRR.

В таком случае лучше всего воспользоваться рекомендацией, полученной с помощью метода NPV.

В целом метод IRR имеет ряд недостатков, которые делают метод NPV более надежным:

- Более высокий метод или предполагает, что все будущие денежные потоки, полученные от проекта, будут реинвестированы с той же нормой прибыли (то есть IRR проекта). в большинстве случаев это необоснованное предположение, поскольку большая часть денежных потоков будет реинвестирована в другие проекты, которые могут иметь другой IR или ненадежность, такие как облигации, которые будут иметь гораздо более низкую норму доходности.

- Если у вас есть несколько оттоков и притоков в проекте, для этого проекта будет несколько IRR. Это снова сильно затрудняет сравнение.

Несмотря на свои недостатки, IRR является хорошим способом оценки проекта и может использоваться в сочетании с методом NPV, когда вы решаете, какой проект (ы) выбрать.

В этом уроке я показал вам, как использовать Функция ВНД в Excel. Я также рассказал, как рассчитать IRR в случае нерегулярных денежных потоков с помощью функции XIRR.

Надеюсь, вы нашли этот урок полезным!