Принцип существенности в аудите: качественный и количественный аспекты

«Аудиторские ведомости», N 6, 2000

Принцип существенности в аудите является фундаментом, своего рода гарантией, для профессионального решения многих вопросов. Этот принцип формирует логическую последовательность и взаимосвязь между этапами аудита, объемом и содержанием аудиторских процедур, оценкой результатов собранных аудиторских доказательств и формой аудиторского заключения. Кроме того, сама категория существенности представляет собой достаточно подвижную систему, учитывающую реальный характер финансовой информации, подверженной корректировкам и изменениям.

Актуальность и значимость существенности в аудите объясняются несколькими причинами.

Во-первых, принцип существенности допускает не принимать во внимание незначительные характеристики, но вся важная информация должна быть раскрыта полностью.

Во-вторых, принцип существенности позволяет определить влияние стоимости отдельных объектов бухгалтерского учета на сумму и структуру баланса, на финансовые результаты. Следовательно, в ходе аудиторских процедур исследуются те бухгалтерские операции, которые оказывают значительное влияние на величину активов, пассивов и финансовых результатов.

В-третьих, и это главное, принцип существенности требует показать всю информацию, имеющую важность для ее пользователей. Это требование касается и формулировки аудиторского заключения о представлении финансовой отчетности во всех существенных аспектах. При этом аудиторское заключение, как и сама финансовая отчетность, адресовано многочисленным пользователям, которые на основе отчетной информации принимают совершенно определенные экономические решения. В число пользователей входят руководство предприятия, акционеры, кредиторы, инвесторы, государственные организации и др. Каждый из пользователей имеет собственные интересы, которые и определяют то, что важно и существенно в бухгалтерской отчетности.

Таким образом, существенность бухгалтерской отчетности определяется каждым пользователем. Но любой из них должен быть уверен в значимости и достоверности представленной информации, только в этом случае она может быть полезной для принятия обоснованных финансовых и управленческих решений.

Следовательно, аудит, проводимый в целях проверки значимости и достоверности бухгалтерской отчетности, должен определять существенность по отношению ко всем группам пользователей, но в собственных интересах аудитора.

В соответствии с российским и международным стандартами аудитор независим в выборе методики проверки, но ответствен за обнаружение существенных ошибок в бухгалтерской отчетности, именно по этой причине аудитор должен определить уровень существенности самостоятельно. Иными словами, при планировании аудита конкретного предприятия аудитору необходимо установить границы существенности тех ошибок, которые в совокупности исказят бухгалтерскую отчетность. При этом аудитор должен полагаться только на собственное профессиональное суждение.

Следует заметить, что принцип существенности в аудите основан на положении о том, что определенные данные финансовой отчетности являются более важными, чем другие, в информационном плане. Учитывая интересы всех групп пользователей, но принимая самостоятельное решение о выборе величины существенности, аудитор основывается на том, что важность какой-либо ошибки или преднамеренного искажения учетно — бухгалтерских данных определяется тем, насколько оценка здравомыслящего человека, полагающегося на такие данные, могла бы оказаться измененной в результате воздействия этой ошибки или искажения.

Так, ошибка в исчислении финансового результата (например, занижение прибыли) акционерного общества повлечет за собой искажения в начислении налогов, в распределении чистой прибыли, в выплате дивидендов и т.д. Например, занижение прибыли по итогам финансового года составило 50 тыс. руб. Пользуясь непроверенной бухгалтерской отчетностью, администрация предприятия не учтет сумму «недополученной» прибыли для развития производства, акционерам в случае начисления дивидендов выплатят меньшую сумму, налоговая инспекция соберет меньше налогов и т.д.

Если же бухгалтерская отчетность будет проверена аудитором (аудиторской фирмой) и ошибка по занижению прибыли на 50 тыс. руб. будет обнаружена, то важно установить, насколько значимым будет признан этот факт и каким образом будет определяться существенность такого искажения.

Вопрос оценки существенности в аудите заключается прежде всего в выборе конкретной базы, включающей один или несколько показателей бухгалтерской отчетности и способ расчета количественного критерия существенности — величины предельно допустимой ошибки.

Очевидно, что установить единую величину предельно допустимой ошибки финансовой отчетности для всех хозяйствующих субъектов невозможно. Даже в рамках одного предприятия допустимое искажение отчетности может меняться в зависимости от многих факторов: вида и масштабов деятельности, состояния отрасли и экономики в целом и т.д.

Следовательно, существенность как категория аудита может представлять собой только относительную величину. Во всяком случае на этапе планирования аудита материальность возможных ошибок бухгалтерской отчетности может быть оценена только в долях или процентах от какого-либо показателя (или их группы). В дальнейшем, в ходе аудиторских процедур, относительная величина существенности будет трансформироваться в абсолютную путем подсчета суммы невыявленных ошибок. При подведении итогов проверки агрегирование всех обнаруженных искажений позволит найти уточненный уровень существенности, как правило, скорректированный по сравнению с плановым.

Итак, в начале аудиторской проверки главная задача — установить оценку той сумме, которая должна рассматриваться как существенная для финансовой отчетности. Закономерен вопрос, каким образом найти эту сумму. Для решения этой задачи необходимо выяснить особенности изучаемой отчетности с позиции содержащейся в ней информации.

На определение существенности в аудите оказывают влияние и количественные, и качественные факторы проверяемой бухгалтерской информации.

При этом в одном случае незначительные в качественном отношении ошибки не окажут существенного влияния на достоверность бухгалтерской отчетности, но в комбинации с количественными ошибками вызовут общее существенное искажение отчетности.

В другом случае выявленные в ходе аудита ошибки могут быть несущественными в количественном выражении (в пределах заданного уровня существенности), но будут оказывать негативное влияние на развитие предприятия и иметь негативные последствия для финансовой устойчивости, деловой репутации и т.д.

В 1983 г. совет по стандартам аудита США понятие существенности (материальности) трактует как результат взаимодействия количественных и качественных критериев оценки показателей финансовой отчетности. Положение о стандартах аудита N 47 (SAS N 47) «Риск аудита и материальность при его проведении» содержит следующее определение материальности: «…любая статья считается материальной, если ее сущность и значение… являются достаточно важными, чтобы повлиять на представление финансовой отчетности в соответствии с общепринятыми принципами ведения бухучета…».

При этом SAS N 47 отмечает, что из-за двойственного влияния качественных и количественных факторов на определение существенности установить единый, согласованный количественный критерий невозможно.

Аудитор, высказывая мнение о достоверности финансовой отчетности в целом, одновременно дает оценку конкретным балансовым статьям, показателям, группам операций. Большинство искажений и ошибок в бухгалтерском учете оказывают влияние и на баланс, и на отчет о прибылях и убытках, и на другие формы отчетности, в силу этого для оценки существенности аудитору необходима база показателей.

Российский стандарт «Существенность и аудиторский риск» (одобрен Комиссией по аудиторской деятельности при Президенте Российской Федерации 22 января 1998 г., протокол N 2) рекомендует для расчета планового уровня существенности три категории показателей: счета бухгалтерского учета; статьи баланса; показатели бухгалтерской отчетности.

Очевидно, что в качестве базы может быть выбрана каждая из трех групп, могут быть взяты две или сразу все три группы. Вероятно, в каждом конкретном случае аудиторской проверки выбор тех или иных счетов, статей и показателей будет зависеть как от качественных аспектов финансовой информации, так и от ее количественных характеристик. В п.2.5 российского стандарта «Существенность и аудиторский риск» отмечается, что «при нахождении абсолютного уровня существенности аудитор должен принимать за основу наиболее важные показатели, характеризующие достоверность… бухгалтерской отчетности».

Поскольку сама отчетность и аудиторское заключение адресованы многочисленным пользователям, то и выбор базы существенности определяется важностью показателей для пользователей бухгалтерской отчетности. Но чтобы выбрать единую базу для всех групп пользователей, интересы которых различны, и определить наиболее важные показатели при разных условиях и результатах финансово — хозяйственной деятельности, очевидно, необходимо опираться на относительно стабильную базу, имеется в виду такая база, показатели которой наименее подвержены рискам отраслевого и общеэкономического характера и (или) наиболее предсказуемы по отношению к факторам деятельности предприятия.

Приведем пример. Акционеры открытого общества прямо заинтересованы в получении дивидендов, а значит, и прибыли. Величина прибыли важна и для других пользователей, так как свидетельствует о развитии общества, его возможности отвечать по своим обязательствам и пр. Поэтому в качестве базы для расчета существенности аудитор выберет прибыль предприятия. Но в случае получения этим же обществом убытка пользователей отчетности, в первую очередь акционеров, будет интересовать не столько сумма убытка, сколько объем продаж (валовой доход) и величина собственных источников финансирования. Первый показатель зависит от многих факторов: технических, производственных, трудовых, технологических и др. — и поэтому является определяющим в оценке способности общества осуществлять свою деятельность. Второй показатель обусловлен главным образом экономической эффективностью работы предприятия: наличием собственных источников финансирования, величина которых больше полученного убытка, что свидетельствует о положительных финансовых результатах прошлых периодов.

Таким образом, суммы обоих показателей в сравнении с суммой убытка достаточно наглядно и убедительно говорят о возможности общества продолжать свою деятельность. Следовательно, оба показателя при известных условиях развития можно спрогнозировать и поэтому взять в качестве базовых для определения уровня существенности.

Следует отметить, что выбор базы для расчета существенности должен зависеть и от сферы деятельности хозяйствующего субъекта. Это правило распространяется на предприятия, имеющие отраслевую специфику.

Итак, выбор базы для расчета существенности заключается в определении показателей бухгалтерской отчетности, которые имеют особую важность для пользователей и при этом учитывают многие факторы: форму собственности, сферу и масштабы деятельности, финансовые результаты и структуру баланса.

Установив базу показателей, аудитор в дальнейшем должен определить, каким образом будет рассчитан количественный критерий существенности.

Российский стандарт «Существенность и аудиторский риск» допускает два способа расчетных процедур:

- устанавливается единый показатель уровня существенности для всех применяемых групп показателей;

- устанавливается несколько значений уровня существенности; для каждого базового показателя выбирается относительная величина существенности в виде конкретного процента или процентного ряда.

В целях выбора оптимального варианта базы существенности следует провести сравнительный анализ двух способов расчета. Для проведения подобного анализа необходимо рассмотреть основные аспекты финансовой информации хозяйствующего субъекта: структуру бухгалтерского баланса, динамику основных показателей бухгалтерской отчетности, факторы, которые вызвали изменения этих показателей, и т.д.

При условии выбора в качестве базы существенности одного показателя расчета уровня существенности как такового не происходит, для показателя устанавливается определенный процент предельно допустимой ошибки. Известную сложность при таком варианте формирования базы представляет вопрос оценки достоверности всей финансовой отчетности, т.е. существенности в целом по отдельному значению существенности одного показателя. Очевидно, что, чем сложнее и разнообразнее факты хозяйственной жизни предприятия, чем более изменчивы результаты его финансово — хозяйственной деятельности, тем больше показателей бухгалтерской отчетности необходимо взять в качестве базовых для оценки существенности.

Качественный аспект информации содержит много факторов, которые аудитор должен принимать во внимание при определении и оценке существенности, например, вид деятельности и масштабы бизнеса, деловая конъюнктура и конкурентоспособность, адекватность принятой учетной политики реальным условиям хозяйствования, значительная стоимость или повышенная ликвидность активов и др.

Заметим, что все вышеперечисленные факторы качественного аспекта существенности необходимо определить еще на этапе планирования аудита. Эффективным способом определения и оценки таких факторов может считаться тест, адресуемый администрации и главным специалистам проверяемого предприятия. Такой тест может быть использован и для оценки степени аудиторского риска, при этом проверяется надежность системы внутреннего контроля.

Следует отметить, что сам факт проверки системы контроля позволяет установить наличие вероятных ошибок и отклонений в бухгалтерской отчетности, так как оценка состояния контрольной среды и регулярности контрольных процедур на предприятии служит аудитору основанием для планирования степени детальности и выборочности проведения аудиторских процедур.

В соответствии с правилом (стандартом) аудиторской деятельности «Существенность и аудиторский риск» аудитор обязан принимать во внимание качественную сторону существенности, для того чтобы определить, носят или не носят существенный характер отмеченные в ходе проверки отклонения финансовых и хозяйственных операций от требований нормативных актов, действующих в Российской Федерации.

Таким образом, российский стандарт предписывает определять качественный аспект существенности после проведения аудиторских процедур и обнаружения ошибок.

Однако на этапе завершения аудита, т.е. когда все процедуры проведены и аудиторские доказательства собраны, «отмеченные в ходе проверки отклонения» оцениваются с позиции их количественного влияния на бухгалтерскую отчетность. Как записано в стандарте, необходимо проверить «…превосходят ли по отдельности и в сумме обнаруженные отклонения (с учетом прогнозируемой величины неотмеченных отклонений) количественный критерий — уровень существенности».

На наш взгляд, при оценке результатов аудита невозможно разделить качественный и количественный аспекты существенности, обнаруженные ошибки и отклонения следует оценить в комплексе качественных и количественных факторов. Качественный аспект существенности заключается в таких характеристиках собранных аудиторских доказательств, которые выходят за рамки количественного измерения как обнаруженных, так и прогнозируемых ошибок.

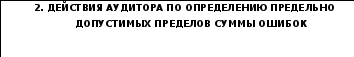

В связи с тем что российский стандарт «Существенность и аудиторский риск» при определении количественного критерия содержит формулировку «прогнозируемая величина неотмеченных отклонений», по этому поводу хотелось бы сделать уточнение. Неотмеченные отклонения и ошибки, т.е. не выявленные с помощью аудиторских процедур, не могут быть определены количественно. Оценить сумму ошибки возможно только при ее обнаружении в ходе проверки. Следовательно, спрогнозировать величину необнаруженных ошибок практически невозможно. Скорее всего, под «прогнозируемой величиной неотмеченных отклонений» следует понимать такие качественные характеристики финансовой информации, которые не могут быть количественно оценены в ходе аудиторской проверки. Порядок определения как количественных, так и качественных аспектов существенности может выглядеть следующим образом:

оценив на этапе планирования качественные факторы существенности, рассчитать ее количественный критерий — уровень существенности, используя ту систему базовых показателей, которая в наибольшей степени отвечает качественным характеристикам;

при выполнении аудиторских процедур в случае выявления ошибок определить их величину, сравнив с уровнем существенности, оценив качественные характеристики этих ошибок, т.е. причины их возникновения и их последствия; одновременно определить нарушения, не поддающиеся количественной оценке;

подводя итоги аудиторской проверки, объединив все ошибки, оценить полученный уровень существенности, сравнив его с плановым; в случае выявления отклонений и нарушений хозяйственной деятельности, которые не поддаются количественному измерению, спрогнозировать такие факты на общий уровень существенности.

Согласно правилу (стандарту) аудиторской деятельности «Порядок составления аудиторского заключения о бухгалтерской отчетности» (одобрен Комиссией по аудиторской деятельности при Президенте Российской Федерации 9 февраля 1996 г., протокол N 1. См. «Аудиторские ведомости» N 7 за 1997 г.) заключение должно выражать мнение «по поводу возможности экономического субъекта продолжать свою деятельность и исполнять свои обязательства в течение, как минимум, 12 месяцев, следующих за отчетным периодом».

Факты о неустойчивом финансовом состоянии предприятия, его тенденции к банкротству в первую очередь представляют собой те качественные факторы существенности, которые нельзя оценить как количественные ошибки и искажения, но которые необходимо спрогнозировать и спроецировать на общий уровень приемлемости бухгалтерской отчетности.

В настоящее время проблема оценки существенности в аудите приобрела особую актуальность в связи с необходимостью применения в аудиторской практике стандартов как одобренных Комиссией по аудиторской деятельности, так и внутрифирменных.

Практическая значимость вопросов оценки существенности требует от каждой аудиторской фирмы разработки собственной методики выбора базы существенности, расчета ее величины и возможных корректировок.

|

Е.А.Мизиковский Заведующий кафедрой «Бухгалтерский |

учет, экономический анализ и аудит»,

профессор, доктор экономических наук

Е.Б.Субботина

Нижегородский государственный

университет им. Н.И.Лобачевского

Перед тем как

говорить о методе выбора допустимой

ошибки (уровня существенности), следует

рассмотреть, какие вообще бывают ошибки,

связанные с ведением учета и составлением

отчетности.

Вспомним, что

аудитор в своём заключении должен

выразить мнение о достоверности

бухгалтерской отчётности проверяемой

организации и о соответствии порядка

ведения бухгалтерского учёта требованиям

законодательных и нормативных актов.

Достоверность

при этом определяется законом № 307-ФЗ,

как степень точности данных бухгалтерской

отчётности, которая в свою очередь

зависит от наличия или отсутствия в ней

существенных ошибок (искажений).

Соответствие

порядка ведения бухгалтерского учёта

требованиям законодательных и нормативных

актов, в свою очередь, зависит от наличия

или отсутствия существенных нарушений

указанных требований.

Отметим, что

нарушения действующих правил организации

и ведения бухгалтерского учета, как

правило, проявляются в виде ошибок в

учете и отчетности. Например, отсутствие

первичного документа (нарушение статьи

9 Федерального Закона № 129 – ФЗ «О

бухгалтерском учете») приводит к

неправомерности (ошибочности)

соответствующей суммы, отраженной на

счетах расходов. Вместе с тем, в ряде

случаев нарушения действующих правил

организации и ведения бухгалтерского

учета могут не приводить к непосредственному

искажению бухгалтерской отчетности.

Например, отсутствие акта инвентаризации

(нарушение статьи 12 Федерального Закона

№ 129 – ФЗ) не свидетельствует о факте

искажения бухгалтерской отчетности,

но является существенным моментом для

аудитора, поскольку не позволяет

подтвердить достоверность ее.

Исходя из

изложенного, в дальнейшем под ошибкой

(искажением)

будем

понимать неверное формирование информации

работниками проверяемого экономического

субъекта. Под нарушением

будем понимать несоблюдение действующего

в РФ порядка ведения бухгалтерского

учета и подготовки отчетности. При этом

будем иметь в виду, что нарушение не

всегда может проявляться в виде ошибки

в бухгалтерской отчетности.

Поскольку в

конечном итоге задачей аудитора является

установление фактов наличия или

отсутствия в бухгалтерской отчетности

существенных ошибок (искажений), а также

фактов наличия или отсутствия существенных

нарушений установленного порядка

ведения бухгалтерского учета, то для

практического аудита весьма важными

являются такие вопросы, как виды возможных

ошибок и нарушений, причины их

возникновения, возможные последствия.

От ответов на эти вопросы будет зависеть

выбор вида, объема, способа осуществления

аудиторских процедур, формирование

программы аудиторской проверки.

В связи с

изложенным с целью получения рекомендаций,

позволяющих осуществлять выбор конкретных

аудиторских процедур, рассмотрим

возможные классификации ошибок и

нарушений.

Практический

интерес для аудиторов представляют

классификации, как минимум, по следующим

семи признакам (рис. 3.1):

-

по причинам

возникновения, -

по распределению

в бухгалтерской информации, -

по месту

возникновения, -

по содержанию,

-

по характеру,

-

по возможным

последствиям, -

по связи со

стоимостью документа, содержащего

ошибку.

Рис. 3.1.

Возможные классификации ошибок и

нарушений

Рассмотрим

первую классификацию. По причине их

возникновения ошибки и нарушения можно

разделить на:

— непреднамеренные;

— преднамеренные.

Причинами

возникновения непреднамеренных ошибок

и нарушений могут быть (рис. 3.2):

— утомление,

— небрежность

(невнимательность, рассеянность,

забывчивость и т.д.),

— недостаточная

квалификация (некомпетентность)

работников бухгалтерии,

— незнание или

неправильное понимание законодательных

и нормативных актов по бухгалтерскому

учету, налогообложению, хозяйственному

праву,

— несовершенство

организации бухгалтерского учета,

— несовершенство

законодательных и нормативных актов

по бухгалтерскому учету и налогообложению,

— сбои в работе

компьютерной техники,

— прочие.

Рис. 3.2.

Классификация ошибок и нарушений по

причине

возникновения

Преднамеренные

ошибки (их чаще называют искажениями)

являются результатом действия (или

бездействия) работников бухгалтерии,

направленного на достижение какой-либо

цели. Цель может быть корыстной (например,

получение бухгалтером премии, зависящей

от финансового показателя предприятия),

либо не содержащей личной корысти, а

совершаемой под давлением руководства

(например, изменение в лучшую сторону

финансовых показателей предприятия

для получения кредита в банке). Следует

отметить, что правовую оценку совершенных

ошибок (преднамеренность, наличие

корысти) вправе давать только уполномоченный

на то орган (ведущий дело следователь,

прокурор, суд). Аудитор, анализируя

учетные и отчетные документы предприятия,

обнаружив ошибки, не вправе квалифицировать

их как преднамеренные или корыстные.

Вместе с тем, если у аудитора возникает

сомнение в непреднамеренности обнаруженных

им ошибок, то аудитору следует поставить

об этом в известность руководство

(собственников) проверяемого субъекта.

По распределению

в бухгалтерской информации ошибки и

нарушения могут быть:

— случайными,

— систематическими.

Распределение

ошибок в бухгалтерской информации

связано с предыдущей классификацией

(с причинами возникновения ошибок).

Причинами

возникновения случайных ошибок, как

правило, являются:

— утомление,

— небрежность

(невнимательность, рассеянность,

забывчивость и т.д.).

Систематические

ошибки в первую очередь обусловлены

следующими причинами:

— незнание или

неправильное понимание законодательных

и нормативных актов (непреднамеренные

ошибки и нарушения),

— давление со

стороны руководства (преднамеренные

искажения и нарушения).

Причинами

возникновения как случайных, так и

систематических ошибок и нарушений

могут быть:

— недостаточная

квалификация (некомпетентность),

— несовершенство

организации бухгалтерского учета,

— несовершенство

законодательных и нормативных актов,

— сбои в работе

компьютерной техники,

— прочие причины.

Рассматриваемая

классификация приведена на рис. 3.3.

Случайные

ошибки вследствие отсутствия закономерности

в причинах своего появления проявляются

случайным образом. Систематические

ошибки распределены в бухгалтерской

информации определенным образом,

вытекающим из причины их появления.

Например,

бухгалтер не знает, что при списании

испорченных товаров за счет собственных

источников предприятия следует вернуть

бюджету предъявленный ранее НДС. Тогда

он будет систематически повторять эту

ошибку при каждом списании товаров.

Рис. 3.3.

Классификация ошибок и нарушений по

распределению в

бухгалтерской

информации

Другой причиной

систематических ошибок может быть, как

указано выше, давление на работников

бухгалтерии со стороны руководства.

Например, при заполнении декларации по

НДС руководство из желания уменьшить

платежи ежеквартально требует от

бухгалтера предъявлять бюджету НДС по

неоприходованным товарам. В этом случае

систематическая ошибка (искажение)

будет присутствовать в каждой налоговой

декларации по НДС в соответствующей

графе.

Разделение

ошибок на случайные и систематические,

анализ причин их появления позволит в

дальнейшем обоснованно применять

выборочные аудиторские процедуры: либо

основанные на вероятностно-статистических

методах (при преобладании случайных

ошибок), либо основанных на содержательных

методах (при преобладании систематических

ошибок). Если аудитор убежден в отсутствии

причин, обуславливающих систематические

ошибки, то оправдано применение

вероятностно-статистических выборочных

методов. Если у аудитора имеются

доказательства присутствия таких

причин, то оправдано применение

содержательных методов выборочных

проверок.

Для рассмотрения

классификаций ошибок по месту возникновения

и по содержанию рассмотрим порядок

формирования бухгалтерской информации

(рис. 3.4).

Рис. 3.4.

Порядок формирования бухгалтерской

информации

Как следует их

схемы, изображенной на рис. 3.4, в

бухгалтерскую отчетность информация

попадает из регистров бухгалтерского

учета (накопителей бухгалтерской

информации). Напомним, что требования

к регистрам бухгалтерского учета

установлены статьей 10 Федерального

Закона № 129 – ФЗ «О бухгалтерском учете».

В свою очередь в регистры бухгалтерского

учета информация попадает из первичных

учетных документов (статья 9 Федерального

Закона № 129 – ФЗ «О бухгалтерском

учете»), составляемых в момент совершения

хозяйственной операции, либо непосредственно

после ее окончания. Хозяйственные же

операции совершаются на основании

документов (приказов руководства,

договоров, положений и т.д.), которые

будем называть системными, поскольку

они являются системной основой для

совершения хозяйственных операций.

Поясним рассмотренный порядок на

примере.

Пример.

Работник должен получить в кассе

организации наличные деньги для

приобретения в магазине хозяйственного

инвентаря. Согласно установленному

Порядку ведения кассовых операций с

банкнотами и монетой Банка России на

территории РФ (Положение ЦБ РФ № 373-П от

12.10.2011 г.) выдача наличных денег под отчет

оформляется согласно письменному

заявлению работника, составленному в

произвольной форме и содержащему

собственноручную надпись руководителя

о сумме наличных денег и о сроке, на

который выдаются наличные деньги,

подпись руководителя и дату. Указанное

заявление работника с надписью

руководителя является системным

документом, установленным ЦБ РФ. На

основании данного системного документа

бухгалтерия организации составляет

первичный документ (расходный кассовый

ордер), по которому кассир организации

совершает хозяйственную операцию –

выдает работнику (подотчетному лицу)

наличные деньги из кассы. Далее первичный

документ (расходный кассовый ордер)

поступает к бухгалтеру, который заносит

отраженную в ордере денежную сумму в

соответствующий учетный регистр

проводкой Д 71 – К 50. Признанная в учете

сумма участвует в формировании сальдо

счетов 50 и 71, подлежащих представлению

и раскрытию в отчетности – бухгалтерском

балансе и пояснениях к нему.

Из рассмотренного

примера становится очевидным, что ошибка

(искажение) может возникнуть в любом

месте цепочки, приведенной на рис. 3.4,

но независимо от места возникновения

она в конечном итоге приводит к искажению

информации, представленной в бухгалтерской

отчетности.

Итак, по месту

возникновения ошибки можно подразделить

на ошибки, возникающие в:

— бухгалтерской

отчетности,

— учетных регистрах,

— первичных

бухгалтерских документах,

— системных

документах,

но в конечном итоге

они все искажают информацию, представленную

в бухгалтерской отчетности.

По содержанию

ошибки и нарушения классифицируются в

зависимости от того, какой критерий

достоверности оказывается в результате

действия ошибки невыполненным.

Содержание

возможных ошибок, искажений в бухгалтерской

отчетности и регистрах бухгалтерского

учета представлено в табл. 3.1.

Таблица

3.1

Содержание

возможных ошибок в бухгалтерской

отчетности

и

регистрах бухгалтерского учета

|

№ п/п |

Содержание |

Какой критерий |

Примеры |

|

1 |

Отсутствие |

Существование |

Недостача |

|

2 |

Неотражение |

Полнота |

Не |

|

3 |

Отражение |

Возникновение |

В |

|

4 |

Отраженные |

Точность |

Данные |

|

5 |

Отражение |

Классификация |

Товар, |

|

6 |

Отражение операций |

Периодизация |

Расходы |

|

7 |

Отражение |

Права и обязательства |

В |

|

8 |

Представление |

Оценка |

Финансовые |

|

9 |

Представление |

Представление |

Отсутствие |

Как

следует из таблицы 3.1, критерий точности

может быть нарушен вследствие ошибок

(искажений) в первичных документах.

Содержание возможных ошибок в первичных

документах представлено в табл. 3.2.

Таблица

3.2

Содержание

возможных ошибок в первичных документах

|

№ п/п |

Содержание |

Примеры |

|

1 |

Формальные |

Несоответствие |

|

2 |

Расчетные |

Неправильный |

|

3 |

Хронологические |

Несоответствие |

|

4 |

Промахи |

Описка, запись |

Ошибки и

нарушения в системных документах, как

следует из табл. 3.1, могут приводить к

невыполнению критерия точности, а также

критерия прав и обязательств. Содержание

возможных ошибок и нарушений в системных

документах представлено в табл. 3.3.

Таблица

3.3

Содержание

возможных ошибок и нарушений в системных

документах

|

№ п/п |

Содержание |

Примеры |

|

1 |

Отсутствие |

Совершение |

|

2 |

Недействительность |

Заключение |

|

3 |

Несоответствие |

Отсутствие |

Рассмотрим на

примерах, как ошибка или нарушение в

первичном и системном документах может

вызвать искажение в бухгалтерской

отчетности.

Пример.

Организация оприходовала товар и

получила от поставщика счет-фактуру с

указанным в нем НДС в сумме 100 тысяч

рублей. В счете-фактуре неправильно

заполнены обязательные реквизиты –

наименование и адрес покупателя.

Бухгалтер организации не заметил эти

нарушения и отразил сумму НДС в регистрах

учета: Д 19 – К 60 – 100 тысяч рублей; Д 68 –

К 19 – 100 тысяч рублей. Соответственно,

сальдо расчетов с бюджетом в отчетности

оказалось заниженным на 100 тысяч рублей.

Не выполняется критерий точности.

Пример.

Организация приобрела товарный знак

по договору об отчуждении исключительного

права, который не был зарегистрирован

надлежащим образом. Бухгалтер, не обратив

внимание на данное нарушение, отразил

нематериальный актив в бухгалтерском

учете и отчетности. В результате этого

не выполняется критерий прав и

обязательств.

Содержание

ошибок и нарушений коррелирует с их

распределением в бухгалтерской

информации. Как показывают результаты

экспериментальных исследований, эта

связь проявляется следующим образом:

ошибки и нарушения всех содержаний

проявляют себя и как случайные, и как

систематические, но некоторые ошибки

проявляют себя гораздо чаще систематически,

чем случайно. К таким ошибкам относятся,

например, ошибки, связанные с нарушением

критерия полноты – неотражение в учете

и отчетности фактически имевших место

операций; ошибки, связанные с нарушением

критерия классификации – отражение

операций не на тех счетах, и некоторые

другие. Очевидно, что объяснение этому

кроется в том, что причинами указанных

выше ошибок являются незнание нормативных

актов, несовершенство организации учета

и документооборота, которые и обуславливают

их систематичность.

Знание возможного

содержания ошибок и нарушений и связи

содержания с их возможным распределением

в бухгалтерской отчетности позволит

аудитору обоснованно выбирать вид,

объем, метод применения аудиторских

процедур.

По своему

характеру ошибки и нарушения могут быть

(рис. 3.5):

— количественными,

— качественными.

Рис. 3.5.

Классификация ошибок и нарушений по их

характеру

Количественные

ошибки и нарушения имеют стоимостное

выражение (в рублях) и непосредственно

искажают бухгалтерскую отчетность.

Качественные

ошибки и нарушения не имеют стоимостного

выражения и проявляются в отклонении

от требований действующих законодательных

и нормативных актов.

Например,

занижение себестоимости продукции в

отчете о прибылях и убытках – количественная

ошибка, а нераскрытие информации о

связанных сторонах в пояснительной

записке – ошибка качественная.

В некоторых

случаях качественные ошибки и нарушения

в первичных или системных документах

могут вызывать количественные искажения

в учете и отчетности. Например, в

приведенном выше примере формальная

ошибка в обязательном реквизите

счета-фактуры (качественная ошибка)

приводит к количественным ошибкам в

регистре учета и балансе.

Качественные

ошибки и нарушения могут непосредственно

и не искажать бухгалтерскую отчетность.

Но они должны находиться в поле внимания

аудитора, поскольку наличие качественных

нарушений может:

— лишить

аудитора доказательств достоверности

бухгалтерской отчетности (например,

отсутствие акта инвентаризации),

— явиться

причиной нежелательных событий после

отчетной даты (например, возможного

штрафа за валютную операцию, совершенную

с нарушением установленного порядка).

Разделение

ошибок и нарушений на количественные

и качественные необходимо потому, что

наличие или отсутствие количественных

ошибок устанавливается с помощью

аудиторских процедур «по существу»,

качественных – с помощью процедур «на

соответствие», осуществляемых иными

методами, чем процедуры «по существу».

По возможным

последствиям ошибки и нарушения могут

быть классифицированы следующим образом

(рис. 3.6) – ошибки и нарушения, вызывающие:

— искажение

бухгалтерской отчетности,

— лишение бухгалтерской

отчетности доказательств ее достоверности,

— санкции, штрафы,

пени, предусмотренные Налоговым Кодексом

РФ (НК РФ),

Рис 3.6.

Классификация ошибок и нарушений по

возможным

последствиям

— санкции (штрафы),

предусмотренные Кодексом РФ об

административных правонарушениях (КоАП

РФ), иными законодательными актами,

— санкции (штрафы,

пени, неустойки), предусмотренные

условиями хозяйственных договоров,

— возмещение

убытков, предусмотренное Гражданским

Кодексом РФ

(ГК РФ)

Искажение

бухгалтерской отчетности вызывают

количественные ошибки, в частности,

такие, которые являются причиной

невыполнения критериев существования,

полноты, возникновения, точности,

классификации, периодизации, оценки.

Лишение

бухгалтерской отчетности доказательств

ее достоверности вызывают такие

качественные нарушения, которые являются

причиной нвыполнения критериев прав и

обязательств, представления и раскрытия.

Штрафы и пени,

предусмотренные НК РФ, могут быть

последствиями таких ошибок и нарушений,

как:

— грубое нарушение

правил учета объектов налогообложения,

— неуплата (неполная

уплата) налога,

— непредставление

налоговой декларации,

— нарушение срока

постановки на учет в налоговом органе,

— нарушение срока

уведомления налогового органа об

открытии или закрытии счета в банке.

Штрафы,

предусмотренные КоАП РФ, могут быть

последствиями следующих нарушений:

— нарушение порядка

совершения валютных операций,

— нарушение порядка

совершения операций с ценными бумагами,

— нарушение порядка

совершения кассовых операций,

— нарушение прав

работников, установленных Трудовым

Кодексом РФ,

— нарушение авторских

и патентных прав,

— нарушение

установленного порядка осуществления

лицензируемой предпринимательской

деятельности,

— нарушение правил,

установленных Таможенным Кодексом РФ.

При нарушении

хозяйственных договоров последствиями

могут быть санкции, предусмотренные

условиями договора (неустойка, штраф,

пени).

При причинении

убытков другому лицу на организацию в

соответствии с ГК РФ возлагается

обязанность по возмещению причиненных

убытков (реального ущерба, расходов по

восстановлению нарушенного права,

упущенной выгоды).

Последствия,

которые могут возникнуть в силу требований

НК РФ, КоАП РФ, ГК РФ, хозяйственных

договоров должны анализироваться

аудитором, так как могут стать событиями

после отчетной даты, которые аудитор

должен принимать во внимание, поскольку

таково требование федерального

аудиторского стандарта № 10 «События

после отчетной даты».

По связи со

стоимостью документа количественные

ошибки могут быть разделены на две

группы (рис. 3.7):

— ошибки, размер

которых связан со стоимостью документа,

содержащего ошибку,

— ошибки, размер

которых не связан со стоимостью документа.

К ошибкам первой

группы относятся такие, наличие которых

в документе делает ошибочной всю сумму,

проведенную по документу. Подобными

ошибками могут быть, например, формальные

ошибки в обязательных реквизитах

счетов-фактур, неотражение операций,

отражение операций без оснований.

Рис. 3.7.

Классификация ошибок по связи со

стоимостью

документа

Размер ошибок

второй группы не связан со стоимостью

документа. Такими ошибками могут быть,

например, расчетные ошибки в первичных

документах.

Указанная

классификация имеет практическое

значение, поскольку для обоснованного

применения вероятностно-статистических

методов выборочных проверок следует

знать, к какой группе по указанной

классификации относится ожидаемая

ошибка.

Основной целью аудиторской проверки является заключение о достоверности бухгалтерского учета и отчетности проверяемого субъекта. Гарантировать абсолютную достоверность аудиторского заключения невозможно в силу самой специфики проверки –выборочность, ограниченность времени и применяемых процедур и т.д. Для снижения вероятности появления ошибок аудиторы на этапе подготовки к проверке проводят специальную процедуру — определение уровня существенности.

Понятие уровня существенности

Уровень существенности в аудите – это предельно допустимый уровень ошибки в бухгалтерской отчетности. Превышение данного уровня может с высокой долей привести к тому, что на основании данной отчетности нельзя будет делать правильные выводы и принимать соответствующие ситуации экономические решения.

Взаимосвязь между уровнем существенности и аудиторским риском – обратная. Чем выше уровень существенности (т.е. по сути – чем мягче требования к точности проводимых процедур), тем ниже вероятность допустить ошибку. И наоборот – при жестких требованиях к точности проводимой проверки (низкий уровень существенности) любое сравнительно небольшое отклонение может привести к тому, что результат проверки будет признан недостоверным.

Методы определения уровня существенности

Различают два способа, которым производят определение уровня существенности в аудите – качественный и количественный. При качественной оценке аудитор определяет, носят ли существенный характер выявленные ошибки, если они не могут быть определены в суммовом выражении. К таким ошибкам могут быть отнесены, например, искажения учетной политики или отсутствие в пояснительной записке информации о допущенных отклонениях от требований законодательства.

При количественной оценке рассчитывается предельный уровень существенности в виде конкретной суммы. Если обнаруженные нарушения не превышают рассчитанный лимит, то они признаются несущественными, а отчетность – достоверной.

Т.к. на практике встречаются как качественные, так и количественные ошибки, то эти способы определения уровня существенности применяются в комплексе.

Расчет уровня существенности

Для того, чтобы при количественной оценке рассчитать уровень существенности в аудите, можно использовать абсолютные или относительные показатели. Абсолютные показатели на практике используются редко, т.к. для разных проверяемых субъектов, имеющих различный масштаб деятельности, одна и та же сумма отклонения может быть, как существенной, так и незначительной. Однако многие специалисты считают, что необходимо установить сумму, начиная с которой ошибка будет признаваться существенной для любого субъекта, независимо от размера его бизнеса.

Для того, чтобы понять, как определить уровень существенности с помощью относительных показателей, нужно сначала выбрать базу для расчета. В качестве базы может быть выбран как один показатель, так и несколько. Если применяется один критерий, то в качестве него, как правило, используется валюта баланса. Рассмотрим, как в данном случае производится расчет уровня существенности в аудите.

Пример 1

Валюта баланса предприятия на конец проверяемого периода равнялась 100 000 тыс. руб.

Аудитор принял решение использовать один показатель и коэффициент 0,02.

Уровень существенности составит:

С = 100 000 х 0,02 = 2 000 тыс. руб.

Для более точного определения уровня существенности лучше применять не один критерий, а их совокупность. Для выборки обычно используют показатели из следующего списка:

– валюта баланса

– собственный капитал

– выручка от реализации

– общие затраты предприятия

– балансовая прибыль

Рассмотрим, как при этом варианте расчета производится определение уровня существенности в аудите

Пример 2

Базовый

показатель

Значение базового показателя, тыс.руб.

Доля, %

Значение для расчета уровня существенности, тыс.руб.

Валюта баланса

100 000

2%

2 000

Собственный капитал

15 000

10%

1 500

Выручка от реализации

70 000

2%

1 400

Общие затраты предприятия

60 000

2%

1 200

Балансовая прибыль

10 000

5%

500

Из полученного перечня обычно исключают экстремумы (в данном случае это – 500) и вычисляют среднее значение среди оставшихся показателей.

С1 = (2 000 + 1 500 + 1 400 + 1 200) / 4 = 6 100 / 4 = 1 525 тыс. руб.

Полученную величину, как правило, округляют, но так, чтобы отклонение от первоначальной суммы не превышало 20%.

В данном случае можно вычесть 25 тыс. руб., чтобы получить 1 500 тыс. руб.

Т.к. 25 / 1525 = 2% < 20%, то в итоге получим значение:

С = 1 500 тыс. руб.

Стандарты аудиторской деятельности определяют только самые общие правила проведения проверок. Поэтому аудитор сам выбирает конкретную методику, по которой определяется уровень существенности. Как рассчитать базовые показатели, какие применить коэффициенты и методику усреднения – специалист решает самостоятельно, на основании своего профессионального опыта и особенностей проверяемой компании.

Частный уровень существенности в аудите определяется путем распределения общего уровня, рассчитанного одним из указанных выше способов, по отдельным счетам бухгалтерского учета. Это распределение обычно производится пропорционально доле остатков по соответствующим счетам в валюте баланса.

Вывод

Под уровнем существенности понимается показатель, определяющий предельный размер обнаруженных ошибок. При превышении указанной величины аудитор может сделать вывод о недостоверности отчетности проверяемого субъекта. Уровень существенности определяется качественно (с помощью экспертной оценки) и количественно — на основании одного или нескольких показателей, характеризующих масштаб деятельности проверяемого предприятия.

Иногда бухгалтер затрудняется какая перед ним ошибка: существенная или не существенная? Давайте разбираться с классификацией ошибок, т.к. от этого зависит порядок их исправления.

Содержание

- Как отличить существенную ошибку от несущественной

- Степень существенности влияет на экономические решения пользователей

- Степень существенности определяется исходя из рациональности

- Фактор существенности необходимо учитывать по совокупности ошибок

- Существенность ошибки может варьироваться от отчетного периода

- Примеры формулировок учетных политик в части исправления ошибок

- Как исправить существенные ошибки

- Существенная ошибка выявлена в течение года

- Существенная ошибка выявлена до утверждения отчетности

- Существенная ошибка выявлена после утверждения отчетности

- Исправление существенных ошибок при упрощенных способах ведения бухгалтерского учета

Как отличить существенную ошибку от несущественной

Согласно п. 3 ПБУ 22/2010 «Исправление ошибок в бухгалтерском учете и отчетности»:

«Ошибка признается существенной, если она в отдельности или в совокупности с другими ошибками за один и тот же отчетный период может повлиять на экономические решения пользователей, принимаемые ими на основе бухгалтерской отчетности, составленной за этот отчетный период».

Степень существенности влияет на экономические решения пользователей

Степень существенности ошибки поставлена в зависимость от ценности верной информации для пользователя отчетности, а именно – для принимаемых им экономических решений.

Следовательно, подходить к определению существенности ошибок в учете и отчетности нужно экономически (качественно), а не лишь формально, математически (количественно).

Нужно также иметь в виду, что исправление существенной ошибки прошлых лет, выявленной после утверждения бухгалтерской отчетности за год, по общему правилу требует ретроспективного пересчета показателей бухгалтерской отчетности и отражается на сальдо счета 84 «Нераспределенная прибыль (непокрытый убыток)» (п. 9 ПБУ 22/2010) в периоде ее выявления.

Исправление несущественной ошибки не предполагает ретроспективного пересчета, а результат корректировки отражается в составе прочих доходов или расходов текущего отчетного периода (п. 14 ПБУ 22/2010).

Таким образом, главные различия между существенной и несущественной ошибками прошлых лет следующие:

- влияние / отсутствие влияния на сравнительные показатели бухгалтерской отчетности;

- влияние / отсутствие влияния на показатель прибыли (убытка) прошлых лет.

Получается, что факт исправления существенной ошибки заставляет пользователя пересмотреть свое представление о прошлом организации, динамике ее финансовых показателей, что не может не отразиться на оценке перспектив.

Этот вывод позволяет обозначить стандартные показатели, которые характеризуют финансовое положение организации: коэффициенты ликвидности, рентабельности, оборачиваемости активов и рыночной стоимости.

Стоит узнать на какие именно коэффициенты ориентируются внутренние пользователи (руководитель, финансово-экономическая служба, участники (акционеры) организации) отчетности Вашей организации, принимая экономические решения. Ошибки в сведениях, которые используются в таких расчетах, и будут наиболее существенными.

Степень существенности определяется исходя из рациональности

Учитывая информационные потребности пользователей отчетности, но также — и принцип рациональности, стоит определить не только качественные, но и количественные критерии существенности ошибки, чтобы избежать излишних трудозатрат бухгалтерии на исправление и раскрытие существенных ошибок в пояснениях к отчетности.

Оговоримся, что в случае, когда даже незначительная по сумме ошибка будет иметь судьбоносное значение, бухгалтер всегда сможет отойти от канона и описать ее в пояснениях.

Традиционно принято за уровень существенности принимать 5 % от базовой величины показателя, который был искажен. Некоторые организации выбирают процент дифференцированно для различных показателей, ошибки в которых считаются существенными (для одних показателей 5 %, для других — 7 % и т. п.).

Существенность ошибки в процентном выражении может сосуществовать с существенностью в абсолютном (суммовом) выражении. Например, в учетной политике может быть решено закрепить, что «ошибка существенна, если превышает 5 % от базового показателя, но при этом не менее 100 000 руб.» или «ошибка существенна, если она больше или равна 5 % от базового показателя или превышает 1 000 000 руб.» и т.п. Все зависит от масштабов деятельности организации и запросов ее управленческих служб, собственников.

Можно подойти к решению этого вопроса несколько иначе и взять за ориентир «карательное» законодательство. Так, ст. 15.11 КоАП РФ под грубым нарушением требований к бухгалтерской отчетности понимает искажение любого показателя бухгалтерской (финансовой) отчетности, выраженного в денежном измерении, не менее чем на 10 %. Этот – куда более формальный — вариант больше подходит тем организациям, которые не практикуют финансовый анализ по данным бухгалтерской отчетности и, как им представляется, больше составляют бухгалтерскую отчетность для контролирующих органов, нежели для использования ее показателей для принятия экономических решений.

Никаких четких формулировок для закрепления в учетной политике по рассматриваемому вопросу нормативно-правовые акты (НПА) по бухучету не дают. В п. 3 ПБУ 22/2010 отмечается лишь, что существенность ошибки организация определяет самостоятельно, исходя как из величины, так и характера соответствующей статьи (статей) бухгалтерской отчетности.

Фактор существенности необходимо учитывать по совокупности ошибок

Ошибка, не существенная сама по себе, может оказаться существенной вкупе с другими ошибками, совершенными в том же отчетном периоде. По этой причине следует определять существенность не только каждой ошибки в отдельности, но и их совокупности, если они могут оказывать солидарное влияние на экономические решения.

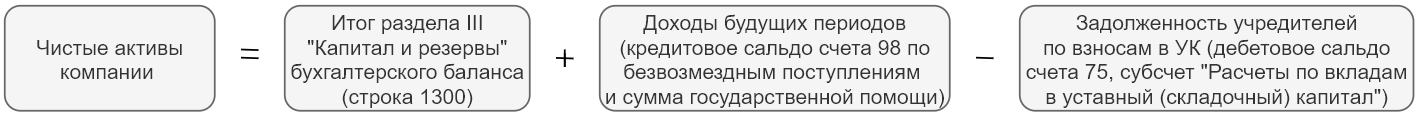

Например, стоимость чистых активов организации определяется по формуле:

Предположим, были допущены ошибки в статьях баланса «Переоценка внеоборотных активов» (строка 1340) и «Нераспределенная прибыль (непокрытый убыток)» (строка 1370). Они обе учитываются в сумме Итога Раздела III Баланса. Каждая ошибка в отдельности ниже уровня существенности, но в совокупности они существенны. Их общее влияние привело бы к искажению такого важнейшего показателя как стоимость чистых активов.

Таким образом, определив круг важнейших финансовых показателей, следует позаботиться о том, чтоб ошибки в участвующих в их расчете параметрах оценивались на предмет существенности как по отдельности, так и совместно.

Существенность ошибки может варьироваться от отчетного периода

Существенность той или иной ошибки может варьироваться в зависимости от избранного отчетного периода.

Так, годовая отчетность используется широким кругом внутренних и внешних пользователей для принятия, в том числе, стратегических решений (относительно распределения прибыли, структуры бизнеса, оценки финансовой устойчивости контрагента).

Однако руководство организации может принять решение составлять промежуточную бухгалтерскую отчетность по итогам каждого месяца или каждого квартала, или на конкретную отчетную дату текущего года.

Цели составления промежуточной отчетности могут быть различными. В частности, ее данные могут использоваться для разработки и корректировки бизнес-планов, оценки стоимости доли участников. Такая отчетность может предоставляться контрагентам, инвесторам или банкам и т.п.

Для промежуточной отчетности с учетом целей ее составления могут иметь существенное значение иные ошибки, нежели для годовой.

Например, она может быть призвана давать пищу для размышления о платежеспособности организации на краткосрочном этапе. Для ее оценки используется показатель т.н. быстрой ликвидности, рассчитываемый по формуле:

Ошибки в указанных строках баланса (даже не очень значительные в абсолютной величине) могут серьезно исказить этот показатель, что повлечет неверные оперативные оценки платежеспособности организации и негативные последствия. При анализе же только годовой отчетности коэффициент быстрой ликвидности имеет куда меньшее значение, т.к. отражает положение дел исключительно на отчетную дату и почвы для выводов на долгосрочную перспективу сам по себе не дает. Получается, что применительно к промежуточной отчетности (в зависимости от целей ее формирования) могут быть определены свои критерии существенности ошибок. Их также можно закрепить в учетной политике, если организация считает это целесообразным.

Примеры формулировок учетных политик в части исправления ошибок

В заключение приведем примеры формулировок из реальных учетных политик нескольких крупнейших российских компаний. Это может дать Вам пищу для размышления о собственной учетной политике по этому вопросу:

Вариант 1

«Уровень существенности для целей исправления ошибки

Ошибка признается существенной, если она в отдельности или в совокупности с другими ошибками за один и тот же отчетный период может повлиять на экономические решения пользователей, принимаемые ими на основе бухгалтерской отчетности, составленной за этот отчетный период.

Уровень существенности для целей раскрытия отдельных показателей в отчетности

Показатель считается существенным и приводится обособленно в бухгалтерском балансе, отчете о финансовых результатах, отчете об изменениях капитала или отчете о движении денежных средств, если его нераскрытие может повлиять на экономические решения заинтересованных пользователей, принимаемые на основе отчетной информации. Уровень существенности ошибки определяется как 5% от величины базовых показателей отчетности».

Вариант 2

«Ошибка считается существенной, если она в отдельности или в совокупности с другими ошибками за один и тот же отчетный период может повлиять на экономические решения пользователей, принимаемые ими на основе бухгалтерской отчетности, составленной за этот отчетный период. Ошибка считается существенной, если составляет 5 и более процентов от валюты баланса или 5 и более процентов от прибыли до налогообложения».

Вариант 3

«Общество раскрывает в годовой бухгалтерской (финансовой) отчетности информацию в отношении существенных ошибок предшествующих отчетных периодов, исправленных в отчетном периоде. Существенной признается ошибка, которая в отдельности или в совокупности с другими ошибками за один и тот же период может повлиять на экономические решения пользователей, принимаемые ими на основе бухгалтерской (финансовой) отчетности, составленной за этот отчетный период».

Вариант 4

«Ошибка признается существенной, если она в отдельности или в совокупности с другими аналогичными ошибками за один и тот же отчетный период (год), предшествующий отчетному, к которому относится выявленная ошибка, составляет более 5 процентов от показателя соответствующей статьи бухгалтерского баланса или от показателя чистой прибыли (чистого убытка) отчета о финансовых результатах в случае, если ошибка или совокупность ошибок оказывает влияние на финансовые результаты.

Расчет уровня существенности производится на основании бухгалтерской (финансовой) отчетности за отчетный год, к которому относится выявленная ошибка.

Решение об уровне существенности принимается по окончании текущего отчетного года на основании информации о выявленных ошибках или их совокупности, представленной в бухгалтерской справке.

Если Компанией ранее был осуществлен перерасчет сравнительных показателей (ретроспективный перерасчет), то расчет уровня существенности осуществляется на основании пересчитанных данных».

Как видим, формулировки варьируются от простого цитирования ПБУ 22/2010 до куда более развернутых положений, отвечающих представлениям и потребностям компании.

Так же текстовку для учетной политики вы можете выбрать с помощью нашего Конструктора учетной политики

Как исправить существенные ошибки

В зависимости от того, когда бухгалтер обнаружил существенную ошибку, порядок ее исправления будет варьироваться:

| Принцип исправления | Момент обнаружения | Порядок исправления | пункт ПБУ 22/2010 |

| В учете | В году совершения – выявлена до окончания года | Исправляется записями по соответствующим счетам бухгалтерского учета в том месяце отчетного года, в котором выявлена ошибка | 5 |

| Ошибка отчетного года – выявлена после окончания этого года, но до даты подписания бухгалтерской отчетности за этот год* | Исправляется записями по соответствующим счетам бухгалтерского учета за декабрь отчетного года | 6 | |

| В учете и отчетности за год совершения ошибки | Ошибка предшествующего отчетного года — выявлена после даты подписания бухгалтерской отчетности за этот год, но до даты представления отчетности собственникам |

Исправляется записями по соответствующим счетам бухгалтерского учета за декабрь отчетного года. Если отчетность была представлена кому-либо до исправления ошибки, она заменяется на исправленную. |

7 |

| Ошибка предшествующего отчетного года — выявлена после представления бухгалтерской отчетности за этот год собственникам, но до даты утверждения ими |

Исправляется записями по соответствующим счетам бухгалтерского учета за декабрь отчетного года. В исправленной отчетности раскрывается информация о том, что она заменяет первоначально представленную бухгалтерскую отчетность, а также об основаниях составления исправленной отчетности. Исправленная бухгалтерская отчетность представляется во все адреса, в которые была представлена первоначальная. |

8 | |

| В учете и отчетности за год выявления ошибки | Ошибка предшествующего отчетного года – выявлена после утверждения бухгалтерской отчетности за этот год |

Исправляется:

Ретроспективный пересчет производится в отношении показателей начиная с того отчетного периода, в котором была допущена ошибка **. Утвержденная бухгалтерская отчетность за предшествующие отчетные периоды не подлежит исправлению и повторному представлению пользователям |

9, 10 |

* Бухгалтерская отчетность считается составленной после подписания ее руководителем экономического субъекта (п. 8 ст. 13 Федерального закона N 402-ФЗ).

** В случае если существенная ошибка была допущена до начала самого раннего из представленных в бухгалтерской отчетности за текущий отчетный год предшествующих отчетных периодов, корректировке подлежат вступительные сальдо по соответствующим статьям активов, обязательств и капитала на начало самого раннего из представленных отчетных периодов (п. 11 ПБУ 22/2010).

В случае если определить влияние существенной ошибки на один или более предшествующих отчетных периодов, представленных в бухгалтерской отчетности, невозможно, организация должна скорректировать вступительное сальдо по соответствующим статьям активов, обязательств и капитала на начало самого раннего из периодов, пересчет за который возможен (п. 12 ПБУ 22/2010).

Влияние существенной ошибки на предшествующий отчетный период определить невозможно, если требуются сложные и (или) многочисленные расчеты, при выполнении которых невозможно выделить информацию, свидетельствующую об обстоятельствах, существовавших на дату совершения ошибки, либо необходимо использовать информацию, полученную после даты утверждения бухгалтерской отчетности за такой предшествующий отчетный период (п. 13 ПБУ 22/2010).

Как видим, ПБУ 22/2010 предусматривает три подхода к исправлению существенных ошибок. Они предлагаются не на выбор, а с учетом момента выявления ошибки.

Существенная ошибка выявлена в течение года

Организация в апреле 2019 начислила и уплатила авансовый платеж по налогу на имущество организаций в размере 1 000 000 руб.

В июне 2019 выяснилось, что по ошибке сумма платежа завышена на 200 000 руб. (ошибка существенная).

Сумма переплаты зачтена в счет будущих платежей.

Операции отражаются в учете следующими проводками:

| Содержание операций | Дебет | Кредит | Сумма, руб. |

| В апреле 2019 | |||

| Начислен авансовый платеж по налогу на имущество | 26 | 68 | 1 000 000 |

| Перечислен в бюджет авансовый платеж по налогу на имущество | 68 | 51 | 1 000 000 |

| В июне 2019 | |||

|

СТОРНО |

26 | 68 | 200 000 |

Существенная ошибка выявлена до утверждения отчетности

В марте 2020 выявлено, что в 2019 ошибочно не отражено списание расходов на рекламу на сумму 3 500 000 руб. (ошибка существенная).

Ошибка выявлена после подписания бухгалтерской отчетности за 2019 год, после ее представления в налоговый орган и участникам Организации, но до даты утверждения собственниками.

Операции отражаются в учете следующими проводками:

| Содержание операций | Дебет | Кредит | Сумма, руб. |

| Записями за декабрь 2019 | |||

| Сумма расходов на рекламу включена в расходы на продажу | 44 | 60 | 3 500 000 |

| Увеличена себестоимость продаж (в части ошибочно не учтенных расходов) | 90.02 | 44 | 3 500 000 |

| Закрыт счет 90.02 (в части увеличения себестоимости продаж на сумму ошибочно не учтенных расходов) | 90.09 | 90.02 | 3 500 000 |

| Уменьшен финансовый результат на сумму ошибочно не учтенных расходов | 99 | 90.09 | 3 500 000 |

| Отражена корректировка нераспределенной прибыли в части ошибочно не учтенных расходов (с учетом влияния пересчитанного налога на прибыль) (3 500 000 – 3 500 000 x 20%) *** | 84 | 99 | 2 800 000 |

*** Бухгалтерские записи по корректировке налога на прибыль не приводятся.

Составляется новый экземпляр исправленной отчетности, где показатели заменяются на верные.

В пояснениях к исправленной отчетности раскрывается информация о том, что она заменяет первоначально представленную бухгалтерскую отчетность, а также об основаниях составления исправленной отчетности.

Исправленная бухгалтерская отчетность представляется во все адреса, в которые была представлена первоначальная. При этом экземпляр бухгалтерской отчетности, в котором ошибка исправлена, представляется в налоговый орган по месту нахождения организации не позднее чем через 10 рабочих дней со дня, следующего за днем утверждения отчетности (п. 5 ст. 18 Федерального закона N 402-ФЗ).

Практикум в 1С по исправлению существенной ошибки, выявленной до утверждения отчетности

Существенная ошибка выявлена после утверждения отчетности

В декабре 2020 Организация выявила существенную ошибку, допущенную в 2019: при оценке введенного в декабре 2019 в эксплуатацию объекта капитального строительства часть капитализируемых расходов (1 000 000 руб.) была ошибочно отражена на счете 97, вместо счета 08. В итоге сумма не вошла в первоначальную стоимость объекта, а так и осталась учтена в дебетовом сальдо счета 97.

Ошибка является существенной.

Аналогичная ошибка допущена в налоговом учете. Организация приняла решение исправить ее в налоговом периоде 2020 с учетом возможности, предоставленной ст. 54 НК РФ. По состоянию на отчетную дату (31.12.2020) по данной ситуации временных разниц нет (активы оценены одинаково в БУ и НУ, амортизационные отчисления также совпали).

Для исправления ошибки прошлых лет в декабре 2020 совершаются проводки:

| Содержание операций | Дебет | Кредит | Сумма, тыс. руб. |

| Увеличение первоначальной стоимости объекта ОС | 01 | 84 | 1 000 |

| Уменьшена сумма расходов будущих периодов | 84 | 97 | 1 000 |

Записью за декабрь 2020 доначисляется сумма амортизационных отчислений по объекту за период 2020 (бухгалтер начислял амортизацию за январь – декабрь 2020 в заниженной сумме, поэтому в этой части исправлена ошибка отчетного года). Условно примем сумму доначисления годовой амортизации – 20 000 руб.

| Содержание операций | Дебет | Кредит | Сумма, тыс. руб. |

|

Начисление амортизации за 12 месяцев 2020 г. |

25 | 02 | 20 |

Допущенная ошибка привела к неверному отражению в балансе стоимости основных средств и суммы запасов по состоянию на 31.12.2019.

В годовой бухгалтерской отчетности организации за 2019 г. были указаны следующие данные (в тыс. руб.):

| Форма отчетности | Строка, графа | Сумма, тыс. руб. |

|

в разд. I Бухгалтерского баланса в графе «На 31 декабря 2019 г.» |

1150 «Основные средства» | 10 800 |

|

в разд. II Бухгалтерского баланса в графе «На 31 декабря 2019 г.» |

1210 «Запасы» | 1 030 |

После корректировки:

| Форма отчетности | Строка, графа | Сумма, тыс. руб. |

|

в разд. I Бухгалтерского баланса в графе «На 31 декабря 2019 г.» |

1150 «Основные средства» | 11 800 |

|

в разд. II Бухгалтерского баланса в графе «На 31 декабря 2019 г.» |

1210 «Запасы» | 30 |

Практикум в 1С по исправлению существенной ошибки, выявленной после утверждения отчетности

Исправление существенных ошибок при упрощенных способах ведения бухгалтерского учета

Отметим также, что в силу п. 9, 14 ПБУ 22/2010 организации, которые вправе применять упрощенные способы ведения бухгалтерского учета, включая упрощенную бухгалтерскую (финансовую) отчетность, могут исправлять такую существенную ошибку без ретроспективного пересчета записями по соответствующим счетам бухгалтерского учета в том месяце отчетного года, в котором выявлена ошибка. Прибыль или убыток, возникшие в результате исправления указанной ошибки, отражаются в составе прочих доходов или расходов текущего отчетного периода.

В пояснениях к годовой бухгалтерской отчетности организация должна раскрыть в отношении существенных ошибок предшествующих отчетных периодов, исправленных в отчетном периоде, следующую информацию (п. 15, 16 ПБУ 22/2010):

- характер ошибки;

- сумму корректировки по каждой статье бухгалтерской отчетности — по каждому предшествующему отчетному периоду в той степени, в которой это практически осуществимо;

- сумму корректировки по данным о базовой и разводненной прибыли (убытку) на акцию (если организация обязана раскрывать информацию о прибыли, приходящейся на одну акцию);

- сумму корректировки вступительного сальдо самого раннего из представленных отчетных периодов.

Если определить влияние существенной ошибки на один или более предшествующих отчетных периодов, представленных в бухгалтерской отчетности, невозможно, то в пояснениях раскрываются причины этого, а также приводится описание способа отражения исправления существенной ошибки в бухгалтерской отчетности организации и указывается период, начиная с которого внесены исправления.

См. также:

- Исправление ошибок в учете

- Исправление ошибок в НУ

- Исправление ошибок по НДС

- Порядок исправления ошибок в 1С

- Занижена сумма затрат прошлого года: не списана дебиторская задолженность. Исправление существенной ошибки до утверждения отчетности

- Искажена первоначальная стоимость основного средства. Исправление существенной ошибки после утверждения отчетности

Подписывайтесь на наши YouTube и Telegram чтобы не пропустить

важные изменения 1С и законодательства

Помогла статья?

Получите еще секретный бонус и полный доступ к справочной системе БухЭксперт8 на 14 дней бесплатно

Содержание

- Требования, предъявляемые к БФО

- Исправление ошибок в бухгалтерском учете

- Понятие существенности

- Класификация ошибок по периоду выявления ошибок ПБУ 22/2010

- Определение уровня существенности в аудите

- Понятие уровня существенности

- Методы определения уровня существенности

- Расчет уровня существенности

- Вывод

- Что такое существенность в аудите

- По типу показателей

- По числовому значению показателей

- По мнению аудитора

- Квалифицированный пользователь

- Пример

- Критерий существенности ошибки в учетной политике

-

- Можно ли в учетной политике для бухгалтерского учета установить уровень существенности ошибки в размере 10%?

-

- Принцип существенности в аудите: качественный и количественный аспекты

- Принципы оценки, используемые в отчете

- Новые записи:

Требования, предъявляемые к БФО

Положением по бухгалтерскому учету «Бухгалтерская отчетность организации» (ПБУ 4/99) определены следующие требования к отчетности: достоверность, нейтральность, существенность, целостность, последовательность, сопоставимость, соблюдение отчетного периода, правильность оформления.

Требование достоверности означает, что бухгалтерская отчетность должна давать достоверное и полное представление об имущественном и финансовом положении организации и финансовых результатах ее деятельности. Достоверной и полной считается отчетность, сформированная и составленная в соответствии с правилами, установленными национальными стандартами бухгалтерского учета.

Требование нейтральности исключает одностороннее удовлетворение интересов одних групп пользователей перед другими, а также влияние посредством отбора или формы представления на решения и оценки пользователей с целью достижения предопределенных результатов или последствий.

Требование существенности определяет право организации включать в отчетность дополнительные показатели и пояснения, не предусмотренные типовыми формами бухгалтерской отчетности, для формирования полного представления об имущественном и финансовом положении организации.

Требование целостности означает необходимость включения в отчетность данных обо всех хозяйственных операциях, осуществленных как организацией в целом, так и ее филиалами, представительствами и иными подразделениями.

Требование последовательности закрепляет в практике формирования бухгалтерской отчетности необходимость соблюдения постоянства в содержании и формах бухгалтерского баланса, отчета о прибылях и убытках и пояснений к ним от одного отчетного года к другому.

В соответствии с требованием сопоставимости бухгалтерская отчетность должна содержать данные, позволяющие осуществить их сравнение с аналогичными данными за предшествующий отчетный период.

Требование соблюдения отчетного периода означает, что в качестве отчетного года в России принят период с 1 января по 31 декабря включительно, т. е. отчетный год совпадает с календарным.

Требование правильного оформления связано с соблюдением формальных принципов отчетности: составление ее на русском языке, в валюте Российской Федерации (в рублях), подписание руководителем организации и специалистом, ведущим бухгалтерский учет (главным бухгалтером и т. п.).

Приказ Минфина России от 02.07.10 № 66н с учетом ФЗ «О бухгалтерском учете» утверждает следующие формы бухгалтерской отчетности:

бухгалтерский баланс и отчёт о финансовых результатах;

приложения к бухгалтерскому балансу и отчёту о финансовых результатах:

— отчёт об изменениях капитала;

— отчёт о движении денежных средств;

— отчёт о целевом использовании полученных средств, включаемого в состав бухгалтерской отчётности общественных организаций (объединений), не осуществляющих предпринимательской деятельности и не имеющих кроме выбывшего имущества оборотов по продаже товаров (работ, услуг).

Все элементы бухгалтерской отчетности связаны между собой и отражают разные аспекты одних и тех же хозяйственных операций и явлений.

Бухгалтерский баланссодержит информацию о финансовом положении организации на определенную дату, т.е. информацию о ресурсах (актив), обязательствах и собственном капитале предприятия (пассив). Это статичный документ, так как составляется на конкретную дату.

Отчет о финансовых результатах отражает сведения о формировании и использовании прибыли организации и показывает эффективность управленческих решений в финансово-хозяйственной сфере деятельности организации, отражая и суммируя доходы и расходы организации.

Отчет об изменениях капитала – содержит сведения о движении собственного капитала организации, фондов и резервов и дает возможность оценить изменения, происходящие в собственном капитале организации.

Отчет о движении денежных средствсодержит информацию о движении денежных средств организации в наличной и безналичной формах. Направления движения денежных средств рассматриваются в разрезе основных видов деятельности организации: текущей, инвестиционной и финансовой.

Текущая (производственно-хозяйственная) деятельность – деятельность, приносящая организации основную выручку.

Инвестиционная деятельность – приобретение и реализация долгосрочных активов и финансовых вложений, не относящихся к эквивалентам денежных средств.

Финансовая деятельность – совокупность операций, приводящая к изменениям в размерах и структуре собственного и заемного капитала организации, за исключением текущей кредиторской задолженности.

В пояснениях к бухгалтерскому балансу и отчёту о финансовых результатах приводится только наиболее важная информация, без знания которой невозможна оценка финансового положения организации или финансовых результатов ее деятельности (расшифровка статей бухгалтерского баланса и отчета о прибылях и убытках).

Кроме того к бухгалтерской отчетности прилагаются:

Пояснительная записка к финансовому отчету должна отразить особенности деятельности организации, основные виды деятельности, среднегодовую численность сотрудников, состав членов исполнительных и контрольных органов организации.

Аудиторское заключение должно быть составлено независимым аудитором и давать оценку достоверности представленных в бухгалтерской отчетности данных.

Исправление ошибок в бухгалтерском учете

Бухгалтеру

| Некоторые практические аспекты применения ПБУ 22/2010 | ||

По уровню существенности ошибки, согласно ПБУ 22/2010, разделены: • существенные; • несущественные.