Корректировка бухгалтерского баланса за прошлый год — это исправление ошибки после сдачи финансового отчета в ИФНС. Для разных ситуаций порядок отличается.

Правила и сроки утверждения финансовых отчетов

В соответствии с законом № 402-ФЗ, бухотчетность, в общем случае, подписывается руководителем компании. Затем отчеты утверждаются владельцами (собственниками, учредителями, акционерами) фирмы.

Срок сдачи финотчетов в ФНС — до 31 марта года, следующего за отчетным. Аналогичный срок установлен и для иных контролирующих госорганов, например Минюста. Для утверждения финотчетов установлены иные даты. Так, например, учредители ООО утверждают финотчетность в период с 1 марта по 30 апреля следующего года (ст. 34 14-ФЗ от 08.02.1998). А вот собственники акционерных обществ вправе провести данную процедуру еще позже — с марта по июнь включительно (ст. 88 208-ФЗ от 26.12.1995).

В большинстве случаев в ФНС предоставляются сведения, которые еще не утвердили на собрании учредителей. Таким образом, становится закономерным вопрос, можно ли сдавать уточненный баланс за 2021 год, если обнаружена существенная погрешность в учете, — это зависит от того, утвержден баланс и остальные формы или еще нет. После того как бухотчетность утверждена владельцами компании, вносить исправления нельзя. Разрешается сдать заново только бухгалтерскую отчетность, которая еще не прошла утверждение.

В ч. 5 ст. 18 закона 402-ФЗ о бухучете внесли изменения по корректировке годовых финотчетов. По новым правилам, скорректированную бухотчетность сдают до 31 июля или в течение 10 рабочих дней после того, как исправят отчетные показатели по аудиторскому заключению и заново утвердят бухгалтерские отчеты.

Степень существенности ошибок

По правилам, уточнение уже раскрытой в составленной финансовой отчетности информации необходимо в следующих случаях — только если обнаружили существенные ошибки. Если бухгалтер нашел незначительную помарку или неточность, то, независимо от срока выявления, исправительные записи вносятся текущим периодом. То есть отчетный прошлый период не затрагивается и новые исправительные финотчеты не составляются.

При незначительных помарках внесение исправлений в бухгалтерскую отчетность не допускается. Коррективы вносятся только по существенным ошибкам.

В ПБУ 22/2010 сказано, что существенной признается ошибка, которая в отдельности или в совокупности с другими ошибками за один и тот же отчетный период повлияет на экономические решения пользователей, принимаемые ими на основе бухгалтерской отчетности, составленной за этот отчетный период. Существенность ошибки определяется организацией самостоятельно с учетом ее величины и характера соответствующей статьи (статей) бухгалтерской отчетности.

Порядок определения существенности закрепляют в учетной политике:

«Ошибка признается существенной, если ее значение искажает показатель любой строки отчета более чем на 10%».

Чтобы скорректировать учетные данные, применяется ретроспективный пересчет показателей бухгалтерской отчетности, составленной по итогам года. Показатели финотчетов подлежат пересчету с условием, как если бы выявленная ошибка никогда бы не совершалась. Субъекты, ведущие упрощенный бухучет, вправе не применять ретроспективный метод пересчета.

Корректировка после сдачи отчета

Порядок внесения изменений в уже сданный годовой финансовый отчет регламентирован на законодательном уровне, в принципе, как и правила составления бухотчетности. Приказ Минфина № 63н от 28.06.2010, или ПБУ 22/2010, устанавливает ключевые правила исправления ошибок в бухгалтерском учете и отчетности за прошлые периоды после отчетной даты.

Алгоритм действия зависит от момента выявления ошибки, от степени ее существенности, значительности и от того, была утверждена финотчетность владельцами компании или нет. Для одной ситуации корректировка невозможна, а для другой проводится в обязательном порядке.

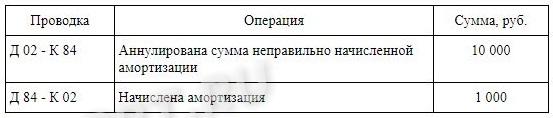

Разберемся, какие действия предпринять бухгалтеру в каждом случае и надо ли сдавать уточненный баланс, если показатели изменились, но отчетность уже утверждена. В этом случае бухгалтер корректирует записи уже в текущем периоде, не изменяя данные отчетного года и не сдавая уточненный баланс с приложениями. По правилам, при проведении корректировок финансовой отчетности компании с ней не может быть осуществлена бухгалтерская операция в прошлом, закрытом периоде. Проводка составляется с использованием счета 84 «Нераспределенная прибыль или непокрытый убыток» в корреспонденции со счетом, по которому была обнаружена существенная неточность. Для примера возьмем ситуацию, когда неправильно начислена амортизация. Проводка выглядит так:

Дата выявления ошибки

Мы определились, что направлять измененный отчет в ФНС после его утверждения не нужно. Теперь рассмотрим, как исправить ошибку «до утверждения». В этом случае обязательно сдайте уточненный баланс, форму 2 и другие отчеты. Но изменения следует вносить с учетом даты обнаружения ошибки. Законодатели в ПБУ 22/2010 предусмотрели несколько ситуаций. Рассмотрим каждую из них.

Ситуация № 1. Нашли ошибку до или во время составления финотчетности

В таком случае бухгалтер корректирует записи в отчетном периоде. Иными словами, если ошибка найдена в момент составления бухгалтерской отчетности, то неверная запись (операция, проводка) исправляется. Следовательно, в отчет войдут корректные данные, и корректировка бухгалтерской отчетности после сдачи в налоговую не потребуется.

Ситуация № 2. Неточность выявлена до сдачи финансовой отчетности в ФНС

Годовой отчет составлен, но еще не отправлен на проверку в госорганы и не передан на утверждение владельцам. Если ошибка выявлена в этот период, то сделайте все необходимые коррективы для нормализации бухгалтерской отчетности. Бухгалтер обязан исправить неточность и переформировать бухбаланс. Причем исправительные проводки вносятся последним месяцем отчетного периода (декабрь). Неправильная версия отчета подлежит замене на достоверный экземпляр.

Ситуация № 3. Корректировка бухгалтерской отчетности после направления в ИФНС

Отчет сформирован и отправлен в ФНС. После сдачи в отчете обнаружили существенное нарушение. Бухгалтер исправляет найденную ошибку, исправления в бухучете регистрирует декабрем. Затем формирует финотчет повторно, но уже с изменениями, и предоставляет его учредителям на рассмотрение. Бланки отчетных документов используются те же, только проставляется номер корректировки. Например, для подачи первого корректирующего отчета проставляют «001».

Как сдать уточненку

Порядок внесения изменений и предоставления исправляющей финотчетности зависит от конечного получателя, то есть от того, кому адресован исправленный экземпляр отчета.

Если отчитываемся в ФНС, то действуйте в соответствии с установленными алгоритмами заполнения отчетных форм. Иными словами, при подготовке корректирующего финотчета используйте тот же бланк и те же правила заполнения, что и при первичной отправке информации в ФНС. Налоговики поясняют, если отчет не принят в обработку, нужно корректировочный или первичный отправить в ИФНС, — первичный, поскольку инспектор еще не принял и не приступил к проверке отчетности.

О том, какие формы бухотчетов необходимо составлять в обязательном порядке, читайте в отдельной статье «Формы бухгалтерской отчетности».

А вот что значит «отчет принят, требуется корректировка» — это означает, что налоговая приняла сформированный годовой отчет, но его надо исправить. Если уже сдали некорректную отчетность и налоговики приняли ее, отправьте корректировку с номером по порядку и сопроводите ее пояснительной запиской. В документе раскройте следующую информацию:

- характер выявленной ошибки;

- сумму отклонений в денежном выражении, а при необходимости и в количественном выражении;

- способ исправления.

Информацию раскройте по каждой статье бухучета, в которой были выявлены значительные неточности. Такую пояснительную записку направляют в ФНС вместе с корректирующим отчетом.

Уже почти десять лет, как при составлении финансовой отчетности мы руководствуемся, в том числе, и Положением по бухгалтерскому учету «Исправление ошибок в бухгалтерском учете и отчетности» (ПБУ 22/2010), утвержденным приказом Минфина России от 28.06.2010 № 63н.

В нем вполне понятно и доступно (ну, почти доступно) разъяснено, как поступать при обнаружении ошибки как текущего года, так и прошлых лет.

Но до сих на форумах, и довольно часто, коллеги делятся одной и той же проблемой: — Только сейчас обнаружили, что уже второй (или третий) год, и далее варианты:

— неправильно начисляем амортизацию по основному средству;

— не так, как положено, распределяем транспортные расходы;

— ремонт отражаем, как модернизацию (или наоборот);

— и тому подобное.

Примеров выявленных ошибок много, а вопрос один: — Считаем, что надо внести изменения в баланс и другие формы финансовой отчетности за прошлый (или позапрошлый) год. Как это правильно сделать, и что написать в сопроводительном письме к исправленным формам?

Однозначно на такой вопрос ответить нельзя. Вносить изменения в сданную налоговикам (в прошлые годы) финансовую отчетность необходимо только в определенных ПБУ 22/2010 случаях.

Как было сказано у классика: Мамаша, я готов разделить ваше горе, но по пунктам (из к/фильма «Шырли-Мырли»).

Сейчас постараемся разъяснить тоже по пунктам, когда это обязательно, а когда нет нужды.

Управленческий учет: с нуля до настройки в 1С, Excel и Google-таблицах

Уметь настраивать и вести управленку — значит быть полезным для руководителей. Научитесь понимать, откуда приходят и куда уходят деньги компании на курсе повышения квалификации от «Клерка».

Пункт 1. Каков статус организации, бухгалтер которой обнаружил ошибку прошлого года?

Тут два варианта.

1.1.Организация имеет право применять упрощенные способы ведения бухгалтерского учета, включая упрощенную бухгалтерскую (финансовую) отчетность.

Такое право (не обязанность), в первую очередь, дано организациям, являющимся субъектами малого предпринимательства и отчетность которых не подлежит обязательному аудиту (п. п. 4 и 5 ст. 6 Федерального закона от 06.12.2011 № 402-ФЗ «О бухгалтерском учете»).

Исключения из этого общего правила (когда, допустим, аудит не обязателен, а право применять упрощенные методы и формы субъект малого предпринимательства не имеет) приведены в тех же самых пунктах.

И в этом случае выявленная ошибка исправляется записями в регистрах бухгалтерского учета за тот период (месяц и день) в котором она стала известна (п. 9 ПБУ. Следовательно, последствия исправления этой ошибки (изменение величины дебиторской или кредиторской задолженности, финансового результата, стоимости чистых активов и т. д., и т. п., и пр.) будут отражены в отчетности за текущий год. Прибыль (или убыток), возникшие в результате такого исправления ошибки, отражаются в составе прочих доходов (или расходов) текущего отчетного периода (п. 14 ПБУ 22/2010).

1.2Организация обязана составлять полную отчетность по формам, предусмотренным приложениями №№ 1 и 2 к приказу Минфина России от 02.07.2010. № 66н «О формах бухгалтерской отчетности организаций».

Вот здесь необходимо определить, является данная ошибка существенной, либо нет.

Ранее существенной признавалась сумма, отношение которой к общему итогу соответствующих данных за отчетный год составляло не менее 5% [п. 1 Указаний о порядке составления и представления бухгалтерской отчетности, утвержденных Приказом Минфина России от 22.07.2003 № 67н (утратили силу)].

Те же 5% от общей суммы показателя признаются существенными для раздельного отражения в финансовой отчетности доходов (п. 18.1 Положения по бухгалтерскому учету «Доходы организации» ПБУ 9/99, утвержденного приказом Минфина России от 06.05.99 № 32н), и расходов (п. 21.1 Положения по бухгалтерскому учету «Расходы организации» ПБУ 10/99, утвержденного приказом Минфина России от 06.05.99 № 33н).

Сейчас же ошибка признается существенной, если она (вне зависимости от суммы) в отдельности или в совокупности с другими ошибками за один и тот же отчетный период может повлиять на экономические решения пользователей, принимаемые ими на основе бухгалтерской отчетности, составленной за этот отчетный период (п. 3 ПБУ 22/2010).

Это определение зачастую приводит в затруднение бухгалтеров-практиков с большим опытом работы, в том числе и автора.

Мы, ветераны учетного фронта, до сих пор никак не можем привыкнуть, что бухгалтер является не контролером, приставленным государством в организацию следить за сохранностью государственного же имущества.

Если честно, то бухгалтер (главный, старший и просто) — счетовод (пусть и высококвалифицированный), нанятый владельцами организации (в лице ее руководителя) для анализа себестоимости, своевременной и правильной уплаты налогов, составления грамотной финансовой отчетности. И отчетность нужна, в первую очередь собственникам. Они на основании данной отчетности принимают решения, можно ли полученную прибыль потратить на уплату дивидендов, либо в первую очередь направить ее на развитие производства, хватит ли имеющихся средств на новое строительство, или придется брать кредиты, да и есть ли смысл в продолжении работы, либо пора делить, что есть, и разбегаться, иначе через год ликвидация компании обойдется еще дороже.

Также к заинтересованным пользователям отчетности можно отнести и банки-кредиторы, которые на ее основании будут отслеживать (с той или иной степенью достоверности) судьбу выданных ими взаймы средств и вероятность их своевременного возврата.

Интерес к отчетности могут проявить и потенциальные инвесторы, готовые вложить свои средства с целью получить прибыль с минимальным для себя риском.

Налоговые инспекции рассматривают финансовую отчетность, в первую очередь, как один из инструментов по контролю за правильностью начисления налогов. Хотя, по мнению автора, в связи со все более увеличивающейся разницей в правилах ведения бухучета и порядком исчисления налогов, взаимоувязка показателей форм бухгалтерской отчетности с налоговыми декларациями все более затруднительна.

Хотя не секрет, что и до сих пор налоговики довольно часто «достают» сдавшую отчетность организацию вопросами типа — А почему это у вас значение строки 2210 «Выручка» Отчета о финансовых результатах не совпадает со значениями строк 010 «Реализация» Налоговых деклараций по налогу на добавленную стоимость за тот же год?

И каждый раз письменно или устно приходится объяснять, что это разные показатели, которые рассчитываются по разным правилам, и что иногда они могут совпадать, но далеко не всегда обязаны.

То есть все зависит не от суммы, а, в первую очередь, от характера ошибки и влияния ее на финансовые показатели организации.

И признание ошибки существенной зависит от того, как этот факт (обнаружения ошибки и ее исправления) повлиял, допустим, на сумму чистой прибыли, что, в свою очередь, сказалось и на сумме дивидендов. Или, например, изменилась сумма просроченной кредиторской задолженности, что должно повлиять на условия предоставленного кредита. И т. д., и т. п., и пр.

Исходя из вышесказанного, организация самостоятельно может и должна определить параметр существенной ошибки, закрепив его в своей учетной политике.

Можно остановиться на тех же 5%, и признавать существенной ошибку, размер которой равен или превышает эту цифру соответствующего показателя за год.

Можно за ориентир взять п. 1 ст. 15.11 КоАП РФ, согласно которому грубым нарушением требований к бухгалтерскому учету признается искажение показателя финансовой отчетности не менее, чем на 10%.

Также никто не запретит, например, указать в учетной политике, что искажение показателя менее, чем на 10% (или на 3%, или на 5%, на 7,83%) признается несущественной ошибкой. Если показатель искажен на большую сумму, то признание такой ошибки существенной (или нет) определяется в каждом конкретном случае на основании справки-расчета, составленной бухгалтером и утвержденной руководителем. Право выбора — за руководством.

Здесь также два варианта.

1.2.1 Ошибка признана несущественной

Как и субъект малого предпринимательства, не обязанный проводить ежегодный аудит (см. п. 1.1) организация исправляет эту ошибку соответствующими проводками в период ее обнаружения (п. 14 ПБУ 22/2010). Возникшие в результате прибыль (или убыток) отражаются в составе прочих доходов или расходов текущего отчетного периода, то есть проводками по балансовому счету 91 «Прочие доходы и расходы».

1.2.2. Ошибка признана существенной

Сейчас уже март (а то и апрель) 2020 года. Финансовая отчетность за 2019 год сдана в налоговую инспекцию*, и, может быть, утверждена собственниками**.

*Финансовая отчетность за 2019 год должна быть сдана в налоговую инспекцию по месту нахождения организации не позднее 31.03.2020 (подп. 5 п. 1 ст. 23 НК РФ)

**Срок утверждения годовой финансовой отчетности за 2019 год собственниками общества с ограниченной ответственностью — март-апрель 2020 года (ст. 34 Федерального закона от 08.02.98 № 14-ФЗ «Об обществах с ограниченной ответственностью»).

Срок утверждения годовой финансовой отчетности акционерами акционерного общества март-июнь 2020 года (п. 1 ст. 47 Федерального закона от 26.12.95 № 208-ФЗ «Об акционерных обществах»).

В этом случае исправление ошибок производится записями в регистрах бухгалтерского учета за тот период, в котором была выявлена ошибка. При этом выявленная сумма прибыл (убытка) отражается проводками в корреспонденции с балансовым счетом 84 «Нераспределенная прибыль (непокрытый убыток»)» (подп. 1 п. 9 ПБУ 22/2010).

И уже при составлении отчетности за 2020 год (в январе-марте 2021 года) в соответствующих строках форм финансовой отчетности в графах «по состоянию на 31.12.2020» (в Балансе или Отчете о движении капитала) или «за 2020 год» (в Отчете о финансовых результатах или Отчете о движении денежных средств) те либо иные показатели должны быть указаны в новых суммах (с учетом исправления ошибки). То есть производится их ретроспективный пересчет (подп. 2 п. 9 ПБУ 22/2010).

Исправление подписанной руководством организации финансовой отчетности при выявлении существенной ошибки за прошлый год в обязательном порядке должен быть произведен в том, и только в том случае, если отчетность налоговикам уже сдана, но собственники (акционеры) ее еще не утвердили (п. п. 7 и 8 ПБУ 22/2010).

В 2020 году это может произойти, если информация о существенной ошибке поступит до утверждения отчетности собственниками.

Если позже — никто не вправе заставить нас переделать и пересдать уже утвержденную отчетность.

Ошибки — да, есть. Но мы их исправим в установленном порядке, и в установленный срок.

Подавать или нет уточненные налоговые декларации за 2019 год — это уже из другой оперы. Тут вариантов много, и в рамках данной статьи их рассматривать не будем.

Но еще раз повторим. Даже если и налоговики, получив от вас в апреле или позже уточненную налоговую декларацию по тому или иному налогу за 2019 год, потребуют и еще и исправленную бухгалтерскую отчетность, не спешите выполнять их требования. Поинтересуйтесь только, на основании какого законодательного или нормативно-правового акта у них возникло такое желание. Обычно такого вопроса бывает достаточно.

Добавить в «Нужное»

Статья из журнала «ГЛАВНАЯ КНИГА» актуальна на 9 апреля 2018 г.

Содержание журнала № 8 за 2018 г.

ОТВЕЧАЕМ НА ВОПРОСЫ

ОСН

УСН

ЕСХН

ЕНВД

Обнаружили ошибку в бухгалтерской отчетности? Самое время ее исправить. Правила такого исправления зависят прежде всего от того, насколько ваша ошибка существенна.

Исправляем ошибки в бухотчетности

Сроки для утверждения бухотчетности

Возник вопрос: считается ли такая отчетность утвержденной участниками? И когда вообще они должны утвердить бухотчетность?

— После того как руководитель организации подписал отчетность, она приобретает статус «составленная»ч. 8 ст. 13 Закона от 06.12.2011 № 402-ФЗ. Даже если руководитель — один из участников организации, такое подписание и сдача отчетности в инспекцию или органы статистики не приравнивается к утверждению отчетности.

Участники организации должны утвердить отчетностьч. 9 ст. 13 Закона от 06.12.2011 № 402-ФЗ, подп. 6 п. 2 ст. 33, ст. 34 Закона от 08.02.98 № 14-ФЗ; п. 1 ст. 47, подп. 11 п. 1 ст. 48 Закона от 26.12.95 № 208-ФЗ:

•в ООО — до 30 апреля;

•в АО — до 30 июня.

То есть отчетность может быть утверждена и после сдачи ее в ИФНС и отделение Росстата.

Уточнение бухотчетности

— Организации, у которых есть право на упрощенный бухучет и упрощенную отчетность, могут исправлять любые обнаруженные ошибки периодом обнаружения и без ретроспективного пересчетап. 9 ПБУ 22/2010. Следовательно, им не нужно уточнять ранее сданную бухотчетность.

Для всех остальных порядок исправления ошибки в бухотчетности за 2017 г., обнаруженной в 2018 г., такой.

| Участники утвердили отчетность | Участники не утвердили отчетность |

| Ошибка существеннаяОшибка признается существенной, если она в отдельности или в совокупности с другими ошибками за тот же период может повлиять на экономические решения пользователей, принимаемые ими на основе бухотчетностип. 3 ПБУ 22/2010. Критерии существенности организация определяет самостоятельно и закрепляет в учетной политикеп. 6 ПБУ 7/98. К примеру, существенным может быть изменение какого-либо показателя, отражаемого в балансе или иной отчетной форме, более чем на 5% |

|

| 1. Ошибку надо исправить в периоде обнаружения с использованием в проводках счета 84 «Нераспределенная прибыль (непокрытый убыток)» в случае, если ошибка исказила финансовый результат прошлых лет. 2. Ошибка исправляется в отчетности текущего, 2018 г. ретроспективно — путем пересчета сравнительных показателей отчетностипп. 9, 10, 12, 13 ПБУ 22/2010; Письмо Минфина от 08.02.2016 № 07-01-09/6117. В пояснениях к отчетности за 2018 г. надо будет: •раскрыть характер ошибки; •указать суммы исправления по всем скорректированным статьям отчетности |

1. В бухучете ошибку надо исправить записями на 31.12.2017. Следует сторнировать неправильные проводки и при необходимости сделать верные. 2. Надо заполнить новые экземпляры отчетности. В ней нужно указать верные значения всех показателей. Она будет называться пересмотреннойпп. 7, 8 ПБУ 22/2010. 3. Пересмотренную бухотчетность надо представить по всем адресам, по которым была представлена первоначальная отчетность организациипп. 7, 8 ПБУ 22/2010 |

| Ошибка несущественная | |

| 1. Исправляется периодом обнаружения ошибки, то есть 2018 г. В бухучете выявленные в результате исправления ошибки доходы и расходы учитываются как прочие на счете 91. 2. На показатели отчетности за 2017 г. исправление ошибки не влияетп. 14 ПБУ 22/2010 |

В любом случае исправление ошибки отражается в бухгалтерской справке. В ней надо указать:

•суть ошибки и период, когда она была допущена;

•причины, по которым ошибка признана существенной или несущественной;

•дату обнаружения ошибки;

•проводки, которыми исправлена ошибка.

При составлении пересмотренной отчетности, если вы сдаете ее в электронной форме, проставьте номер корректировки: 1 — при исправлении бухотчетности за 2017 г. первый разПриказ ФНС от 20.03.2017 № ММВ-7-6/228@.

Если вы сдаете исправленную бухотчетность на бумаге, также не забудьте указать ее статус. Можно, к примеру, в верхней части первой страницы отчетной формы написать слово «пересмотренная». Или по аналогии с электронными формами ввести в баланс и другие формы такую же графу для номера корректировки.

В пояснениях к отчетности тоже надо указать, что она пересмотренная, а также причины, характер и последствия исправлений.

Завышенный резерв сомнительных долгов

— Если ваша ошибка несущественная, то на дату обнаружения ошибки достаточно сделать проводку по дебету счета 63 и кредиту субсчета 91-1 на ошибочную сумму.

Существенную ошибку исправьте так:

•если участники уже утвердили отчетность за 2017 г. — сделайте проводку по дебету счета 63 и кредиту счета 84;

•если нет — по состоянию на 31.12.2017 сторнируйте проводку по дебету счета 91-2 и кредиту счета 63 на ошибочную сумму. После этого пересдайте бухотчетность (см. вопрос на с. 35).

Задвоение расходов

Если задвоение расходов произошло в течение одного года, то исправить ошибку просто — надо всего лишь удалить «лишнюю» запись

— Вы допустили ошибку в 2018 г., повторно признав расход. А в 2017 г. ошибки не было, поскольку плата за аренду относится к 2017 г.

Причем для целей налогообложения прибыли такие затраты также должны быть учтены в 2017 г. — ведь вы получили оригинал акта, составленного в декабре 2017 г., до окончания срока сдачи декларации по налогу на прибыль за 2017 г.Письма ФНС от 21.08.2015 № ГД-4-3/14815@; Минфина от 28.04.2016 № 03-03-06/1/24705

Таким образом, вам нужно удалить из учетной программы расход, отраженный в феврале 2018 г. А данные 2017 г. трогать не нужно — ни в бухгалтерском, ни в налоговом учете.

Требование инспекции по уточнению бухотчетности

— У вас нет ошибок ни в налоговом учете, ни в бухгалтерском. Так что сдавать уточненки не нужно.

Направьте в инспекцию письменные пояснения, указав в них следующее:

•сумма процентов к выплате верная, налоговые расходы не завышены, подача уточненной декларации по налогу на прибыль не требуется;

•проценты отражены по строке 2350 отчета о финансовых результатах из-за их несущественности для отражения по отдельной строке 2330. Приведите ваши критерии существенности;

•составлять пересмотренную бухотчетность нет оснований.

Уменьшение нераспределенной прибыли у «доходного» упрощенца

— Поскольку вы вправе вести бухучет в упрощенном порядке, вам не нужен ретроспективный пересчет. Забытые прочие расходы вы можете учесть по дебету счета 91-2 датой исправления ошибки.

В результате по итогам 2018 г. прибыль уменьшится. Однако в балансе за 2018 г. показатели нераспределенной прибыли за 2017 и 2016 гг. будут такими же, какими были в балансах за эти годып. 14 ПБУ 22/2010. Следовательно, у инспекции не будет повода для вопросов.

Несвоевременное отражение операции в отчетности

— Поскольку вы повторно не стали отражать отгрузку одного и того же товара, исправлять допущенную ранее ошибку не надо.

А чтобы впоследствии не забыть причину, по которой вы не отразили выручку при отгрузке товара, составьте бухгалтерскую справку и приложите ее к накладной.

Списание безнадежной дебиторки

— Действительно, вы должны были создать резерв сомнительных долгов, если у вас имелась проблемная дебиторская задолженность. Ведь даже те организации, которые могут вести упрощенный бухучет, не освобождены от этогоп. 70 Положения, утв. Приказом Минфина от 29.07.98 № 34н.

Однако поскольку вы вправе вести упрощенный бухучет, то можете устранить ошибку текущим периодом. Для этого просто спишите дебиторскую задолженность в прочие расходы по дебету счета 91-2.

В налоговом учете резерв сомнительных долгов можно не создавать, если иное не предусмотрено учетной политикой для целей налогообложения. Если у вас резерва нет, в 2018 г. включите безнадежный долг во внереализационные расходы датой ликвидации контрагентаст. 266 НК РФ.

Понравилась ли вам статья?

- Почему оценка снижена?

- Есть ошибки

- Слишком теоретическая статья, в работе бесполезна

- Нет ответа по поставленные вопросы

- Аргументы неубедительны

- Ничего нового не нашел

- Нужно больше примеров

- Тема не актуальна

- Статья появилась слишком поздно

- Слишком много слов

- Другое

Поставить оценку

Комментарии (0)

Оценивать статьи могут только подписчики журнала «Главная книга» или по демодоступу.

-

я подписчик электронного журнала

-

я не подписчик, но хочу им стать

-

хочу читать статьи бесплатно и попробовать все возможности подписчика

Другие статьи журнала по теме:

Ошибки — исправление

2023 г.

2022 г.

2018 г.

Что такое существенная ошибка в бухгалтерском учете?

Основной нормативный акт, регулирующий порядок исправления ошибок в учете — ПБУ 22/2010 «Исправление ошибок в бухгалтерском учете и отчетности» (утверждено приказом Минфина от 28.10.2010 № 63н). Согласно ПБУ ошибкой не может быть неточность в учете или отчетности, возникшая из-за появления сведений уже после внесения в учет факта хозяйственной деятельности.

ПБУ 22/2010 делит ошибки в учете на существенные и несущественные. Существенная ошибка — та, которая сама по себе или в совокупности с другими ошибками за отчетный период способна повлиять на экономические решения пользователей, принимаемых на основе бухотчетности за этот отчетный период.

Законодательство не устанавливает фиксированный размер существенной ошибки — налогоплательщик должен выявить его самостоятельно в абсолютном или процентном выражении. Уровень существенности, свыше которого ошибка считается существенной, должен быть указан в учетной политике.

Чиновники в некоторых нормативных актах рекомендовали установить уровень существенности равным 5% от показателя статьи отчетности или суммарного размера актива или обязательства (п. 1 приказа Минфина от 11.05.2010 № 41н, п. 88 приказа Минфина от 28.12.2001 № 119н, в настоящее время эти приказы утратили силу). Мы предлагаем установить одновременно и абсолютный, и относительный показатель определения существенной ошибки. Абсолютный показатель фирма может установить в произвольном размере.

Пример формулировки для учетной политики:

Ошибка признается существенной, если сумма искажений превышает … тыс. руб. или величина ошибки составляет 5% от общего размера актива (обязательства), значения показателя бухгалтерской отчетности.

О том, чем нужно руководствоваться при составлении бухгалтерской учетной политики, читайте в материале «ПБУ 1/2008 «Учетная политика организации» (нюансы)».

Если отдельная ошибка не является существенной, согласно установленному критерию, но в отчетном периоде аналогичных ошибок много — например, бухгалтер неправильно принимает к учету средства индивидуальной защиты, — то рассматривать эти ошибки нужно в совокупности, поскольку суммарно они могут быть признаны существенными.

Для существенных ошибок в бухгалтерском учете установлены отдельные правила исправления.

Исправление ошибок в бухгалтерской документации

Алгоритм исправления неточностей в бухучете зависит от того, где была совершена ошибка — в первичке и регистрах или в самой отчетности, сроков выявления ошибки и от того, является ли она существенной.

Существуют следующие способы исправления в первичке и регистрах:

- Корректурный — используется в бумажных документах; неправильные сведения зачеркивают так, чтобы можно было прочесть первоначальную информацию, и рядом делают верную запись. Исправление должно быть заверено Ф. И. О. и подписью ответственного лица, датой и печатью компании (п. 7 ст. 9 закона «О бухгалтерском учете» от 06.12.2011 № 402-ФЗ).

ВНИМАНИЕ! Есть ряд документов, исправления в которых недопустимы. К ним относятся кассовые и банковские документы.

- «Красное сторно» — применяется в случае неправильной проводки счетов. При рукописном вводе ошибочная проводка повторяется красными чернилами, при этом выделенные красным суммы при подсчете итогов нужно вычитать. В итоге неверная запись аннулируется, а вместо нее нужно сделать новую проводку с верными счетами и суммой. Если учет ведется в типовой компьютерной программе, то обычно достаточно сделать проводку с той же корреспонденцией, но сумму указать со знаком минус. Запись в регистрах будет вычитаться и нивелировать неверную проводку. Далее следует сделать верную.

- Дополнительная проводка — используется если первоначальная корреспонденция счетов была правильной, но с неверной суммой, либо если операция не была зафиксирована вовремя. Компания на недостающую сумму составляет дополнительную проводку, а если первоначальная сумма была завышена, то делает проводку на необходимую разницу с применением красного сторно. Также бухгалтер обязан составить справку-пояснение о причине исправления.

О том, как составить такую справку, читайте в статье «Бухгалтерская справка об исправлении ошибки – образец».

Способы исправления ошибок в бухгалтерском учете за 2022 год

Порядок исправлений зависит от существенности ошибки и периода выявления:

- Ошибки 2022 года, выявленные до конца 2022 года, исправляем в том месяце, в котором они были выявлены.

- Несущественную ошибку, допущенную в 2021 году, но выявленную в 2022-м, уже после утверждения отчетности за 2021 год, исправляем записями по соответствующим счетам бухучета в том месяце 2022 года, в котором ошибку выявили; прибыль или убыток, полученные в результате исправления ошибки, относим на счет 91.

- Ошибка 2022 года, которую обнаружили в 2023 году, но до даты подписания бухотчетности за 2022 год, исправляем путем внесения записи в операции бухучета за декабрь 2022 года. Аналогично исправляются и существенные ошибки в учете, которые были обнаружены после подписания отчетности за 2022 год, но до даты ее предоставления госоргану или собственникам (акционерам).

- Если ошибка 2022 года существенная, а отчетность за 2022 год уже подписана и предоставлена собственникам (акционерам) и госорганам, но не утверждена, исправляем ее учетными записями, которые будут датированы декабрем 2022 года. При этом в новом варианте бухотчетности нужно указать, что эта отчетность заменяет первоначально предоставленную и указать основания для замены.

ВНИМАНИЕ! Новую отчетность нужно обязательно представить всем адресатам, кому представлялась предыдущая неисправленная отчетность.

- Существенная ошибка за 2022 год выявлена после утверждения бухотчетности за 2022 год — исправляем записями по счетам бухучета уже в 2023 году. В проводках будет задействован счет 84.

Пример:

Бухгалтер ООО «Перспектива» в мае 2023 года обнаружил, что не отразил в операциях за 2022 год арендную плату в размере 100 000 руб. Это существенная ошибка согласно учетной политике ООО «Перспектива», к тому же она выявлена после утверждения отчетности за 2022 год. Бухгалтер сделает проводку:

Дт 84 Кт 76 на сумму 100 000 руб. — выявлен ошибочно не отраженный расход за 2022 год.

Кроме того, ООО «Перспектива» должно сдать уточненку по налогу на прибыль за 2022 год.

Также при исправлении существенной ошибки, обнаруженной после утверждения годовой отчетности, нужно произвести ретроспективный перерасчет показателей бухгалтерской отчетности — это процедура приведения показателей отчетности в соответствующий вид так, как будто ошибка не была допущена. Например, если после ретроспективного пересчета данных показатель прибыли за 2022 год уменьшился с 200 000 руб. до 100 000 руб., то в отчетах 2023 года в графах сравнительных данных за 2022 год следует указывать уже не 200 000 руб. (по утвержденному отчету), а 100 000 руб. (по исправлению). Эту процедуру разрешено не делать компаниям, применяющим упрощенные способы ведения бухучета.

О том, какую отчетность сдают компании, ведущие учет упрощенным способом, читайте в материале «Упрощенная бухгалтерская финансовая отчетность — КНД 0710096».

Информацию о выявленных существенных ошибках прошлых лет, которые были исправлены в отчетном периоде, нужно обязательно указывать в пояснительной записке к годовой бухотчетности. Юрлицо должно указать характер ошибки, сумму корректировки по каждой статье отчетности и корректировку вступительного сальдо. Если организация указывает информацию о прибыли, приходящейся на 1 акцию, то в пояснительной записке также указывается сумма корректировки по данным о базовой и разводненной прибыли на 1 акцию.

Какие еще сведения нужно указывать в пояснительной записке, рассказывается в статье «Составляем пояснительную записку к бухгалтерскому балансу (образец)».

В соответствии с письмом Минфина от 22.01.2016 № 07-01-09/2235 организация имеет право самостоятельно разработать алгоритм исправления ошибок в учете и отчетности на основании действующего законодательства. Выбранный порядок рекомендуем закрепить в учетной политике.

Исправление ошибок в налоговом учете

Если положения ПБУ 22/2010 являются актуальными для юрлиц, поскольку самозанятое население не обязано вести бухучет, то порядок исправления ошибок в налоговом учете касается и предпринимателей, и организации.

Согласно ст. 314 НК РФ исправлять ошибки в налоговых регистрах нужно корректурным способом: должна быть подпись лица, исправившего регистр, дата и обоснование исправления.

Порядок исправления ошибок в налоговом учете подробно расписан в ст. 54 НК РФ.

Если ошибка в расчете налоговой базы за прошлые годы была обнаружена в текущем отчетном периоде, то нужно провести перерасчет налоговой базы и суммы налога за период совершения ошибки.

Если определить период совершения ошибки нельзя, то перерасчет производится в том отчетном периоде, в котором найдена ошибка.

Ошибки в налоговом учете, в результате чего налоговая база была занижена, а значит, и недоплачен налог в бюджет, нужно не только исправить, но и предоставить в ИФНС уточненку за период совершения ошибки (ст. 81 НК РФ). Однако если ошибка обнаружена в ходе налоговой проверки, то подавать уточненку не нужно. При этом сумма недоимки или переплаты будет зафиксирована в материалах проверки, и налоговики внесут эти данные в карточку лицевого счета компании. Если же фирма передаст в налоговый орган уточненку, то данные в карточке задвоятся.

Если на конец года имеет место спор с ИФНС и велика вероятность доначислений налогов (штрафных санкций), то в бухотчетности надо признать оценочное обязательство. Подробнее об этом – в материале «Налоговый спор = оценочное обязательство».

В том случае, когда компания переплатила налог из-за собственной ошибки, она может подать уточненку или же не исправлять ошибку (например, сумма переплаты незначительная). Еще один вариант, которым может воспользоваться фирма, — уменьшить налоговую базу в периоде обнаружения ошибки на величину завышения налоговой базы в предыдущем периоде. Так можно сделать при расчете транспортного налога, НДПИ, УСН и налога на прибыль.

ВНИМАНИЕ! Таким способом нельзя воспользоваться при выявлении ошибок по расчету НДС, поскольку исправлять завышенный НДС можно только путем сдачи уточненки за период совершения ошибки.

Если фирма работала в убыток и выявила ошибку в прошлом периоде, которая увеличит убыток, то эти расходы включать в расчет налога за нынешний период нельзя. Компании следует подать уточненку с новыми суммами расходов и убытка (письмо Минфина от 23.04.2010 № 03-02-07/1-188).

Что делать, если выявлены ошибки в первичных документах, детально разъяснили эксперты КонсультантПлюс. Получите пробный доступ к системе К+ и бесплатно переходите в Путеводитель по налогам.

Штрафы за ошибки в учете

Ошибки в бухгалтерском учете и при составлении отчетности чреваты для компании штрафом. Причем с 10.04.2016 размеры штрафов за неправильное ведение учета выросли — со вступлением в силу закона от 30.03.2016 № 77-ФЗ.

Ст. 15.11 КоАП в новой редакции содержит следующий перечень нарушений и наказаний за них:

|

Новая редакция ст. 15.11 КоАП |

Старая редакция (действует по нарушениям, совершенным до 10.04.2016) |

|

Искажения в учете, которые привели к занижению налогов и сборов на 10% и больше |

Искажения в учете, которые привели к занижению налогов и сборов на 10% и больше |

|

Искажения любой статьи бухотчетности на 10% и больше |

Искажения любой статьи бухотчетности на 10% и больше |

|

Фиксация мнимого, притворного объекта бухучета или не совершившегося события |

— |

|

Ведение счетов бухучета вне регистров |

— |

|

Составление бухотчетности не на основе сведений из регистров бухучета |

— |

|

Отсутствие первички, регистров учета или аудиторского заключения |

— |

|

Штраф за нарушение, выявленное впервые: от 5 000 до 10 000 руб. |

Штраф за нарушение, выявленное впервые: от 2 000 до 3 000 руб. |

|

Штраф за повторное нарушение: от 10 000 до 20 000 руб. или дисквалификация ответственного должностного лица на срок до 2 лет |

— |

|

Оштрафовать могут в течение 2 лет с момента нарушения |

Оштрафовать могут в течение 1 года с момента нарушения |

Таким образом, чиновники расширили перечень нарушений в бухучете и отчетности, за которые будут отныне штрафовать, и увеличили санкции, а также срок, в течение которого компанию могут наказать.

Итоги

Ошибки в бухгалтерском и налоговом учете — головная боль бухгалтера, поскольку это означает перерасчет статей бухотчетности и сумм уплаченных налогов. А если ошибку выявили налоговики на проверке, то компания еще и заплатит штраф, а должностное лицо будет дисквалифицировано (в случае если нарушения выявлялись неоднократно).

Бухгалтерия

Инструкция: как подготовить и сдать в налоговую корректировочный баланс

Корректирующий баланс в налоговую сдают не всегда. На порядок корректировки влияет момент обнаружения и характер ошибок.

Существенные и несущественные ошибки учета

Когда бухгалтер выявляет ошибку текущего года, он сразу же ее исправляет (п. 5 ПБУ 22/2010). В этом случае вопрос, сдается или нет уточненный баланс, не поднимается — отчетность за год не сдана, и исправлять ее не надо. Порядок корректировки текущих нарушений в бухучете такой:

- Отсторнировать ошибочные проводки. Бухгалтер еще раз проводит ту же запись на ту же сумму, но со знаком минус.

- Провести корректную бухгалтерскую запись.

А вот корректировка баланса за прошедший период понадобится, если обнаружили существенные ошибки учета. Уровень существенности каждая организация определяет самостоятельно и прописывает его в учетной политике. Обычно существенными признают ошибку, которая исказила строку отчетности на 5% или больше.

Несущественные ошибки корректируют в месяце их выявления (п. 14 ПБУ 22/2010). Уточнять сданную отчетность в этом случае не надо.

Случаи, при которых надо исправлять ошибку в учете

Налоговики разъяснили, можно ли пересдать баланс: да, если допущенные нарушения существенно повлияли на результаты в отчетности. На порядок исправления существенных нарушений влияет момент их обнаружения — до или после подписания и утверждения отчетности.

Несущественные недочеты прошлого года, которые нашли до подписания бухгалтерских отчетов, исправляют корректировочными записями на 31 декабря. Порядок тот же, что и для несущественных нарушений текущего года: сторнирование некорректной и проведение правильной бухгалтерской записи. А если несущественные ошибки повлияли на доходы или расходы, надо сделать корректирующие проводки в корреспонденции со счетом 91 «Прочие доходы и расходы» (п. 6, 14 ПБУ 22/2010).

Для исправления в программе неточностей, которые связаны с поступлением или реализацией, надо сформировать корректировочный документ с правильными сведениями. Программа автоматически сделает исправительные бухгалтерские записи.

Как исправлять существенные ошибки в бухучете

Для бухгалтеров действует общее правило, надо ли сдавать уточненный баланс при существенных ошибках — если обнаружили нарушение в сданной, но не утвержденной отчетности, то подготовьте уточнения. Исправьте неточность проводкой на 31 декабря. Заново сформируйте и подпишите отчет и отправьте корректировку в налоговую инспекцию (п. 8 ПБУ 22/2010).

Если обнаружили существенное нарушение в утвержденной отчетности, подавать уточненный бухгалтерский баланс и менять его показатели нельзя. В этом случае неточности прошлых лет исправляют текущим годом. Если они повлияли на доходы или расходы, проведите корректировку в корреспонденции со счетом 84 «Нераспределенная прибыль».

Сделайте ретроспективный пересчет в текущей отчетности: отразите прошлые сведения так, как будто в них не было нарушений. А в пояснениях к текущему бухотчету напишите, почему изменили прошлогодние показатели (письмо Минфина № 07-01-09/6117 от 08.02.2016).

Пример ретроспективного пересчета

Организация неправильно начислила амортизацию в 2021 году по оборудованию, которое используют в производстве. В учете отразили 10 000 рублей вместо 1000 рублей.

На 31.12.2021 зафиксировали нулевое сальдо на счете 20 «Основное производство» и счете 43 «Готовая продукция».

После утверждения бухгалтерского баланса бухгалтер обнаружил ошибку. Показатели капитала в бухотчетности до исправления ошибки:

- на 31.12.2020 — 1 010 000 рублей, из них нераспределенная прибыль составляет 1 000 000 рублей;

- на 31.12.2021 — 1 510 000 рублей.

Чистая прибыль за 2021 г. составила 500 000 рублей. В 2022 г. бухгалтер исправляет нарушения и делает такие проводки:

- Дт 02 Кт 84 на 10 000 рублей — аннулирование некорректно начисленной амортизации;

- Дт 84 Кт 02 на 1000 рублей — начисление амортизации.

В балансе на 31.12.2022 корректируем записи на 31.12.2021:

- по строке 1150 «Основные средства» — увеличиваем показатель на 9000 рублей;

- по строке 1370 «Нераспределенная прибыль (непокрытый убыток)» — увеличиваем на 9000 рублей.

В отчете о финрезультатах по итогам 2022 г. строку 2120 «Себестоимость продаж» за 2021 г. уменьшаем на 9000 рублей. Исправляем все связанные строки.

В отчете об изменениях капитала за 2022 г. в разделе 1 «Движение капитала» в строке 3211 «Чистая прибыль» за 2021 г. в графе «Нераспределенная прибыль (непокрытый убыток)» увеличиваем показатель на 9000 рублей. Корректируем связанные строки. Затем заполняем раздел 2 и отражаем коррективы в связи с изменением учетной политики и исправлением ошибок.

Как подать корректировку в ФНС

По правилам, коррективы сдают в инспекцию до 31 июля года, который следует за отчетным. То есть корректировочный баланс в налоговую в 2022 году сдавали до 01.08.2022 (31.07.2022 — воскресенье), а в 2023 году надо сдать корректировку до 31.07.2023.

Если утвердили отчетность после 31 июля следующего года, ее исправления отправляют в Федеральную налоговую службу в течение 10 рабочих дней после утверждения, но не позднее 31 декабря года после отчетного (ч. 9 ст. 13, ч. 5 ст. 18 402-ФЗ от 06.12.2011). Внести исправления в утвержденный бухотчет не получится.

Об авторе статьи

Задорожнева Александра

Бухгалтер

В 2009 году закончила бакалавриат экономического факультета ЮФУ по специальности экономическая теория. В 2011 — магистратуру по направлению «Экономическая теория», защитила магистерскую диссертацию.

Другие статьи автора на gosuchetnik.ru

Вместе с эти материалом часто ищут:

В декларациях об объеме производства, оборота и использования этилового спирта, алкогольной и спиртосодержащей продукции следует применять новые коды видов деятельности, утвержденные Росалкогольрегулированием.

21 апреля 2021

В связи с введением системы прослеживаемости товаров у налогоплательщиков появилась новая обязанность — отчитываться в ИФНС об остатках и движении такой продукции. Форму отчета уже разработали и утвердят к 01.07.2021.

20 апреля 2021

Для организаций коммерческого сектора формирование резерва по сомнительным долгам обязательно. Бюджетники же списывают просроченную дебиторскую задолженность по другим правилам.

6 июня 2022

Амортизация основных средств и нематериальных активов — многогранная тема, о которой можно бухгалтерские романы писать. Сегодня будет пролог: расскажем, какую роль амортизационные отчисления играют в формировании финансовых результатов деятельности предприятия. Спойлер — очень важную.

16 марта 2023