Счетная ошибка при начислении заработной платы — это неточность при проведении арифметических расчетов. Излишне уплаченные денежные средства в этом случае работодатель вправе удержать с работника.

Какие искажения являются счетными

Производить удержание излишне выплаченной заработной платы без согласия работника не допускается согласно статье 137 ТК РФ, за исключением случаев:

- счетной ошибки;

- неправомерных действий работника, установленных судом;

- признания вины сотрудника в неисполнении норм труда.

Счетной признается арифметическая ошибка при начислении заработной платы:

- выполнение одних арифметических действий вместо других (например, умножения вместо сложения);

- неправильные вычислительные действия (например, при сложении 2 и 3 получили 8).

Как удержать суммы, выплаченные вследствие искажения расчетов

Неправильные арифметические действия при начислении зарплаты могут привести к выплате её в большем размере. В случае если бухгалтер по ошибке переплатила зарплату, следуйте следующему алгоритму:

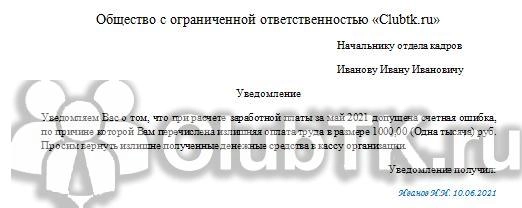

Шаг 1. Уведомьте работника о случившемся, указав срок возврата излишне перечисленной суммы. Обязательно укажите срок, до которого переплату необходимо вернуть.

Шаг 2. Если в течение месяца после указанного для возврата срока работник сам не внесёт деньги в кассу, издайте приказ об удержании излишне выплаченной зарплаты в результате счетной ошибки.

Шаг 3. Ознакомьте с приказом сотрудника под подпись, обязательно запросите его согласие.

Сотрудник вправе предъявить возражения, если не согласен, что техническая ошибка при выплате заработной платы привела к переплате. В этом случае для решения проблемы работодателю придется обратиться в суд.

Как отразить в учете исправления

Оформив документы, необходимо отразить недоплату или возврат излишне выплаченной заработной платы, проводки сформируйте следующие:

Если искажение в арифметических действиях привело к недоплате, просто доначислите заработную плату сотруднику. А если переплатили зарплату, что делать бухгалтеру: удержать ранее переплаченную сумму при следующей выплате оплаты труда, учитывая ограничения при удержаниях (статья 138 ТК РФ).

Что делать, если причина переплаты не в ошибочных арифметических действиях

В таких случаях добровольное решение сотрудника вернуть переплату и наличие от него заявления на возврат излишне выплаченной заработной платы обязательны.

Нельзя классифицировать как счетную ошибку:

- неверное толкование законодательства;

- выплату дважды одной и той же суммы за один период;

- опечатки в регистрах расчета или платежных ведомостях.

Если в результате работодатель переплатил зарплату и требует вернуть, а сотрудник не согласен, он вправе отказаться от возврата.

Еще больше о расчете и начислении зарплаты мы расскажем на бесплатном вебинаре 27 июля. Записаться можно уже сейчас.

Счетные и технические ошибки бухгалтера

Законодательство не раскрывает понятия счетной ошибки, но на практике под ним понимается арифметическая ошибка при начислении заработной платы, возникающая при неправильном сложении, вычитании, умножении или делении показателей. Роструд поддержал такое толкование в своем письме 01.10.2012 № 1286-6-1, и оно устоялось в бухгалтерской среде.

Техническая ошибка при выплате заработной платы не связана с арифметикой. Сюда относят ситуации, когда бухгалтер:

- повторно выдал зарплату за один и тот же период;

- не учел отпускные и рассчитал оплату за месяц в полном объеме;

- не применил вычет на ребенка;

- не удержал алименты;

- некорректно ввел исходные данные в программу и т. д.

Бухгалтеру важно понимать, какую ошибку он допустил, чтобы спрогнозировать дальнейшие действия по ее исправлению и шансы на возврат денег.

Можно ли исправить счетную и техническую ошибку

Ошибки бухгалтера всегда приводят к неправильному начислению. Работник получает или меньше, или больше, чем требовалось выдать. В первом случае ситуация поправима: всего лишь нужно доплатить. А во втором все не так просто. Если бухгалтер по ошибке переплатила зарплату, то предстоит вернуть излишне выплаченные деньги работодателю. Но положительный исход возврата зависит от типа ошибки.

В ст. 137 ТК РФ указано, что удерживать из зарплаты персонала разрешается только суммы, выплаченные в результате счетных (арифметических) ошибок. Это значит, что бухгалтер вправе (по решению директора и при согласии сотрудника) удерживать долг с зарплаты, учитывая ограничения ст. 138 ТК РФ, — не больше 20% от каждой выплаты. Возмещение долга будет длиться несколько месяцев, если с одного или двух раз не удается взыскать ущерб в полном объеме.

Но что делать, если ошибка была технической? К сожалению, удержание излишне выплаченной заработной платы в таком случае запрещено. Единственный выход — уговорить сотрудника, чтобы он добровольно отдал деньги. И если он откажется, то взыскать деньги не получится даже в суде. В судебной практике есть реальная история, когда работодатель судился с работником из-за излишне выплаченных денег, но проиграл дело.

История из жизни. При увольнении сотрудника бухгалтер дважды перечислил ему компенсацию за неиспользованный отпуск. Обнаружив нарушение, деньги попросили вернуть, но уволенный отказался. Организация такой поступок расценила как нанесение ущерба и подала иск на бывшего сотрудника, чтобы возместить его.

Суд первой инстанции сразу отказал. Он сослался ст. 137 ТК РФ, которая позволяет вернуть деньги исключительно из-за нарушения арифметического характера. А задвоение компенсации нельзя считать таким, оно явно техническое.

Работодатель с выводом не согласился и подал апелляцию. Вторая инстанция его поддержала. Казалось логичным, что работодатель переплатил зарплату и требует вернуть деньги. Решение первого суда признали недействительным, якобы оно было основано на неверном истолковании законодательства.

Но когда ситуацию рассматривал Верховный Суд, то коллегия полностью поддержала суд первой инстанции, потому что оно было полностью правомерным. Удовлетворительное решение, вынесенное после апелляции, отменили, а первое вступило в силу (определение ВС РФ от 20.01.2012 № 59-В11-17).

При технической ошибке подавать в суд бесполезно. Потому что вернуть излишне выплаченную зарплату, вероятнее всего, не получиться. Судьи смотрят на положения ст. 137 ТК РФ, которая исключает возможность удержания лишней суммы после технической ошибки, произошедшей без вины работника.

Работодатель вправе взыскать ущерб с бухгалтера, по вине которого понес лишние траты. Если с ним заключен договор о полной материальной ответственности, то через суд реально получить всю сумму. Если нет, то только среднемесячный заработок (ст. 241 ТК РФ).

Что делать бухгалтеру, если переплатили зарплату

Для взыскания излишне выплаченных денег работодатель вправе принять решение об удержании не позднее месяца со дня перечисления неправильной выплаты и только в том случае, если сам работник не против этого и не оспаривает размеры удержания. Если он не согласен, то работодатель вправе обратиться в суд с иском к сотруднику о взыскании ущерба.

В связи с этим бухгалтерия просит у работника согласие или заявление на возврат излишне выплаченной заработной платы, на основе которого составят приказ о последующем удержании. Впрочем, писать заявление не обязательно. Допускается одобрить решение прямо в приказе, путем написания соответствующей фразы, например, «с основанием и размером удержания согласен».

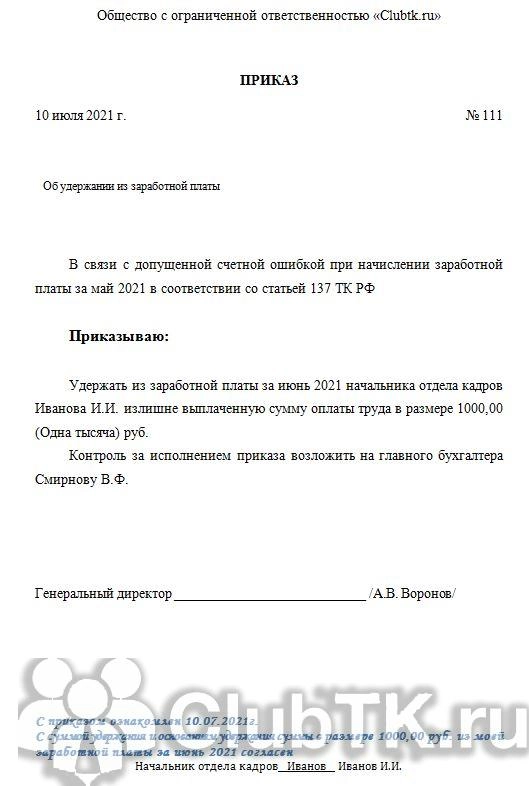

Приказ об удержании излишне выплаченной зарплаты оформляется в свободной форме и может выглядеть так.

После подписания приказа у бухгалтера появится законная возможность удерживать указанные суммы из выплат работника. В бухгалтерском учете он сделает такие проводки возврата излишне выплаченной заработной платы.

|

Содержание операции |

Дебет |

Кредит |

|---|---|---|

|

Сторно начисления зарплаты |

20, 25, 26, 44 |

70 |

|

Выданный излишек (долг работника) отправлен на прочие расчеты с персоналом |

73 |

70 |

|

Из зарплаты работника удержана излишне выплаченная сумма или ее часть |

70 |

73 |

Если работодатель подавал иск и получил отказ, сумму излишка придется списать на прочие расходы: Дт 91.2 Кт 70.

Первоначально на сумму начисленной зарплаты (с излишком) бухгалтер начислял НДФЛ и страховые взносы. Если работник возвращает излишек (путем добровольного удержания или по суду), то приходится пересчитывать и их. И, как следствие, корректировать 6-НДФЛ, расчет по страховым взносам и 4-ФСС.

Как доплатить невыданную часть зарплаты

Когда бухгалтер недоплатил зарплату, то ему предстоит доначислить остаток не только самой зарплаты, но и компенсации за каждый день задержки. В соответствии со ст. 236 ТК РФ, при нарушении работодателем срока выплаты работнику полагается денежная компенсация в размере не ниже 1/150 ключевой ставки от невыплаченных сумм за каждый день задержки, начиная со следующего дня.

Компенсация = 1/150 ключевой ставки × количество дней просрочки × недоплаченная сумма.

Рассмотрим на примере:

Бухгалтер неправильно рассчитал отпускные и недоплатил работнику 3000 руб. Срок оплаты отпускных — не позднее чем за три дня до его начала (ст. 136 ТК РФ), но ошибку обнаружили на 5-й день. Задержка составила 2 дня. Ключевая ставка — 8%. Поскольку срок нарушен, работодателю придется выплатить компенсацию за каждый день в размере: 8/150 × 2 дня × 3000 = 32 руб.

Сумма компенсации не облагается НДФЛ (п. 1 ст. 217 НК РФ). Но облагается страховыми взносами, потому что в списке необлагаемых сумм, приведенном в ст. 422 НК РФ, такой компенсации нет.

Проводки при доначислении недостающей суммы к зарплате работника:

|

Содержание операции |

Дебет |

Кредит |

|---|---|---|

|

Доначислена зарплата |

20, 25, 26, 44 |

70 |

|

Удержана недостающая сумма НДФЛ |

70 |

68 |

|

Недостающая сумма НДФЛ перечислена в бюджет |

68 |

51 |

|

Доначислены страховые взносы |

20, 25, 26, 44 |

69 |

|

Сторно излишка начисления по налогу на прибыль |

99 |

68 |

Как и в случае переплаты, при доначислении бухгалтеру приходится корректировать налоговую и страховую отчетность.

Добавить в «Нужное»

Счетная ошибка при начислении заработной платы

Как быть, если при расчете заработной платы была допущена ошибка? Особенно остро вопрос стоит, если переплатили зарплату. Что делать? Как удержать излишне выплаченную зарплату? Расскажем об этом в нашей консультации.

Что такое счетная ошибка

Трудовое законодательство не содержит определения счетной ошибки. В то же время Роструд на эту тему высказывался следующим образом (Письмо Роструда от 01.10.2012 № 1286-6-1): счетная ошибка при начислении заработной платы – это арифметическая ошибка, т. е. ошибка, допущенная при проведении арифметических подсчетов.

Это значит, что при вводе исходных корректных данных были неверно рассчитаны те или иные показатели заработной платы из-за технической ошибки или человеческого фактора.

Но возможны и другие причины ошибок. К примеру, предоставление работнику вычетов по НДФЛ в большем размере или неучет отпуска работника за свой счет приведет к тому, что начисленная заработная плата за месяц окажется больше, чем должна была быть по правилам. Или работодатель повторно перечислил заработную плату за один и тот же месяц (Определение Верховного Суда РФ от 20.01.2012 № 59-В11-17). Такие ошибки счетными не являются, т.к. возникли они не в результате неверного сложения, умножения или иного арифметического действия.

Разграничение счетной ошибки и ошибки, которая счетной не признается, важно с точки зрения взыскания излишне выплаченных сумм. Ведь вопрос с недоплатой работнику решается одинаково – недостающую сумму ему нужно выплатить в любом случае. А как произвести удержание излишне выплаченной заработной платы?

Переплатили зарплату: что делать при счетной ошибке

Если при выплате заработной платы была допущена счетная ошибка, излишне выплаченные средства можно удержать (абз. 4 ч.2 ст. 137 ТК РФ).

Решение об удержании излишне выплаченных сумм работодатель может принять при условии, что работник не оспаривает основания и размер удержаний, а с момента совершения счетной ошибки прошло не более 1 месяца (ч. 3 ст. 137 ТК РФ).

Это значит, что от работника нужно получить письменное согласие на удержание в произвольной форме и после этого издать приказ об удержании.

Согласие работника может выражаться и в виде подписания им приказа об удержании, где будет указано, что с приказом он ознакомлен и с удержанием согласен. В таком случае отдельное согласие на удержание с работника не требуется.

Надо помнить, что размер такого удержания не может превышать 20% от выплаты работнику после удержания из нее НДФЛ (ч. 1 ст. 138 ТК РФ, Письмо Минздравсоцразвития от 16.11.2011 № 22-2-4852).

При этом если работник не согласен с самим фактом удержания или с суммой, которую он должен вернуть, работодатель может обратиться в суд (ст. 248 ТК РФ).

Если ошибка не является счетной

Если заработная плата была выплачена излишне не в связи со счетной ошибкой и в этой излишней выплате нет вины работника, взыскать эту сумму с работника нельзя даже через суд (ч. 4 ст. 137 ТК РФ). Если, конечно, работник сам не согласится добровольно вернуть работодателю лишнее.

Содержание страницы

- Как определить характер допущенной в расчетах ошибки

- Какие действия следует предпринять при обнаружении счетной ошибки

- Как доказать счетный характер допущенной в расчете ошибки

- Как отразить возврат денег в бухучете

В ходе исполнения должностных обязанностей работники бухгалтерского подразделения компании выполняют большое количество математических вычислений, при котором неизбежны ошибки.

Арифметические ошибки, полученные при подсчете заработной платы сотрудникам организации из-за недочетов в использовании элементарных математических операций в виде сложения или умножения, вычитания или деления, называют счетными ошибками.

Что понимается под счетной ошибкой для удержаний из заработной платы?

В трудовом законодательстве РФ указанное понятие не раскрывается. Термин встречается в письме Роструда № 1286 (01.10.2012), Определении ВС РФ № 59-В11-17 (20.01.2012), подтверждающим в качестве счетных ошибки, образовавшиеся исключительно в результате выполнения арифметических действий.

Удержание из начисленного гражданину заработка средств, раннее выплаченных ему из-за некорректности в расчетах, предусматривается согласно ст. 137 ТК РФ.

В каких случаях и за какой период производится перерасчет заработной платы при обнаружении счетной ошибки?

Как определить характер допущенной в расчетах ошибки

Для того чтобы установить тип расчетной ошибки, следует выяснить, в результате каких действий она образовалась.

Счетной будет признана ошибка при осуществлении расчета заработной платы сотруднику предприятия, произошедшая из-за неверного исполнения математических действий или сбоя, случившегося в компьютерной программе в ходе проведения расчета.

Как произвести удержание из зарплаты сумм, излишне выплаченных работнику вследствие счетных ошибок?

Другие варианты ошибок не признаются в качестве счетных, в том числе если:

- на счет работнику повторно произвели перечисление любой выплаты;

- при проведении расчета оказалось неучтенным время неоплачиваемого отдыха сотрудника;

- сумма подоходного налога, удержанная из заработка сотрудника, оказалась больше требуемой;

- премиальные и иные поощрительные выплаты, включая надбавки, выплачены работнику при отсутствии соответствующего распоряжения руководства организации.

Как в бухгалтерском учете исправить ошибки, связанные с излишне выплаченной заработной платой?

Причиной несчетных ошибок являются случаи двойного начисления средств, неправильное использование законодательных норм или правил внутреннего трудового распорядка компании.

Недочеты, связанные с некорректным вводом данных в компьютерную программу, отнесены к техническим.

К сведению! В некоторых ситуациях ошибки, возникшие по причине небрежности в работе или недостаточной квалификации сотрудника предприятия, по решению суда могут быть отнесены не к счетным, а к техническим нарушениям.

Какие действия следует предпринять при обнаружении счетной ошибки

В случае обнаружения в организации счетной ошибки, образовавшейся при выплате заработка служащему, излишек выплаченных денег подлежит возврату путем удержания (ст. 137 ТК РФ).

Как вернуть излишне выплаченную зарплату?

Удержание допустимо, если сотрудник не имеет возражений против причины и размера подлежащих возврату средств, а с момента образования несоответствия прошло не больше 30 дней.

Удерживаемая сумма не может составлять больше 20% от полагающейся гражданину выплаты после удержания НДФЛ (ст. 138 ТК РФ).

Согласие сотрудника должно выражаться письменно в виде заявления на имя руководства предприятия или в виде собственноручной подписи об ознакомлении с текстом приказа по удержанию средств, подписанного руководителем работодателя.

Если работник возражает против списания с его заработка некоторой суммы или против списания средств вообще, то работодатель может разрешить спорную ситуацию, обратившись с заявлением в суд (ст. 248 ТК РФ).

Как доказать счетный характер допущенной в расчете ошибки

При обращении в суд предприятие должно представить документальные доказательства допущенной исполнителями счетной ошибки и подробно описать алгоритм выполненного расчета.

Если обнаружена ошибка в используемой организацией расчетной программе, специалист отдела информационных технологий должен зарегистрировать сбой программы и отразить в подготавливаемом отчете, в результате каких неполадок операции по расчету показателей оказались неверными.

Кроме отчета ОИТ, в суд следует предоставить объяснение бухгалтера с математическими расчетами, демонстрирующими фрагмент, ставший причиной неточности итогового значения.

При обнаружении допущенной бухгалтером описки или опечатки (к примеру, в виде 10000 руб. вместо 1000 руб.) организация имеет шанс взыскать сумму переплаты. Но программный сбой или двойная выплата заработной платы будут отнесены к техническим или математическим нарушениям, не подпадающим под законодательные нормы.

Техническое нарушение может возникнуть из-за:

- неправильного выставления коэффициента при подсчете заработной платы;

- оплаты за один расчетный период по нескольким (разным) основаниям;

- некорректного заведения в программу исходных параметров для расчета;

- применения налоговых льгот, не имеющих отношения к конкретному сотруднику.

Если организация не сможет доказать опосредованную связь между счетной ошибкой и программным сбоем, суд не поддержит требование по возврату средств.

К сведению! Если организация произведет возврат средств без согласия сотрудника, последний вправе обратиться с заявлением о нарушении его прав в суд. По судебному решению работодатель будет обязан вернуть взысканную сумму и компенсировать причиненный работнику моральный вред даже в случае, когда у компании имелись основания для требования возврата излишне выданной суммы.

Как отразить возврат денег в бухучете

Излишняя сумма денег может взыскиваться предприятием из начисленного заработка сотрудника при наличии его согласия или работник самостоятельно вносит средства.

Если сотрудник лично сдает деньги в кассу работодателя, выполняется операция:

Дебет сч. 50 / Кредит сч. 70.

Если работник перечисляет средства на расчетный счет компании в банке, проводка выглядит так:

Дебет сч. 51 / Кредит сч. 70.

Когда действительно имела место арифметическая ошибка при расчете зарплаты, необходимы следующие операции:

- Дебет сч. 20, 26, 23 / Кредит сч. 70 (сторно избыточного начисления);

- Дебет сч. 73 / Кредит сч. 70 (списание начисленного излишка на прочие расчеты с работниками).

При наличии заявления сотрудника или его подписи на приказе предприятие производит удержание излишне выплаченных средств:

Дебет сч. 70 / Кредит сч. 73 (удержание суммы из работной платы служащего).

В случае отказа суда в удовлетворении иска предприятия к гражданину или окончания срока исковой давности невозвращенная сумма средств списывается операцией:

Дебет сч. 91(2) / Кредит сч. 70.

В случае, когда работник недополучил причитающуюся ему заработную плату (получил в меньшем размере), в бухгалтерском учете выполняют запись:

Дебет счета учета затрат / Кредит сч. 70 (доначисление заработка).

Корректировка расчета НДФЛ

По недоплаченной заработной плате должны проводиться корректировки суммы страховых взносов и налога по прибыли, доначисление НДФЛ с перечислением в бюджет.

Соответствующие проводки выглядят следующим образом:

- Дебет сч. 70 / Кредит сч. 68 (удержана недостающая сумма НДФЛ);

- Дебет сч. 68 / Кредит сч. 51 (перечисление разницы по НДФЛ в бюджет);

- Дебет счета учета затрат / Кредит сч. 69 (доначисление взносов по страхованию);

- Дебет сч. 99 / Кредит сч. 68 (сторно излишка начисления по налогу по прибыли).

При оплате заработка сверх положенного выявленный излишек удержанного с сотрудника НДФЛ может быть учтен при расчете оплаты за будущие периоды (ст. 226 НК РФ).

Иногда при увольнении работника образуется излишне удержанный налог, когда подлежащая сторнированию сумма НДФЛ превышает начисленную в следующие периоды. По заявлению сотрудника предприятие производит возврат денег (ст. 231 НК РФ) в течение 3 месяцев от даты письменного обращения.

Ошибочный излишек по заработной плате не признается нарушением для расчета взносов по ПФР, поэтому вносить коррективы в отчет (РСВ) не требуется.

К сведению! Получение работником превышения размера заработка из-за счетной ошибки нельзя считать его материальной выгодой или беспроцентным займом и облагать налогом по повышенной ставке (35%).

В случае увольнения сотрудника или его несогласия с удержанием денег из заработка, приведшего к длительному судебному процессу, организация уведомляет ФНС о невозможности взыскания налога с выплаченного (работнику) дохода.

- /

19.11.2020

Счетные ошибки при начислении заработной платы

Грецкая Дарья, заместитель генерального директора

При большом объеме работ по начислению зарплаты сотрудникам возможны ошибки при определении сумм, причитающихся конкретным специалистам. Из-на них происходит переплата ЗП, что ведет к потерям оборотных средств предприятия и снижению рентабельности. Счетные ошибки при начислении зарплаты можно исправить согласно ТК РФ. Рассмотрим подробнее, как проходит этот процесс.

Содержание

- Важность правильного определения разновидности ошибки

- Порядок удержания вследствие счетной ошибки

- Как удерживать деньги из ЗП, если ошибка не относится к счетной

- Как избежать счетных ошибок

Важность правильного определения разновидности ошибки

Статья 137 ТК предусматривает, что без обращения в суд можно удерживать из ЗП сотрудника суммы, переплаченные ему вследствие счетной ошибки и по нескольким другим причинам, перечень которых приведен в нормативном документе.

Счетные ошибки при начислении зарплаты возникают в случае:

- Ошибок при совершении арифметических действий. Например, если ЗП начисляется в электронной таблице и работник неправильно просуммировал цифры или ввел не ту формулу, которая повлияла на конечный результат.

- Опечаток при вводе данных в приложение для начисления ЗП. Например, расчетчик ошибся столбцом при вводе данных или ввел лишние нули в конце числа.

Такие ошибки можно исправить в порядке, предусмотренном частью 2 статьи 137.

Но законодательством запрещено удерживать из ЗП сотрудников лишние выплаты, которые произошли по следующим причинам:

- Неправильное применение норм законодательства. Например, расчетчик неправильно посчитал дни отпуска работника или рассчитал зарплату по двойному тарифу в случае, когда нужно было применять другой коэффициент.

- Неправильное применение внутренних документов компании. Например, работник получил премию, которая согласно трудовому соглашению или коллективному договору не предусмотрена для него.

- Выплаты за другого сотрудника. Например, если работник получил деньги за однофамильца.

Деньги, выплаченные по перечисленным выше причинам, работник может вернуть только добровольно. В противном случае они компенсируются за счет прибыли и не подлежат взысканию даже по решению суда.

Порядок удержания вследствие счетной ошибки

Удерживать деньги, которые были выплачены из-за счетных ошибок при начислении зарплаты, можно только при соблюдении строгой процедуры, предусмотренной законодательством. Учитывается несколько моментов, каждый из которых подробно описан ниже.

Соблюдение сроков

Решение об удержании денег из следующей зарплаты работника можно принять только в течение месяца. Такой порядок предусмотрен статьей 137 ТК.

Схема следующая:

- Сотруднику устанавливается срок, в течение которого он должен вернуть переплату. Если он соглашается, необходимо подтвердить согласие письменным документом.

- По истечении срока добровольного возврата издать приказ о принудительном удержании работодатель может в течение месяца. Если срок прошел, исправление счетной ошибки таким образом не допускается.

- Для удержания необходимо оформить отдельный документ и выполнить бухгалтерские проводки, вносящие исправление в учет. Используется метод «Красное сторно».

Оформление документов

При обнаружении излишне выплаченных сумм ЗП расчетчик или специалист, который начисляет зарплату, составляет соответствующую докладную записку. Она пишется на имя руководителя компании в свободной форме. Пример подобного документа представлен на иллюстрации ниже.

На основании докладной записки издается приказ по предприятию за подписью руководителя. Его наличие предусмотрено письмом Роструда под номером 3044−6-0. Кроме того, необходимо документально подтвердить согласие работника на удержание этой суммы. Его можно получить двумя способами:

- В виде подписи на приказе;

- В виде отдельного документа.

Пример приказа об удержании с согласием работника представлен на иллюстрации ниже.

Расчет размера удержания

Взыскать из заработной платы сотрудника можно всю сумму переплаты. Но при этом с одной зарплаты можно удерживать только не более 20% от размера выплаты. Поэтому если переплата будет слишком большой, удержание может занять несколько месяцев. Такой порядок предусмотрен ст. 138 Трудового кодекса.

Рассмотрим на примере.

В мае текущего года расчетчиком были допущены счетные ошибки при начислении заработной платы, из-за чего сотрудник компании получил лишних 11 тыс. рублей. Обычный размер ЗП составляет 27 тыс. рублей. Зарплата была выплачена 1 числа следующего месяца, а факт переплаты обнаружен через 10 дней. Приказом руководителя удержание производится по согласию с работником.

Расчеты следующие (с учетом того, что сотрудник выплачивает все налоги на доходы физлиц без каких-либо вычетов):

- Посчитаем сумму НДФЛ с обычной зарплаты 27 тыс. * 0,13 = 3,51 тыс. рублей.

- С одной зарплаты можно удерживать не более 20%, но расчет ведется от фактически выданной на руки суммы. То есть (27 тыс. — 3,51 тыс.) * 0,2 = 4,698 тыс. рублей.

- Фактически на руки сотрудник получил переплату в размере 11 тыс. — (11 тыс. * 0,13) = 9,570 тыс. Возвращать он должен зарплату за минусом налога.

- Ежемесячно работник будет возвращать 4,698 рублей два месяца и остаток 173 рубля третий месяц.

Приходите на обслуживание в Мегаконсалт и

получайте безлимитные консультации по бухгалтерским вопросам

Перерасчет налоговых и других обязательных платежей

Если причиной переплаты стали счетные ошибки при начислении заработной платы в прошлых периодах, специалист по учету в компании должен произвести перерасчет налоговых платежей и других обязательных выплат в фонды.

К ним относится:

- Налог на доходы физлиц;

- Взносы в пенсионный фонд, ФСС и медицинское страхование;

- Налог на прибыль компании (если она работает на ОСНО).

После сторнирования неверно выполненных проводок и возврата работником лишних сумм у сотрудника возникнет переплата по налогу на доходы физлиц. То есть у него из зарплаты будет удержан лишний налог. Поэтому следует подать уточненную декларацию в ИФНС. Это требование указано в ст. 81 Налогового кодекса.

Неправильные выплаты в фонды возникают в случае, если работнику неправильно начислили заработную плату в прошлом периоде. То есть проценты отчислений рассчитывались от большей облагаемой базы. В этом случае в налоговую подается уточненный отчетный документ по расчету обязательных взносов.

Налог на прибыль при излишне выплаченной зарплате будет заниженным, так как выплаты сотрудникам включаются в состав расходов. Следовательно, возникает недоимка по налогу и необходимо подавать уточненную декларацию.

Рассмотрим порядок начислений для случая, описанного в предыдущем разделе. То есть работнику в результате счетной ошибки были выплачены лишние 11 тыс. рублей. Из-за этого предприятие заплатило лишние платежи:

- В ПФ в размере 2,42 тыс. рублей или 22% от 11 тыс. рублей;

- В ФСС 319 рублей или 2,9% от лишней суммы;

- На медстрахование 561 рубль или 5,1% от лишней зарплаты;

На страхование от несчастных случаев 22 рубля или 0,2% от 11 тыс. рублей.

Кроме того, из зарплаты сотрудника был ошибочно удержан и перечислен в бюджет налог на доходы физлиц в размере 1,43 тыс. рублей или 13% от 11 тыс. рублей.

Уменьшение налогооблагаемой базы по налогу на прибыль произошло на сумму 14,322 рубля. Сюда включаются излишне выплаченные деньги в размере 11 тыс. плюс все начисления и взносы. С учетом процентной ставки налога на прибыль в размере 20% размер недоимки составит 2,864 рубля.

Обратите внимание, что корректировки не выполняются в следующих случаях:

1. По причине невыполнения сотрудником установленного объема работы, что подтверждено решением комиссии, которая рассматривала спор.

2. По причине незаконных действий работника. Например, если ему произведен вычет по налогу на доходы физлиц из-за предоставленных поддельных документов. Факт такого нарушения должен быть подтвержден в судебном порядке.

Особенность ситуации состоит в том, что налоговые платежи делаются не за прошлые периоды, а за текущие выплаты, основанием для которых является решение суда или комиссии. Поэтому эти налоги отражаются уже в текущих декларациях и расчетных документах.

Как удерживать деньги из ЗП, если ошибка не относится к счетной

Согласно трудовому законодательству — ст. 137 ТК — только счетные ошибки при начислении зарплаты дают право на удержание излишне выплаченных сумм. Поэтому описанным выше способом невозможно удержать деньги в таких случаях:

1. Сбой, произошедший в приложении для начисления зарплаты. Судебные органы первой и второй инстанций по-разному применяли нормы законодательства в отношении сбоев программного обеспечения. Однако решение ВС РФ 59-В11−17 дает однозначное пояснение и запрещает трактовать сбой как счетную ошибку.

2. Двойная выплата заработной платы сотруднику за один отчетный период. Например, если работник получил зарплату на карту, после чего ему выдали деньги из кассы предприятия.

Обратите внимание, если счетные ошибки при начислении заработной платы отсутствуют, законодательство запрещает только принудительное удержание сумм. Если работник готов добровольно вернуть излишне выплаченные деньги, это не запрещено. Однако такое согласие нужно получить в письменном виде, чтобы избежать проблем с контролирующими органами.

В случае отсутствия добровольного согласия взыскать деньги можно только по решению суда. В этом случае при рассмотрении иска нужно предоставить доказательства, подтверждающие обстоятельства, при которых были начислены излишние суммы.

В качестве доказательств можно использовать:

- Справки от администраторов компьютеров или руководителя IT-отдела компании о том, что в используемом программном обеспечении произошел сбой. И следствием его стали ошибки при начислении зарплаты.

- Выписки из банка о том, что на счет работника была зачислена заработная плата, а также расходные кассовые ордера или ведомости, по которым выдавались деньги в кассе.

- Иные документы, которые подтверждают получение денежных средств сотрудниками.

Как избежать счетных ошибок

Счетные ошибки при начислении зарплаты приводят к перерасходу оборотных средств и повышению нагрузки на бухгалтеров, которые вносят исправления в учет. Избежать подобных ситуаций можно путем передачи функций начисления ЗП аутсорсинговой компании.

В этом случае компания-заказчик получает следующие преимущества:

- Минимизируется риск появления счетных ошибок при начислении зарплаты. Для ведения учета в аутсорсинговом агентстве привлекаются опытные специалисты в области трудового законодательства. Они имеют большой опыт начисления ЗП в различных сферах с помощью современного программного обеспечения.

- Снижается риск возникновения ошибок, связанных с изменением действующего законодательства. В аутсорсинговой компании работают юристы в области налогового и трудового законодательства, которые своевременно информируют бухгалтером о последних изменениях в нормативно-правовых актах.

- Уменьшение расходов компании на содержание учетной службы. При передаче процесса начисления зарплаты на аутсорсинг освободившееся время сотрудники могут тратить на ведение своего участка учета и повысить его качество.

- Уменьшение расходов компании на содержание сотрудников, которые начисляют зарплату. Затраты уменьшаются за счет экономии на фонде оплаты труда, налоговых платежах, выплат по аренде помещения и обеспечению рабочего места.

В аутсорсинговой компании выстроена многоуровневая система контроля, которая исключает появление ошибок. При необходимости заказчик может получать не только регламентированные отчеты, но и персональную отчетность, необходимую для принятия тактических и стратегических управленческих решений.

«Мегаконсалт» возьмет на аутсорсинг

Обращайтесь за помощью к специалистам компании «Мегаконсалт». Мы гарантируем правильность и своевременность начисления зарплаты и ввод проводок в учетное приложение заказчика. Аутсорсинговым договором предусмотрена компенсация затрат по переплате заработной платы по нашей вине. Поэтому заказчик на 100% застрахован от потерь, связанных с ошибками бухгалтеров и расчетчиков.

Почитайте другие статьи от экспертов «Мегаконсалт»

Подписаться на нашу рассылку