Дата публикации: 26.05.2022 11:38

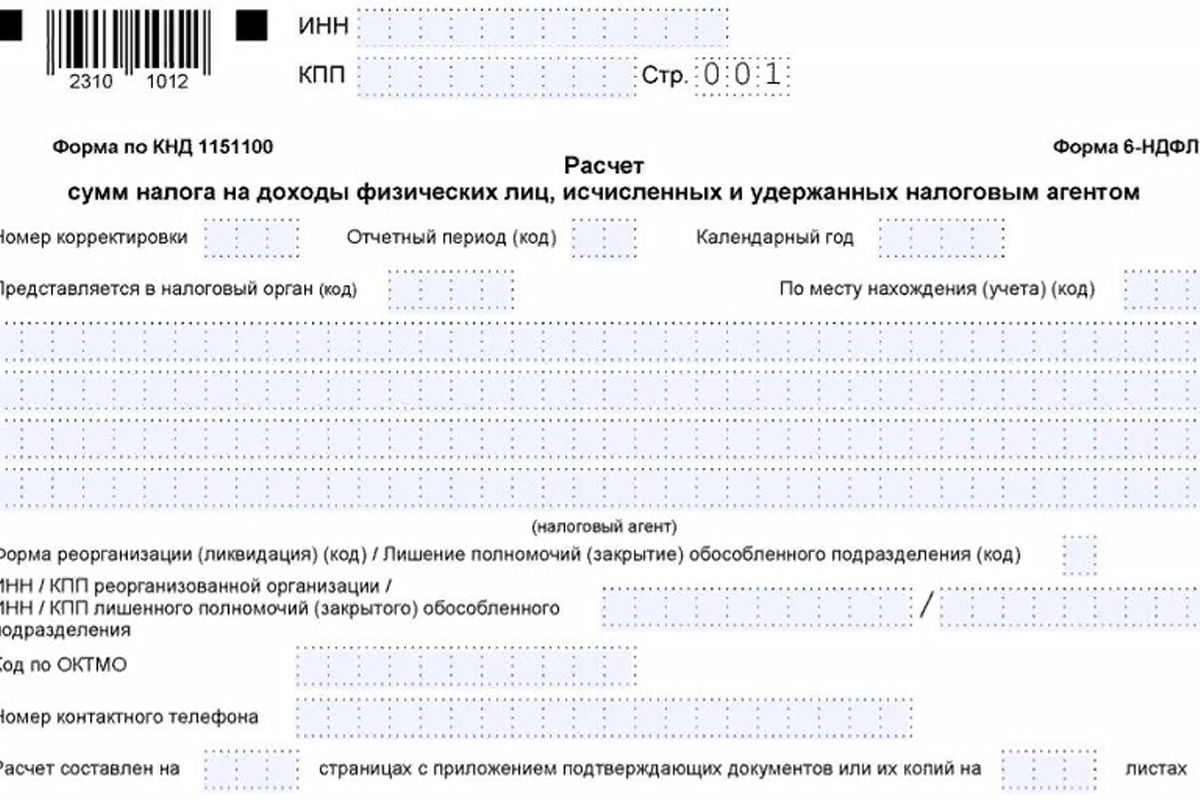

Неверное заполнение поля «Код по ОКТМО» в титульном листе расчета по форме 6-НДФЛ.

Ошибки, допускаемые при заполнении раздела 1 расчета по форме 6-НДФЛ:

- Заполнение Раздела 1 нарастающим итогом;

- По строкам 021 Раздела 1 указываются сроки за пределами отчетного периода.

Для сведения: В Разделе 1 за соответствующий отчетный период отражаются те операции, которые произведены за последние три месяца этого периода.

Ошибки при заполнении Раздела 2 расчета по форме 6-НДФЛ:

- Раздел 2 заполняется не нарастающим итогом;

- По строке 110- обобщенная по всем физическим лицам сумма начисленного дохода нарастающим итогом с начала налогового периода Раздела 2 ошибочно указываются доходы, с учетом доходов, полностью не подлежащих обложению НДФЛ;

ошибочно указываются доходы, с учетом доходов, полностью не подлежащих обложению НДФЛ; - Не заполняются строки 112, 113,115;

- Данные раздела 2 расчета по форме 6-НДФЛ за отчетный период 12 месяцев не совпадают с обобщенными показателями Приложения N 1 к Расчету- «Справка о доходах и суммах налога физического лица».

Для сведения: Раздел 2 заполняется нарастающим итогом за первый квартал, полугодие, девять месяцев и год.

Ошибки, которые возникают при представлении расчета по форме 6-НДФЛ:

- Организации, имеющие обособленные подразделения и осуществляющие деятельность в пределах нескольких муниципальных образований, представляют один расчет.

Для сведения: Расчет заполняется налоговым агентом отдельно по каждому обособленному подразделению с отражением ОКТМО муниципального образования, в котором открыто обособленное подразделение.

- Несвоевременное представление расчета.

Для сведения: Расчет за первый квартал, полугодие, девять месяцев представляется в налоговый орган не позднее последнего дня месяца, следующего за соответствующим периодом, за год — не позднее 1 марта года, следующего за истекшим налоговым периодом.

Полный порядок заполнения расчета по форме 6-НДФЛ начиная с отчетных периодов 2021 г. отражен в Приказе Федеральной налоговой службы от 15 октября 2020 г. № ЕД-7-11/753@.

Налоговая служба обращает внимание на необходимость правильного заполнения налогоплательщиками всех строк и разделов расчета по форме 6-НДФЛ.

Список наиболее часто допускаемых ошибок при заполнении и сдаче расчета по форме 6-НДФЛ можно найти на сайте ФНС. Среди нарушений отмечены следующие:

- На титульном листе ошибаются при заполнении поля «Код по ОКТМО». Рекомендуем наш сервис по поиску ОКТМО. Как исправить ОКТМО, см. здесь.

- В разделе 1:

- заполняют его нарастающим итогом (должны быть сведения только за последние 3 месяца);

- указывают по строкам 021 сроки за пределами отчетного периода.

- В разделе 2:

- заполняют его не нарастающим итогом, а только за последний квартал;

- включают в строку 110 доходы, полностью не подлежащие обложению НДФЛ;

- игнорируют (не заполняют) расшифровку доходов в строках 112, 113, 115;

- в расчете по году не совпадают обощенные сведения по справкам о доходах и показатели раздела 2.

- Ошибки при представлении расчета 6-НДФЛ:

- просрочка (см. каковы сроки сдачи и какой штраф за их нарушение);

- представление одного расчета по обособленным подразделениям, осуществляющим деятельность в пределах нескольких муниципальных образований.

См. также: «Контрольные соотношения для проверки формы 6-НДФЛ», «Как проходит камеральная проверка отчета 6-НДФЛ?».

Учесть исправление ошибки, которая привела к излишней выплате заработной платы, в том числе отразить перерасчет в 6-НДФЛ, вам поможет Готовое решение от КонсультантПлюс. Получите пробный доступ к системе бесплатно и переходите в материал.

Образец заполнения 6-НДФЛ за 3 квартал 2022 года также смотрите в КонсультантПлюс, бесплатно, оформив пробный доступ:

Суть вопроса

В представленном в налоговую в установленный срок расчете по форме 6-НДФЛ за 2021 год ошибочно не отражены доходы двух сотрудников, что имело следствием и непредставление по ним справок о доходах. Организация планирует сдать уточненный расчет 6-НДФЛ с недостающими справками.

Какая ответственность предусмотрена в данном случае, учитывая, что НДФЛ был своевременно удержан и перечислен в бюджет?

Мнение эксперта

На вопрос ответил Дмитрий Игнатьев, кандидат экономических наук, эксперт службы правового консалтинга ГАРАНТ.

Организация в рассматриваемой ситуации может быть привлечена к ответственности на основании п.1 ст.126, п.1 ст.126.1 НК.

Представление уточненного расчета по форме 6-НДФЛ до выявления допущенного нарушения налоговиками поможет избежать штрафа, предусмотренного п. 1 ст. 126.1 НК. Сами по себе факты правильного исчисления, удержания и перечисления НДФЛ в бюджет не освобождают налоговых агентов от ответственности, но могут способствовать снижению штрафа.

Еще больше о последних изменениях в сдаче отчетности — и о том, как бухгалтеру правильно работать в связи с последними изменениями в законах — мы рассказываем на курсе повышения квалификации Центра обучения «Клерка». 120 часов, топовые спикеры, официальное удостоверение о повышении квалификации. Подробнее можно узнать тут.

Обоснование

Согласно п. 2 ст. 230 НК налоговые агенты представляют в налоговую по месту учета по формам, форматам и в порядке, которые утверждены приказом ФНС от 15.10.2020 № ЕД-7-11/753@:

- расчет сумм НДФЛ, исчисленных и удержанных налоговым агентом (форма 6-НДФЛ), за первый квартал, полугодие, девять месяцев — не позднее последнего дня месяца, следующего за соответствующим периодом, за год — не позднее 1 марта года, следующего за истекшим налоговым периодом;

- документ, содержащий сведения о доходах физических лиц истекшего налогового периода и суммах налога, исчисленных, удержанных и перечисленных в бюджетную систему за этот налоговый период по каждому физическому лицу (за исключением случаев, при которых могут быть переданы сведения, составляющие государственную тайну), — не позднее 1 марта года, следующего за истекшим налоговым периодом.

При этом установлено, что документ, содержащий сведения о доходах физических лиц истекшего налогового периода и суммах налога, исчисленных, удержанных и перечисленных в бюджетную систему за 2021 год и последующие налоговые периоды, представляется в составе Расчета (Приложение № 1 к Расчету «Справка о доходах и суммах налога физического лица», далее — Справка).

Пункт 1 ст. 126.1 НК устанавливает ответственность за представление налоговым агентом налоговому органу документов, предусмотренных НК, содержащих недостоверные сведения, если такое деяние не содержит признаков налогового правонарушения, предусмотренного ст. 126.2 НК, в виде штрафа в размере 500 рублей за каждый представленный документ, содержащий недостоверные сведения.

В письме ФНС от 09.08.2016 № ГД-4-11/14515 разъясняется, что любые заполненные реквизиты Расчета, не соответствующие действительности, можно отнести к недостоверным. Это могут быть любые ошибки, допущенные налоговым агентом при заполнении соответствующих реквизитов (например, в персональных данных налогоплательщика, кодах доходов и вычетов, суммовых показателях и т. д.).

Соответственно, действия налогового агента по представлению в налоговый орган Расчета, в котором ошибочно не отражена информация о доходах двух сотрудников, образуют состав налогового правонарушения, ответственность за которое предусмотрена п. 1 ст. 126.1 НК.

В письме ФНС от 09.08.2016 № ГД-4-11/14515 также отмечается следующее:

«в случае предоставления недостоверной информации, которая не привела к неисчислению и (или) неполному исчислению налога, к неблагоприятным последствиям для бюджета, нарушению прав физических лиц, налоговым органом при рассмотрении дела о взыскании санкции за налоговое правонарушение необходимо учитывать положения п. 1 ст. 112 НК в части применения смягчающих обстоятельств (смотрите также письмо ФНС от 14.07.2021 № БС-4-11/9883@)».

То есть сами по себе факты правильного исчисления, удержания и перечисления НДФЛ в бюджет не освобождают налоговых агентов от ответственности, предусмотренной п. 1 ст. 126.1 НК, но могут способствовать снижению штрафа, установленного данным пунктом (п. 3 ст. 114 НК).

Наряду с этим нужно учитывать, что в соответствии с п. 2 ст. 126.1 НК налоговый агент освобождается от ответственности, предусмотренной данной статьей, в случае, если им самостоятельно выявлены ошибки и представлены налоговому органу уточненные документы до момента, когда налоговый агент узнал об обнаружении налоговым органом недостоверности содержащихся в представленных им документах сведений.

Это означает, что в случае, если организация в рассматриваемой ситуации представит в налоговый орган уточненный Расчет до момента, когда она узнает об обнаружении налоговым органом недостоверности содержащихся в представленном Расчете сведений, она не будет оштрафована на основании п. 1 ст. 126.1 НК.

Что касается ответственности за непредставление в установленный срок в составе Расчета Справок по двум сотрудникам, то ранее, когда Справки не входили в состав Расчета, за такие нарушения налоговые агенты привлекались к ответственности на основании п. 1 ст. 126 НК, в соответствии с которым непредставление в установленный срок налоговым агентом в налоговые органы документов и (или) иных сведений, предусмотренных НК и иными актами законодательства о налогах и сборах, если такое деяние не содержит признаков налоговых правонарушений, предусмотренных ст. 119, 129.4, 129.6, 129.9-129.11 НК, а также пп. 1.1, 1.2 ст. 126 НК, влечет взыскание штрафа в размере 200 рублей за каждый непредставленный документ.

Принимая во внимание, что обязанность по представлению налоговыми агентами в установленный срок Справок выделена в п. 2 ст. 230 НК отдельно от обязанности по представлению Расчетов, полагаем, что и в настоящее время факты непредставления Справок в составе Расчета могут послужить причиной привлечения налогового агента к ответственности на основании п. 1 ст. 126 НК, что грозит организации в данном случае штрафом в размере 400 рублей (200 рублей за каждую справку, представленную с нарушением установленного срока).

Официальных разъяснений и материалов судебной практики по данному вопросу нами не обнаружено.

Самостоятельное представление в составе уточненного Расчета Справок до обнаружения налоговым органом факта соответствующего нарушения не избавит организацию от ответственности, предусмотренной п. 1 ст. 126 НК.

Однако не исключено, что правильное исполнение организацией обязательств по исчислению, удержанию и уплате НДФЛ в бюджет будет способствовать снижению штрафа как смягчающее ответственность обстоятельство.

К сведению

В соответствии с ч. 1 ст. 15.6 КоАП непредставление в установленный законодательством о налогах и сборах срок либо отказ от представления в налоговые органы, таможенные органы оформленных в установленном порядке документов и (или) иных сведений, необходимых для осуществления налогового контроля, а равно представление таких сведений в неполном объеме или в искаженном виде, за исключением случаев, предусмотренных ч. 2 ст. 15.6 КоАП, влечет наложение административного штрафа:

- на граждан в размере от ста до трехсот рублей;

- на должностных лиц — от трехсот до пятисот рублей.

N п/п

пункт, статья НК РФ, которые были нарушены

описание нарушения

причины возникновения нарушения

Как правильно заполнить и представить расчет по форме 6-НДФЛ в налоговый орган

1

2

3

4

1

ст. 226, ст. 226.1 ст. 230

Сумма начисленного дохода по строке 020 Раздела 1 расчета 6-НДФЛ меньше суммы строк «Общая сумма дохода» справок по форме 2-НДФЛ.

Несоблюдение контрольных соотношений показателей расчета по форме 6-НДФЛ.

Сумма начисленного дохода (строка 020) по соответствующей ставке (строка 010) должна соответствовать сумме строк «Общая сумма дохода» по соответствующей ставке налога справок 2-НДФЛ сведений о доходах физических лиц по форме 2-НДФЛ (далее — сведения по форме 2-НДФЛ, справка 2-НДФЛ) с признаком 1, представленных по всем налогоплательщикам этим налоговым агентом, и строк 020 по соответствующей ставке налога (строка 010) приложений N 2 к ДНП, представленных по всем налогоплательщикам этим налоговым агентом (соотношение применяется к расчету по форме 6-НДФЛ за год) (письмо ФНС России от 10.03.2016 N БС-4-11/3852@ пункт 3.1).

2

ст. 226, ст. 226.1 ст. 230

Строка 025 раздела 1 расчета по форме 6-НДФЛ по соответствующей ставке (строка 010) не соответствует сумме дохода в виде дивидендов (по коду доходов 1010) справок формы 2-НДФЛ с признаком 1, представленных по всем налогоплательщикам.

Несоблюдение контрольных соотношений показателей расчета по форме 6-НДФЛ.

Сумма начисленного дохода в виде дивидендов (строка 025) должна соответствовать сумме дохода в виде дивидендов (по коду доходов 1010) справок 2-НДФЛ с признаком 1, представленных по всем налогоплательщикам этим налоговым агентом, и дохода в виде дивидендов (по коду доходов 1010) приложений N 2 к ДНП, представленных по всем налогоплательщикам этим налоговым агентом (соотношение применяется к расчету по форме 6-НДФЛ за год) (письмо ФНС России от 10.03.2016 N БС-4-11/3852@, пункт 3.2).

3

ст. 226, ст. 226.1 ст. 230

Сумма исчисленного налога по строке 040 Раздела 1 расчета 6-НДФЛ меньше суммы строк «Сумма налога исчисленная» справок по форме 2-НДФЛ за 2016 год.

Несоблюдение контрольных соотношений показателей расчета по форме 6-НДФЛ.

Сумма исчисленного налога (строка 040) по соответствующей ставке налога (строка 010) должна соответствовать сумме строк «Сумма налога исчисленная» по соответствующей ставке налога справок 2-НДФЛ с признаком 1, представленных по всем налогоплательщикам этим налоговым агентом, и строк 030 по соответствующей ставке налога (строка 010) приложений N 2 к ДНП, представленных по всем налогоплательщикам этим налоговым агентом (соотношение применяется к расчету по форме 6-НДФЛ за год) (письмо ФНС России от 10.03.2016 N БС-4-11/3852@ пункт 3.3).

4

п. 3 ст. 24, ст. 225, 226

По строке 050 раздела 1 расчета по форме 6-НДФЛ сумма фиксированных авансовых платежей превышает сумму исчисленного налога.

Несоблюдение контрольных соотношений показателей расчета по форме 6-НДФЛ.

Сумма фиксированных авансовых платежей по строке 050 раздела 1 расчета по форме 6-НДФЛ не должна превышать сумму исчисленного налога у налогоплательщика. (письмо ФНС России от 10.03.2016 N БС-4-11/3852@, пункт 1.4)

5

ст. 226, ст. 226.1 ст. 230

Завышение (занижение) количества физических лиц (строка 060 раздела 1 расчета по форме 6-НДФЛ), получивших доход (несоответствие с количеством справок 2-НДФЛ).

Несоблюдение контрольных соотношений показателей расчета по форме 6-НДФЛ.

Значение строки 060 (количество физических лиц, получивших доход) должно соответствовать общему количеству справок 2-НДФЛ с признаком 1 и приложений N 2 к ДНП, представленных по всем налогоплательщикам этим налоговым агентом (соотношение применяется к расчету по форме 6-НДФЛ за год) (письмо ФНС России от 10.03.2016 N БС-4-11/3852@)

6

п. 2 ст. 230

Раздел 1 расчета по форме 6-НДФЛ заполняются не нарастающим итогом.

Несоблюдение Порядка заполнения расчета по форме 6-НДФЛ.

Раздел 1 расчета по форме 6-НДФЛ заполняется нарастающим итогом за первый квартал, полугодие, девять месяцев и год (пункт 3.1 раздела III Порядка заполнения и представления расчета по форме 6-НДФЛ, утвержденного приказом ФНС России от 14.10.2015 N ММВ-7-11/450@).

7

п. 2 ст. 230, ст. 217

По строке 020 раздела 1 расчета по форме 6-НДФЛ указываются доходы, полностью не подлежащие обложению НДФЛ.

Несоблюдение разъяснений ФНС России.

В расчете по форме 6-НДФЛ не отражаются доходы, не подлежащие обложению налогом на доходы физических лиц (письмо ФНС России от 01.08.2016 N БС-4-11/13984@, вопрос N 4)

8

ст. 223

по строке 070 раздела 1 расчета по форме 6-НДФЛ отражается сумма налога, которая будет удержана только в следующем отчетном периоде (например, зарплата за март, выплаченная в апреле)

Несоблюдение разъяснений ФНС России.

По строке 070 раздела 1 расчета по форме 6-НДФЛ указывается общая сумма налога, удержанная налоговым агентом, нарастающим итогом с начала налогового периода. Поскольку удержание суммы налога с дохода в виде заработной платы, начисленной за май, но выплаченной в апреле, налоговым агентом должно производиться в апреле непосредственно при выплате заработной платы, то строка 070 раздела 1 расчета по форме 6-НДФЛ за первый квартал 2017 года не заполняется (письмо ФНС России от 01.08.2016 N БС-4-11/13984@, вопрос N 6).

9

пп. 1 п. 1 ст. 223

Доходы в виде пособия по временной нетрудоспособности отражаются в разделе 1 расчета по форме 6-НДФЛ в том периоде, за который начислено пособие.

Несоблюдение разъяснений ФНС России.

Датой фактического получения дохода в виде пособий по временной нетрудоспособности считается день выплаты дохода, в том числе перечисления дохода на счета налогоплательщика в банках либо по его поручению на счета третьих лиц (подпункт 1 пункта 1 статьи 223 НК РФ). Доход в виде пособия по временной нетрудоспособности отражается в том периоде, в котором выплачен такой доход (письмо ФНС России от 01.08.2016 N БС-4-11/13984@, вопрос N 11).

10

п. 5 ст. 226 и п. 14 ст. 226.1

По строке 080 раздела 1 расчета по форме 6-НДФЛ указывается сумма налога с заработной платы, которая будет выплачена в следующем отчетном периоде (периоде представления), то есть, когда срок исполнения обязанности по удержанию и перечислению НДФЛ не наступил.

Несоблюдение разъяснений ФНС России.

По строке 080 раздела 1 расчета по форме 6-НДФЛ отражается общая сумма налога, не удержанная налоговым агентом с полученных физическими лицами доходов в натуральной форме и в виде материальной выгоды при отсутствии выплаты иных доходов в денежной форме. В случае отражения по строке 080 суммы налога, удержанной в следующем отчетном периоде (периоде представления), налоговому агенту следует представить уточненный расчет по форме 6-НДФЛ за соответствующий период (письмо ФНС России от 01.08.2016 N БС-4-11/13984@ (вопрос N 5).

11

п. 5 ст. 226

Ошибочное заполнение строки 080 раздела 1 расчета по форме 6-НДФЛ в виде разницы между исчисленным и удержанным налогом.

Несоблюдение разъяснений ФНС России. Нарушение порядка заполнения расчета по форме 6-НДФЛ.

По строке 080 раздела 1 расчета по форме 6-НДФЛ отражается общая сумма налога, не удержанная налоговым агентом с полученных физическими лицами доходов в натуральной форме и в виде материальной выгоды при отсутствии выплаты иных доходов в денежной форме (письмо ФНС России от 01.08.2016 N БС-4-11/13984@, вопрос N 5).

12

ст. 126, п. 2 ст. 230

Заполнение раздела 2 расчета по форме 6-НДФЛ нарастающим итогом.

Ошибка при заполнении отчетности. Несоблюдение разъяснений ФНС России.

В разделе 2 расчета по форме 6-НДФЛ за соответствующий отчетный период отражаются те операции, которые произведены за последние три месяца этого периода (письма ФНС России от 25.02.2016 N БС-4-11/3058 и от 21.02.2017 N БС-4-11/14329@, вопрос N 3).

13

п. 6 ст. 226

По строкам 100, 110, 120 раздела 2 расчета по форме 6-НДФЛ указываются сроки за пределами отчетного периода

Ошибка при заполнении отчетности. Несоблюдение разъяснений ФНС России.

В разделе 2 расчета по форме 6-НДФЛ за соответствующий отчетный период отражаются те операции, которые произведены за последние три месяца этого периода. Если налоговый агент производит операцию в одном отчетном периоде, а завершает ее в другом периоде, то данная операция отражается в том периоде, в котором завершена. При этом операция считается завершенной в том отчетном периоде, в котором наступает срок перечисления налога в соответствии с пунктом 6 статьи 226 и пунктом 9 статьи 226.1 Налогового кодекса Российской Федерации (далее — НК РФ).

(письма ФНС России от 25.02.2016 N БС-4-11/3058 и от 21.02.2017 N БС-4-11/14329@, вопрос N 3).

14

п. 6 ст. 226

По строке 120 раздела 2 расчета по форме 6-НДФЛ неверно отражаются сроки перечисления НДФЛ (например, указывается дата фактического перечисления налога).

Несоблюдение разъяснений ФНС России.

Строка 120 раздела 2 расчета по форме 6-НДФЛ заполняется с учетом положений пункта 6 статьи 226 и пункта 9 статьи 226.1 НК РФ.

(письмо ФНС России от 25.02.2016 N БС-4-11/3058).

15

п. 2 ст. 223

По строке 100 раздела 2 расчета по форме 6-НДФЛ при выплате заработной платы указывается дата перечисления денежных средств.

Ошибка при заполнении отчетности. Несоблюдение разъяснений ФНС России.

Строка 100 раздела 2 расчета по форме 6-НДФЛ заполняется с учетом положений статьи 223 НК РФ. Датой фактического получения дохода в виде оплаты труда признается последний день месяца, за который налогоплательщику был начислен доход за выполнение трудовых обязанностей в соответствии с трудовым договором (контрактом) (пункт 2 статьи 223 НК РФ).

(письмо ФНС России от 25.02.2016 N БС-4-11/3058).

16

п. 2 ст. 223

По строке 100 раздела 2 расчета по форме 6-НДФЛ при выплате премии по итогам работы за год указывается последний день месяца, которым датирован приказ о премировании.

Ошибка при заполнении отчетности. Несоблюдение разъяснений ФНС России.

Строка 100 раздела 2 расчета по форме 6-НДФЛ заполняется с учетом положений статьи 223 НК РФ.

Дата фактического получения дохода в виде премии по итогам работы за год определяется как день выплаты дохода, в том числе перечисления дохода на счета налогоплательщика в банках либо по его поручению на счета третьих лиц (подпункт 1 пункт 1 статьи 223 НК РФ).

(письмо ФНС России от 06.10.2017 N ГД-4-11/20217@).

17

ст. 231

По строке 140 раздела 2 расчета по форме 6-НДФЛ сумма удержанного налога указывается с учетом суммы НДФЛ, возвращенной налоговым агентом.

Несоблюдение Порядка заполнения расчета по форме 6-НДФЛ.

В строке 140 раздела 2 расчета по форме 6-НДФЛ указывается обобщенная сумма удержанного налога в указанную в строке 110 дату. То есть, указывается именно та сумма НДФЛ, которая удержана (п. п. 4.1, 4.2 Порядка заполнения и представления расчета по форме 6-НДФЛ, утвержденного приказом ФНС России от 14.10.2015 N ММВ-7-11/450@).

18

п. 2 ст. 230

Дублирование в разделе 2 расчета по форме 6-НДФЛ операций начатых в одном отчетном периоде, а завершенных в другом.

Несоблюдение разъяснений ФНС России.

В разделе 2 расчета по форме 6-НДФЛ за соответствующий отчетный период отражаются те операции, которые произведены за последние три месяца этого периода. Если налоговый агент производит операцию в одном отчетном периоде, а завершает ее в другом периоде, то данная операция отражается в том периоде, в котором завершена (письма ФНС России от 25.02.2016 N БС-4-11/3058 и от 21.02.2017 N БС-4-11/14329@, вопрос N 3).

19

пп. 2 п. 6 ст. 226

Не выделены в отдельную группу межрасчетные выплаты (заработная плата, отпускные, больничные и т.д.).

Несоблюдение разъяснений ФНС России. Нарушение порядка заполнения расчета по форме 6-НДФЛ.

Блок строк 100 — 140 раздела 2 расчета по форме 6-НДФЛ заполняется по каждому сроку перечисления налога отдельно, если в отношении различных видов доходов, имеющих одну дату их фактического получения, имеются различные сроки перечисления налога (приказ ФНС России от 14.10.2015 N ММВ-7-11/450@, пункт 4.2).

20

п. 2 ст. 230

При смене места нахождения организации (обособленного подразделения) предоставление налоговыми агентами расчета по форме 6-НДФЛ в налоговый орган по прежнему месту учета.

Несоблюдение разъяснений ФНС России.

После постановки на учет в налоговом органе по новому месту нахождения организации (обособленного подразделения) налоговый агент представляет в налоговый орган по новому месту нахождения расчеты по форме 6-НДФЛ, а именно:

— расчет по форме 6-НДФЛ за период постановки на учет в налоговом органе по прежнему месту нахождения, указывая ОКТМО по прежнему месту нахождения организации (обособленного подразделения);

— расчет по форме 6-НДФЛ за период после постановки на учет в налоговом органе по новому месту нахождения, указывая ОКТМО по новому месту нахождения организации (обособленного подразделения).

При этом в расчете по форме 6-НДФЛ указывается КПП организации (обособленного подразделения), присвоенный налоговым органом по новому месту нахождения организации (обособленного подразделения). (письмо ФНС России от 27.12.2016 N БС-4-11/25114@).

21

п. 2 ст. 230

Представление налоговыми агентами расчета по форме 6-НДФЛ на бумажном носителе при численности работников 25 и более человек.

Несоблюдение положений НК РФ.

Налоговый агент при численности физических лиц, получивших доходы в налоговом периоде более 25 человек, обязан представить в налоговый орган расчет по форме 6-НДФЛ в электронной форме по телекоммуникационным каналам связи (пункт 2 статья 230 НК РФ).

22

п. 2 ст. 230

Представление налоговыми агентами со среднесписочной численностью более 25 человек расчетов по форме 6-НДФЛ за обособленные подразделения на бумажном носителе (при численности обособленного подразделения менее 25 человек).

Несоблюдение положений НК РФ.

Налоговый агент при численности физических лиц, получивших доходы в налоговом периоде более 25 человек, обязан представить в налоговый орган расчет по форме 6-НДФЛ в электронной форме по телекоммуникационным каналам связи (пункт 2 статья 230 НК РФ).

23

п. 2 ст. 230

Организации, имеющие обособленные подразделения, и осуществляющие деятельность в пределах одного муниципального образования, представляют один расчет по форме 6-НДФЛ.

Несоблюдение Порядка заполнения расчета по форме 6-НДФЛ.

Расчет по форме 6-НДФЛ заполняется налоговым агентом отдельно по каждому обособленному подразделению, состоящему на учете, включая те случаи, когда обособленные подразделения находятся в одном муниципальном образовании.

В случае заполнения формы расчета организацией, имеющей обособленные подразделения, по строке «КПП» указывается КПП по месту учета организации по месту нахождения ее обособленного подразделения (пункт 2.2 раздела II Порядка заполнения и представления расчета по форме 6-НДФЛ, утвержденного приказом ФНС России от 14.10.2015 N ММВ-7-11/450@).

24

п. 2 ст. 230

Недостоверные сведения в части исчисленных сумм НДФЛ (завышено/занижено).

Ошибка при заполнении отчетности.

При обнаружении налоговым агентом после представления в налоговый орган расчета по форме 6-НДФЛ ошибки в части занижения (завышения) суммы исчисленного налога в расчете по форме 6-НДФЛ, налоговому агенту следует представить в налоговый орган уточненный расчет по форме 6-НДФЛ.

(письмо ФНС России от 21.07.2017 N БС-4-11/14329@, вопрос N 7)

25

п. 7 ст. 226

Ошибки при заполнении КПП и ОКТМО. Расхождения кодов ОКТМО в расчетах и уплаты НДФЛ, влекущие появление необоснованной переплаты и недоимки.

Несоблюдение Порядка заполнения расчета по форме 6-НДФЛ.

Если при заполнении расчета по форме 6-НДФЛ налоговым агентом допущена ошибка в части указания КПП или ОКТМО, то при обнаружении данного факта налоговый агент представляет в налоговый орган по месту учета два расчета по форме 6-НДФЛ:

— уточненный расчет к ранее представленному с указанием соответствующих КПП или ОКТМО и нулевыми показателями всех разделов расчета;

— первичный расчет с указанием правильного КПП или ОКТМО.

(письмо ФНС России от 12.08.2016 N ГД-4-11/14772@)

26

п. 2 ст. 230

Несвоевременное представление расчета по форме 6-НДФЛ.

Несоблюдение норм НК РФ

Расчет по форме 6-НДФЛ за первый квартал, полугодие, девять месяцев представляется в налоговый орган не позднее последнего дня месяца, следующего за соответствующим периодом, за год — не позднее 1 апреля года, следующего за истекшим налоговым периодом (пункт 2 статьи 230 НК РФ).

Налоговики проанализировали, какие ошибки компании и ИП чаще допускают при заполнении и сдаче расчета 6-НДФЛ.

Сообщается, что зачастую ошибки начинаются уже с титульного листа расчета – на нем неверно заполняется поле «Код по ОКТМО». Как исправить такую ошибку, читайте в ГК2022 №10.

При заполнении Раздела 1 нередко ошибочно указываются сроки за пределами отчетного периода. Также распространенная ошибка – заполнение Раздела 1 нарастающим итогом, а Раздела 2 — не нарастающим итогом. Правильно – наоборот. При этом в Разделе 1 за отчетный период отражаются операции, которые произведены за последние три месяца этого периода.

Рейтинг ошибок, допускаемых при заполнении Раздела 2, выглядит так:

— по строке 110 «Сумма дохода, начисленная физлицам» ошибочно указываются доходы с учетом доходов, полностью не подлежащих обложению НДФЛ;

— не заполняются строки 112 «Сумма дохода, начисленная по трудовым договорам (контрактам)», 113 «Сумма дохода, начисленная по ГПД», 115 «Сумма дохода, начисленная высококвалифицированным специалистам»;

— данные Раздела 2 расчета 6-НДФЛ за год не совпадают с обобщенными показателями Приложения № 1 к Расчету «Справка о доходах и суммах налога физлица».

Промахи налоговые агенты также допускают и при сдаче расчета. Во-первых, представляют его с нарушением срока, во-вторых, организации, имеющие обособки в нескольких муниципальных образованиях, представляют один расчет. Налоговики напоминают, что 6-НДФЛ заполняется отдельно по каждому ОП с указанием ОКТМО муниципального образования, в котором открыто обособленное подразделение.

Источник: Информация УФНС по Республике Бурятия