Когда налогоплательщик узнает об ошибках

Отправляя первичную декларацию по НДС в налоговую инспекцию, налогоплательщик может и не подозревать, что контролеры обнаружат в ней ошибки. Причем эти ошибки могут возникать не только по вине самого налогоплательщика (при неточности заполнения, технических погрешностях и др.), но и в связи с какими-либо действиями/бездействием его контрагентов.

С отчета за 1 квартал 2023 года декларацию по НДС нужно оформлять по обновленной форме, в редакции приказа ФНС от 12.12.2022 № ЕД-7-3/1191@. Изменения связаны с расширением перечня кодов операций.

Пример заполнения декларации по НДС за 1 квартал 2023 года вы найдете в КонсультантПлюс. Пробный доступ к системе можно получить бесплатно.

К примеру, партнер не отразит в книге продаж выданный вам счет-фактуру. В результате он не только занизит в своей декларации сумму реализации и НДС, но и доставит массу неприятностей вам — получателю счета-фактуры:

- Вы будете вынуждены давать пояснения контролерам.

- Повышается риск отказа в вычетах по НДС по счету-фактуре, отраженному в вашей книге покупок и не зафиксированному в книге продаж вашего контрагента.

Как вы узнаете, что ваш контрагент не отразил счет-фактуру в книге продаж или данные были искажены? Всё просто: вы получите от налоговиков требование о необходимости представления пояснений в связи с выявленными при проверке декларации расхождениями. В приложении к требованию будут перечислены ошибки и их коды. Подробнее об этом расскажем далее.

Коды, которые расскажут вам об ошибках в декларации по НДС

С помощью рисунка ниже вы сможете быстро и наглядно познакомиться с кодировкой ошибок, выявляемых с помощью АСК НДС (автоматизированной системы контроля данных из деклараций по НДС):

Что означают коды ошибок с 5-го по 9-й и как реагировать на них, вы можете узнать в КонсультантПлюс. Пробный доступ к данной правовой системе можно получить бесплатно.

В следующих разделах подробнее остановимся на причинах появления ошибок с отдельными кодами и последующих действиях налогоплательщика.

Код 000000001: вычеты есть, а начисление отсутствует

Код ошибки 0000000001 в декларации по НДС указывает на наличие «налогового разрыва» — когда АСК НДС не смогла сопоставить данные в книге продаж поставщика с данными книги покупок покупателя. Причиной такого разрыва может служить:

- Нерадивость контрагента: он не представил декларацию по НДС за аналогичный период или отразил в представленной декларации данные, не позволяющие идентифицировать счет-фактуру и сопоставить его со счетами-фактурами контрагента.

- Недобросовестность продавца: вместо фактической реализации он отразил в декларации нулевые значения.

- Невнимательность покупателя: при оформлении книги покупок допущены ошибки.

Какие существуют основания для отказа в возмещении НДС, читайте здесь.

На рисунке ниже показаны возможные причины возникновения ошибки с кодом 0000000001 и порядок составления пояснений:

В большинстве случаев код ошибки 0000000001 появится в требовании налоговиков, если вы работали с фирмами-однодневками. Именно они чаще всего представляют нулевые декларации по НДС или вообще не отчитываются в налоговые органы.

Пример составления пояснений к декларации по НДС от КонсультантПлюс:

Организация «Альфа» получила требование налоговой инспекции о представлении пояснений по декларации по НДС за I квартал 2022 г. Требование получено в электронном виде по ТКС.

В приложении к требованию указан код ошибки «1» в разд. 8 декларации по операции покупки товаров у организации «Бета». Это значит, что инспекция нашла противоречия между данными книги покупок покупателя и сведениями из книги продаж продавца.

Бухгалтер организации «Альфа» сверил данные…

Посмотреть пример полностью можно в КонсультантПлюс, получив бесплатный пробный доступ к системе.

Код 000000002: ищем свои ошибки

Код ошибки 0000000002 в декларации по НДС означает, что в книге покупок и продаж отчитывающейся компании расходятся данные об одной и той же операции. Здесь речь идет не о нестыковках между декларациями продавца и покупателя, а о расхождениях внутри отчетности самой компании (или ИП).

Если налог сначала начисляется, а затем принимается к вычету, в книге покупок и продаж регистрируется один и тот же счет-фактура. Как это бывает на практике?

Пример 1

ООО «Альмира» (поставщик) получило предоплату от ООО «Сигма Люкс» (покупателя) и начислило с ее суммы НДС. При отгрузке продукции поставщик заявил вычет начисленного авансового НДС (п. 6 ст. 172 НК РФ). Эти две операции и сравнит АСК НДС.

Если в декларации есть вычет, но налог не начислен, система сформирует запрос с кодом ошибки 0000000002. Получив требование инспекции с таким кодом ошибки, ООО «Альмира»:

- проверяет, зарегистрирован ли авансовый счет-фактура в книге продаж;

- выявив не отраженный в книге продаж авансовый счет-фактуру, оформляет доплист к книге продаж (за период получения аванса), доплачивает налог и пени, а также представляет уточненную декларацию.

Такой же код ошибки ООО «Альмира» получит и в том случае, если авансовый НДС и начислит и примет к вычету, но при этом при регистрации счета-фактуры в книге покупок и продаж допустит погрешности.

Пример 2

ПАО «КерамзитСтрой» арендует муниципальное имущество и исполняет обязанности налогового агента по НДС. Компания ежемесячно оформляет счет-фактуру и регистрирует его в книге продаж, а также уплачивает НДС в бюджет. Затем ПАО «КерамзитСтрой» в книге покупок заявляет вычет на эту же сумму.

Если ПАО «КерамзитСтрой» ошибется при отражении счета-фактуры в книге покупок и продаж, при проверке декларации система укажет ошибку с кодом 0000000002. После получения требования о предоставлении пояснений компании необходимо следовать алгоритму, описанному в примере 1.

Что делать после получения требования, в котором указаны коды ошибок

Действия налогоплательщика в такой ситуации представлены на рисунке:

Важно помнить, что на каждом этапе существуют ограничительные сроки, пропуск которых грозит налогоплательщику (налоговому агенту по НДС) штрафами, а в некоторых случаях и блокировкой счетов.

Основные сроки представлены на рисунке:

У инспекторов есть весьма действенный и неблагоприятный для налогоплательщика инструмент, чтобы заставить его вовремя отправлять квитанцию о приеме требования, — блокировка счета (п. 3 ст. 76 НК РФ).

Когда обязательно нужна уточненная декларация при выявлении ошибок с указанными кодами

После получения из инспекции требования о представлении пояснений в связи с выявленными в декларации ошибками возникает вопрос: можно ли налогоплательщику ограничиться подачей одних только пояснений или требуется еще и уточненная декларация?

Чтобы ответить на него, нужно:

- взять из представленной в инспекцию первичной декларации показатели строк 040 и 050 раздела 1 (информацию об исчисленной сумме налога к уплате или к возмещению);

- проанализировать, как повлияло исправление ошибок на указанную в этих строках сумму налога;

- если после исправления ошибок налог к уплате в бюджет оказался занижен (сумма возмещения оказалась завышенной), в обязательном порядке требуется подача уточненной декларации.

См. также «Исправляем ошибки — уменьшение НДС в декларации».

Уточненной декларации не потребуется, если занижения налога не последовало. Но объяснения представить нужно обязательно:

- в том случае, когда вы в своей декларации никаких ошибок не обнаружили;

- когда корректировки (вызванные выявлением ошибок) не повлияли на изменение налоговой базы и итоговую сумму налога.

О правилах написания и подачи пояснений при выявлении ошибок в декларации по НДС, а также о размерах штрафов за их непредставление (или опоздание с пояснениями) мы рассказываем здесь.

Итоги

При камеральной проверке деклараций по НДС в представленных данных могут быть выявлены ошибки четырех видов. Ошибка с кодом 0000000001 обозначает налоговый разрыв между данными по одной и той же операции в декларациях контрагентов, а код ошибки 0000000002 указывает на возможные погрешности в отражении операций в книге покупок или книге продаж одного налогоплательщика. Код 0000000003 говорит о расхождениях данных об одной операции в частях 1 и 2 журнала учета счетов-фактур, а код 0000000004 может указывать на наличие ошибок при регистрации счета-фактуры. После получения от налоговиков требования о представлении пояснений необходимо разобраться в причинах появления ошибок, затем доплатить налог и пени, представить уточненную декларацию (если в результате ошибки налог к уплате оказался занижен) или ограничиться пояснениями (если налог не занижен, и вычеты контрагентов не пострадают).

Как понять уведомление ФНС об отказе: шпаргалка для бухгалтера

- Главная

- Новости

- Как понять уведомление ФНС об отказе: шпаргалка для бухгалтера

Шпаргалка по 10 самым распространенным причинам отказов

Проверив отчет, ФНС в течение следующего рабочего дня направляет компании квитанцию о приеме или уведомление об отказе. В документе пишут код ошибки и расшифровку этого кода.

Перед вами 10 самых распространенных причин отказов.

Отказ в приеме отчетности: как действовать

| Код ошибки | Что пишет ИФНС | Что это значит и что делать |

|---|---|---|

| 0400200005 | Повторная регистрация первичного документа |

Возможно, ранее вы подали документ с тем же номером корректировки. Если это так, укажите в реквизитах отчета следующий номер корректировки и отправьте снова. Если вы впервые сдавали отчет с таким номером корректировки, ошибка может быть связана с тем, что файл повторно загрузился базу данных ИФНС. Отчет в этом случае считается представленным. |

| 0400400011 | Нарушено условие равенства значения суммы страховых взносов по плательщику страховых взносов совокупной сумме страховых взносов по застрахованным лицам | Такой отказ приходит на РСВ. Убедитесь, что вы правильно заполнили в отчете строки 060, 061, 062 в Подразделе 1.1 Раздела 1 и что суммы страховых взносов в Разделе 3 соответствуют суммам в Разделе 1.. |

| 0400100001 | Не найден плательщик по ИННКПП, представленным в файле | Ошибка может появляться из-за того, что неверно указан КПП или код инспекции, куда отправлен отчет, из-за перевода организации в другую инспекцию или нестыковки в данных самой инспекции. |

| 0400400018 | Нарушено условие равенства значения базы для исчисления страховых взносов по плательщику страховых взносов совокупной сумме по застрахованным лицам |

Отказы с такой формулировкой приходят на РСВ. Причина в том, что в базе ФНС суммы в приложении 1 Раздела 1 не сходятся с суммой значений за 3 месяца из Приложения 1 и соответствующих значений по всем сотрудникам за предыдущие периоды. |

| 0400400017 | Нарушено условие равенства значения суммы выплат и иных вознаграждений, начисленных в пользу физических лиц, по плательщику страховых взносов совокупной сумме по застрахованным лицам | |

| 0100500001 | Отсутствуют сведения о доверенности в налоговом органе |

Если документ подписывал не руководитель организации, убедитесь, что вы представили в инспекцию доверенность на право подписи. Если вы уверены, что передавали доверенность, или отчет подписывал сам руководитель, воспользуйтесь инструкцией. |

| 0100200009 | Файл направлен в налоговый орган, в компетенцию которого не входит получение данной информации | Проверьте, что вы правильно указали код ИФНС, в которую был направлен документ. Если инспекция была указана верно, убедитесь, что данные заполнены правильно |

| 0400300001 | Регистрация уточненного документа без первичного | Убедитесь, что вы подавали первичный документ, налоговая его приняла и ИНН-КПП первичного и корректирующего отчета совпадают. Если отказ пришел на 6-НДФЛ, проверьте ОКТМО. Удостоверьтесь также, что правильно выбран период отчета, а организация не переводилась в другую инспекцию. |

| 0300100002 | Файл xsd-схемы не найден | Решение зависит от того, на какую форму пришел отказ. |

| 0000000002 | Декларация (расчет) содержит ошибки и не принята к обработке | Если отказ пришел на РСВ, то рекомендуем отправить его еще раз. |

При отправке декларации или расчета в налоговую службу часто происходит ошибка 0000000002, которая имеет содержание о непринятии к обработке. Такие декларации получают отказ через несколько дней. Мало кто знает, что означает ошибка «Декларация (расчет) содержит ошибки и не принята к обработке» и как ее исправить, поэтому в этой статье мы в этом разберемся.

Содержание

- Устраняем ошибку в декларации

- Техническая поддержка 1С отчетность

- Ошибка «Не идентифицирован шаблон по отношению к коду документа»

Устраняем ошибку в декларации

В первую очередь необходимо убедиться в том, что имя файла идентично с идентификатором внутри файла. В идентификаторе также не должно быть расширения .xls на окончании файла. Это очень важно и может стать ключевыми причинами появления ошибки.

Сама ошибка «Декларация (расчет) содержит ошибки и не принята к обработке» с кодом 0000000002 при отправке обозначает, что в ваших расчетах внутри документа все-таки содержатся неточности. Поэтому откройте документ и перепроверьте заново свои данные. Когда вы сделаете это и будете на сто процентов уверены, что расчеты правильны и документ не содержит никаких ошибок, значит необходимо написать в техническую поддержку письмо с просьбой о помощи.

Похожая ошибка: 0400300003 Нарушено условие обязательности присутствия элемента (атрибута) в зависимости от значения другого элемента (атрибута).

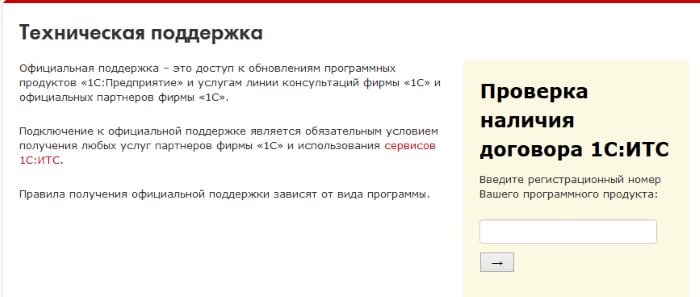

Техническая поддержка 1С отчетность

Если у вас возникли проблемы с декларацией, но в правильности своих расчетов и оформлении вы уверены, значит необходимо написать в техническую поддержку 1С отчетность. Для этого перейдите на сайт https://1c.ru/rus/support/support.htm, выберите версию программы из предложенных и перейдите на нужный раздел для решения проблемы.

Многих интересует, какие последствия будут распространены на плательщика, если декларация не предоставлена вовремя. Таким образом, если плательщик не предоставит декларацию в указанные сроки с него будет удержан штраф в размере пяти процентов от суммы, которую необходимо было уплатить, но не менее 1 тысячи рублей.

Налоговая декларация может быть предоставлена плательщиком в виде почтовых отправлений с описанным вложением, а также переслана в электронном виде по специальным каналам связи, используя личный кабинет плательщика.

Сами сроки предоставления декларации зависят от системы, в которой осуществляется налогообложение. Если была использована упрощенная система налогообложения, то плательщик обязуется уплатить налог не позже 25 числа месяца, который следует за месяцем. В нём по уведомлению была прекращена предпринимательская деятельность, к которой было применена упрощенная система.

Ошибка «Не идентифицирован шаблон по отношению к коду документа»

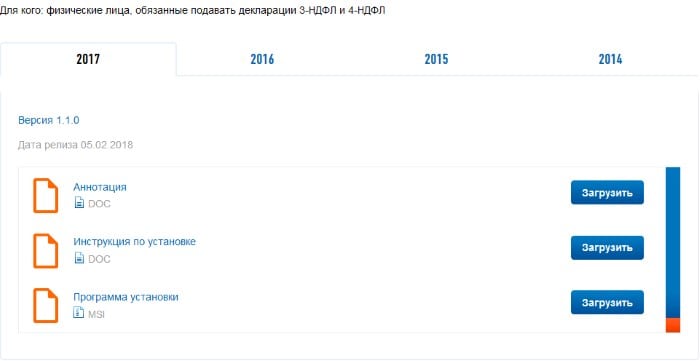

Часто у пользователей возникает еще одна ошибка помимо «Декларация (расчет) содержит ошибки и не принята к обработке», когда они пытаются отправить декларации. Здесь ситуация немного сложней из-за того, что декларация подаются за 2017 год, но используется форма из 2016.

Это происходит по причине приказа Федеральной налоговой службы, где декларации, которые заполнены по форме 2016 года имеют силу до февраля 2018 года, но некоторые учреждения ФНС самовольно перестали принимать такой отчет. Что же делать в этом случае? Необходимо немного подождать, затем создать новый отчет в обновленной версии программы. Сделать это можно после 18 февраля.

На сайте ФНС существует программа от ГНИВЦ «Декларации 2017». Она может отлично вам подойти для того, чтобы заполнять документы в автоматическом режиме по налогу доходов физических лиц. Ее можно найти, вместе с инструкциями на сайте https://www.nalog.ru/rn91/program//5961249/.

Вот мы и решили с вами ошибку 0000000002. Для получения более детальной информации посетите официальный сайт, где вы можете обратиться в техническую поддержку, а также узнать о последних новостях по поводу продукта.

Код ошибки 0000000002 перечень заявлений о ввозе товаров и уплате косвенных налогов

Давайте рассмотрим, как в 1С отразить импорт товаров в Россию из государств-членов ЕАЭС.

Пример: Организация ООО «ТФ-Мега», применяющая общую систему налогообложения, в феврале 2020 года ввезла на территорию РФ с территории государств-членов ЕАЭС и приняла к учету следующие товары:

· по контракту с белорусской компанией ОАО «Бобруйсктрикотаж»:

· по контракту с казахстанской организацией ТОО «Астана»:

Какие же действия нам необходимо выполнить, чтобы правильно, быстро и четко отразить ввоз товаров из ЕАЭС? Всего пару последовательных шагов, чтобы без ошибок провести все документы.

1. Настройка функциональности и справочников для ввоза товаров ЕАЭС

2. Регистрация поступления товаров из государств-членов ЕАЭС

Поступление товаров из государств-членов ЕАЭС в программе регистрируем с помощью документа «Поступление (акт, накладная) » с видом операции «Товары (накладная) » (рис. 4).

В табличную часть документа вносятся:

Поскольку в соответствии с п. 1 ст. 72 Договора о ЕАЭС и п. 3 Протокола о косвенных налогах, экспортер товаров применяет нулевую ставку НДС, а налог при импорте товара на территорию РФ исчисляется и уплачивается покупателем, в поле «% НДС» автоматически указывается значение «0».

После проведения документа будет сформирована бухгалтерская проводка (рис 5):

Если организация ведет раздельный учет, то в регистр «Раздельный учет НДС» будет внесена соответствующая запись с видом движения «Приход» (рис. 6).

Также будет внесена запись в специальный регистр сведений в 1С: «Импорт товаров из государств таможенного союза». Сведения данного регистра используются для формирования задач бухгалтеру (рис. 7).

Для заполнения форм статистической отчетности в документе «Поступление (акт, накладная)» с помощью гиперссылки «Грузоотправитель и грузополучатель» можно заполнить сведения о виде транспорта, которым осуществлен ввоз товаров на территорию РФ (рис. 8).

Аналогичным образом в программе отражается поступление товаров от плательщика Республики Беларусь 14.02.2020 (операция 2.2 «Поступление товаров из Республики Беларусь») (рис. 9).

И поступление товаров от плательщика Республики Казахстан 21.02.2020 (операция 2.3 «Поступление товаров из Республики Казахстан») (рис. 10).

3. Начисление НДС по ввезенному товару

При ввозе товаров с территории государств-членов ЕАЭС покупатель обязан перечислить в бюджет НДС по ввезенному товару (п. 1, п. 4 ст. 72 Договора о ЕАЭС, ст. 13 Протокола о косвенных налогах).

Уплата ввозного НДС производится не позднее 20-го числа месяца, следующего за месяцем принятия на учет импортированных товаров (п. 19 Протокола о косвенных налогах).

Создать документ учетной системы 1С «Заявление о ввозе товаров» можно из документа «Поступление (акт, накладная)», выполнив одноименную команду из списка команд, открываемого по кнопке «Создать на основании» (рис. 11).

Если документ 1С «Заявление о ввозе товаров» формируется на основании конкретного документа поступления, то в его табличную часть автоматически переносятся сведения только из этого документа поступления (рис. 12).

В то же время заявление о ввозе товаров может формироваться как по каждому документу поступления, т. е. по каждой партии приобретенных товаров, так и по нескольким поступлениям товаров от одного поставщика в течение отчетного месяца.

Для отражения в одном документе сведений о всех принятых в конкретном месяце к учету товарах, поступивших от данного поставщика, необходимо с помощью кнопки «Заполнить» выполнить команду «Добавить из поступления», выбрав в предложенном списке поступлений те, которые будут включены в формируемое заявление (рис. 13).

В результате в документе «Заявление о ввозе товаров» будут указаны товарные позиции из всех выбранных документов «Поступление (акт, накладная)» (рис. 14).

Если импортер ведет раздельный учет, то перед проведением документа необходимо в табличной части документа заполнить графу «Способ учета НДС», указав одно из четырех возможных значений: «Принимается к вычету», «Учитывается в стоимости», «Блокируется до подтверждения 0%», «Распределяется».

В регистр «НДС предъявленный» вводятся записи с видом движения «Приход» и событием «Предъявлен НДС Поставщиком» по каждой партии поступивших товаров, отраженных в данном заявлении о ввозе товаров (рис. 16).

При ведения покупателем раздельного учета в регистр «Раздельный учет НДС» также вводятся записи с видом движения «Приход» по каждой партии поступивших товаров (рис. 17).

Поскольку в целях раздельного учета для количественного учета поступивших товаров в регистр «Раздельный учет НДС» уже была внесена приходная запись на основании документа «Поступление (акт, накладная)» (рис. 6), то на основании документа «Заявление о ввозе товаров» 1С производит только отражение суммовых показателей по документам поступления, учтенным при формировании в 1С «Заявления о ввозе товаров» (рис. 14).

По кнопке «Заявление о ввозе товаров» (рис. 14) можно просмотреть сформированное Заявление о ввозе товаров (рис. 18).

С помощью кнопки «Печать» из режима просмотра сформированного заявления о ввозе товаров (рис. 18) производится его печать на бумажном носителе.

По кнопке «Выгрузить» производится выгрузка документа в электронном виде для направления в налоговый орган. Напомним, что в соответствии пп. 1 п. 20 Протокола о косвенных налогах заявление о ввозе товаров представляется на бумажном носителе (в четырех экземплярах) и в электронном виде либо в электронном виде с электронной подписью налогоплательщика.

По кнопке «Создать на основании» можно сформировать статистическую форму учета перемещения товаров во взаимной торговле РФ с государствами-членами ЕАЭС, утв. постановлением Правительства РФ от 07.12.2015 № 1329 (рис. 19).

Аналогичным образом оформляется заявление о ввозе товаров в РФ и начисляется НДС на стоимость товаров, ввезенных в феврале 2020 г. с территории Республики Казахстан (операция 3.2 «Начисление НДС по товару, ввезенному из Республики Казахстан») (рис. 20).

Вместе с декларацией и заявлением о ввозе товаров в налоговый орган также необходимо представить документы, поименованные в п. 20 Протокола о косвенных налогах. Для рассматриваемого примера таким документами будут являться:

· выписка банка, подтверждающая фактическую уплату косвенных налогов по импортированным товарам;

· транспортные (товаросопроводительные) и (или) иные документы;

· счета-фактуры, оформленные в соответствии с законодательством государства-члена при отгрузке товаров;

· договоры (контракты), на основании которых приобретены товары, импортированные на территорию государства-члена с территории другого государства-члена.

4. Выплата начисленной суммы НДС в бюджет при импорте товаров в 1С

С целью выполнения операции 4.1 «Перечисление в бюджет НДС, начисленного по товарам из РБ» необходимо создать документ «Платежное поручение» (рис. 22).

Платежное поручение составляется по каждому оформленному заявлению о ввозе товаров.

Для заполнения платежного поручения на уплату налога необходимо в поле «Вид операции» установить значение «Уплата налога», и заполнить соответствующие реквизиты документа.

Документ «Списание с расчетного счета» (рис. 23) можно создать вручную или на основании выгрузки из других внешних программ (например, «Клиент-банк»).

Однако, если платежные поручения создаются не в программе «1С:Бухгалтерия 8», то создание платежного поручения в базовой версии «1С:Бухгалтерия 8» может не понадобиться. В этом случае вводится только документ «Списание с расчетного счета», который формирует необходимые проводки.

При заполнении документа «Списание с расчетного счета» необходимо указать вид операции: уплата начисленной суммы НДС.

В случае проведения документа будет сформирована бухгалтерская проводка:

Аналогичным образом производится уплата ввозного НДС, начисленного при ввозе в феврале товаров с территории Республики Казахстан и отраженного в соответствующем заявлении о ввозе товаров (рис. 25).

5. Заявление налогового вычета при ввозе товаров ЕАЭС

В соответствии с п. 26 Протокола о косвенных налогах организация-импортер имеет право принять к вычету сумму НДС, фактически уплаченную при ввозе товаров, в порядке, предусмотренном законодательством государства-члена ЕАЭС, на территорию которого импортированы товары.

Также документ «Подтверждение оплаты НДС в бюджет» может быть сформирован из документа «Заявление о ввозе товаров» по кнопке «Создать на основании» (рис. 14).

В документе «Подтверждение оплаты НДС» сведения о сформированных заявлениях о возе товаров с отраженными к уплате суммами НДС заполняются автоматически по кнопке «Заполнить».

Для того чтобы зарегистрировать в книге покупок заявление о ввозе товаров в соответствии с требованиями налоговых органов, необходимо вручную заполнить графу «Отметка о регистрации» табличной части документа «Подтверждение оплаты НДС в бюджет» (рис. 26).

Вносимый регистрационный номер представляет собой шестнадцатизначный цифровой код, состоящий из последовательности цифр слева направо (письмо ФНС России от 21.03.2016 № ЕД-4-15/4611@):

После проведения документа «Подтверждение оплаты НДС в бюджет» в регистр «Журнал учета счетов-фактур» вносятся записи для хранения необходимой информации для регистрации заявления о ввозе товаров в книге покупок, в частности, для хранения регистрационного номера и даты проставления отметки налоговым органом (рис. 27).

Также в регистр «НДС Покупки» по каждому заявлению о ввозе товаров вносится соответствующая запись без указания события (графы «Событие» и «Дата события») и стоимостных значений (графы «Сумма без НДС» и «НДС») (рис. 28).

Данные для книги покупок о суммах налога, предъявляемых к вычету в текущем налоговом периоде, отражаются на закладке «Приобретенные ценности» (рис. 28).

Для заполнения документа по данным учетной системы целесообразно использовать команду «Заполнить» (рис. 29).

ВНИМАНИЕ! Под табличной частью документа «Формирование записей книги покупок» приводятся сведения о рассчитанной доле налоговых вычетов от суммы начисленного с налоговой базы налога:

После проведения документа «Формирование записей книги покупок» будут сформированы бухгалтерские проводки (рис. 30):

В регистр «НДС Покупки» будут внесены сведения о подлежащих вычету суммах НДС для заполнения книги покупок (рис. 31).

В регистр «НДС предъявленный» по каждой партии товаров будет внесена запись с видом движения «Расход» и событием «Предъявлен НДС к вычету» (рис. 32).

При регистрации в книге покупок заявлений о ввозе товаров согласно Постановлению № 1137 будут указаны:

Сведения из книги покупок будут отражены в разделе 8 налоговой декларации по НДС за 1 квартал 2020 года (рис. 35).

Вот мы с Вами и разобрали подробно каждое действие, которое нам следует выполнить, чтобы правильно отразить в 1С импорт товаров из ЕАЭС. Полагаю, что на данном примере мы наглядно показали – четкие действия приводят к правильному результату!

Однако хочется отметить тот факт, что существует очень много по-настоящему сложных моментов, поэтому если у Вас вдруг возникнут вопросы – Вы смело можете позвонить или написать нас. Мы всегда на связи и рады помочь!

Полноценный автоматизированный учет НДС при ввозе товаров из государств Таможенного союза в конфигурации в УПП 1.3 не поддерживается, и в данной редакции развития в этом направлении не планируется.

В случае, если такие операции встречаются систематически, имеет смысл доработать конфигурацию.

1. Добавление субсчета 19.10

В целях корректного заполнения Декларации по НДС, предлагаю ввести дополнительный субсчет, на котором будет отображаться НДС, который необходимо начислить и оплатить налоговому органу по месту постановки на учет налогоплательщика при ввозе товаров с территории стран ЕАЭС.

Для этого необходимо зайти в Справочники – Бухгалтерский и налоговый учет – План счетов бухгалтерского учета (см. Рисунок 1):

Рисунок 1. Добавление нового субсчета

Копированием счета 19.05 создать счет 19.10:

Убедившись, что элемент плана счетов скопирован (см. статус: Счет:Создание), вносим изменения в три поля:

Наименование – НДС, уплачиваемый налоговым органам при ввозе товаров с территории стран ЕАЭС.

В итоге должны получить следующий вид (см. Рисунок 2):

Рисунок 2. Создание субсчета 19.10

В дальнейшем, при работе с операциями по импорту из стран ЕАЭС необходимо использовать данный субсчет.

2. Добавление субсчета 68.33

Копированием счета 68.22 создаем счет 68.33.

Убедившись, что элемент плана счетов скопирован, вносим изменения в поля:

Наименование – НДС по Импорту.

Виды субконто выбираем следующие:

Виды платежей в бюджет (фонды);

Рисунок 3. Добавление нового субсчета

В итоге должны получить вид, отображенный на рисунке 4:

Рисунок 4. Создание субсчета 68.33

3. Регистрация поступления импортных товаров из стран ЕАЭС

Оформляем поступление товаров из государств-членов ЕАЭС документом «Поступление товаров и услуг» (см. Рисунок 5), заполняя данными из первичных документов контрагента.

При вводе данных важно понимать, что значение «% НДС» обязательно «0 %», а не «Без НДС». Это две принципиально разные ставки. Поле «Сумма НДС», согласно первичным документам поставщика, остается пустым.

Для учета НДС выбираем ранее созданный счет 19.10 «НДС, уплачиваемый налоговым органам при ввозе товаров с территории стран ЕАЭС».

Рисунок 5. Документ «Поступление товаров и услуг» с видом операции «Покупка, комиссия»

Регистрируя счет-фактуру необходимо обратить внимание на код вида операции. Он должен быть – 19 «Ввоз товаров из Евразийского экономического союза» (см. Рисунок 6).

Рисунок 6.Регистрация счет-фактуры к документу «Поступление товаров и услуг»

В результате оформления документа «Поступление товаров и услуг» получим проводки отображенные на Рисунке 7:

Рисунок 7. Результат оформления документа «Поступление товаров и услуг»

4. Начисление НДС подлежащего уплате по ввезенному товару

При ввозе товаров в Россию из Белоруссии, Казахстана, Армении или Киргизии организации и ИП должны перечислить импортный НДС не на таможню, а в свою ИФНС, а также представить соответствующую декларацию.

Сумма НДС определяется по следующей формуле:

Сумма импортного НДС = Налоговая база * Ставка НДС

Налоговая база = Стоимость приобретенных товаров, увеличенная на сумму акцизов (если приобретены подакцизные товары).

Начисление НДС к уплате в бюджет формируем документом «Операция (бухгалтерский и налоговый учет) (см. Рисунок 8):

— Налог (взносы): начислено / уплачено

— Счет-фактуру полученный (созданный при поступлении товара)

— Счет-фактуру полученный (созданный при поступлении товара)

Для рассматриваемого примера сумма НДС по ввезенному импортному товару, подлежащая уплате в бюджет составляет:

9 100 руб. = 45 500 руб. * 20%

Рисунок 8. Документ «Операция (бухгалтерский и налоговый учет)»

5. Уплата начисленной суммы НДС в бюджет

НДС при импорте товаров из стран ЕАЭС уплачивается не позднее срока представления соответствующей декларации. Например, если товар ввезен в Россию в январе 2021 г., то перечислить ввозной НДС нужно не позднее 22.02.2021г.

При перечислении платежей по данному налогу в поле 104 платежного поручения указываются следующие КБК (см. Рисунок 9).

Рисунок 9. КБК по НДС

Для выполнения данной операции необходимо создать документ «Платежное поручение» (Примечание: платежное поручение составляется по каждому оформленному заявлению о ввозе товаров) с указанием (см. Рисунок 11 и Рисунок 12):

— суммы начисленного НДС, которая к данному этапу отображается в ОСВ по кредиту счета 68.33 в разрезе конкретного поступления (см. Рисунок 10);

Рисунок 10. Оборотно-сальдовая ведомость по счету 68.33

— статьи движения денежных средств – «Уплата налогов и сборов»;

— ранее созданного счета учета налога «68.33» с заполнением трех субконто:

Виды платежей в бюджет (фонды) – «Налог (взносы): начислено / уплачено;

Рисунок 11. Документ «Платежное поручение (исходящее)»

Рисунок 12. Документ «Платежное поручение (исходящее)». Заполнение КБК

В результате операций уплаты НДС по импорту получим результат отображенный на Рисунке 13.

ОСВ счета 68.33 примет следующий вид:

Рисунок 13. Проводки и оборотно-сальдовая ведомость по счету 68.33 в результате уплаты НДС

6. Составление заявления о ввозе товаров и уплате косвенных налогов

В этот же срок налогоплательщик обязан представить в налоговый орган соответствующую налоговую декларацию (п. 20 Протокола о порядке взимания косвенных налогов и механизме контроля за их уплатой при экспорте и импорте товаров, выполнении работ, оказании услуг (Приложение N 18 к Договору о ЕАЭС)). Вместе с ней представляется пакет документов, предусмотренный пунктом 20 Протокола о порядке взимания косвенных налогов и механизме контроля за их уплатой при экспорте и импорте товаров, выполнении работ, оказании услуг (Приложение N 18 к Договору о ЕАЭС). В него входят заявление о ввозе товаров по форме, утвержденной Протоколом от 11.12.09 «Об обмене информацией в электронном виде между налоговыми органами государств-членов Евразийского экономического союза об уплаченных суммах косвенных налогов». Если оно подается в бумажной форме, заполнить его требуется в четырех экземплярах (пп. 1 п. 20 Протокола). Кроме того, нужно сдать копию банковской выписки, подтверждающей уплату НДС, договора (контракта), на основании которого куплено ввозимое имущество, транспортных, товаросопроводительных и иных документов, подтверждающих ввоз товара, если таковые составлялись, и счета-фактуры иностранного продавца, если таковой выставлялся.

Формирование заявления о ввозе товаров производится в программе (при Полном интерфейсе): Справочники – Бухгалтерский и налоговый учет – Регламентированные отчеты – Журнал – Налоговая отчетность.

Автоматическое заполнение не предусмотрено типовым функционалом программы. Все необходимые реквизиты вносятся ручным способом (см. Рисунок 14)

Рисунок 14. Документ » Заявление о ввозе товаров и уплате косвенных налогов»

Создание Декларации по косвенным налогам осуществляется так же из журнала Регламентированных отчетов.

Заполнение декларации производится также ручным способом. В рассматриваемом примере статьи начисленную сумму НДС по ввезенным в январе 2021 г. товарам из Республики Беларусь в размере 9100 руб. отражаем по строке 031(см. Рисунок 15) в разделе 1 Декларации по косвенным налогам при ввозе товаров из государств-членов ЕАЭС за январь 2021 г. Строка 30 заполняется автоматически.

Рисунок 15. Регламентированный отчет » Косвенные налоги при импорте товаров»

7. Отражение НДС к вычету, после получения отметки от налогового органа в Заявлении о ввозе товаров и уплате косвенных налогов

Согласно пп. 2 п. 2 ст. 171, п. 1 ст. 172 НК РФ при ввозе товаров на территорию РФ налоговый вычет производится после принятия товаров на учет и при наличии документов, подтверждающих уплату НДС.

Отражаем данное событие (получения права на вычет) через документ «Отражение НДС к вычету». Для этого на основании ранее введенного документа «Счет-фактура полученный» создаем документ «Отражение НДС к вычету» (см. Рисунок 16):

Рисунок 16. Документ «Счет-фактура полученный»

В созданном документе (см. Рисунок 17):

1. Устанавливаем галочки:

Использовать как запись книги покупок;

Рисунок 17. Документ «Отражение НДС к вычету» (вкладка «Товары и услуги»)

2. Указываем счет учета 19.10.

3. Выбираем ставу НДС

4. Указываем сумму НДС в размере уплаченного и подтвержденного заявлением об уплате косвенных налогов.

5. Указываем событие: «Уплачен на таможне»

6. На вкладке «Документ оплаты» добавляем «Платежное поручение исходящее», выбрав документ оплаты налога (см. Рисунок 18):

Рисунок 18. Документ «Отражение НДС к вычету» (вкладка «Документы оплаты»)

7. На вкладке «Счет-фактура» (см. Рисунок 19) проверяем наличие кода вида операции : 19

Рисунок 19. Документ «Отражение НДС к вычету» (вкладка «Счет-фактура»)

Результатом проведения данного документа будет проводка Дт 68.02 Кт 19.10 (см. Рисунок 20):

Рисунок 20. Результат проведения документа «Отражение НДС к вычету»

ОСВ сч.19.10 примет вид (см. Рисунок 21):

Рисунок 21. Оборотно-сальдовая ведомость по счету 19.10 после проведения документа «Отражение НДС к вычету»

А на сч.68.02 появится сумма подлежащая вычету (см. Рисунок 22):

Рисунок 22. Оборотно-сальдовая ведомость по счету 68.02 после проведения документа «Отражение НДС к вычету»

В соответствии с пп. «е» п. 6 Правил ведения книги покупок, утв. Постановлением № 1137, при ввозе на территорию РФ с территории государства-члена ЕАЭС товаров, в отношении которых взимание НДС осуществляется налоговыми органами, в графе 3 книги покупок указываются номер и дата заявления о ввозе товаров с отметками налоговых органов об уплате НДС. При этом согласно разъяснениям представителей ФНС России в данном случае под номером и датой заявления о ввозе товаров следует понимать регистрационный номер и дату проставления на заявлении о ввозе товаров отметки налоговым органом.

Вносимый регистрационный номер представляет собой шестнадцатизначный цифровой код, состоящий из последовательности цифр слева направо (письмо ФНС России от 21.03.2016 № ЕД-4-15/4611@):

Обращаем внимание, что функционал программы не обеспечивает отображение номера Заявления об уплате косвенных налогов в книге покупок. Вместо этого отображается № и дата платежного поручения по уплате данного налога. Рекомендуем обратится в свою ИФНС для получения информации о допущении такой ситуации и принятии декларации с указанием номера п/п, а не Заявления.

В случае недопустимости данной ситуации возможны варианты:

1) Проверить возможность ручного редактирования данной графы при загрузке декларации и книги покупок в программе предоставляемой оператором ЭДО;

2) Доработать конфигурацию.

8. Формирование отчетных документов, после оплаты и получения отметки от налогового органа в Заявлении о ввозе товаров и уплате косвенных налогов

При подготовке Декларации по НДС необходимо сформировать книгу покупок. Данная операция вызывается из меню: Документы – Ведение книги покупок – Формирование записей книги покупок.

Несмортя на то, что ранее, документом «Отражение НДС к вычету» рассматриваемый импортный НДС был принят к отображению в книге покупок, тем не менее, для корректного заполнения записей в регистр «НДС предъявленный», по рассматриваемому импорту, при формировании книги покупок необходимо оставить данные, заполненные по рассматриваемой поставке (см. Рисунок 23):

Код вида операции 19;

Поступление товаров и услуг (выбираем рассмативаемое поступление);

Рисунок 23. Документ «Формирование записей книги покупок»

В результате по рассматриваемому импорту будет сформировано движение по регистру «НДС Предъявленный» (см. Рисунок 24), движений по регистру «Журнал проводок (бухгалтерский учет)» по рассматриваемому импорту не будет.

Рисунок 24. Движение по регистру «НДС Предъявленный» по рассматриваемой импортной поставке

При заполнении Декларации по НДС необходимо вручную отразить уплаченный косвенный налог по строке 160 раздела 3. Благодаря созданному отдельному субсчету 68.33 достаточно легко можно найти необходимую для отражения сумму (см. Рисунок 25).

Созданный субсчет 19.10, позволяет при заполнении Декларации по НДС автоматически исключить импортный НДС из строки 120.

Рисунок 25.Применение созданных новых субсчетов 19.10 и 68.33 при формировании регламентированного отчета «Декларация по НДС»

Раздел 8 в рассматриваемой ситуации будет заполнен следующим образом (см. Рисунок 26):

Рисунок 26. Раздел 8 («Книга покупок») регламентированного отчета «Декларация по НДС»

ОБРАТИТЕ ВНИМАНИЕ, что функционал программы не обеспечивает отображение номера Заявления об уплате косвенных налогов в книге покупок. Вместо этого отображается № и дата платежного поручения по уплате данного налога. Рекомендуем обратится в свою ИФНС для получения информации о допущении такой ситуации и принятии декларации с указанием номера п/п, а не Заявления.

Запустив проверку программа проверит контрольное соотношение строки 160 раздела 3 и НДС с кодом 19 по разделу 8. В случае отличия сумм программа укажет на расхождения (см. Рисунок 27):

Рисунок 27. Результат проверки регламентированного отчета «Декларация по НДС» (при наличии ошибок)

При устранении расхождений данная ошибка исчезает (см. Рисунок 28).

Рисунок 28.Результат проверки регламентированного отчета «Декларация по НДС» (при отсутствии ошибок)

Статью подготовила Вылегжанина Яна, младший консультант по внедрению 1С компании «Инфософт»

Источники:

https://www. koderline. ru/expert/instruktsii/article-vvoz-tovarov-iz-eaes/

https://is1c. ru/about/pc/article/poryadok-ucheta-operatsiy-importa-iz-stran-eaes-v-upp-1-3/

Проверка списка документов — инструкция

- Создайте список документов, подлежащих проверке, в соответствии с разделом Создание списка документов для проверки, затем нажмите кнопку «Проверить»

- Вам вернется текстовый файл, в котором по каждому документу проставлен признак. Описание признаков содержится в разделе Признаки, проставляемые при проверке документов

Создание списка документов для проверки

- Списк документов, подлежащих проверке, это текст, каждая строка которого содержит реквизиты одного документа

- Реквизиты запроса в строке разделяются пробелами, запятыми или точками с запятой

- Для каждого документа все параметры являются обязательными

- Список не должен содержать более 1 000 документов

Перечень реквизитов проверяемых документов:

| № п/п | Наименование параметра | Описание |

|---|---|---|

|

№ п/п 1 |

Наименование параметра Идентификационный код (номер) импортёра |

Описание Строка, от 8 до 14 цифр |

|

№ п/п 2 |

Наименование параметра Номер отметки о регистрации заявления, присвоенный налоговым органом |

Описание Строка, от 1 до 18 символов |

|

№ п/п 3 |

Наименование параметра Дата отметки о регистрации заявления |

Описание Дата в формате ДД.ММ.ГГГГ |

400074854;315;21.09.2010

451810819661;451514072010N00193;22.07.2010

010100000105;010103092012N00023;03.09.2012

191060746;89;01.09.2010

Признаки, проставляемые при проверке документов

0 — Заявление не найдено (отсутствует в информационном ресурсе ФНС России)

1 — Заявление найдено (принято в ФНС России успешно)

2 — Заявление отозвано

31 — Некорректно указан идентификационный код (номер) импортёра

32 — Некорректно указан номер отметки о регистрации заявления, присвоенный налоговым органом

33 — Некорректно указана дата отметки о регистрации заявления

39 — Некорректный формат строки запроса

? — ошибка обработки запроса