- Опубликовано 07.04.2016 09:07

- Автор: Administrator

- Просмотров: 64191

Далеко не всегда работа в 1С происходит гладко, бывает так, что программа «капризничает»: не хочет проводить документы, не рассчитывает нужные суммы или формирует неправильные проводки. В этой статье я расскажу вам о том, как исправить часто возникающие ошибки по учету основных средств в программе 1С: Бухгалтерия государственного учреждения 8 редакции 1.0.

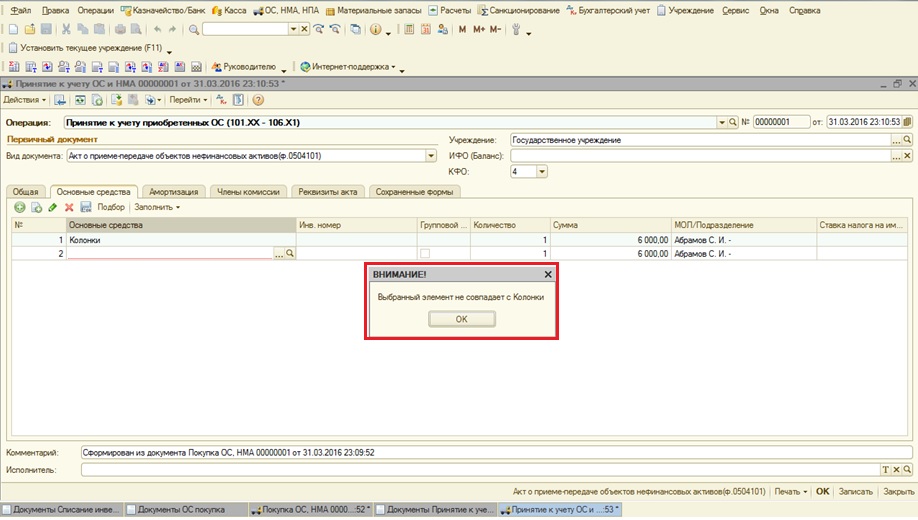

Первая ситуация: при принятии к учету нескольких основных средств стоимостью более 3000 рублей в одном документе выходит ошибка «Выбранный элемент не совпадает с …»

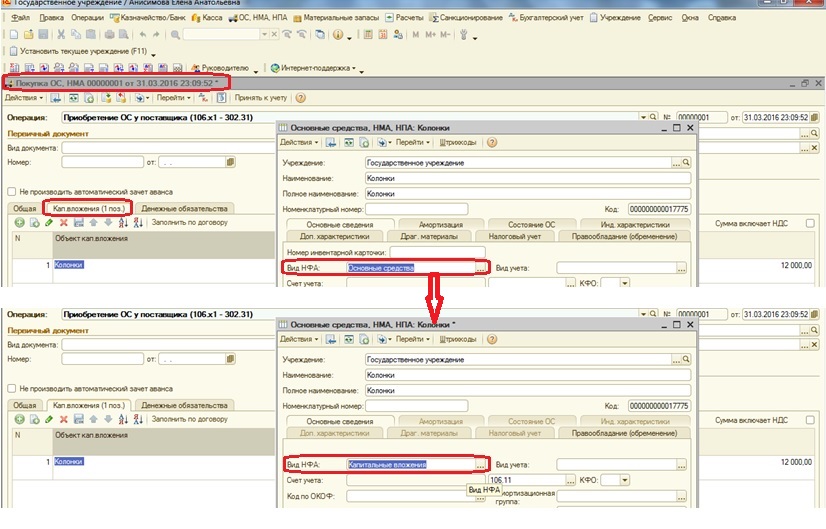

Ошибка возникает из-за неправильно указанного вида нефинансового актива в карточке основного средства для документа «Покупка ОС, НМА».

Для документа «Покупка ОС, НМА» на закладке «капитальные вложения» в карточке основного средства обязательно должен быть указан «Вид НФА» — «Капитальные вложения».

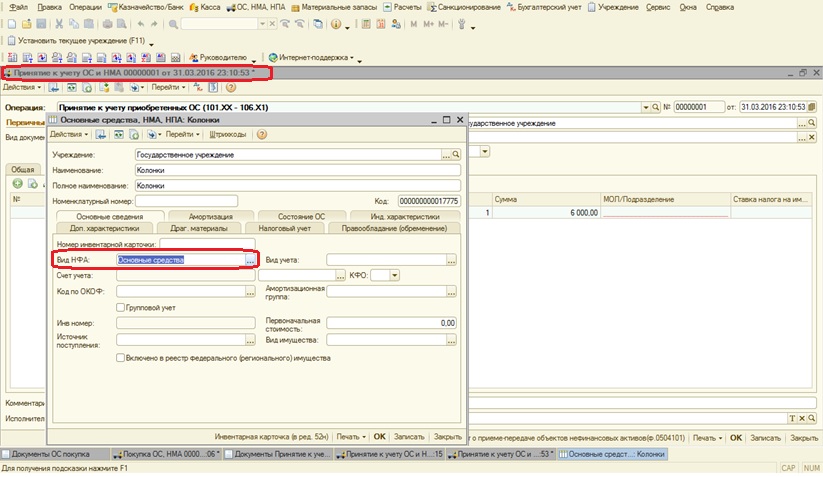

Нужно исправить «Вид НФА» в карточке ОС, которое выбрано в документе «Покупка ОС, НМА». А при заполнении документа «Принятие к учету ОС и НМА» на закладке «Основные средства» в справочнике «Основные средства» создаем новые элементы с видом НФА – «Основное средство».

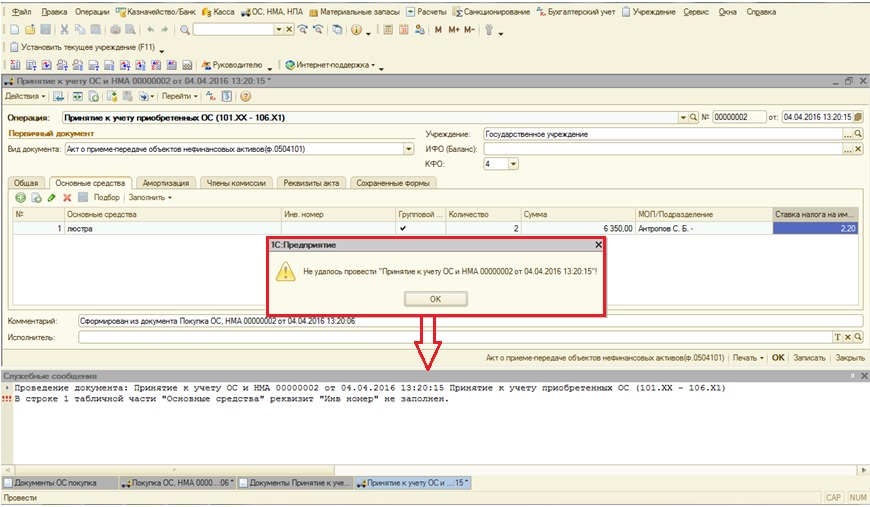

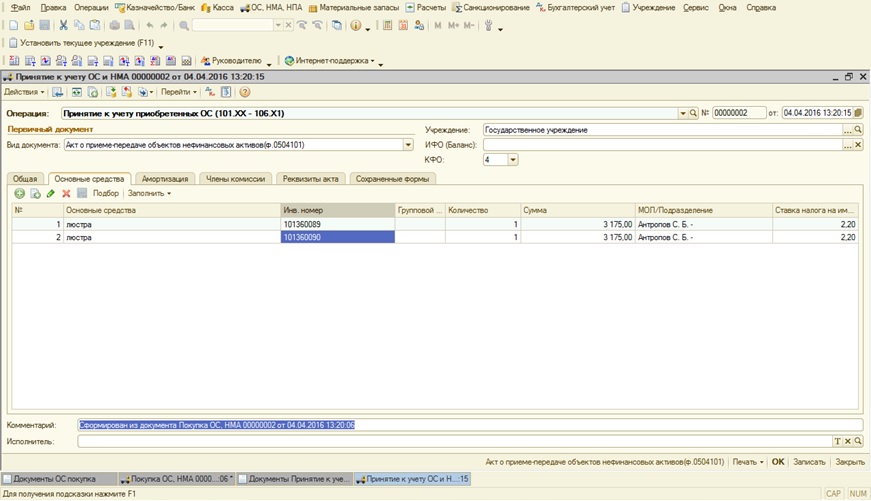

Следующая ошибка, которая может появиться при принятии к учету ОС: «В строке 1 табличной части «Основные средства» реквизит «Инв номер» не заполнен».

Ошибка возникает из-за того, что основные средства стоимостью более 3000 рублей подлежат индивидуальному учету. В данном случае стоимость каждого объекта 3175 рублей. Поэтому для каждого основного средства заводим отдельную строку и присваиваем инвентарный номер.

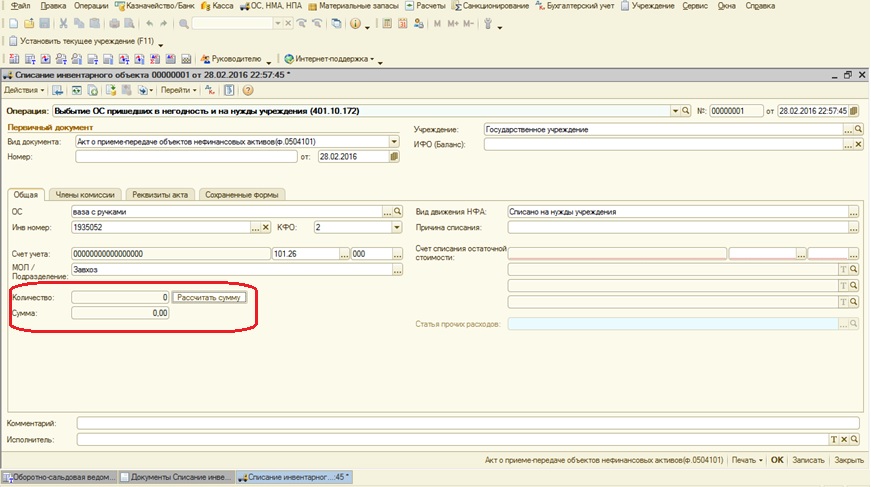

Еще иногда бывает такая ситуация, когда при списании основного средства не рассчитывается сумма.

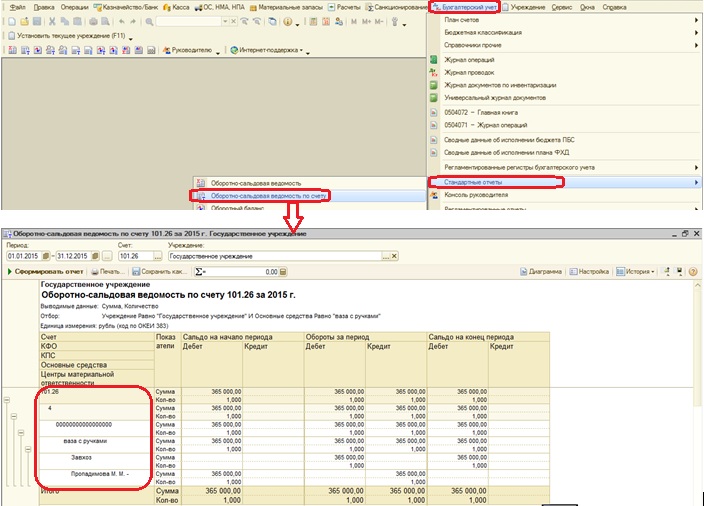

Если возникает такая ошибка, то первое, что нужно сделать, — это сформировать оборотно-сальдовую ведомость по данному основному средству и сравнить все параметры, которые вы выбираете в документе «Списание инвентарного объекта».

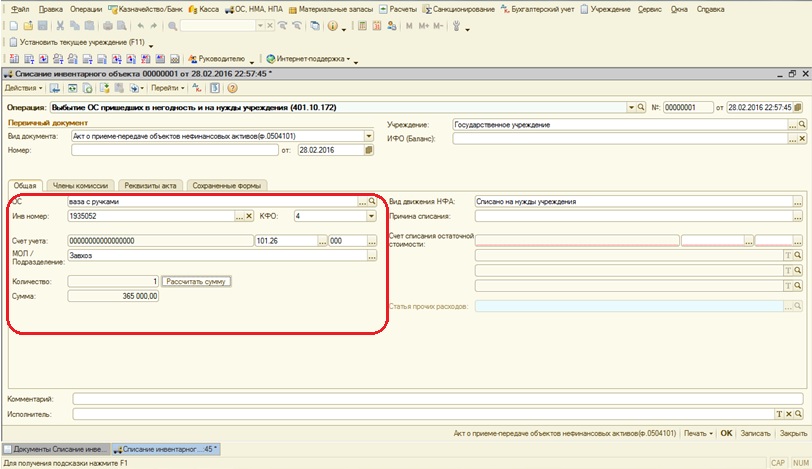

В отчете мы видим, что основное средство принято к учету по КФО (код финансового обеспечения) 4, а списать его мы пытаемся по КФО 2. Бывают еще ситуации, когда выбираем не то материально-ответственное лицо, либо не тот счет учета. После сверки с отчетом исправляем параметры в документе «Списание инвентарного объекта».

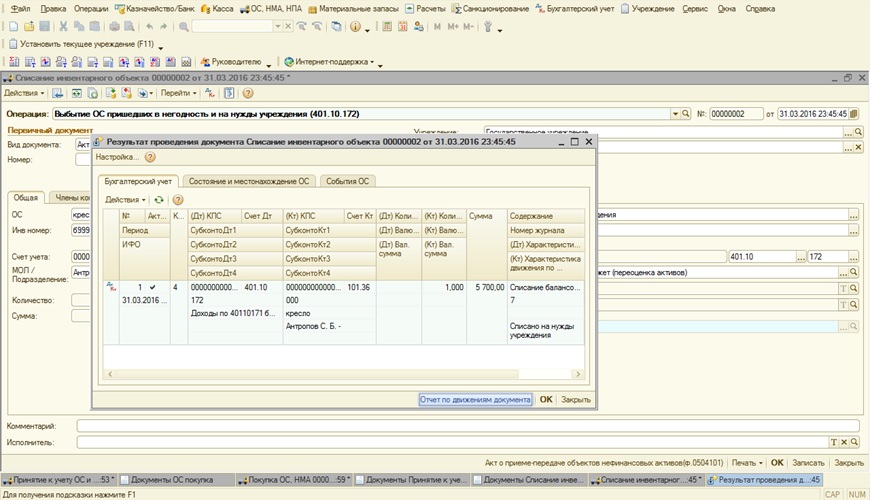

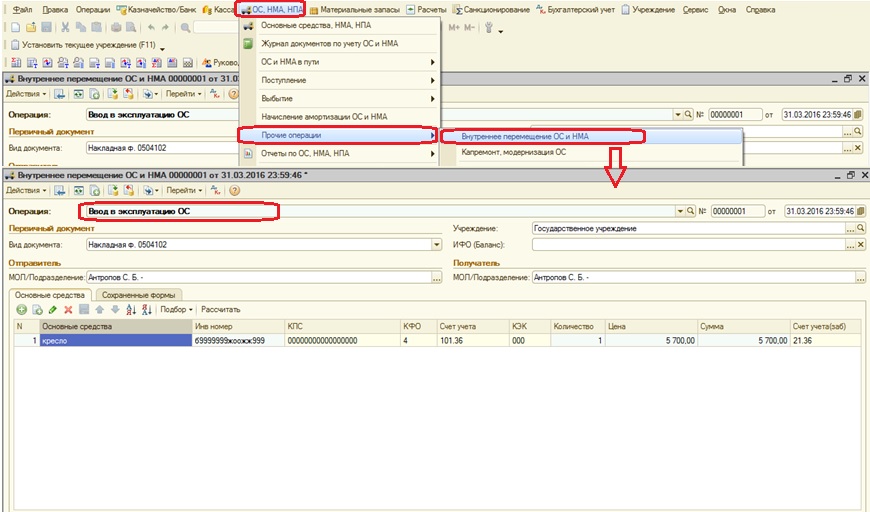

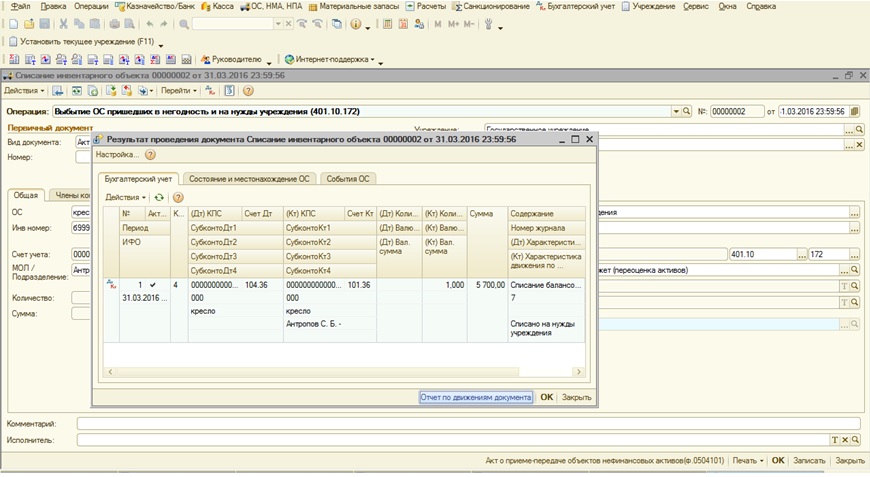

Еще одна из возможных ошибок заключается в том, что при списании основного средства, стоимостью от 3000 до 40000 рублей формируется проводка со счетом 401.10, а это не верно. Для таких основных средств при списании должна быть проводка: Дт 104.хх Кт 101.хх.

Почему возникла такая ситуация? Основное средство не было введено в эксплуатацию, а значит, и не была начислена амортизация. Документом «Внутреннее перемещение ОС и НМА» вводим основное средство в эксплуатацию и после этого формируем списание.

Итак, в статье я постаралась описать часто возникающие ошибки при учете основных средств и пути их исправления. Если у вас появляются ошибки, речь о которых не шла в данном материале, то вы можете описать их на форуме или в комментариях к статье и получить развернутый ответ.

Если вам нужно больше информации о работе в 1С: БГУ 8, то вы можете бесплатно получить наш сборник статей по ссылке.

Автор статьи: Наталья Стахнёва

Консультант Компании «Мэйпл» по программам 1С для государственных учреждений

Понравилась статья? Подпишитесь на рассылку новых материалов

Добавить комментарий

Было проведено поступление оборудования на счет 08.04.2. В 1С создаю документ Принятие к учету ОС — появляется ошибка «Не удалось провести. Некорректно заполнена строка количество». При этом в ОСВ 08.04.2 — основное средство есть. В чем может быть проблема?

Остатка по счету 08.04.2 «Приобретение основных средств» в ОСВ быть не может, т. к. он используется транзитно для упрощенного принятия на учет ОС:

- объект сразу вводится в справочник Основные средства без промежуточного справочника Номенклатура;

- документ Принятие на учет ОС оформлять не нужно

- ввод в эксплуатацию одновременно с оприходованием ОС в документе Поступление основных средств.

Использование счета 08.04.2 «Приобретение основных средств» недопустимо в документе Поступление оборудования.

Необходимо:

- зайти в справочник Номенклатура изменить Вид номенклатуры на Оборудование (объекты основных средств);

- поменять счет в документе поступления на 08.04.1 «Приобретение компонентов основных средств».

См. также:

- Важные изменения и особенности автоматизации ФСБУ 6 в 1С

Подписывайтесь на наши YouTube и Telegram чтобы не пропустить

важные изменения 1С и законодательства

Помогла статья?

Получите еще секретный бонус и полный доступ к справочной системе БухЭксперт8 на 14 дней бесплатно

Бухгалтер, работая на участке основных средств, может найти ошибку ведения учета объектов. Важную роль при исправлении имеет период, в котором была допущена ошибка. Методы исправления в текущем периоде и в прошлых отличаются друг от друга. В статье мы рассмотрим вариант исправления бухгалтерских проводок при выявлении существенной ошибки прошлых лет.

- Перейдем сразу к практике

- Отражение исправления ошибки прошлых лет

- Ввод правильных записей

- Отражение исправления ошибки прошлых лет в регистрах учета и отчетности

Перейдем сразу к практике

Рассмотрим пример, когда бухгалтер обнаружил ошибку в принятии к учету объекта основных средств (далее объект ОС) в 2020 г. на счете 101.11 «Основные средства — недвижимое имущество учреждения». Объект ОС был принять на счет 101.11 при отсутствии документов, которые подтверждали бы его гос. регистрацию.

Отражение исправления ошибки прошлых лет

Данная ситуация — нарушение пункта 36 «Инструкции по применению Единого плана счетов бухгалтерского учета, утвержденным приказом Минфина России от 01.12.2010 г. № 157н», (далее Инструкция № 157н), в котором говориться, что принятие к учету и выбытие из учета объектов недвижимого имущества осуществляется на основании документов, подтверждающих государственную регистрацию права или сделку.

В противном случае, до госрегистрации объект недвижимости должен учитываться на забалансовом счете 01 «Имущество, полученное в пользование».

Методика исправления ошибок прошлых лет, реализованная в «1С:БГУ», позволяет пользователю оформить исправления, как исправления текущего года, а затем преобразовать бухгалтерские записи с применением специальных счетов.

Для исправления ошибок прошлых периодов применяются корреспонденции со счетами 304.86 «Иные расчеты года, предшествующего отчетному, выявленные в отчетном году», 304.96 «Иные расчеты прошлых лет, выявленные в отчетном году».

В программе следует исправить ошибку прошлых лет, как ошибку текущего года. Для этого создается документ «Сторно» датой исправления ошибки, на основании документа «Принятие к учету ОС, НМА», отраженного в прошлых годах ошибочно.

Документ «Сторно», в отличие от остальных учетных документов, преобразовывает бухгалтерские записи исправления ошибок в табличной части с помощью кнопки «Заполнить». В нашем примере требуется заполнить табличную часть по кнопке «Заполнить» — «Исправление ошибок прошлых лет» — «Ошибка ранее прошлого года».

При заполнении табличной части документа бухгалтерские записи будут заполнены с применением специальных счетов исправления ошибок согласно выбранному периоду.

В табличной части документа «Сторно» будут отражены следующие записи: Дт 101.11.310, Кт 304.96.731 в сумме — 450000,00 рублей (Красное сторно); Дт 304.96.831, Кт 106.11.310 в сумме — 450000,00 рублей (Красное сторно).

Обратите внимание, поскольку в данной бухгалтерской записи не участвуют счета учета доходов и расходов, табличная часть заполняется двумя записями в корреспонденции со счетом 304.96 (так как это ошибка ранее прошлого года). Сохранение документа осуществляется по кнопке «ОК»

Документ «Сторно» позволяет сформировать печатную форму «Бухгалтерской Справки» (ф. 0504833).

Ввод правильных записей

После проведения документа «Сторно», в программе следует создать документ «Поступление ОС (забаланс)», датой исправления ошибки, в примере 15.12.2020, с помощью которого объект недвижимого имущества будет поставлен на забалансовый счет 01 «Имущество, полученное в пользование».

Согласно стандарту «Учетная политика, оценочные значения и ошибки» и Инструкции № 157н, для забалансовых счетов, не предусмотрены специальные счета исправления ошибок прошлых лет. В связи с этим, в регламентированной бухгалтерской отчетности записи по исправлению ошибок прошлых лет на забалансовых счетах отражаются как обороты текущего года, а не как входящие остатки.

Нужно исправить ошибку в учете?

Обратитесь к нашим специалистам и получите консультацию по работе в программе.

Получить консультацию

Отражение исправления ошибки прошлых лет в регистрах учета и отчетности

Отражение сформированных бухгалтерских записей, в которых присутствуют специальные счета исправления ошибок прошлых лет 304.86 или 304.96, находит себя в «Журнале операций № 8-ош» по прочим операциям датой исправления ошибки.

В оборотах «Главной книги» (ф. 0504072) исправительные бухгалтерские записи отражаются в момент обнаружения ошибки прошлых лет и осуществления корректировочных записей как обороты отчетного периода.

Исправление ошибок прошлых периодов будет отражено по соответствующим строкам граф 6, 10 Сведений об изменении остатков валюты баланса (ф. 0503173).

В рассматриваемом примере обороты исправления ошибки прошлых лет отражаются на начало отчетного периода как уменьшение входящих остатков по счету 101.00 (стр. 010) и как увеличение входящих остатков по счету 106.00.

Обороты по специальному счету исправления ошибок 304.96 учитываются в строке 570 «Финансовый результат экономического субъекта». Поскольку обороты по этому счету в учете отражены дважды — по Дт и Кт, итоговый показатель в строке будет равен нулю.

В Балансе (ф. 0503130) сумма входящих остатков основных средств по счету 101.00 на начало будет скорректирована в сторону уменьшения на 450000,00 рублей из-за исправления ошибки прошлых лет и будет отражена по строке 010.

Сумма входящих остатков вложений в НФА по счету 106.00 на начало года будет скорректирована в сторону увеличения на 450000,00 рублей из-за исправления ошибки прошлых лет и будет отражена по строке 120:

Остатков по специальному счету исправления ошибок 304.86 нет, поскольку операции были отражены по дебету и кредиту счета в одинаковых суммах.

При заполнении регламентированного бухгалтерского отчета Ф. 0503168, «Сведения о движении НФА» (действует с 2021) бухгалтерские записи исправления ошибок прошлых лет учитываются как входящие остатки в графе 4 «Наличие на начало года, всего» и служебных графах 4а «остаток на начало года», 4б «исправление ошибок прошлых лет», и не учитываются в оборотах — в графах 5 — 10.

В этой статье показываем самые частые ошибки с работе с инвентарной карточкой и способы их исправить

Содержание статьи:

Как появляются ошибки?

Когда ошибки обнаруживаются?

Самые частые ошибки в инвентарной карточке и способы их решения

В первой статье рассматривали, как заполнять реквизиты ИК, и на что обращать внимание при заполнении.

Во второй — как заполнять таблицы ИК.

Как появляются ошибки?

Если при ведении учёта основных средств пользоваться документом «Операция (бухгалтерская)», в инвентарной карточке могут появиться ошибки. Так происходит, потому что эта операция не формирует записи в регистрах основных средств, а значит, в карточку основных средств и в специализированные отчёты информация не попадает. Поэтому лучше не пользоваться этой операцией при учёте основных средств.

Например, если увеличить стоимость основного средства с помощью документа Операция (бухгалтерская), это изменение отобразится в оборотке по счёту. Но в инвентарной карточке и ведомости остатков стоимость не изменится.

Когда ошибки обнаруживаются?

Вот основные ситуации, в которых становятся заметны ошибки:

- Когда нужно списать основное средство. В помощнике подбора его нет, а в оборотно-сальдовой ведомости есть.

- Когда нужно списать основное средство, его балансовая стоимость списывается, а начисленная амортизация — нет.

- Стоимость или начисленная амортизация в ведомости остатков отличаются от данных бухгалтерского учета в оборотно-сальдовой ведомости.

- В ведомости остатков основных средств остаточная стоимость выводится в отрицательном значении.

- При выводе на печать инвентарной карточки основных средств остаточная стоимость выводится неправильно.

Самые частые ошибки в инвентарной карточке и способы их решения

Большинство проблем с регистрами можно решить с помощью документа «Корректировка записей регистров». В документе настраивается состав регистров, которые нужно исправить, и добавляются корректирующие записи.

Рассмотрим наиболее распространенные ошибки и способы их исправления.

Неправильные данные по основному средству

Некорректно отображаются данные по основному средству при использовании помощника подбора в документах списания или внутреннего перемещения. Этот помощник берет данные из регистра «Стоимость ОС». Для решения проблемы нужно перейти в регистр и посмотреть, в чем именно проблема:

-

Пустой инвентарный номер. Если в некоторых строках регистра не заполнено поле «Инвентарный номер», нужно создать запись с расходным движением по пустому инвентарному номеру и приходным движением по заполненному инвентарному номеру.

- Стоимость ОС в инвентарной карточке выше учётной. Стоимость будет выше, если нет записи регистра, в которой отражается уменьшение стоимости. Тогда нужно сделать расходное движение, которое уменьшит стоимость на нужную сумму.

- Отрицательная стоимость основного средства или его вообще нет в помощнике подбора – присутствует лишняя строка регистра, показывающая уменьшение стоимости. В таком случае делается приходное движение с теми же данными, что и в лишней записи.

Стоимость ОС в Ведомости остатков отличается от данных бух. учёта ОС

Стоимость или начисленная амортизация в Ведомости остатков по основным средствам отличается от данных бухгалтерского учета основных средств, или, наиболее яркий случай, остаточная стоимость основных средств отрицательная.

В данном случае имеем дело с одним из регистров накопления – «Стоимость ОС» или «Амортизация и обесценение». В первую очередь определяемся, данные какого именно регистра отличаются от данных учета. А затем с помощью документа «Корректировка записей регистров» добавляем корректирующие строки: расходное движение по лишним записям или приходное по недостающим.

читайте также

Автор статьи

Екатерина Елизарова

Консультант по бухгалтерскому учету в государственных учреждениях

30 Апрель 2020

Основные средства в любой компании принимаются к учету на основании действующих ПБУ и норм НК. Но практика показывает, что в каждой сфере этот процесс имеет свои особенности. Немало вопросов вызывает учет ОС в производстве. Какие ошибки чаще всего допускают бухгалтеры предприятий?

Прежде всего отметим, что проблемы с учетом могут возникать на разных стадиях, от поступления до ликвидации. Исправлять ошибки сложно, а иногда и недешево. Основное внимание в этой связи следует уделить предупреждению их возникновения.

ОС и расходы отдельно

Начнем с первой стадии учета. Производственным предприятием приобретено оборудование. Бухгалтеру предстоит принять ОС к учету. Согласно действующим правилам, приходуется оборудование по первоначальной стоимости. Если речь идет о налоговом учете, первоначальная стоимость включает расходы на приобретение, доставку, монтаж, подключение, пуско-наладку. То есть к учету принимается полностью готовое к работе оборудование (НК РФ ст. 257). Важно: акцизы, НДС отражаются в учете отдельно.

Основной ошибкой бухгалтера является некорректное определение первоначальной стоимости. Если при расчете не учтены какие-либо расходы, приведенные в соответствующем разделе действующих ПБУ, ОС считаются неправильно принятыми к учету. Ошибка также возникает в учете общехозяйственных расходов, к числу которых по ошибке отнесены те или иные затраты, связанные с приобретением, доставкой, установкой, настройкой оборудования.

Неосновные средства

Часто ошибка возникает на этапе определения категории средств, принимаемых к учету. Так называемые псевдоосновные средства могут быть обнаружены в ходе налоговой проверки. Почему активы принимаются к учету неправильно? Бухгалтер пренебрегает проверкой выполнения одновременно всех условий для определения принадлежности объекта к конкретной категории.

Основное средство предназначено и используется непосредственно в производстве продукции, при оказании услуг, выполнении работ. Также оно может применяться для управленческих нужд. Средства, предоставляемые предприятием во временное пользование, тоже относятся к основным средствам. Последние должны использоваться долго (больше 1 года), не подлежат перепродаже.

Еще одно условие касается экономической выгоды. ОС должны приносить ее предприятию.

Если условия признания основным средством не выполняются или выполняются частично, в бухгалтерский баланс закрадывается ошибка. Неверная классификация объектов может иметь негативные финансовые последствия.

Приведем простой пример. На мебельном производстве появился холодильник. Он приобретен официально, доставлен поставщиком, установлен и подключен. Технику перепродавать предприятие не собирается. Использоваться она будет точно больше года. Можно ли принять холодильник к учету как основное средство? Без соответствующего обоснования целесообразности покупки и распоряжения (приказа) руководителя – нет, поскольку в управленческом и производственном процессе техника не используется. Если соответствующие документы в наличии, экономически покупка обоснована, затраты на ее приобретение можно учитывать при налогообложении прибыли.

Ошибка инвентарного объекта

Основные средства в бухгалтерском учете рассматриваются как инвентарные объекты. Каждый из них нумеруется, согласно нормам ПБУ. Ошибки нередко случаются, если к учету принимаются основные средства, состоящие из нескольких объектов (частей). Кто-то учитывает весь комплекс как один инвентарный объект, кто-то присваивает номер каждой отдельной части.

Так кто же прав? А прав тот, кто разделяет ОС на несколько инвентарных объектов, если составные части имеют разный срок использования. Соответствующее требование есть в действующих ПБУ.

Можно ли считать одним инвентарным объектом технический комплекс из нескольких частей? Да, если оборудование может работать только в сборе. На этот счет налоговая и Минфин периодически дают письменные разъяснения.

Амортизация: быть или не быть?

Неправильная классификация основного средства при принятии к учету влечет за собой проблемы амортизации. Бухгалтер может ошибиться, отнести не подлежащее амортизации имущество к амортизируемому. Чаще всего проблемы возникают с объектами незавершенного строительства, материально-производственными запасами. Иногда к амортизируемому имуществу ошибочно относят финансовые инструменты срочных сделок и ценные бумаги. Обусловлено это может быть банальной халатностью или пресловутым человеческим фактором. Технические ошибки также имеют место.

Еще одна фокусная точка – получение основных средств и передача их в безвозмездное пользование. Если последнее указано в договоре, оборудование и имущество выводятся из состава амортизируемого. Не подлежит амортизации и законсервированное больше чем на 3 месяца оборудование. Объекты модернизации и реконструкции выходят из указанной категории после 12 месяцев. Соответствующие нормы закреплены НК РФ (ст. 256)

Срок полезного использования – еще одна головная боль бухгалтера производственного предприятия. Неправильное его определение приводит к ошибке расчета суммы амортизации. Результат – искаженная себестоимость услуг, работ, продукции. Соответственно, некорректным будет и финансовый результат.

Сроки полезного использования основных средств определены постановлением правительства №1 от 01.01.2002.

ОС в аренду: что с налогами?

К основным средствам могут относиться объекты, предназначенные исключительно для сдачи в аренду с целью получения прибыли. Но в учете бухгалтеру следует их отражать в составе доходных вложений в материальные ценности. Это закреплено действующими ПБУ. Включение объектов для сдачи в арену в состав основных средств в обычном порядке ведет к искажению нескольких показателей, в том числе финансового результата.

Почему классифицировать объекты так важно? Все дело в налогообложении имущества. Если фактически сдающиеся в аренду основные средства не фигурируют в соответствующей учетной категории, меняется налогооблагаемая база и сумма расчетов с бюджетом. Выявление недоимки ведет к применению штрафных санкций. Растет количество дополнительных затрат (погашение недоимки, штраф, пеня).

Есть еще нюанс по сдаваемым в аренду основным средствам. Он касается амортизации. Начисленные суммы учитываются отдельно. То есть амортизация такого оборудования или имущества рассчитывается, отражается в учете обособленно от амортизации других ОС.

Расходы, доходы по сдаваемым в аренду объектам имеют отношение к основной деятельности производственного предприятия и могут учитываться в составе обычных доходов, расходов. Возможен и другой вариант учета. Потраченные и полученные суммы включаются в состав операционных расходов, ходов. В этом случае к основной деятельности аренда ОС не относится.

Как минимизировать риски санкций за некорректный учет ОС, избежать штрафов, искажения учетных данных, в том числе по финансовому результату? Доверяйте учет ОС опытным специалистам!

Количество показов: 3707

Теги данной публикации: ошибкипроизводствоучет