Содержание

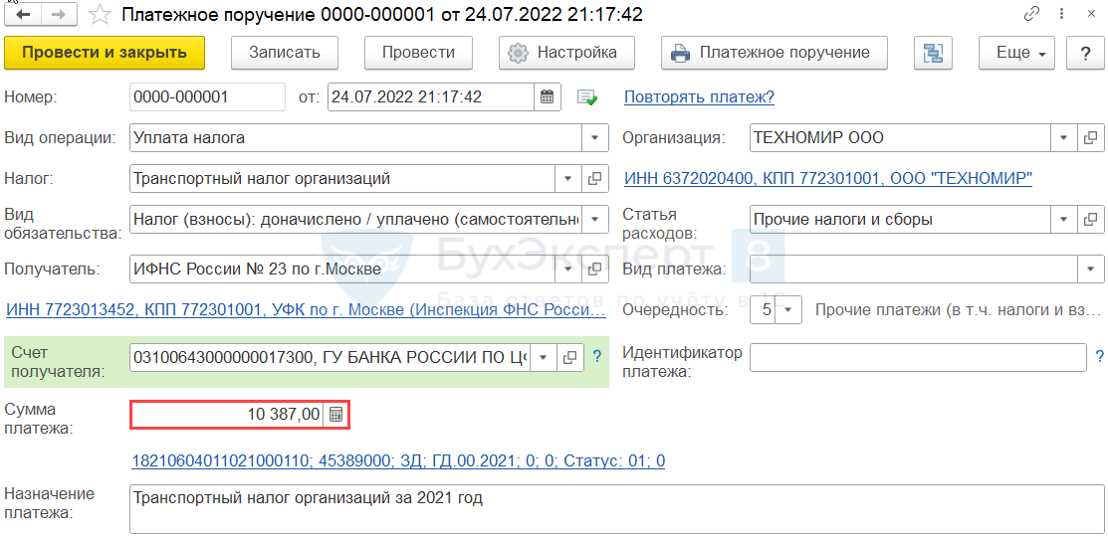

- Платежное поручение на доплату налога

- Расчет недоимки по транспортному налогу

- Исправление ошибки в 1С

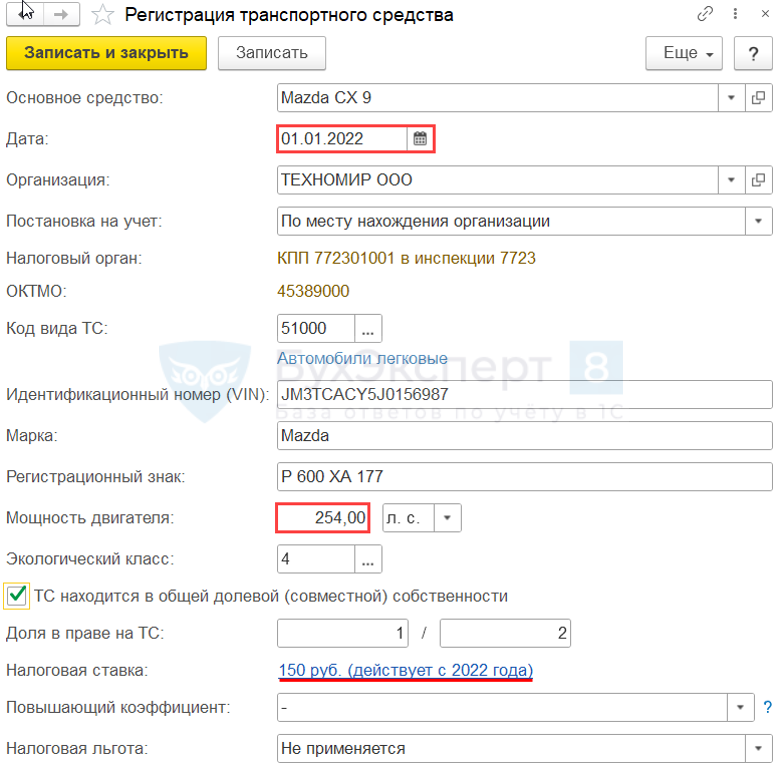

- Исправление в регистрации ТС

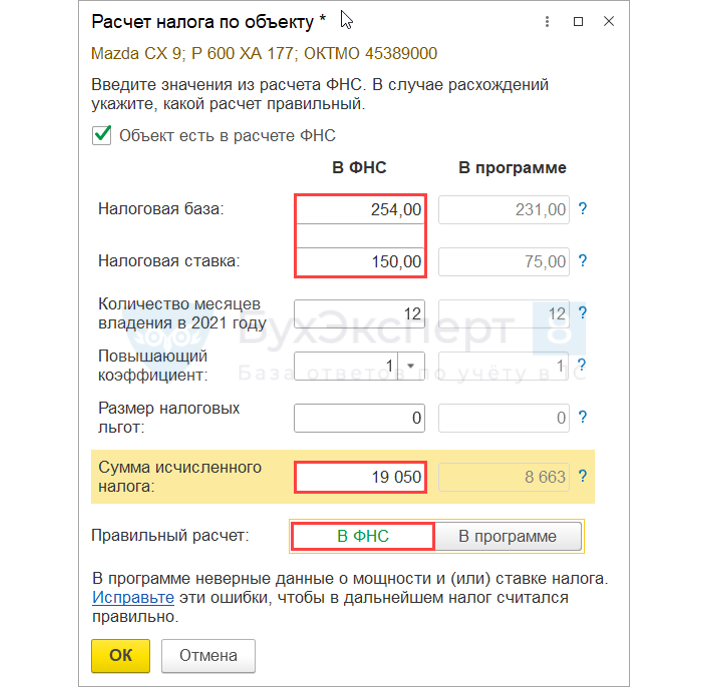

Организация получила сообщение об исчисленном транспортном налоге за 2021 по автомобилю (НБ– 254 л.с.). Выявлены расхождения:

- Организация ошиблась в ставке налога – 75 руб. вместо 150 руб.

- ИФНС не учла, что автомобиль находится в долевой собственности (1/2)

- сумма налога по версии

- ИФНС — 254 л.с. х 150 руб. = 38 100 руб.

- Организации — 231 л.с. х 75 руб. х ½ = 8 663 руб.

Правильная сумма налога – 254 х 150 х ½ = 19 050 руб.

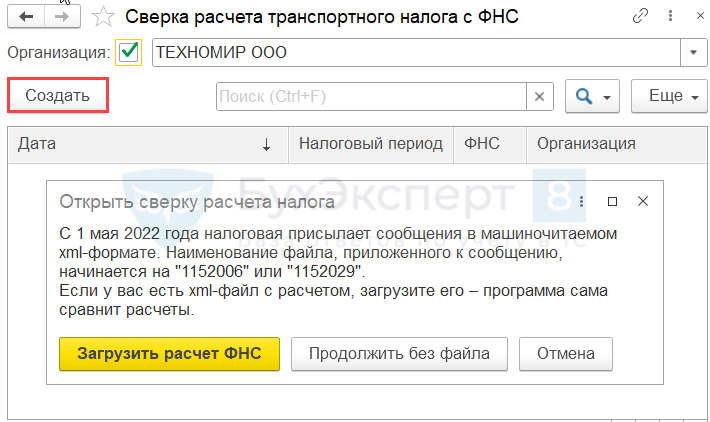

Отчеты – Сверка расчета по транспортному налогу

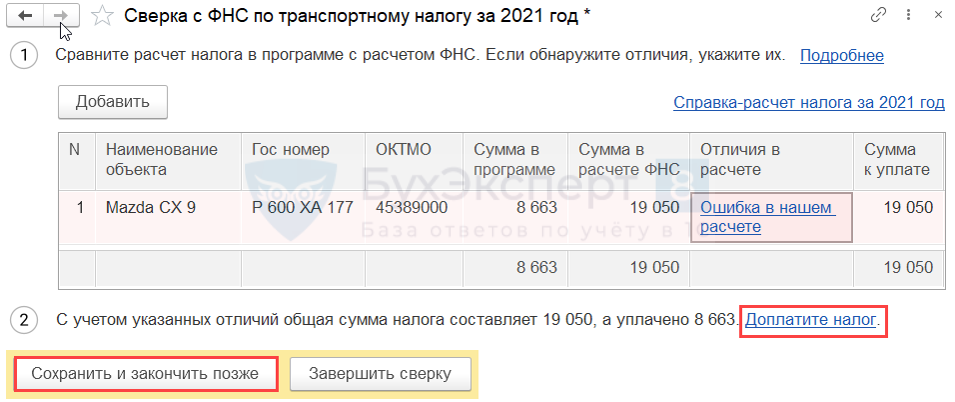

Платежное поручение на доплату налога

Расчет недоимки по транспортному налогу

Начислено организацией — 8 663 руб.

Правильный расчет — 254 л.с. х 150 руб. х ½ = 19050 руб.

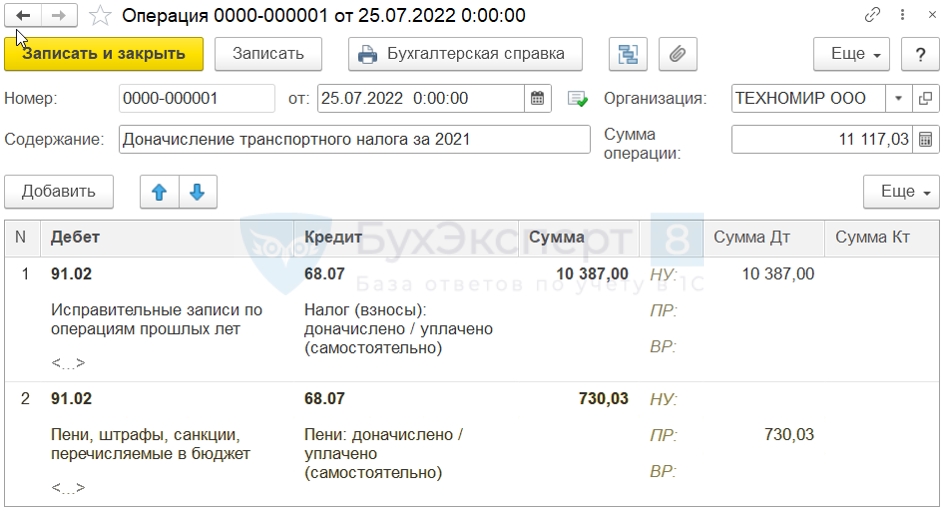

Корректировка налога

- транспортного — 19 050– 8 663 = 10 387 руб.

См. также:

- Занижен транспортный налог. Исправление несущественной ошибки после подписания отчетности

БУ и НУ — на дату обнаружения (сверки)(п. 9, 14 ПБУ 22/2010, п. 1 ст. 54 НК РФ, п. 1 ст. 81 НК РФ).

Операции – Операции, введенные вручную

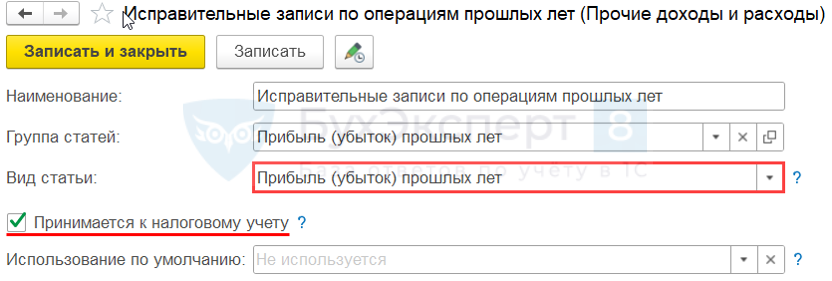

Прочие доходы и расходы

Исправление в регистрации ТС

Главное – Налоги и отчеты – Транспортный налог

Регистрация транспортных средств

См. также:

- Расчет имущественных налогов за 1 полугодие 2022 в 1С

Подписывайтесь на наши YouTube и Telegram чтобы не пропустить

важные изменения 1С и законодательства

Помогла статья?

Получите еще секретный бонус и полный доступ к справочной системе БухЭксперт8 на 14 дней бесплатно

Оцените публикацию

(3 оценок, среднее: 5,00 из 5)

Загрузка…

Назад к статье

Новости и изменения

Назад к статье

Дополнительные материалы

Назад к статье

Топ-вопросов

Дата публикации: 24.05.2021 05:19

Налоговыми инспекциями области в адрес организаций направлено более 5 тысяч сообщений об исчисленных суммах транспортного и земельного налогов, для расчета которых используется информация, полученная от регистрирующих органов.

Если налогоплательщик не согласен с суммой начисленного в сообщении налога, подлежащего к уплате, он вправе в течение 10 дней представить в налоговый орган пояснения и документы, подтверждающие правильность исчисления, полноту и своевременность уплаты налога, а также обоснованность применения пониженных налоговых ставок, налоговых льгот или наличие правовых оснований для освобождения от уплаты налога.

Представление пояснений осуществляется в свободной форме, соответствующий документ законодательством не утвержден. Поэтому налогоплательщики, желающие уточнить, каким образом налоговыми органами были рассчитаны транспортный и земельный налоги, могут обратиться в инспекцию для решения вопроса, составив произвольное обращение.

Напоминаем, что сообщения передаются налогоплательщикам по окончании налогового периода после истечения установленного срока уплаты налога, то есть когда налогоплательщик должен был исполнить обязанность по уплате транспортного и земельного налогов и соответствующих сумм авансовых платежей, но не позднее шести месяцев со дня истечения установленного срока уплаты (1 марта 2021 года) за указанный налоговый период.

В сообщениях отражаются объекты налогообложения, налоговая база, налоговый период, налоговая ставка, сумма исчисленного налога.

Обращаем внимание, что направление сообщения не отменяет обязанность налогоплательщика самостоятельно исчислить и уплатить в установленные сроки транспортный и земельный налоги, а также соответствующие суммы авансовых платежей по налогам.

Сообщения направляются налогоплательщикам-организациям для возможности проведения сверки начисленных и уплаченных сумм транспортного и земельного налога, а также для обеспечения полноты уплаты налогов в бюджет.

Более подробно с порядком направления сообщений можно ознакомиться в статьях 363 и 397 НК РФ.

Перерасчет транспортного налога может потребоваться в случаях его неверного исчисления. Организация сделает это самостоятельно, а для физического лица налог пересчитает ИФНС. Рассмотрим порядок проведения перерасчета транспортного налога.

Когда нужен перерасчет транспортного налога

Перерасчет транспортного налога может понадобиться в случае выявления в расчете ошибки.

Организация сделает такой перерасчет самостоятельно, если ошибка выявлена ей до проверки налоговой инспекцией, или необходимость уточнения расчета установлена после получения запроса от ИФНС о пояснениях по расчету налога, представленному в декларации.

Физическое лицо может не согласиться со сделанным налоговым органом расчетом налога, который оно увидит в полученном уведомлении на оплату.

С какими перерасчетами вы можете столкнуться в процессе хоздеятельности, узнайте из размещенных на нашем сайте материалов:

- «Перерасчет больничного после предъявления справки»;

- «Перерасчет отпускных при больничном».

Перерасчет транспортного налога организацией

Возможными причинами ошибки организации в расчете транспортного налога могут быть следующие обстоятельства:

- неверно определен тип транспортного средства, и поэтому применена неправильная ставка;

- неверно определено количество месяцев для неполного года, и поэтому неправильно рассчитан коэффициент, уменьшающий ставку;

- допущена ошибка в установлении условий обязательности применения и определении величины повышающего коэффициента для дорогостоящего автомобиля;

О том, понадобится ли повышающий коэффициент для вашей машины, читайте в материале «Как считать возраст дорогого авто для применения повышающего коэффициента по транспортному налогу».

- ошибочно в расчете учтены выбывшие транспортные средства или не учтены поступившие;

- допущена техническая ошибка в примененной базе, ставке или коэффициенте.

Если налог уплачивается в регионе один раз в год по данным расчета, сделанного в декларации, то для устранения ошибки организация должна уточнить декларацию по транспорту, представленную в ИФНС. В результате уточнения может образоваться переплата налога или недоимка по нему. Сумму недоимки придется доплатить с учетом пеней, если пропущен срок уплаты налога.

Если в регионе установлены авансовые платежи по налогу, и ошибка допущена в их расчете, то она будет исправлена либо при составлении первичной годовой декларации (если ошибка выявлена до ее сдачи), либо при уточнении этой декларации. Соответственно, по авансовым платежам также возможно образование недоимки или переплаты.

В декларации начисление авансов отражается поквартально, поэтому при нарушении сроков перечисления сумм авансовых платежей организации придется уплатить пени. С учетом этого при выявлении ошибки в расчете авансовых платежей до составления первичной декларации есть смысл доплатить аванс до правильной суммы сразу после выявления ошибки, требующей доплаты, чтобы уменьшить пени.

Учитываются ли повышающие коэффициенты при расчете авансовых платежей, узнайте здесь.

Действия физического лица для уточнения налога

Если физическое лицо не согласно с расчетом, приведенным в полученном им уведомлении на уплату налога, которое должно быть направлено ему не позднее чем за 30 дней до наступления срока платежа (п. 2 ст. 52 НК РФ), то у него есть 2 варианта дальнейших действий:

- непосредственно обратиться в налоговые органы, устно изложив свои возражения, подкрепленные демонстрацией необходимых подтверждающих документов;

- направить почтой в ИФНС заполненный бланк заявления, который прилагается к уведомлению и предназначен для оформления таких возражений.

После проверки данных, предоставленных физическим лицом, при согласии ИФНС с ними налог будет пересчитан, и физическое лицо получит новое уведомление.

Физические лица, не получающие из ИФНС уведомления об уплате транспортного налога, обязаны сами уведомлять ИФНС о наличии транспорта, подлежащего налогообложению (п. 2.1 ст. 23 НК РФ). С 2017 года за неисполнение этой обязанности может последовать штраф в размере 20% от суммы налога (п. 3 ст. 129.1 НК РФ).

Итоги

Перерасчет транспортного налога может понадобиться, если сумма налога определена неверно (применена не та ставка налога, не учтен повышающий коэффициент и др.).

Компании могут обнаружить ошибку сами (и подать уточненную декларацию) или налоговики выявят ее при проверке. Физлица, не согласные с указанной в уведомлении суммой транспортного налога, могут обратиться за перерасчетом к налоговикам.

Контактная информация

117292, Москва,

ул. Кржижановского, 6 (центральный офис)

+7 (495) 956-82-83

+7 (495) 787-92-92

contact@consultant.ru

В мае налоговики традиционно начинают информировать налогоплательщиков — юридических лиц об исчисленных суммах имущественных налогов за прошедший год. В этом году сообщают о налогах за 2022 год.

Сообщение об имущественных налогах за 2022 год: что изменилось, что сверить и как поступать при выявлении расхождений (Часть 1)

Сверка сведений

В полученном сообщении организации следует внимательно проверить все включенные в него сведения.

Например, по транспортному налогу нужно проверить регистрационные знаки (номера) транспортных средств и налоговую базу (НБ). По транспортному налогу в отношении автомобилей налоговая база определяется как мощность двигателя в лошадиных силах (л. с.). В технической документации на транспортное средство мощность двигателя может быть указана в метрических единицах мощности (кВт). Тогда она пересчитывается во внесистемные единицы мощности (л. с.). Для этого мощность двигателя в кВт умножается на переводной коэффициент (1 кВт = 1,35962). О тонкостях определения мощности гибридного автомобиля (с несколькими двигателями) в целях исчисления транспортного налога мы писали подробно.

Важно помнить, что при исчислении транспортного налога налоговики учитывают мощность двигателя, указанную в регистрационных документах на авто. Фактическая мощность может от нее отличаться, но для исчисления налога это значения не имеет.

Стоит проверить, все ли транспортные средства, подлежащие регистрации в органах ГИБДД, Гостехнадзора и др., включены в налоговую базу. Особенно это касается самоходных машин и других видов техники. Например, государственную регистрацию погрузчиков осуществляют органы Гостехнадзора (ч. 2, 4 ст. 6 Федерального закона от 02.07.2021 № 297-ФЗ). Даже если организация использует погрузчик на своей производственной территории (без передвижения по дорогам общего пользования) или, скажем на складе, регистрация погрузчика обязательна. При этом обязанность по уплате налога не ставится в зависимость от желания лица (организации) осуществить регистрацию принадлежащего ему объекта налогообложения. Уклонение от постановки на учет транспорта не освобождает собственников от уплаты транспортного налога (постановление Президиума ВАС РФ от 07.06.2012 № 14341/11, определение ВС РФ от 31.05.2018 № 308-КГ18-6424 по делу № А53-2888/2017).

Если в организации есть дорогостоящие легковые автомобили, рекомендуем проверить применение повышающих коэффициентов в налогообложении. С расчета транспортного налога за 2022 год в отношении легковых автомобилей средней стоимостью от 3 до 5 млн руб. и от 5 до 10 млн руб. повышающие коэффициенты 1,1 и 2 отменены (п. 16 ст. 1 и п. 6 ст. 5 Федерального закона от 26.03.2022 № 67-ФЗ). Ежегодно формируемый Минпромторгом России перечень дорогостоящих автомобилей применялся в 2022 году при расчете транспортного налога (с коэффициентом 3) только в отношении легковых автомобилей средней стоимостью от 10 млн руб. Такое же правило действует и в 2023 году. На сайте ведомства в настоящее время размещен применяемый при исчислении транспортного налога в 2023 году дополненный перечень легковых авто со средней стоимостью от 10 млн руб.

Для правильного исчисления земельного налога важную роль играет фактическое использование земельного участка. Порядок исчисления налога, определенный НК РФ (ст. 396), не предусматривает представление в налоговую инспекцию в качестве основания для исчисления налога сведений органа местного самоуправления о фактическом использовании земельного участка. Но налоговики могут использовать документированные результаты контрольных мероприятий, проведенных органами муниципального земельного контроля. В ходе таких мероприятий контролеры могли выявить, например, что предназначенный для сельхозпроизводства земельный участок фактически не использовался. Или землю, выделенную для жилищного строительства организация использовала в предпринимательской деятельности. Это значит, что земельный участок использовался не по целевому назначению. Неиспользование или использование не по целевому назначению земельных участков (сельскохозяйственного назначения, занятых жилищным фондом или предоставленных для жилищного строительства, для ведения ЛПХ, ограниченных в обороте) является основанием для исчисления суммы земельного налога (суммы авансового платежа по налогу) по налоговой ставке 1,5 %, а не по пониженной ставке 0,3 %. Но при этом должны одновременно выполняться два условия:

- земельный участок должен быть отнесен к определенной категории или виду разрешенного использования;

- налогоплательщик фактически использовал этот земельный участок не по целевому назначению.

Если условия не выполняются, у налогоплательщика есть шанс отстоять применение пониженной ставки при исчислении налога (постановление Тринадцатого ААС от 01.11.2022 № 13АП-29648/2022 по делу № А56-117827/2021).

Территориальные контрольные органы обязаны (п. 18 ст. 396 НК РФ) сообщать налоговикам сведения о выявленных нарушениях землепользования и фактах их устранения. Такая информация передается налоговикам ежегодно до 1 марта года, следующего за годом, за который представляются такие сведения. С 01.01.2023 сведения передаются по форме и в порядке, которыеутверждены приказом ФНС России от 12.01.2022 № ЕД-7-21/6@.

Руководство налоговой службы ежегодно поручает региональным УФНС запрашивать у контрольных органов сведения о вынесенных ими и не отменных предписаниях об устранении выявленных нарушений. Эти сведения используются для настройки АИС «Налог-3» в целях корректировки налоговых ставок по земельному налогу в отношении соответствующих земельных участков (письмо ФНС России от 18.02.2022 № БС-4-21/1989@).

С налогового периода 2022 года установлен следующий порядок исчисления земельного налога (авансового платежа по налогу) в таких ситуациях. Налог исчислят по налоговой ставке 1,5%, начиная со дня совершения нарушений обязательных требований к использованию и охране объектов земельных отношений (подп. 1 и 2 п. 18 ст. 396 НК РФ), либо со дня обнаружения таких нарушений (в случае, когда у контрольного органа отсутствует информация о дне совершения таких нарушений) и до 1-го числа месяца, в котором будет фактически подтверждено устранение нарушений (п. 7.2 ст. 396 НК РФ).

С 2022 года начал действовать проактивный (бездекларационный) порядок налогообложения «кадастрового» имущества. Если в 2022 году у организации были только объекты недвижимости, облагаемые по кадастровой стоимости, декларацию по налогу на имущество она не подавала. Эти объекты и исчисленный по ним налог ИФНС укажет в сообщении.

Установленный законодательством порядок применения кадастровой стоимости, не предусматривает возможность использования для целей, предусмотренных законодательством РФ (в т. ч. для целей налогообложения), скорректированной кадастровой стоимости, не содержащейся в ЕГРН. При оспаривании кадастровая стоимость объекта недвижимости по решению комиссии (или суда) может быть установлена в размере его рыночной стоимости. Эта стоимость сначала отражается в ЕГРН и только после этого используется для целей налогообложения (письмо Минфина России от 25.01.2023 № 03-05-05-01/5296). При этом сведения об измененной кадастровой стоимости, внесенные в ЕГРН, должны быть учтены при определении налоговой базы для всех налоговых периодов, в которых в качестве налоговой базы применялась изменяемая кадастровая стоимость, являющаяся предметом оспаривания. Говоря иначе, рыночная стоимость, внесенная в ЕГРН, действует начиная с даты начала применения для целей налогообложения сведений об изменяемой кадастровой стоимости (кассационное определение Судебной коллегии по административным делам ВС РФ от 27.04.2022 № 5-КАД22-7-К2).

Если налогоплательщик не согласен с кадастровой стоимостью, которую ИФНС применила при определении налоговой обязанности по «кадастровому» имуществу, у него есть право опровергнуть представленный в сообщении ИФНС расчет налога. Налогоплательщик вправе обосновать необходимость исчисления налога исходя из рыночной стоимости объекта недвижимости (постановление Девятого ААС от 03.03.2021 № 09АП-52085/2018 по делу № А40-65285/2018).

В случае выявления технической ошибки, допущенной в кадастровой стоимости, дата начала применения сведений, внесенных в ЕГРН, определяется в соответствии с НК РФ (п. 3 и 5 ч. 2 ст. 18). Как правило дата определяется по документу, на основании которого в ЕГРН вносятся сведения о кадастровой стоимости. Если в таком документе нет сведений о дате, дата начала применения указывается органом регистрации прав.

С учетом исправления технической ошибки у налогоплательщика может образоваться долг по налогу на имущество (авансовым платежам по нему) со дня начала применения сведений о кадастровой стоимости. Если техническая ошибка образовалась не по вине налогоплательщика, и он сможет доказать добросовестность своих действий, исправление технической ошибки в сведениях ЕГРН не является основанием для доначисления налогоплательщику сумм соответствующих пеней (постановление КС РФ от 02.07.2013 № 17-П). Разъяснения на этот счет даны в письмо Минфина России от 24.05.2022 № 03-02-06/49086. ФНС довела это письмо до подведомственных территориальных налоговых органов письмом от 27.05.2022 № БС-4-21/6551.

Вкратце о нововведениях по ставкам. В текущем году следует учитывать, что с 01.01.2023 в НК РФ (п. 2 ст. 380) допускается установление дифференцированных налоговых ставок по налогу на имущество организаций в зависимости от вида недвижимого имущества, признаваемого объектом налогообложения, и (или) его кадастровой стоимости. Например, в Республике Удмуртия законом от 26.10.2021 № 117-РЗ установлены ставки налога на «кадастровое» имущество в размере:

- 1 % — для объектов площадью не более 1000 кв. м, расположенных в сельских населенных пунктах с численностью населения менее 3000 человек;

- 1,2 % — для объектов, расположенных (находящихся) в МКД, общежитиях, в т. ч. во встроенных и (или) пристроенных к этим объектам помещениях;

- 1,5 % — для иных объектов площадью не более 1000 кв. м.

Это позволит налоговикам разграничить налоговые ставки и налоговые льготы, устанавливаемые региональными законами, и улучшить администрирование налога.

Справочная информация о ставках имущественных налогов и льготах в соответствующем регионе размещена в онлайн-сервисе ФНС.

Временная «заморозка» и долгосрочные перспективы

Попутно отметим, что в 2023 году действует временная «заморозка» кадастровой стоимости для расчета налога на «кадастровое» имущество. Налог на имущество (авансовые платежи по налогу) по таким объектам налогоплательщики платят по кадастровой стоимости, установленной на 01.01.2022 (п. 2 ст. 375 НК РФ). При этом нужно учитывать особенности, предусмотренные статьей 378.2 НК РФ в отношении «кадастрового» имущества. «Заморозка» действует, если кадастровая стоимость таких объектов недвижимости, внесенная в ЕГРН и подлежащая применению с 01.01.2023, превышает кадастровую стоимость таких объектов недвижимого имущества, внесенную в ЕГРН и подлежащую применению с 01.01.2022. Но это правило не действует, если кадастровая стоимость соответствующих объектов недвижимого имущества увеличилась вследствие изменения их характеристик.

Разъясняя особенность действия «заморозки», налоговая служба отметила следующее. ЕГРН является сводом достоверных сведений об учтенном недвижимом имуществе (ч. 2 ст. 1 Федерального закона от 13.07.2015 № 218-ФЗ «О государственной регистрации недвижимости»). Согласно порядку ведения реестра (утв. приказом Росреестра от 01.06.2021 № П/0241), в ЕГРН вносится дата начала применения кадастровой стоимости объекта недвижимого имущества, определяемая в соответствии с законодательством, регулирующим проведение государственной кадастровой оценки. Поэтому в целях налогообложения значение кадастровой стоимости объекта недвижимого имущества, подлежащей применению с 01.01.2022, определяется на основе сведений ЕГРН о кадастровой стоимости, применяющейся на эту дату (за исключением случая увеличения кадастровой стоимости из-за изменения характеристик объекта).

Минфин рассматривает возможность ввести долгосрочное ограничение на рост налога на имущество организаций. Но поскольку это региональный налог, вопрос должен решаться с привлечением регионов. Требует анализа и экономически обоснованный уровень такого ограничения. Как вариант предлагается соотносить фиксацию предельного роста налога с уровнем инфляции. В долгосрочной перспективе финансовое ведомство рассматривает возможность перехода на обложение всех объектов недвижимого имущества по кадастровой стоимости. Но до этого должно быть установлено четкое разграничение между движимым и недвижимым имуществом. В планах финансистов упростить администрирование налога на имущество за счет автоматизации процедуры его исчисления налоговой службой.