Перед тем, как начать инвестировать свои деньги во что-либо, следует изучить основные понятия данной отрасли и разобраться с базой. К счастью, сегодня никто не останется брошенным, т.к. инвестирование осуществляется через брокеров, у которых есть свои школы, в которых можно пройти обучение.

Любой тип маржинального кредитования связан с высокими рисками. Для того, чтобы осуществлять контроль за возможным размером убытков, в ВТБ установили специальные маржинальные показатели. С их помощью у банка будет иметься возможность отслеживать, чтобы доля собственных средств клиента в портфеле никогда не опускалась ниже установленных показателей. Это позволяет обезопасить инвесторов, в особенности новичков, от бессмысленных потерь.

Основные понятия

Стоимость портфеля обозначается, как S. Речь идет о сумме всех активов (минус долги). Для того, чтобы оценить портфель, будут приняты активы, входящие в список ликвидных инструментов.

Начальная маржа обозначается, как М0. Ее расчет осуществляется, как сумма произведений стоимости ценной бумаги и её ставки риска по всем активам, а также по валюте в портфеле инвестора. Далее сумма должна быть приведена к единой валюте. Использование начально маржи необходимо для расчета такого показателя, как НПР1.

Минимальной маржей или Mx называется показатель, равный ½ размера начальной маржи. То есть, рассчитывается он по формуле:

Мх = М0/2

Показатель используется для расчета НПР2.

Что такое скорректированные значения и НПР меньше 0?

Скорректированный уровень начальной маржи необходим для расчета начальной маржи, но с учетом всех уже поданных заявок, а также тех заявок, что подаются на данный момент. При этом применяются показатели норматива покрытия рисков, то есть, НПР1 и НПР2.

Что касается скорректированного уровня М0 и показателя стоимости портфеля, то их расчет осуществляется на дни: Т0, Т1, Т2. Делается это, исходя из остатков денежных средств и ценных бумаг на эти даты.

Что касается НПР1, то рассчитать его можно следующим образом: из стоимости портфеля нужно вычесть М0.

В случае, когда ВТБ. Инвестиции показывают, что НПР больше 0, то деньги стоит выводить в маржу до того, как будет достигнуто максимальное плечо. Если же НПР1 будет меньше 0, то вывод средств или покупка ценных бумаг в кредит нецелесообразна.

Что касается НПР2, то показатель рассчитывается, как разница стоимости портфеля и Мх. В случае, если НПР меньше 0, то брокером будет самостоятельно закрыта часть позиций инвестора с целью спасения его средств.

Благодарность за качественное обслуживание

Оценка

5

Проверяется

Добрый день.

Обращался в отделение по алресу г.Новосибирск, проспект Строителей, 17. Сотрудница Анастасия все быстро оформила, рассказала условия и подключила все опции которые…

Читать полностью

22.05.2023

Благодарю сотрудника Анастасию

Оценка

5

Здравствуйте, уважаемый Руководитель подразделения Нахимовский проспект. Благодарю Вашего сотрудника С-ву А.В. Профессиональна, внимательна, несмотря на то, что часть моих активов…

Читать полностью

20.12.2022

Благодарность

Оценка

5

Проверяется

Добрый день!

Хотела бы выразить благодарность за грамотное и быстрое обслуживание, сотруднику М-ой Ирине В.! Обратилась за информацией по вкладам и инвестиционным…

Читать полностью

28.12.2021

Благодарный клиент

Оценка

5

Очень хочу сказать слова благодарности в адрес сотрудника отделения банка ВТБ (любимый банк). Каждый раз когда прихожу в отделение мечтаю попасть именно к ней. Зовут этого…

Читать полностью

19.12.2021

Отличная работа операционного менеджера в зале отделения

Оценка

5

Проверяется

Выражаю благодарность менеджеру в операционном зале отделения банка ВТБ на Автозаводской улице — Е-ой Анастасии Николаевне, за подробные разъяснения и оперативное решение проблемы…

Читать полностью

19.12.2021

Благодарность

Оценка

5

Проверяется

На протяжении длительного времени я работаю с персональным менеджером К-ым Ростиславом И. работником банка ВТБ на площади Ленина г. Воронежа и с каждым разом всё более убеждаюсь в…

Читать полностью

17.12.2021

О замечательном сотруднике

Оценка

5

Обращался в данный офис по поводу вывода средств с брокерского счёта на счёт в другом банке. Возникли проблемы с выводами валют с последующим закрытием счетов, которые невозможно…

Читать полностью

15.12.2021

Перед тем, как начать инвестировать свои деньги во что-либо, следует изучить основные понятия данной отрасли и разобраться с базой. К счастью, сегодня никто не останется брошенным, т.к. инвестирование осуществляется через брокеров, у которых есть свои школы, в которых можно пройти обучение.

Любой тип маржинального кредитования связан с высокими рисками. Для того, чтобы осуществлять контроль за возможным размером убытков, в ВТБ установили специальные маржинальные показатели. С их помощью у банка будет иметься возможность отслеживать, чтобы доля собственных средств клиента в портфеле никогда не опускалась ниже установленных показателей. Это позволяет обезопасить инвесторов, в особенности новичков, от бессмысленных потерь.

Основные понятия

Стоимость портфеля обозначается, как S. Речь идет о сумме всех активов (минус долги). Для того, чтобы оценить портфель, будут приняты активы, входящие в список ликвидных инструментов.

Начальная маржа обозначается, как М0. Ее расчет осуществляется, как сумма произведений стоимости ценной бумаги и её ставки риска по всем активам, а также по валюте в портфеле инвестора. Далее сумма должна быть приведена к единой валюте. Использование начально маржи необходимо для расчета такого показателя, как НПР1.

Минимальной маржей или Mx называется показатель, равный ½ размера начальной маржи. То есть, рассчитывается он по формуле:

Мх = М0/2

Показатель используется для расчета НПР2.

Скорректированный уровень начальной маржи необходим для расчета начальной маржи, но с учетом всех уже поданных заявок, а также тех заявок, что подаются на данный момент. При этом применяются показатели норматива покрытия рисков, то есть, НПР1 и НПР2.

Что касается скорректированного уровня М0 и показателя стоимости портфеля, то их расчет осуществляется на дни: Т0, Т1, Т2. Делается это, исходя из остатков денежных средств и ценных бумаг на эти даты.

Что касается НПР1, то рассчитать его можно следующим образом: из стоимости портфеля нужно вычесть М0.

В случае, когда ВТБ. Инвестиции показывают, что НПР больше 0, то деньги стоит выводить в маржу до того, как будет достигнуто максимальное плечо. Если же НПР1 будет меньше 0, то вывод средств или покупка ценных бумаг в кредит нецелесообразна.

Что касается НПР2, то показатель рассчитывается, как разница стоимости портфеля и Мх. В случае, если НПР меньше 0, то брокером будет самостоятельно закрыта часть позиций инвестора с целью спасения его средств.

21.04.2022

Обновлено: 22.01.2023

Для получения крупной прибыли нужно инвестировать большую сумму. Не у всех есть такая возможность. Для этого на организованных торгах введены маржинальные займы — трейдеры берут недостающую сумму у брокера. Чтобы рассчитать, можно ли клиенту открывать сделку и когда ее следует ликвидировать, используются нормативы покрытия риска. НПР1 и НПР2 у брокера — это показатели, по которым провайдер определяет, способен ли депозит выдержать позицию с кредитным плечом и на каких уровнях придется выйти с рынка.

Содержание

- Для чего нужны показатели НПР1 и НПР2 у брокера

- Что такое НПР1

- Что такое НПР2

- Примеры расчета НПР1 и НПР2

- Часто задаваемые вопросы

Для чего нужны показатели НПР1 и НПР2 у брокера

Торговля с использованием заемных средств несет в себе высокие риски для участников. По этой причине регуляторы разрабатывают механизмы, позволяющие частично застраховать деньги от рыночных колебаний. Банк России ввел нормативы и правила расчета покрытия рисков в ноябре 2020 года и внес их в отдельный документ «О требованиях к осуществлению брокерской деятельности».

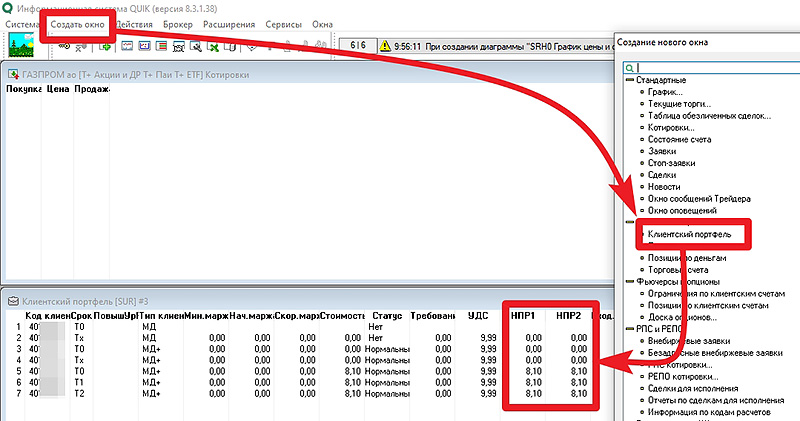

На практике трейдеру не придется вычислять эти значения. Они для каждого клиента определяются автоматически на основании данных о счете. Посмотреть нормативы и категории риска можно в торговом терминале QUIK после авторизации.

Для этого нужно сделать несколько шагов:

- Войти в учетную запись платформы.

- Открыть список «Создать окно».

- Выбрать пункт «Все типы окон».

- В появившемся поле двойным щелчком мыши активировать область «Клиентский портфель».

Как посмотреть НПР в QUIK

Среди многочисленных столбцов пользователь найдет нужные значения. Прежде чем перейти к определениям НПР1 и НПР2 у брокера и примерам расчетов, следует ознакомиться с терминами, которые участвуют в процессе.

| Параметр | Описание |

|---|---|

| Стоимость портфеля (СП) | Это все, что есть у клиента на счете, с которого будет совершена маржинальная сделка. Сюда относятся валюта, ценные бумаги и внесенный депозит. Если числятся какие-то долги (например, уже открыта позиция с займом), то размер обеспечения не учитывается. |

| Начальная маржа (НМ) | Количество денег, необходимое клиенту, чтобы войти в позицию с участием средств брокера. Еще эту сумму часто называют гарантийным обеспечением (ГО). Если при расчете портфель будет стоить меньше, чем требуется для кредитного ордера, трейдеру откажут. |

| Минимальная маржа (ММ) | Термин относится к уже действующей сделке. Это уровень в 50% от начальной маржи. Когда стоимость портфеля падает ниже него, ордер принудительно закрывается. |

Что такое НПР1

Этот показатель рассчитывается до открытия сделки. Он позволяет брокеру определить, стоит ли клиенту разрешать необеспеченную позицию. Если денег хватает на начальную маржу, то провайдер примет поручение.

Подпишись

Новый Telegram канал в помощь начинающему трейдеру! Всё самое полезное — каждый день!

Определение термина

Аббревиатура расшифровывается как «нормативы покрытия риска», а приписка в виде «1» указывает на тип. Чтобы понять, что это означает, необходимо знать формулу расчета: СП-НМ.

Из всех активов и денежных средств, не обремененных обязательствами, необходимо отнять размер гарантийного обеспечения, требующегося на покупку инструмента.

Возможные значения НПР1

Расчет по формуле может показать положительный или отрицательный результат. Это зависит от размера свободных финансов и ценных бумаг, купленных без участия заемных средств.

Топ 5 биржевых брокеров 2023

Если НПР1 меньше 0

Это случай, при котором провайдер не станет кредитовать трейдера своими деньгами. Причина в том, что денег не хватит даже для гарантийного обеспечения, которое обязательно предоставляется клиентом.

Загрузка …

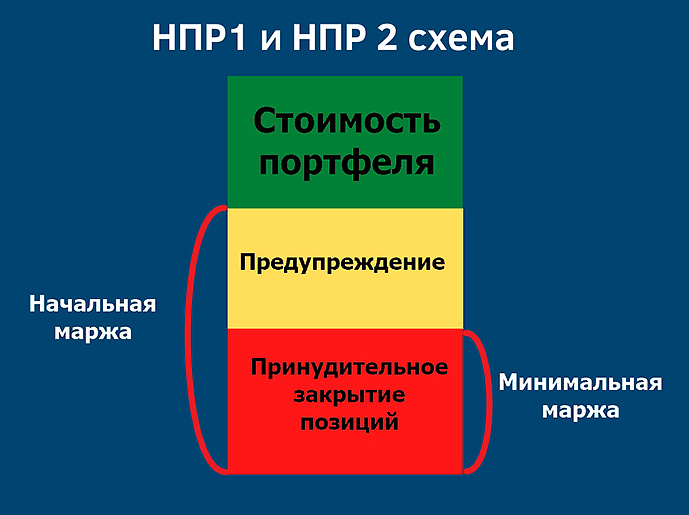

Что такое НПР2

Аббревиатура относится к уже действующим маржинальным сделкам. В случае снижения стоимости портфеля до уровня ММ позиции принудительно закрываются.

Определение термина

Буквенный код расшифровывается как в первом случае, но цифра «2» говорит о другом параметре. Чтобы его рассчитать, необходимо из стоимости портфеля вычесть минимальную маржу. Обычно она указывается в процентах от начальной. Например, если НМ составляет ₽1000, а ММ — 50%, ордер будет принудительно закрыт при падении НМ ниже ₽500.

Возможные значения НПР2

Размер средств клиента во время сделки может уменьшаться ровно до момента, когда стоимость ликвидных активов и денег в портфеле не приблизится к нулевой отметке.

Чем выше показатель при расчете, тем ниже риск принудительной ликвидации ордера клиента.

Если НПР2 меньше 0

Когда уровень стоимости портфеля станет равным или немного ниже НМ, трейдеру придет оповещение — Margin Call. Брокер предупредит клиента, что сделка начала «съедать» гарантийное обеспечение. Для исправления ситуации придется закрыть часть активных ордеров или пополнить счет.

Хуже только, если человек проигнорировал предупреждение, а направление движения котировки не изменилось. Когда цена подойдет к нормативу покрытия риска со значением 0, провайдер уже без уведомления закроет позиции на сумму, необходимую для восстановления первоначальной маржи.

Схема работы НПР

Примеры расчета НПР1 и НПР2

Для начала придется определить СП. Сюда входят стоимость всех активов и денежные средства. Из суммы вычитается задолженность — гарантийное обеспечение по уже открытым ордерам, ценные бумаги, взятые для сделок в шорт. Чтобы посмотреть начальную маржу, необходимо найти размер ставки риска по конкретной бумаге (на сайте национального клирингового центра) и поделить на нее СП.

Пример. Трейдер решил купить акции Abercrombie & Fitch тикером ANF-RM. Свободные средства и активы на счете составляют сумму ₽1 млн. Ставка риска на сайте НКЦ на 7 апреля 2022 года была 26%.

1 000 000 / 26% = 3 846 153 — клиент может подать поручение на эту сумму по данному инструменту. При такой покупке начальной маржой будет вся СП. Но всем депозитом заходить не рекомендуется. В маржинальных сделках нужно брать часть свободных средств, чтобы иметь запас на случай просадки и страховки от маржин-колла.

Узнать минимальную маржу проще — это 50% от НМ. Например, если в сделке участвует ₽500 тыс. клиентских средств, то ММ составит ₽250 тыс.

Когда, кроме денег, есть акции, расчет усложняется. Нужно прибавить сумму финансов к тому, что получится по формуле:

Количество ценных бумаг * последнюю цену * ставку риска + денежные средства = НМ.

Приведенные расчеты нужны не для того, чтобы их запомнить и применять, а для понимания. Инвестору стоит знать, откуда в торговом терминале берутся значения НПР1 и НПР2 и по какому принципу размер заемных средств постоянно изменяется. Кроме этого, понимание механики позиций с кредитным плечом дает осознание реальных рисков, что мотивирует на применение методов их снижения.

Часто задаваемые вопросы

👀 Можно ли занять денег у брокера, не имея своих?

Нет, в любом случае провайдер потребует наличие гарантийного обеспечения.

📅 Сколько разрешено держать маржинальную сделку?

На усмотрение трейдера, однако стоит помнить, что после переноса позиций на следующую сессию запускается комиссия, выраженная в годовых процентах. При работе внутри дня она не взимается.

❓ У всех брокеров есть маржинальное кредитование?

Нет, чтобы узнать о наличии услуги, необходимо прочитать информацию о тарифах и соглашение.

💰 На все активы можно брать деньги в долг?

Нет, список бумаг для займа следует уточнить у брокера.

❗ Что делать, чтобы не довести сделку до нулевого уровня НПР2?

Пополнить депозит или закрыть часть позиций, чтобы увеличить размер НМ.

Нет, но необходимо пройти небольшой тест по маржинальной торговле.

Подпишись

Новый Telegram канал в помощь начинающему трейдеру! Всё самое полезное — каждый день!

Экономист, кандидат наук. В 2015 году защитил диссертацию, посвященную хеджированию валютных рисков. Специализируется на стратегиях и фундаментальном анализе.

Добрый день!

Не буду создавать новую тему, т.к. проблема похожая — ошибка НПР1, НО!

На счету 260 долларов, а система не дает купить даже 1 акцию UBER за 38 долларов!

Такая проблема на для всех тикеров — например

— можно купить

всего 8

акций STEM стоимостью около

4

долларов

—

зато можно купить 1

акцию CBOE стоимостью

139

долларов.

Какой-то закономерности, какую акцию можно купить, а какую нельзя, я не заметил.

Брокер (Финам) сказал, что с моим счетом все в порядке, и маржинальная торговля тоже подключена (хотя, в приведенных примерах она и не нужна), говорят, что это проблема именно торговой системы, связанная с верификацией заявок (не знаю что это)

Можете дать разъяснения о причинах такого, на первый взгляд, рандомного ограничения?

Может быть есть какие-то списки бумаг по которым есть ограничения на открытие позиций?

Контроль рисков. Маржин-колл

Как происходит контроль рисков при совершении сделок с неполным обеспечением?

Нужно понимать, что заключение сделок с неполным обеспечением увеличивает не только потенциальную доходность, но и связанные с этими сделками риски.

С целью контроля рисков Брокер для каждого ликвидного инструмента рассчитывает Начальные ставки риска по длинным позициям Лонг (Dlong) и по коротким позициям Шорт (Dshort). Эти параметры публикуются в торговой системе QUIK и на сайте Брокера. Ставки риска по инструменту учитывают риск неблагоприятного изменения цены и позволяют оценить объем риска, который инвестор может принять на себя.

Если вы заключаете сделки с неполным обеспечением, то вам нужно контролировать следующее:

- как соотносятся Стоимость портфеля и размер Начальной маржи;

- как соотносятся Стоимость портфеля и размер Минимальной маржи.

Стоимость портфеля — это стоимость ликвидных активов в портфеле с учетом плановой позиции на счете инвестора за минусом обязательств по портфелю. Неликвидные активы не включаются в расчет стоимости портфеля.

Стоимость портфеля = Ликвидные активы — Обязательства

К ликвидным активам относятся денежные средства и ликвидные ценные бумаги, которые есть на счете инвестора и которые могут поступить на счет в результате исполнения заключенных сделок. Если Срочный рынок Мосбиржи включен в Единый брокерских счет (ЕБС) — в стоимости портфеля учитывается вариационная маржа по открытым позициям на Срочном рынке. То есть стоимость портфеля — это стоимость собственных ликвидных активов инвестора на счете.

Расчет показателей текущего портфеля (пример)

На счете инвестора есть денежные средства в сумме 100 тысяч рублей. Т. е. Стоимость портфеля инвестора составляет 100 тысяч рублей. В этот же день инвестор купил акции «Газпром» на сумму 91 тыс. рублей и «НЛМК» на сумму 76 тыс. рублей. Т. е. инвестор для покупки акций использовал собственные денежные средства в сумме 100 тыс. рублей, и задолженность по портфелю в рамках сделок с неполным обеспечением составила 67 тыс. рублей.

На текущий момент стоимость акций «Газпром составляет 90 тыс. рублей, акций «НЛМК» — 75 тыс. рублей. Начальные ставки риска по акциям «Газпром» — 20%, по акциям «НЛМК» — 25%. Коэффициент k_min для расчета Минимальной маржи равен 0,6.

Рассчитаем маржинальные показатели:

Стоимость портфеля = стоимость ценных бумаг (плановая позиция) + сумма денежных средств в портфеле — обязательства по портфелю = 90 000 + 75 000 — 67 000 = 98 000 руб.

Начальная маржа = стоимость акций «Газпром» * начальная ставка риска по акциям «Газпром» + стоимость акций «НЛМК» * начальная ставка риска по акциям «НЛМК» = 90 000 * 20% + 75 000 * 25% = 36 750 руб.

НПР1 = Стоимость портфеля — Начальная маржа = 98 000 — 36 750 = 61 250 руб.

Минимальная маржа = k_min * Начальная маржа = 0,6 * 36 750 = 22 050 руб.

НПР2 = Стоимость портфеля — Минимальная маржа = 98 000 — 22 050 = 75 950 руб.

Так как НПР1 > 0, то инвестор может открывать новые позиции.

Учет риска позиции на Срочном рынке Мосбиржи, включенном в ЕБС (пример)

Если Клиент акцептовал включение Срочного рынка Московской Биржи в ЕБС (единый брокерский счет), то согласно Указанию Банка России от 08.10.2018 N 4928-У, риск позиции на Срочном рынке учитывается в портфеле также через расчет Начальной маржи по фьючерсным контрактам.

При этом позиция по срочному контракту рассчитывается в денежном эквиваленте по формуле: кол-во контрактов * цена контракта * стоимость шага цены / размер шага цены

На счете инвестора есть денежные средства в сумме 100 тысяч рублей. У него открыта длинная позиция по фьючерсу RIU9 (RTS-9.19) в количестве 4 контрактов, текущая цена инструмента 130 000 пунктов. Начальная ставка риска, установленная Брокером по контракту RIU9, составляет 12,5%. Коэффициент k_min для расчета минимальной маржи равен 0,5. Согласно данным торговой системы, размер шага цены равен 10, стоимость шага цены равна 13. На текущий момент торгов вариационная маржа составляет −1 500 рублей.

Рассчитаем маржинальные показатели:

Стоимость портфеля = деньги на счете + вариационная маржа с учетом ее знака = 100 000 — 1 500 = 98 500 руб.

Начальная маржа = начальная ставка риска по RIU9 * денежная оценка стоимости позиции по RIU9 = 12,5% * 4 * 130 000 * 13 / 10 = 84 500 руб.

НПР1 = Стоимость портфеля — Начальная маржа = 98 500 — 84 500 = 14 000 руб.

Минимальная маржа = k_min * Начальная маржа = 0,5 * 84 500 = 42 250 руб.

НПР2 = Стоимость портфеля — Минимальная маржа = 98 500 — 42 250 = 56 250 руб.

Что такое Начальная маржа?

Начальная маржа позволяет оценить риск открытия новых позиций. Так как инвестор может рисковать только собственными активами, то Начальная маржа не должна быть больше

Стоимости портфеля.

В случае если Стоимость портфеля становится ниже Начальной маржи (НПР1 < 0), то:

- инвестор не может открывать новые позиции с неполным обеспечением;

- Брокер направляет инвестору уведомление (Margin call) о необходимости внесения средств на счет.

По сути начальная маржа представляет собой дисконтированную оценку позиций по ликвидным активам (ценным бумагам и иностранным валютам, которые могут приняты в качестве обеспечения) и фьючерсам (при включении Срочного рынка Мосбиржи в ЕБС), входящим в портфель инвестора.

Начальная маржа = P1 * D1 + P2 * D2 + … + Pn * Dn, где

- Pi — рублевая оценка по модулю позиции в i-м активе;

- Di — Начальная ставка риска Dlong или Dshort в зависимости от направления позиции (Лонг или Шорт).

Что такое Минимальная маржа?

Минимальная маржа позволяет оценить риск удержания текущей позиции. Минимальная маржа не должна быть больше Стоимости портфеля.

В случае если Стоимость портфеля инвестора становится ниже Минимальной маржи (НПР2 ), то:

- Брокер осуществляет принудительное закрытие части непокрытых позиций инвестора до разного значения показателя УДС (Уровень достаточности средств — параметр транслируется в торговой системе QUIK в таблице «Клиентский портфель») в зависимости от Категории риска инвестора (КСУР, КПУР, КОУР).

Минимальная маржа = k_min * Начальная маржа, где

- k_min зависит от Категории риска инвестора:

| Уровень риска клиента | Значение k_min |

|---|---|

| Стандартный | 0,5 |

| Повышенный | 0,6 |

| Особый | 0,6 |

Значение показателя УДС, до которого осуществляется принудительное закрытие позиций:

- для Клиентов с повышенным уровнем риска (КПУР) УДС = 0,5;

- для Клиентов с особым уровнем риска (КОУР) УДС = 0,5;

- для Клиентов со стандартным уровнем риска (КСУР) УДС = 1, т.е до уровня Начальной маржи, когда НПР1 >= 0.

Во избежание принудительного закрытия позиций, инвестор должен:

- либо закрыть часть позиций, уменьшив размер Начальной и Минимальной маржи;

- либо довнести на свой счет ликвидные активы (денежные средства или ликвидные ценные бумаги), увеличив Стоимость портфеля.

Что такое НПР1, НПР2?

Норматив покрытия риска для целей исполнения поручений клиента (НПР1).

НПР1 = Стоимость портфеля — Начальная маржа

В случае если Стоимость портфеля становится ниже Начальной маржи (НПР1 < 0), то:

- инвестор не может открывать новые позиции с неполным обеспечением;

- Брокер направляет инвестору уведомление (Margin call) о необходимости внесения средств на счет. При этом отрицательное значение НПР1 показывает оценку активов, которые нужно внести для восстановления Стоимости портфеля до уровня Начальной маржи.

Как оценить доступный лимит для сделки по инструменту с помощью параметра НПР1?

Для того, чтобы быстро оценить доступный лимит для сделки по инструменту с рублевой ставкой риска, при условии, что направление сделки не противоположно текущей позиции, можно пользоваться формулой: НПР1 * 100% / Начальная ставка риска

Инвестор решил купить акции «Мосэнерго», и ему нужно рассчитать, на какую сумму он может купить ценные бумаги. Начальная ставка риска по акциям «Мосэнерго» на момент покупки составляет 50%.

Рассчитаем доступную сумму для покупки акций ПАО «Мосэнерго»:

Сумма покупки акций = НПР1 * 100% / Начальная ставка риска = 61 250 * 100% / 50% = 122 500 руб.

Норматив покрытия риска для целей оценки текущей позиции (НПР2).

НПР2 = Стоимость портфеля — Минимальная маржа

В случае если Стоимость портфеля инвестора становится ниже Минимальной маржи (НПР2 < 0), то:

- Брокер осуществляет принудительное закрытие части непокрытых позиций инвестора до разного значения показателя УДС (Уровень достаточности средств — параметр транслируется в торговой системе QUIK в таблице «Клиентский портфель») в зависимости от Категории риска инвестора (КСУР, КПУР, КОУР).

Что такое маржин-колл? Почему мне пришло сообщение, что НПР1<0?

Маржин-колл (Margin call) — уведомление о необходимости внесения средств на счет с целью увеличения Стоимости портфеля или частичном закрытии позиции с целью уменьшения размера Начальной маржи.

Уведомление отправляет Брокер в случае, если Стоимость портфеля становится ниже Начальной маржи (НПР1 < 0).

В торговой системе QUIK в таблице «Клиентский портфель» будет отражено:

- параметр «УДС» — значение менее 1;

- параметр «Статус» — значение «Требование»;

- параметр «Требование» отобразит сумму средств, которую нужно довнести для восстановления Стоимости портфеля до уровня Начальной маржи.

Маржин-колл отправляется клиенту по указанной в анкете электронной почте, либо в личный кабинет БКС Онлайн, либо по системе QUIK или по иной системе Интернет-трейдинга, либо иным способом обмена сообщениями, предусмотренным Регламентом ООО «Компания БКС».

Маржин-колл для Фондового, Валютного и Срочного рынков, включенных в ЕБС (пример)

Тема: Уведомление о снижении значения НПР1 ниже 0

Клиент 000000, настоящим уведомляем Вас о снижении значения НПР1* ниже 0 при стоимости портфеля 103553.15, размере начальной маржи 204680.00, минимальной маржи 102340.00, и необходимости внесения на счета денежных средств и/или ценных бумаг**, в количестве необходимом для исполнения обязательств по соответствующим сделкам, и/или закрытия непокрытых/временно непокрытых позиций для целей предотвращения возможных убытков. В случае снижения значения НПР2* ниже 0 Брокер в силу п.3.6—3.11., 5.9.—5.10. Соглашения о совершении сделок с неполным покрытием ООО «Компания БКС» (Соглашение) осуществляет закрытие позиций Клиента до достижения НПР1 значения 0 либо до иного значения в соответствии с Соглашением по портфелю Клиента ОУР. Брокер закрывает позиции Клиента в соответствии с Соглашением, в т.ч. на невыгодных для Клиента условиях, самостоятельно выбирает для отчуждения ценные бумаги, иностранную валюту, в т.ч. неликвидные**, определяет подлежащие закрытию позиции по фьючерсным контрактам.

*Показатели НПР1, НПР2 определяются и рассчитываются в соответствии с приложением № 1 к Соглашению.

**С учетом того, что из перечисленного в соответствии с Соглашением входит/может входить в сгруппированный портфель Клиента.

НПР — Норматив покрытия риска

НПР1 = Стоимость портфеля — Начальная маржа

НПР2 = Стоимость портфеля — Минимальная маржа

Т.е. инвестору необходимо внести на брокерский счет денежные средства или закрыть текущие позиции на сумму более 101 126,85 рублей. Эту сумму необходимо посчитать самостоятельно по данным из Уведомления:

Стоимость портфеля — Начальная маржа = 103 553.15 — 204 680.00 = −101 126,85 руб.

Маржин-колл для раздельного Срочного рынка (пример)

Тема: Уведомление о необходимости исполнения обязательств Клиентом и возможном принудительном закрытии позиций Клиента

Клиент АААААА00А0, настоящим уведомляем Вас о необходимости согласно п.п. 6.2, 6.3, 6.4 и 6.5 Приложения № 6 к Регламенту оказания услуг на рынке ценных бумаг ООО «Компания БКС» (далее — Регламент) закрыть позиции по срочным контрактам или внести денежные средства в количестве/размере, необходимом для увеличения сальдо клиентского счета до величины гарантийного обеспечения, установленного для всех Ваших открытых позиций и активных заявок на сумму не менее 197102.81 рублей.

Напоминаем, что в случае невыполнения Вами вышеуказанных действий, ООО «Компания БКС» вправе без Вашего поручения в соответствии с п.п. 7.1, 7.2 Приложения № 6 к Регламенту закрыть все или часть Ваших позиций по срочным контрактам в объеме, необходимом для покрытия Вашей задолженности, обязательств.

С уважением, ООО «Компания БКС».

Т.е. инвестору необходимо внести на брокерский счет денежные средства или закрыть текущие позиции на сумму более 197 102.81 рублей. Эта сумма прописана в самом Уведомлении.

Как избежать маржин-коллов в будущем?

Чтобы избежать получение маржин-коллов в будущем и риска принудительного закрытия части позиций Брокером, вам необходимо:

- тщательно подходить к прогнозу движения цены актива перед совершением сделки с неполным обеспечением;

- не заходить в позиции с максимальным плечом, т.е. не использовать максимально возможный размер необеспеченной позиции при совершении новых сделок;

- если вы находитесь в непокрытой позиции — отслеживать значение и соотношение параметров Стоимость портфеля, Начальная маржа и Минимальная маржа;

- в случае движения рынка против вашей позиции и снижения Стоимости портфеля до значения близкого к уровню Начальной маржи — самостоятельно закрывать часть позиций или довносить на брокерский счет ликвидные активы, которые могут быть использованы в качестве обеспечения.

Что мне необходимо сделать после получения маржин-колла? Сколько денег необходимо внести на брокерский счет?

Во избежание принудительного закрытия позиций после получения маржин-колла, инвестор должен:

- либо закрыть часть позиций, уменьшив размер Начальной и Минимальной маржи;

- либо довнести на свой счет ликвидные активы (денежные средства или ликвидные ценные бумаги), увеличив Стоимость портфеля.

Минимальный объем денежных средств для внесения их на брокерский счет или объем закрываемых позиций можно определить с помощью параметра НРП1 в таблице «Клиентский портфель» в торговой системе QUIK. Отрицательное значение НПР1 показывает оценку активов, которые нужно внести для восстановления Стоимости портфеля до уровня Начальной маржи.

Также размер недостающих активов для внесения или закрытия позиций можно определить из значений параметров, прописанных в тексте маржин-колла:

- для Фондового, Валютного и Срочного рынков, входящих в ЕБС — необходимо взять значения Стоимость портфеля и Начальная маржа из текста Уведомления и посчитать между ними разницу. На эту величину (и более) необходимо пополнить брокерский счет или закрыть самостоятельно часть позиций.

- для раздельного Срочного рынка — недостающий объем указан в тексте Уведомления, ничего дополнительно рассчитывать не требуется.

Сколько времени у меня есть до момента принудительного закрытия моих позиций брокером?

Точного промежутка времени в этом случае нет. Все будет зависеть от того, как будет двигаться рынок и изменяться параметры Стоимость портфеля и Минимальная маржа. Так как принудительное закрытие позиций Брокером осуществляется только при достижении Стоимости портфеля уровня Минимальной маржи (НПР2<0).

Если рынок/актив будет находиться на том же уровне (будет наблюдаться боковое движение цены), и Стоимость портфеля будет находится в районе Начальной маржи, но еще не достигнет Минимальной. В таком состоянии портфель может находится на протяжении нескольких дней, недель, месяцев и лет. Этот период не ограничен. Инвестор будет получать каждый день маржин-колл (т.к. Стоимость его портфеля будет ниже уровня Начальной маржи), но Брокер не будет закрывать его позиции.

Если рынок/актив сильно волатильный, и его изменение идет быстро в противоположном направлении от открытой необеспеченной позиции, то Минимальная маржа может быть достигнута в тот же день, когда был отправлен маржин-колл. В таком случае Брокер может принудительно закрыть часть позиций инвестора.

На какие параметры в QUIK мне необходимо обращать внимание при совершении сделок с неполным обеспечением?

Корректное отображение риск-параметров обеспечивается только в терминале QUIK версии 8.1 и выше. Для проверки возможности работы с данной версией терминала пройдите по ссылке.

При заключении сделок с неполным обеспечением вам следует ориентироваться на все нижеперечисленные показатели.

Риск-параметры отражаются в таблице «Клиентский портфель»:

- Начальная маржа

- Скорректированная маржа

- Минимальная маржа

- Стоимость портфеля

- Статус

- НПР1 (норматив покрытия риска 1)

- НПР2 (норматив покрытия риска 2)

- Требование

- УДС (уровень достаточности средств)

Примечание: если вы скачали QUIK с сайта broker.ru, то в стандартных настройках таблицы «Клиентский портфель» уже присутствуют необходимые параметры и добавлять их не нужно.

Если вы удалили таблицу или вам необходимо добавить параметры — щелкните по таблице «Клиентский портфель» правой кнопкой мыши, выберите «Редактировать таблицу» и по очереди добавьте необходимые параметры, перечисленные выше, путем выделения параметра и нажатия кнопки «Добавить». После добавления параметров следует нажать «Да».

Рассмотрим, как выглядят в таблице «Клиентский портфель» показатели и их значение. В данном примере приведен Клиент со стандартным уровнем риска (КСУР).

Значение полей в таблице «Клиентский портфель»

| Поле | Значение |

|---|---|

| Нач. маржа | Начальная маржа = P1 * D1 + P2 * D2 + … + Pn * Dn, где

Дисконтированная оценка позиций по ликвидным активам (ценным бумагам и иностранным валютам) и фьючерсам (при включении Срочного рынка Мосбиржи в ЕБС), входящим в портфель |

| Скор. маржа | Оценка максимального значения Начальной маржи при наихудшем с точки зрения риска сценарии исполнения активных неисполненных заявок инвестора. |

| Мин. маржа | Минимальная маржа = k_min * Начальная маржа, где k_min зависит от Категории риска инвестора и указано здесь.

|

| Стоимость портфеля | Стоимость портфеля = Ликвидные активы — Обязательства К ликвидным активам относятся денежные средства и ликвидные ценные бумаги, которые есть на счете инвестора и которые могут поступить на счет в результате исполнения заключенных сделок. Если Срочный рынок Мосбиржи включен в ЕБС — в стоимости портфеля учитывается вариационная маржа по открытым позициям на Срочном рынке. |

| Статус | Состояние стоимости портфеля относительно уровня маржи:

|

| НПР1 | НПР1 = Стоимость портфеля — Начальная маржа Норматив покрытия риска для целей исполнения поручений клиента. |

| НПР2 | НПР2 = Стоимость портфеля — Минимальная маржа Норматив покрытия риска для целей оценки текущей позиции. |

| Требование | Требование = Нач. маржа — Стоимость портфеля. Рассчитывается, если НПР1 < 0, т.е. (Стоимость портфеля — Нач. маржа) < 0. Показывает оценку активов, которые нужно довнести на брокерский счет для восстановления Стоимости портфеля до уровня Начальной маржи. |

| УДС | Уровень достаточности средств. УДС = (Стоимость портфеля — Мин. маржа) / (Нач. маржа — Мин. маржа) Используется для оценки степени близости к принудительному закрытию.

|

Из таблицы «Клиентский портфель», кликнув на ней два раза, можно открыть таблицу «Купить/Продать», в которой, настроив фильтры, можно увидеть установленные Начальные ставки риска по ликвидным инструментам в зависимости от Уровня риска клиента.

Ставки риска в таблице «Купить/Продать» можно отображать как исключительно по имеющимся активам, так и по всем инструментам, доступным для совершения сделок с неполным обеспечением.

Значение полей в таблице «Купить/продать»

| Поле | Значение |

|---|---|

| Покупка | Максимально возможное количество бумаг на покупку этого инструмента на этом классе, исходя из лучшей цены предложения, без учета комиссии торговой системы и комиссии брокера. |

| Продажа | Максимально возможное количество бумаг на продажу этого инструмента на этом классе, исходя из лучшей цены спроса, без учета комиссии торговой системы и комиссии брокера. |

| Dlong | Начальная ставка риска по инструменту по позиции Long (Лонг). Если в данном столбце отсутствует значение напротив интересующего вас инструмента — значит он не может быть принят Брокером в качестве обеспечения. |

| Dshort | Начальная ставка риска по инструменту по позиции Short (Шорт). Если в данном столбце отсутствует значение напротив интересующего вас инструмента — значит он не может быть принят Брокером в качестве обеспечения и не доступен для открытия позиции Шорт. |

Более подробно с описанием других таблиц в торговой системе QUIK, а также с инструкцией по работе вы можете ознакомиться здесь.