Несомненно, что целью процесса финансового планирования как такового является достижение целей компании (оперативных — если осуществляется оперативное финансовое планирование или стратегических — если мы осуществляем стратегическое финансовое планирование).

Цели компании на конкретный момент могут быть различны — максимизация прибыли, увеличение объемов выпускаемой (реализуемой) продукции, продвижение новой товарной марки, обеспечение инвестиционной привлекательности предприятия, победа в конкурентной борьбе, создание эффективного механизма управления ресурсами предприятия и т.д.

Задачи, стоящие перед финансовым планированием, также не являются постоянными и неизменными на веки вечные. Они тоже могут меняться. В то же время наиболее постоянными, основными из них являются:

-

создание базы для осуществления этапов финансового планирования;

-

анализ слабых и сильных сторон деятельности компании;

-

осуществление планирования, претворение планов в жизнь, контроль и анализ;

-

выработка обоснованных управленческих решений на основе анализа финансово-хозяйственного состояния и эффективности управления компанией, прогнозов развития компании и рынка;

-

обеспечение координации, кооперации и коммуникации подразделений компании с учетом интересов компании в целом;

-

повышение ответственности за выполнение определенных показателей плана (пути достижения этого различны — моральное и материальное стимулирование, делегирование полномочий конкретным исполнителям и т.п.);

-

обоснование затрат компании, в том числе и по отдельным подразделениям, поиск возможностей их снижения, повышения рентабельности деятельности, в частности по отдельным подразделениям;

-

усовершенствование и повышение эффективности распределения и использования ресурсов компании;

-

построение эффективной системы мотивации, направленной на повышение ответственности, производительности и качества труда, что в конечном итоге благоприятно сказывается на росте компании, и т. д.

Исполнение финансового плана: проблемы реализации и контроля

Любые действия персонала компании должны осуществляться в рамках исполнения финансового плана. К примеру, если составляемые с клиентами договора без особых на то оснований содержат какие-то иные, а не запланированные цены, то сразу можно сказать, что фактические данные будут отклоняться от плановых. Поэтому исполнение финансового плана осуществляется на каждом рабочем месте.

Важной проблемой реализации финансовых планов является контроль величины осуществляемых затрат. Финансовый план, направленный на увеличение сбыта продукции и повышение показателей доходности, доблестно выполняемый в части увеличения сбыта продукции, вероятнее всего не приведет к получению больших прибылей, если затраты будут осуществляться бесконтрольно.

Управленческий учет: с нуля до настройки в 1С, Excel и Google-таблицах

Уметь настраивать и вести управленку — значит быть полезным для руководителей. Научитесь понимать, откуда приходят и куда уходят деньги компании на курсе повышения квалификации от «Клерка».

Многие руководители обманываются кажущейся незначительностью отдельных производимых расходов. «Ну, подумаешь, 500 рублей. Что это такое в масштабах компании?» — думают они, забывая, что таких «пятисотрублевых» расходных статей у компании не одна-две, а не меньше десятка (а то и нескольких десятков), что в течение года даже ежемесячный расход по одной статье в сумме 500 рублей составит 6000 рублей, а это не так уж и мало. Теперь увеличим этот показатель в десятки или более раз с учетом количества затратных статей…

Недаром еще Бенджамин Франклин говорил: «Остерегайтесь незначительных расходов: маленькая течь потопит большой корабль».

Контроль величины затрат подразумевает наличие обоснованных и реальных норм и нормативов расхода сырья и материалов. Почему в предыдущем предложении подчеркнуто, что нормы и нормативы должны быть обоснованны и реальны?

Многие компании могут похвастаться наличием таких норм, зачастую сохранившихся еще с эпохи социализма. Но в этом-то и может состоять проблема. Чуть ли не ежегодно появляется множество новых материалов, новые технологии обработки и производства, новое оборудование.

Все это не может не влиять на величину расходуемого сырья и материалов. И те, кто работает без нормативов или продолжает работать по нормам десятилетней давности, как правило, несут незапланированные потери в виде сверхнормативных расходов, по принципу «не свое — не жалко», хищений.

В данном случае мало просто установить какие-то нормы и нормативы. Они должны быть обоснованны, а, значит, проверены на практике. С одной стороны, при этом возникает необходимость в дополнительном участке работ, в дополнительных расходах, с другой стороны, это позволит сэкономить в дальнейшем значительные суммы за счет снижения непроизводственных, необоснованных затрат.

Вот мнение финансового директора ЗАО «Компания «Сервис Ковер» (Москва) Марины Петровой: «По итогам первого бюджетного периода мы получили большие расхождения между запланированными и фактически полученными показателями. На это повлияло не только отсутствие стратегии, но и другие ошибки. Например, не были пересмотрены устаревшие нормы расхода ресурсов; до момента формирования бюджета не был сформирован окончательный регламент бюджетного процесса, а сам бюджетный процесс не был автоматизирован. Немаловажную роль сыграло также отсутствие автоматизированной системы ведения бухгалтерского учета, который на тот момент являлся единственным источником финансовой информации, не всегда достоверной.

В результате на начальном этапе нам с трудом удавалось получить необходимую информацию не только для разработки бюджета, но и для проведения план-фактного анализа. Когда же мы приступили к составлению бюджета на второй год, мнение сотрудников о том, что бюджетное управление не эффективно, только укрепилось».

До сих пор во многих компаниях действует система коллективной ответственности, которую чаще хочется назвать системой безответственности. Отсутствуют конкретные исполнители и конкретные меры как стимулирования, так и ответственности.

Во многих компаниях система ответственности за выполнение плана, а также система заинтересованности в выполнении плана действует, но скорее номинально, чем реально. Система ответственности и система заинтересованности могут и должны включать как моральную, так и материальную стороны.

Материальная ответственность может включать в себя отсутствие премий в случае невыполнения финансового плана, введение системы штрафов (следует пояснить, что отечественным трудовым законодательством штрафование работников не предусмотрено, однако достаточно часто применяется на практике), а материальная заинтересованность может выражаться в виде достаточно существенного размера премирования.

Моральный аспект ответственности и заинтересованности может включать в себя переходящее звание «лучший работник», например, «лучший менеджер по продажам», что, в свою очередь, должно подкрепляться соответствующей системой премирования и моральным стимулированием, например предоставлением отдельного кабинета, закреплением за данным работником места парковки и т. п.

В исследованиях доктора экономических наук, профессора С. Д. Ильенковой приводятся следующие данные. «Деньги побуждают к действиям (по оценкам западных специалистов) 30-50 % работников. Остальных побуждают к действию более возвышенные потребности: в знаниях, авторитете, творчестве.

Людьми движут нравственные идеалы, великие цели, моральные убеждения, привычки, традиции, мода и т. д.» Трудно судить об обоснованности указанных цифр, однозначно лишь одно: что процент работников, работающих не только за деньги, достаточно велик, чтобы пренебрегать им.

Не редкость ситуация, когда неправильно выделяют центры ответственности, центры учета. Что толку считать какой-то отдел центром затрат, если все финансирование, вплоть до мелочей, осуществляется руководством? Просто руководитель и работники отдела не смогут при всем желании повлиять на величину затрат. Неправильное выделение центров ответственности, центров учета может повлиять на выполнение финансовых планов.

Часто бывает так, что финансовый план составлен безупречно, но в условиях отсутствия контроля за его исполнением становится «филькиной грамотой», поскольку руководители подразделений по своему усмотрению начинают вносить коррективы в ассортимент выпускаемой продукции, сроки работ, уровень продажных цен и т. п.

Подобного рода корректировки, если они требуются, должны вноситься не руководителями подразделений самостоятельно и бесконтрольно, а в соответствии с порядком внесения таких корректировок, установленным в компании в бюджетном регламенте, строго под контролем и централизованно.

А решить эту проблему может только постоянный и надлежащий контроль. Сам по себе никакой страх, никакое чувство долга не застрахуют от ошибок, недочетов, недоглядов.

Даже Г. Гудериан в своих «Воспоминаниях солдата» пишет, что «Гитлер потребовал вооружения танка Т-III 50-миллиметровой пушкой «L-60» вместо прежней 37-миллиметровой пушки. Однако на танке была установлена 50-миллиметровая пушка «L-42» с более коротким стволом.

По всей вероятности, Гитлер не сразу узнал, почему управление вооружения решило изменить тип орудия; когда он в феврале 1941 года заметил, что его указание не выполнено, хотя технические возможности позволяли это сделать, он был сильно разгневан и никогда не мог простить этого самоуправства руководителям управления».

Опыт свидетельствует о том, что процесс, пущенный на «самотек», редко приводит к чему-то хорошему. «Русло течения» нужно постоянно подправлять, корректировать, расчищать. Иными словами, необходим контроль качества исполнения финансового плана. Во многих источниках такой контроль называют аудитом процесса.

В качестве основной методики аудита предлагается взять за основу, смоделировать «идеальный» процесс, т. е. процесс, в котором достигнуты запланированные показатели с наименьшими проблемами. Затем фактически происходящий процесс сравнивается с «идеалом» и анализируются имеющиеся расхождения, определяются причины их возникновения, возможность устранения отрицательных факторов.

Большие проблемы для финансового планирования создает отсутствие четкой системы подачи и обмена информацией. И поэтому получается так, что решения, которые должны быть приняты оперативно, принимаются несвоевременно. Все, в том числе и реализация финансовой стратегии, хорошо вовремя, не когда захочется, а в наиболее благоприятный момент.

Поступающая информация может быть неточной, что приводит к нереальной оценке выполнения плана. Отсутствие системы оперативного поступления данных мешает и процессам корректировки принятых планов, не позволяет управлять непредвиденными и чрезвычайными ситуациями. При таком уровне организации даже идеальный финансовый план обречен на провал.

В то же время нужно помнить, что финансовый план — это не догма, не что-то неизменное и вечное. В любом случае (за редким-редким исключением) факт будет отличаться от плана. Например, была запрограммирована стоимость сырья 100 руб. за единицу с учетом роста цен, но рост цен превысил ожидаемые показатели и поставщик реализует сырье за 101 руб. Выполнение требований финансового плана в данном случае будет абсурдным, поскольку продавать сырье по 100 руб. никто не будет. А значит, финансовый план необходимо подкорректировать.

В заключение приведем мнение Александра Лопатина, заместителя генерального директора компании «Связьинвест»: «Когда шаг влево, шаг вправо от бюджета рассматриваются как преступление — это крайность. Не надо бояться пересматривать бюджет — это нормальный процесс. Просто нужно четко определить основания для изменения, процедуру внесения изменений и т. п. Если все всем понятно, есть регламент, то проблем и вопросов возникать не должно».

Чем больше организация, тем больше сотрудников занято в планировании бюджета. 95% из них — работники нефинансовых служб, для которых понятия «акт» и «счет» синонимичны. Наталья Кузнецова (Unicon Outsourcing) — о том, какие ошибки сделают план бесполезным

Ежегодно организации погружаются в процесс планирования. Однако порой планы на бумаге и фактически достигнутые результаты не сходятся между собой. Почему так происходит?

1. Не все сотрудники понимают методологию бюджетирования

Самая первая ошибка — руководство компании считает, что все ответственные лица понимают методологию бюджетирования и изначально заинтересованы в предоставлении информации финансовому департаменту. Однако сотрудники чаще всего воспринимают заполнение таблиц как дополнительную нагрузку. Они не осознают важности корректного и своевременного предоставления данных. Единственный способ изменить это — четко доносить до сотрудников цели, задачи и методологию процесса бюджетирования: что представляет из себя каждая цифра, которую заполняет подразделение, на что повлияет устанавливаемый департаменту лимит.

Чтобы лишний раз не тратить время и силы на верификацию данных, представленных подразделениями, финансовой службе лучше работать на опережение.

- Организуйте общую встречу с руководителями центра финансовой ответственности (ЦФО) — структурного подразделения компании, ответственного за достижение того или иного финансового показателя, — и изложите им основные принципы формирования бюджетов.

- Составьте график встреч с исполнителями, на которых возложена ответственность за сбор и внесение данных. Выясните, все ли правила заполнения им понятны, не требуется ли помощь экономистов.

Как показывает практика, такой подход эффективен — вы точно не получите некорректно заполненные таблицы, где, например, графы доходов и расходов для бюджетирования заполнены с НДС и не по датам актов, а по времени оплаты.

Читайте тут о бюджетировании в компании

Ошибка 1. Утверждение дефицитного бюджета.

Например, под дефицитом бюджета движения денежных средств (БДДС), который наиболее часто используется среди всех видов финансовых бюджетов, понимается отрицательный результат суммирования всех финансовых ресурсов, имеющихся в распоряжении компании на начало прогнозируемого периода и чистого денежного потока (поступления – платежи) за этот же период.

Возможно кому-то это может показаться неправдоподобным, но даже в крупных компаниях с давно функционирующей системой финансового планирования и несколькими этапами согласования иногда утверждаются дефицитные бюджеты. Это случается вследствие обычного «человеческого фактора» и невнимательности, когда в одном из прогнозируемых периодов «вылезает» отрицательный баланс или остаток денежных средств, который никто не заметил. Безусловно, такой бюджет не выполним, а, значит, требует срочной корректировки с использованием следующих мер:

- Покрытие дефицита за счет внутреннего заимствования (кэш-пулинг или внутригрупповые займы) или внешнего финансирования (кредиты, кредитные линии и т.д.).

- Перепланировка поступлений и платежей так, чтобы бюджет стал бездефицитным (например, оценив возможность уменьшения платежей в дефицитный период или смещение графика платежей из дефицитного периода в бездефицитный).

- Пересмотр производственной или инвестиционной программы: отказ от некоторых мероприятий, приобретения объектов основных средств, корректировка графика производственных, ремонтных работ и т.д.

- Пересмотр маркетинговых и административных расходов (снижение запланированных бонусов работникам, перенос или сокращение некоторых рекламных кампаний и т.д.).

Как управлять платежами в кризисной ситуации

Также предотвратить возможность утверждения дефицитного бюджета может автоматизация процесса внесения данных и сведения бюджета (например, в корпоративной системе учета типа АСУ или SAP E-ERP), которая не позволит отправить бюджет на согласование высшего руководства, если хотя бы в одном из прогнозируемых периодов ожидается отрицательный баланс (остаток денежных средств).

Ошибка 2. Сосредоточение планирования и контроля его исполнения в одних руках.

В любой компании, даже если ее штат сотрудников совсем небольшой, процессы планирования и контроля над исполнением бюджетов должны быть четко разграничены. Однако не редки случаи, когда в компании за составление и осуществление план-факт анализа финансовых бюджетов (БДДС, ББЛ и БДР) отвечают одни и те же сотрудники финансово-экономического блока (специалисты по бюджетированию), что в корне ошибочно и нарушает два основополагающих принципа построения эффективной системы финансового планирования и контроля:

- Децентрализованное финансовое планирование (в котором принимают участие все ответственные исполнители),

- Централизованный контроль исполнения (осуществляемый незаинтересованными лицами).

[irp]

Например, в корпорации, в которой существует центральное корпоративное казначейство и отдел бюджетирования, эти принципы могут быть реализованы на практике следующим образом:

- В процессе формирования финансовых бюджетов участвуют работники разных отделов, которые отвечают за составление прогнозов финансовых потоков по своей части (эти прогнозы должны быть утверждены их руководителями), эти прогнозные данные «стекаются» в отдел казначейства, который отвечает за их сведение в общий (главный) бюджет.

- Контроль над исполнением бюджетов и план-факт анализ выполняет корпоративное казначейство. Оно же отвечает за получение разъяснений от исполнителей и руководителей подразделений о причинах существенных отклонений и совместно с ними разрабатывает предложения по улучшению ситуации. Результаты анализа регулярно доводятся главным казначеем до руководителей функциональных подразделений и исполнителей, которые будут отвечать за принятие решений по улучшению качества прогнозирования в будущем. Такая система позволяет не только вовлечь все уровни управления компанией в процесс финансового планирования, но и сводит к минимуму конфликт интересов при осуществлении план-фактного анализа.

Ошибка 3. Использование только одной формы финансового бюджета.

Одной из распространенных ошибок также является стремление руководства компании либо к чрезмерному усложнению, в котором оно стремиться отразить сразу все возможные формы планирования в рамках одной огромной таблицы (длинной «портянки»), либо к излишнему упрощению, когда используется лишь один из видов финансового бюджета (например, только прогнозный баланс или только план движения денежных потоков), а другие формы попросту игнорируются. Наиболее оптимальным подходом является внедрение трех достаточно стандартных и прозрачных форм или видов финансовых бюджетов (БДДС, БДР или ББЛ), которые предоставляют все необходимую информацию о перспективах развития компании с точки зрения:

- прогнозируемого финансового результата (БДР),

- финансовых потоков (БДДС),

- финансового положения компании (ББЛ).

Подробнее об этих видах бюджетов и как их использовать читайте тут.

Ошибка 4. Некорректная консолидация бюджетов.

Очень часто в процессе финансового планирования в компании часть важной информации о планируемых финансовых потоках может либо целенаправленно либо случайно не быть включенной в общий бюджет. Это может происходить из-за пресловутого «человеческого фактора», либо из-за того что кто-то из функциональных руководителей принял решение не включать эту информацию вследствие стремления обособить финансовые потоки по какому-либо проекту (например, если он не связан с текущей деятельностью компании). Однако этот подход ошибочен и может привести к росту финансовых рисков для компании, поскольку такая неполная консолидация может привести к принятию неэффективных инвестиционных решений и к несогласованному планированию финансовых ресурсов.

Ошибка 5. Отсутствие четкого распределения ролей и порядка внесения данных.

В зоне ответственности финансового директора лежит установление порядка сбора и консолидации данных для формирования финансового плана. Очень часто такая регламентация в компании отсутствует, в результате чего работниками финансового блока приходится самим распределять зоны ответственности по заполнению отдельных блоков данных и «охотиться» за теми работниками, которые владеют соответствующей информацией, необходимой для составления прогноза (например, из отдела маркетинга или логистики). К тому же, если у сотрудников смежных подразделений нет прямой ответственности за формирование прогноза по финансовым потокам, они не будут заинтересованы брать на себя дополнительную нагрузку. Поэтому финансовых директор должен через функциональных руководителей установить такую ответственность для всех исполнителей, чье участие в сборе данных для формирования бюджета необходимо.

Кроме того, одного лишь распределения ролей недостаточно для эффективной работы системы. Важно также определиться с тем, как и в какой форме сотрудники будут заполнять бюджетные формы. Очень часто всем сотрудникам предоставляется единая форма плана, разобраться в которой им довольно сложно. Поэтому желательно, чтобы исполнителям направлялась только та часть формы бюджета, за которую они отвечают, с четкими инструкциями по ее заполнению, чтобы лишняя информация не отвлекала и не мешала выполнению их задачи.

Ошибка 6. Отсутствие системы контроля исполнения бюджетов.

Процесс финансового планирования не имеет смысла, если он не включает в себя план-фактный анализ существеннх отклонений. О том, как должен производиться такой анализ мы писали в этой статье.

Однако важно не просто подвести итоги анализа и обосновать причины отклонений. Следующим шагом должны быть конкретные меры по использованию этих результатов. Кроме того, те же люди, которые занимаются контролем исполнения бюджета, должны и отвечать за консолидацию бюджета. В противном случае, будет попросту невозможно корректно соотнести фактические и плановые показатели.

Кроме того, для более эффективного финансового планирования важно применять гибкие бюджеты и скользящее бюджетирование, для того чтобы иметь возможность сравнивать фактический бюджет не с первоначально составленным жестким планом, а с пересчитанным на фактический объем выручки.

[irp]

4,264 total views, 1 views today

Следите за нашими обновлениями:

0

0

голоса

Рейтинг статьи

Управление личным бюджетом помогает экономить на необязательных тратах и быстрее достигать финансовых целей. Расскажем, чем личный бюджет отличается от семейного, как его планировать и каких ошибок стоит избегать.

Что такое личный бюджет и чем он отличается от семейного

Личный бюджет — это личные деньги человека, которые он может тратить как угодно. Личный бюджет может складываться из разных доходов:

- зарплата;

- подработки;

- пассивный доход (например, от сдачи жилья в аренду);

- карманные деньги;

- стипендия;

- доходы от инвестиций.

Семейный бюджет отличается от личного тем, что он формируется из доходов нескольких членов семьи и расходуется совместно, а личный бюджет формируется из доходов одного человека и расходуется только на его нужды.

Например, я замужем, и у нас с мужем есть семейный бюджет. Большую часть доходов мы планируем и тратим совместно: на ипотеку, ремонт, питание, одежду, развлечения.

Раз в месяц мы садимся и выписываем все предстоящие расходы в простой блокнот. Постоянные расходы там одни и те же, но иногда добавляются переменные: подарки на дни рождения близких, химчистка после завершения сезона, внеплановый осмотр кота у ветеринара.

Чтобы спланировать бюджет и ничего не забыть, мы открываем календарь; он подсказывает, когда нужно отложить на празднование годовщины, на отпуск или на очередной платеж по кредиту.

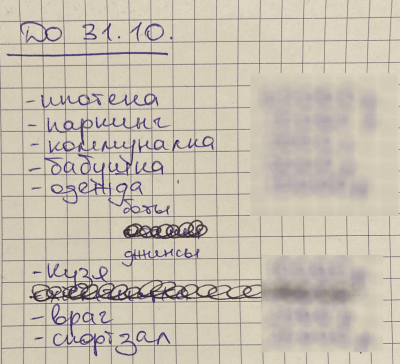

Примерно так выглядит наш список семейных трат. Сюда мы включаем все общие расходы: от оплаты коммунальных услуг до покупки корма коту. То, что оплатили, зачеркиваем

Примерно 20% от личного дохода каждый из нас тратит на себя. Например, я сейчас коплю на поездку к подруге в Калининград и на образовательные курсы. Для этого у меня есть две копилки в банке. Пополняю их вручную каждый раз, когда мне на карту поступают деньги. Также при необходимости я трачу свои личные деньги на разные мелочи: поход к косметологу, хобби, домашние растения.

Для чего нужен личный бюджет

Главная цель личного бюджета — контроль и оптимизация финансов, ведь невозможно управлять тем, что не измеряется. Учет доходов и расходов повышает уровень жизни, а в идеале позволяет добиться финансовой свободы.

Управление личным бюджетом поможет:

- быстрее добиваться финансовых целей;

- меньше тратить и больше откладывать;

- обрести чувство контроля над своими деньгами;

- выявить и минимизировать ненужные траты;

- подготовиться к непредвиденным тратам;

- оценить максимальную долговую нагрузку;

- выработать финансовую дисциплину.

Одно из преимуществ ведения личного бюджета в том, что я точно знаю, сколько зарабатываю. Я фрилансер, поэтому мои доходы нерегулярны: сегодня заплатил один клиент, завтра — второй, через неделю — третий. Мой доход зависит от нагрузки, а не от количества часов, которые я просиживаю в офисе. Если бы я не учитывала каждое поступление, я бы не знала, сколько на самом деле у меня есть денег.

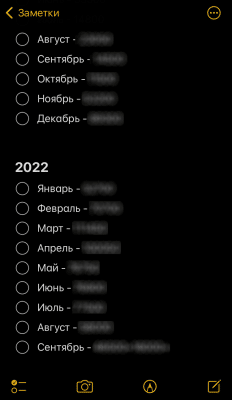

Я фиксирую доходы уже три года — с момента, как ушла из найма. Делаю это в заметках на телефоне: записываю уже пришедшие деньги и те, которые еще предстоит получить, например что клиент Х должен заплатить мне 20 000 рублей до 17 сентября.

Фиксирую доходы не в приложении и не в таблице Excel, а в обычных заметках в телефоне

Благодаря учету доходов я могу корректировать свой образ жизни. Например, в августе из-за отпуска я заработала меньше обычного. В этом месяце мне пришлось отказаться от покупки новых книг и сначала дочитать те, что уже стояли на полках. При этом на большие цели я продолжаю откладывать вне зависимости от размера дохода — они важнее, чем сиюминутная радость от посещения книжного магазина.

Что касается расходов, то я не слежу, куда именно уходит каждый рубль. Так как я расплачиваюсь только безналом, мне достаточно выписки в мобильном приложении, что 500 рублей я потратила в супермаркете. Все эти расходы я спишу на продукты, и неважно, что по факту я накупила на эти деньги одних шоколадок.

В жизни и в ведении личного бюджета я придерживаюсь такого правила: лучше не больше экономить, а больше зарабатывать.

Три принципа планирования бюджета

Чтобы грамотно планировать личный бюджет, нужно разобраться с базовыми понятиями финансовой грамотности. Она лежит в основе этих трех принципов.

Тратить меньше, чем зарабатываете. Для этого приходится следить, чтобы доходы превышали расходы. Вот как я это делаю.

- В среднем я зарабатываю в месяц одну и ту же сумму уже полгода, т. е. я заранее примерно знаю свой доход. Пусть это будет 100 000 руб.

- От этой суммы 20% я откладываю в свои личные копилки — это 20 000 руб. Делаю это не с остатка в конце месяца, а в момент поступления денег на счет.

- Еще примерно 65% идет в семейный бюджет — это 65 000 ₽.

- Получается, у меня остается 15 000 руб. в месяц на личные расходы. Я могу потратить их все или не потратить ничего. Главное, что на втором и третьем этапах я покрыла все обязательства и отложила нужную сумму в копилку.

На большие цели я стараюсь откладывать хотя бы 10% от доходов на банковские счета с процентами — это позволяет обгонять инфляцию и защитить деньги от обесценивания. Если есть возможность сэкономить еще больше, я предпочту отложить деньги, чем потратить их на незапланированный поход в ресторан или на концерт.

Увеличивать доход. Сумма, которую можно сэкономить на сокращении расходов, ограничена. В конце концов можно дойти до точки, когда сокращать будет нечего.

Вместо тотальной экономии лучше искать дополнительные источники дохода. Можно пообщаться с руководителем о повышении зарплаты, найти подработку или более высокооплачиваемую работу, открыть бизнес.

Для повышения дохода я делаю вот что:

- Прохожу обучение в смежных сферах, чтобы предлагать клиентам более широкий спектр услуг и брать за это больше денег.

- Каждому следующему клиенту повышаю цены на 10–20%.

Благодаря этому за два года я увеличила свой доход вдвое. Инфляцию я точно обгоняю, да и общий уровень жизни у меня стал выше.

Подготовиться к непредвиденным ситуациям. Может случиться что угодно: болезнь близких или питомца, увольнение, декрет, кризис, незапланированный ремонт. Все эти ситуации требуют быстрого реагирования и больших вложений. Если вы к ним не готовы, они могут сильно ударить по кошельку.

Есть два способа подготовиться к экстренным расходам: регулярно откладывать деньги в резервный фонд и вовремя оплачивать страховки — медицинскую, на квартиру, на автомобиль.

Признаюсь, у меня нет подушки безопасности. В прошлом году муж заболел и месяц провел в больнице. В это время мы сильно просели в доходах, а в запасе у нас ничего не было. Мне тогда пришлось работать гораздо больше, чтобы хоть как-то компенсировать эту ситуацию.

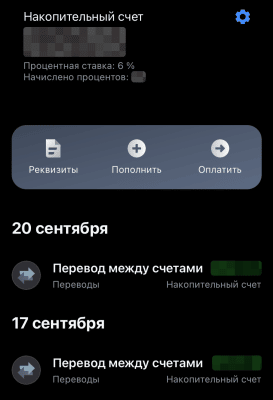

Сейчас мы откладываем 10% от наших общих доходов на черный день. Для этого мы открыли банковский вклад со ставкой 6%.

Как вести личный бюджет

Где именно вести бюджет, не так важно: это может быть простой блокнот, табличка в Excel или мобильное приложение. Многие следят за деньгами в приложениях банков. В них можно посмотреть, когда и на что вы потратили деньги, сколько и от кого получили.

Но важно соблюдать универсальные принципы ведения личного бюджета.

Шаг 1: определяем финансовые цели. Финансовой целью может быть что угодно:

- купить новый телефон;

- съездить на море;

- сделать ремонт;

- досрочно закрыть кредит;

- пройти медицинское обследование;

- получить дополнительное образование и пр.

Когда цели выбраны, для них нужно создать копилки, например открыть накопительные счета и настроить автоматическое пополнение. После того как накопите на одну цель, заменяйте ее на другую. У меня сейчас две цели: навестить подругу в Калининграде и купить образовательные курсы.

Под каждую цель у меня открыт отдельный счет в банке. Копилки я пополняю постепенно: перечисляю туда по 10% от дохода каждый раз, как получаю деньги от заказчиков

Шаг 2: рассчитываем бюджет. Для этого нужно посчитать доходы и расходы за последний месяц.

В конце месяца вычитаем из доходов расходы, а полученную сумму распределяем по копилкам. Чтобы откладывать еще больше, подумайте, от каких трат вы можете отказаться. Действительно ли вам нужна десятая пара кроссовок? А эта книга, которая год будет стоять на полке непрочитанной?

Шаг 3: составляем личный финансовый план. Это своеобразная денежная карта, благодаря которой вы будете знать свои финансовые цели и сроки их достижения. Цели из этого списка должны соответствовать вашему бюджету.

Например, мои цели можно расписать так:

- Съездить в Калининград — 40 000 руб. до ноября. Мне не хватает на реализацию 10 000 руб.— это примерно 10% от предстоящего октябрьского заработка, т. е. я как раз успею накопить нужную сумму к сроку.

- Купить образовательные курсы — 30 000 руб. до конца декабря. После поездки в Калининград у меня будет два месяца, чтобы накопить на эту цель. Здесь я тоже успеваю: буду откладывать по 15% от ежемесячных доходов.

Какие ошибки допускают при ведении бюджета

Делают финансовые цели невыполнимыми. Я могла бы заложить на поездку в Калининград 300 000 руб., но за два месяца я столько не получу.

Не откладывают подушку безопасности. Даже если я накоплю на все свои цели, в любой момент может случиться форс-мажор, и накопленные деньги придется тратить на решение проблем.

Забывают о непредвиденных расходах. Например, в аэропорту мне придется доплачивать за перевес багажа. Лучше заранее добавить к нужной сумме пару тысяч.

Игнорируют рост цен и повседневные траты. Пока я планирую поездку, билеты могут подорожать. Вместо запланированных 7000 руб. мне придется заплатить 10 000 руб. Нужно или купить билеты заранее, или добавить к нужной сумме процент.

Не ведут финансовый учет. Если бы я не знала, сколько точно зарабатываю, вряд ли бы я смогла рассчитать, какую сумму и к какому сроку я смогу отложить на свои цели.

Главное

- Личный бюджет — это бюджет одного человека: формируется из его доходов и тратится по его усмотрению.

- Ведение бюджета поможет разобраться в личных финансах, оптимизировать расходы и накопить на большую цель.

- Планирование бюджета строится на трех принципах: доходы больше расходов, дополнительные источники заработка, подушка безопасности.

- Чтобы составить личный бюджет, нужно определить финансовые цели, зафиксировать доходы и расходы, прописать личный финансовый план.

- Главные ошибки в финансовом планировании — это его отсутствие и надежда только на один источник дохода.