Компоненты собственного капитала предприятия

Собственный капитал (далее — СК) в российской экономико-правовой традиции принято определять как совокупность следующих основных компонентов:

- уставного капитала (а также его аналогов: складочного, представленного вкладами товарищей, паевыми фондами и т. д.);

- добавочного капитала;

- резервного капитала;

- сумм, соответствующих затраченным на выкуп акций;

- нераспределенной прибыли.

Есть и иные трактовки понятия собственного капитала. Но с точки зрения бухучета приведенную нами концепцию можно охарактеризовать как наиболее целостную и приспособленную к практике. Тем более что формальное право ее придерживаться дано нам законодателем. В п. 66 приказа Минфина России от 29.07.1998 № 34н указано, что в структуре СК учитываются уставный, добавочный, резервный капиталы, нераспределенная прибыль, а также прочие резервы, к которым, в принципе, можно отнести суммы, соответствующие перечисленным за акции.

Рассмотреть особенности бухгалтерского учета собственного капитала организации мы можем, таким образом, последовательно изучив нюансы бухучета его отдельных компонентов.

Начнем с уставного капитала.

Учет уставного капитала в составе собственного

Рассматриваемый компонент СК — один из главных источников формирования имущественных активов компании.

Уставный капитал и аналогичные ему хозяйственные категории выполняют 3 основные функции:

- инвестиционную (соответствующий объем денежных средств направляется на приобретение различных внеоборотных активов, основных фондов и т. д.);

- резервную (уставный капитал — один из основных обеспечительных ресурсов фирмы в кредитных и договорных правоотношениях);

- коммуникативно-партнерскую (посредством распределения долей в уставном капитале устанавливается контроль над бизнесом отдельных субъектов).

Бухгалтерский учет уставного капитала ведется с использованием синтетического счета 80, который включен в план счетов бухучета, утвержденный приказом Минфина России от 31.10.2000 № 94н.

Данный синтетический счет относится к категории пассивных: уменьшение уставного капитала фиксируется по дебету счета, увеличение — по кредиту. Часто он используется в корреспонденции с другим синтетическим счетом — 75, также утвержденным законодательно.

Как определить размер уставного капитала ООО, узнайте в КонсультантПлюс. Если у вас нет доступа к системе К+, получите пробный демо-доступ бесплатно.

Учет уставного капитала: использование субсчетов

В процессе учета собственного капитала может потребоваться задействовать ряд дополнительных субсчетов по счетам 75 и 80.

К таковым можно отнести:

- субсчет 80.01, на котором фиксируются сведения о тех или иных движениях уставного капитала;

- субсчет 80.02, на котором фиксируется стоимость подписанных акций;

- субсчет 80.03, на котором эксперты советуют фиксировать величину денежных средств, внесенных учредителями компании.

Для полного отражения операций по увеличению уставного капитала рекомендуется использовать дополнительный субсчет 75.01. Например, в корреспонденции с субсчетом 80.01.

См. также:

- «Как сделать вклад в уставный каптал имуществом»;

- «Как произвести ыексение в уставный капитал через кассу».

Проводки при пополнении уставного капитала за счет имущества, акций и прибыли

Уставный капитал можно формировать не только посредством зачисления денежных средств, но и различным имуществом, в отношении которого учредителями произведена стоимостная оценка.

Если речь идет о пополнении уставного капитала с помощью имущества, то для отражения таких операций в регистрах могут использоваться проводки по дебету таких синтетических счетов, как, например, 08, 10, 41, в корреспонденции с кредитом отмеченного выше субсчета 75.01.

Уставный капитал может быть пополнен за счет внешних ресурсов. Их приобретению может способствовать эмиссия акций (для АО) либо работа по привлечению дополнительных портфельных инвестиций (для ООО). При этом с бухгалтерской точки зрения все подобные операции практически идентичны и фиксируются с помощью проводки: Дт 75.01 Кт 80.

Уставный капитал фирмы можно также пополнить за счет нераспределенной прибыли. Для этого задействуется проводка: Дт 84 Кт 80.

Проводки при уменьшении уставного капитала

Уставный капитал фирмы может быть уменьшен, например, вследствие сделок по продажам долей, заключаемых учредителями. Бухгалтерский учет данных процедур может вестись с использованием такой проводки, как: Дт 80 Кт 75, если речь идет о снижении стоимости долей уставного капитала (например, если 1 из учредителей выходит из бизнеса). Дебет счета 75 может корреспондировать также с кредитом таких счетов, как 51 или 91, если предполагается выбытие имущества, формирующего уставный капитал.

Рассмотрим теперь, как ведется учет собственного капитала фирмы в контексте следующего компонента — добавочного капитала.

Учет добавочного капитала в структуре собственного: основные счета и субсчета

Данный компонент СК отражает увеличение стоимости внеоборотных активов вследствие переоценки основных фондов, эмиссионных процедур либо, например, по факту удорожания активов в силу рыночных причин (в частности, если активы представлены недвижимостью, которая выросла в цене). Можно отметить, что некоммерческими организациями в качестве добавочного капитала могут рассматриваться различные ассигнования из бюджета.

Добавочным капиталом можно считать удорожание стоимости уставного капитала вследствие изменения курса валют. Например, если уставный капитал номинирован в долларах и тот сильно подорожал, то его переоценка может сопровождаться последующим выделением увеличившейся суммы в рублях как добавочного капитала.

Главный синтетический счет, на котором ведется учет добавочного капитала, — 83.

Для него может быть открыт ряд дополнительных субсчетов:

- 83.01, который используется в проводках, фиксирующих увеличение добавочного капитала вследствие переоценки основных фондов;

- 83.02, который задействуется в проводках, фиксирующих увеличение добавочного капитала вследствие эмиссионных процедур;

- 83.03, который используется в остальных сценариях увеличения добавочного капитала.

Примечательно, что в структуре формы бухгалтерского баланса, утвержденной в РФ законодательно (приказом Минфина России от 02.07.2010 № 66н), предполагается раздельный учет показателей по добавочному капиталу, а также соответствующих переоценке внеоборотных активов, несмотря на то, что для отражения операций по обоим компонентам капитала фирмы используется 1 и тот же синтетический счет — 83. Данный аспект мы подробнее рассмотрим чуть позже.

Приведем примеры проводок, которые могут задействоваться при учете добавочного капитала.

Проводки по учету добавочного капитала

Итак, 1 из вариантов увеличения добавочного капитала — переоценка основных фондов. Данная процедура осуществляется с применением проводки: Дт 01 Кт 83.

Другой вариант пополнения добавочного капитала — эмиссия акций. Она предполагает задействование следующей совокупности проводок:

- Дт 51 Кт 75.01 (посредством нее фиксируется получение фирмой денежных средств за акции по исходной цене);

- Дт 75.01 Кт 83 (используется при увеличении стоимости акций, вследствие чего растет объем добавочного капитала).

Теперь рассмотрим ряд проводок по дебету счета 83:

- Дт 83 Кт 01 — используется при погашении сумм, соответствующих уменьшению стоимости внеоборотных активов по факту переоценки;

- Дт 83 Кт 80 — отражает перевод добавочного капитала в уставный;

- Дт 83 Кт 75 — используется при распределении добавочного капитала между собственниками фирмы при ликвидации юрлица.

Далее изучим нюансы бухгалтерского учета резервного капитала.

Резервный капитал как компонент собственного капитала

Резервный капитал используется как источник для покрытия убытков компании, а также выполнения обязательств фирмы в тех случаях, когда основных активов не хватает. Иных сценариев задействования резервного капитала уставы коммерческих организаций обычно не предусматривают. Резервный капитал формируется, как правило, за счет нераспределенной прибыли, а также личных взносов учредителей фирмы.

Основной синтетический счет, на котором учитывается рассматриваемый компонент СК, — 82, который относится к категории пассивных.

Пополнение резервного капитала за счет нераспределенной прибыли оформляется проводкой: Дт 84 Кт 82. В свою очередь, если данный ресурс пополняется за счет личных взносов учредителей компании, используется проводка: Дт 75 Кт 82.

Рассмотрим также проводки, соответствующие тем или иным способам расходования резервного капитала. Например, если резервы направляются на компенсацию убытков фирмы, то используется следующая проводка: Дт 82 Кт 84. Если же они расходуются на погашение обязательств, используется иная корреспонденция: Дт 82 Кт 66.

Нераспределенная прибыль как компонент собственного капитала

Следующий компонент СК — нераспределенная прибыль. Данный ресурс фактически отражает то, насколько успешна фирма с коммерческой точки зрения. При этом она может принимать и отрицательные значения — в этом случае данный показатель будет именоваться непокрытым убытком.

Для того чтобы отражать суммы нераспределенной прибыли, необходимо использовать основной синтетический счет 84.

Ключевая особенность данного счета состоит в том, что в течение отчетного года никакие записи на него не вносятся. Фактически бухгалтер работает с ним непосредственно перед сдачей отчетности, например бухгалтерского баланса, используя при этом другой синтетический счет — 99, на котором фиксируются прибыль и убытки. Прибыль, учтенная на нем, в конце года должна быть перенесена на счет 84 проводкой: Дт 99 Кт 84.

Нераспределенная прибыль как источник финансирования бизнеса

Рассмотрим, каким образом осуществляется бухгалтерский учет операций, отражающих практическое использование такого компонента СК, как нераспределенная прибыль.

Данный финансовый ресурс может быть направлен, к примеру, на выплату дивидендов. Этой операции соответствует проводка: Дт 84 Кт 75.

Еще 1 вариант использования нераспределенной прибыли — оплата труда сотрудников фирмы. При проведении соответствующих транзакций необходимо задействовать проводку: Дт 84 Кт 70.

Нераспределенная прибыль может использоваться в качестве ресурса для покрытия убытков, зафиксированных в предыдущие годы ведения бизнеса. В этом случае транзакция осуществляется в рамках одного и того же счета — 84, и потому для корректного отражения данной операции бухгалтеру нужно открыть ряд дополнительных субсчетов. Например, 84.01, на котором фиксируется нераспределенная прибыль или убытки прошлых лет, а также 84.02, отражающий текущую нераспределенную прибыль. Проводка, фиксирующая покрытие убытков, может выглядеть так: Дт 84.02 Кт 84.01.

Проводки при компенсации непокрытых убытков

Руководство фирмы также может принять решение о компенсации непокрытых убытков, сформировавшихся в текущем отчетном году. Источником финансовых средств для данной операции может быть резервный капитал или, например, взносы собственников бизнеса. В 1-м случае используется проводка: Дт 82 Кт 84. При 2-м сценарии — другая проводка: Дт 75 Кт 84.

Нюансы бухучета доли, выкупленной у акционеров

Еще 1 компонент собственного капитала — суммы, соответствующие сделкам по выкупу компанией акций у других владельцев. Соответствующие операции должны фиксироваться по дебету счета 81 (в суммах фактических затрат) в корреспонденции с кредитом счетов, на которых ведется учет операций, соответствующих типу сделки (например, 50 — если средства за акции выплачены через кассу, 51 — если акции оплачены через расчетный счет).

В свою очередь, может потребоваться отражение операций и по кредиту счета 81. Это возможно, если, например, уставный капитал фирмы уменьшен на сумму, соответствующую номиналу акций. Данная операция оформляется проводкой: Дт 80 Кт 81.

Собственный капитал в структуре бухгалтерского баланса

Бухгалтерский учет собственного капитала должен осуществляться также в аспекте отчетных процедур, таких как формирование бухгалтерского баланса.

В самом начале статьи мы отметили, что, исходя из концепции, принятой в российской экспертной и правовой среде, собственный капитал формируют 5 основных компонентов: уставный, резервный, добавочный капиталы, нераспределенная прибыль, а также стоимость выкупа акций.

Подобный подход практически полностью отражен в структуре формы бухгалтерского баланса, которая в РФ утверждена законодательно (приказом Минфина России от 02.07.2010 № 66н). В соответствии с данным источником величина собственного капитала может определяться как сумма показателей по следующим строкам:

1310 — это уставный капитал и аналогичные ему ресурсы;

1320 — показатели, соответствующие выкупу акций;

1340 и 1350 — показатели, отражающие структуру добавочного капитала;

1360 — резервный капитал;

1370 — нераспределенная прибыль.

Для заполнения таких строк баланса, как 1310, 1320, 1360 и 1370, следует использовать соответственно показатели сальдо синтетических счетов: 80 (кредитовое), 81 (дебетовое), 82 (кредитовое) и 84 (кредитовое — при наличии прибыли, дебетовое — при наличии непокрытых убытков).

Об особенностях заполнения этих строк в бухбалансе рассказали эксперты КонсультантПлюс. Получите пробный демо-доступ к системе К+ и бесплатно переходите к примерам и комментариям по заполнению формуляра.

Отдельно стоит сказать о строках 1340 и 1350 бухгалтерского баланса. Они отражают показатели соответственно по переоценке внеоборотных активов и величине добавочного капитала без учета данной переоценки. Несмотря на то, что внеоборотные активы с точки зрения бизнеса традиционно рассматриваются как неотъемлемая часть добавочного капитала, законодатель, вероятно в целях оптимизации статистики, предписывает компаниям учитывать их в балансе отдельно.

Но особых сложностей с таким учетом возникнуть не должно, поскольку для фиксации переоценки активов используется отдельный субсчет 83.01. Для того чтобы определить показатель для строки 1350, нужно вычесть из сальдо по синтетическому счету 83 сальдо по субсчету 83.01.

Суммарно собственный капитал определяется как соответствующий показателю строки 1300 бухгалтерского баланса.

Подробнее об иных примечательных нюансах работы с собственным капиталом в бизнесе читайте в статьях:

- «Определяем рентабельность собственного капитала (формула)»

- «Собственные оборотные средства и их оборачиваемость»

- Опубликовано 29.09.2021 08:32

- Автор: Administrator

- Просмотров: 2997

Важность корректного учета капитала и его формирования связана с тем, что он является главной составляющей показателя стоимости предприятия, т.к. собственный капитал определяет размер чистых активов. Поэтому аудит собственного капитала организации является весьма актуальным не только для внешних пользователей отчетности, но и непосредственно для руководителя фирмы. Этой статьей мы открываем цикл публикаций по аудиту, который вы можете самостоятельно провести для своей организации. Начнем с аудита собственного капитала.

Капитал – основа развития любой организации, которая формируется с момента регистрации и в течение всей деятельности.

Аудит капитала – это поэтапная проверка всех стадий его формирования и движения. При проведении аудита собственного капитала планируют проверку:

1. Уставного капитала:

— аудит структуры уставного капитала;

— аудит величины уставного капитала;

— аудит внесения взносов в уставный капитал.

2. Резервного капитала:

— порядок и правильность формирования резервного капитала.

3. Добавочного капитала:

— аудит переоценки имущества;

— аудит инвестиций во внеоборотные активы.

4. Аудит нераспределённый прибыли:

— аудит нераспределённый прибыли за отчётный год и за предыдущие отчетному года.

Нормативной базой для осуществления аудита являются:

• Гражданский кодекс РФ;

• ФЗ «Об акционерных обществах»;

• ФЗ «Об обществах с ограниченной ответственностью»;

• ФЗ «О несостоятельности (банкротстве»)

• ФЗ «Закон о бухгалтерском учете» и план счетов

В процессе проверки подлежат изучению организационные документы (устав, учредительный договор, выписки из протоколов решений Совета директоров, годового собрания акционеров и текущих решений учредителей).

При аудите устанавливается соответствие организационно-правовой формы и структуры организации Гражданскому кодексу РФ, наличие государственной регистрации и лицензирования отдельных видов деятельности. Если на такие виды деятельности у организации нет лицензии (разрешения), то проведенные операции по этим видам деятельности считаются недействительными.

Аудитор должен оценить достоверность показателей в отчёте об изменениях капитала и взаимосвязь его показателей с бухгалтерским балансом.

В статье мы рассмотрим основные ошибки, допускаемые по счетам учета капитала.

УСТАВНЫЙ КАПИТАЛ

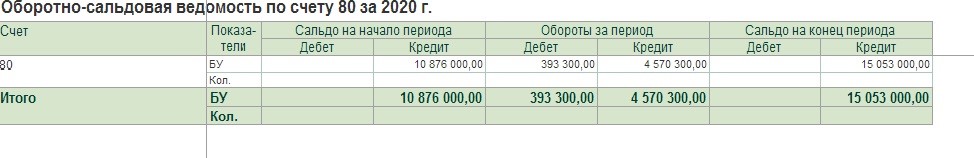

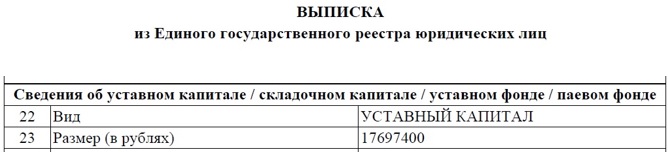

1. Размер уставного капитала, отраженный в учете, не соответствует учредительным документам и данным выписки из ЕГРЮЛ

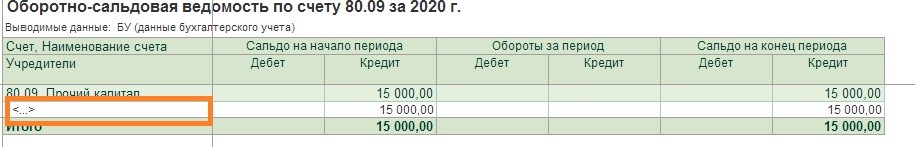

2. Отсутствует аналитический учет по счету 80 «Уставный капитал в программе 1С: Бухгалтерия предприятия 8, редакция 3.0.

Он должен быть организован так, чтобы была раскрыта информация по учредителям организации.

3. Чистые активы организации существенно меньше размера уставного капитала и составляют отрицательную величину.

Данное обстоятельство указывает на несоблюдение требования законодательства о соотношении величины чистых активов и уставного капитала.

Если чистые активы были отрицательными или меньше минимального размера, установленного для АО, ООО, то формально юридическое лицо подлежит добровольной ликвидации.

Поэтому в случае возникновения такой ситуации рекомендуем:

• или увеличить чистые активы хотя бы до размера минимального уставного капитала (в основном путем улучшения финансовых результатов).

• или снизить размер уставного капитала до необходимого размера.

4. В учете числятся собственные акции, выкупленные обществом у акционеров, со дня перехода права собственности на которые прошло уже более года.

Поскольку за год с даты окончания выкупа акций они не были реализованы, общее собрание акционеров организации должно было принять решение об уменьшении уставного капитала путем их погашения. На основании такого решения вносятся необходимые изменения в устав общества.

5. Некорректно оформлены операции по смене учредителей.

РЕЗЕРВНЫЙ КАПИТАЛ

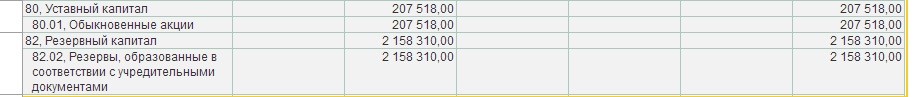

1. Не создан резервный капитал в нарушении требований законодательства или устава организации.

2. Размер резервного капитала не соответствует учредительным документам.

Резервный фонд общества формируется путем обязательных ежегодных отчислений до достижения им размера, установленного уставом общества. Размер ежегодных отчислений предусматривается уставом общества, но не менее 5% от чистой прибыли до достижения размера, установленного уставом общества.

Для акционерных обществ его создание обязательно, для ООО – только, если это предусмотрено уставом ООО.

3. Резервный капитал больше уставного.

В результате есть риск искажения данных строк 1360 «Резервный капитал», 1370 «Нераспределенная прибыль (непокрытый убыток)» Бухгалтерского баланса.

ДОБАВОЧНЫЙ КАПИТАЛ

1. В составе переоценки внеоборотных активов Обществом отражены суммы, по которым отсутствует первичные документы в обосновании сумм переоценки.

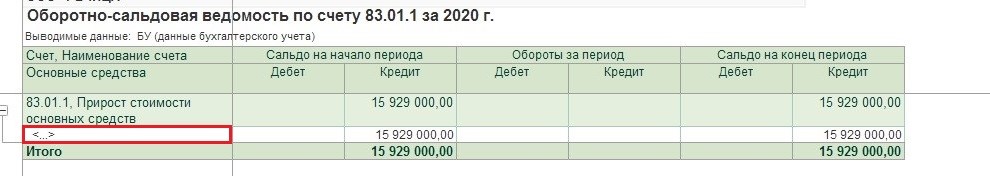

2. В автоматизированной бухгалтерской программе Общества не организован аналитический учет на счете 83 «Добавочный капитал», образованного ранее в результате переоценки стоимости основных средств.

Аналитический учет по счету 83 «Добавочный капитал» организуется таким образом, чтобы обеспечить формирование информации по источникам образования и направлениям использования средств.

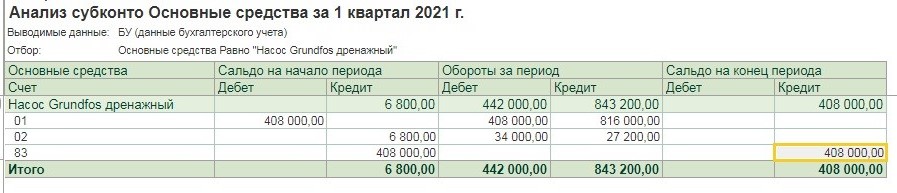

3. Нарушен порядок бухгалтерского учета добавочного капитала

На счете 83.01.1 «Прирост стоимости основных средств» числится сумма переоценки по выбывшим объектам основных средств.

Это влечет искажение данных строк 1340 «Переоценка внеоборотных активов», 1370 «Нераспределенная прибыль (непокрытый убыток)» Бухгалтерского баланса.

Средства добавочного капитала должны расходоваться только определенные цели. Соблюдение этого требования также проверяется аудитором.

НЕРАСПРЕДЕЛЕННАЯ ПРИБЫЛЬ (НЕПОКРЫТЫЙ УБЫТОК)

1. Отражение на счете 84 «Нераспределенная прибыль (непокрытый убыток)» исправления несущественной ошибки прошлого периода.

Счет 84 «Нераспределенная прибыль (непокрытый убыток) применяется при исправлении существенных ошибок прошлых лет, в остальных случаях счет 91 «Прочие доходы и расходы».

2. За счет средств нераспределенной прибыли производились выплаты непроизводственного характера и иные операции, не указанные в решении участников о распределении прибыли.

Любые другие проводки по счету 84 производятся только на основании решения собственников или устава компании. Так, собственники могут распределить прибыль на дивиденды или направить на покрытие убытков. А устав может предусматривать создание резервного и иных фондов.

По итогу большая вероятность недостоверного представления сведений всем заинтересованным пользователям о суммах нераспределенной прибыли прошлых лет и прибыли отчетного года, отраженных в бухгалтерском балансе.

Автор статьи: Евгения Тарасова

Понравилась статья? Подпишитесь на рассылку новых материалов

Добавить комментарий

Добавить в «Нужное»

Бухгалтерский учет собственного капитала организации

Источниками финансирования деятельности любой организации являются ее собственный и заемный капитал. О составе собственного капитала и особенностях его бухгалтерского учета расскажем в нашей консультации.

Собственный капитал

В состав собственного капитала организации, как правило, включаются:

- уставный капитал;

- добавочный капитал;

- резервный капитал;

- нераспределенная прибыль (непокрытый убыток).

Бухгалтерский учет собственного капитала ведется в соответствии с Федеральным законом от 06.12.2011 № 402-ФЗ, Приказом Минфина РФ от 31.10.2000 № 94н, Положениями по бухгалтерскому учету, Учетной политикой организации и иными документами.

Учет уставного капитала

Для учета уставного капитала используется счет 80 «Уставный капитал». На этом счете обобщается информация о состоянии и движении уставного капитала (складочного капитала, уставного фонда) организации.

Кредитовый остаток по счету 80 должен соответствовать размеру уставного капитала, который зафиксирован в учредительных документах организации.

При регистрации уставного капитала организации делается бухгалтерская запись:

Дебет счета 75 «Расчет с учредителями» — Кредит счета 80.

Внесение вкладов в счет оплаты уставного капитала отражается на счетах учета имущества, которое передается в счет вклада. Так, оплата уставного капитала может отражаться записями:

| Дебет счетов | Кредит счета |

|---|---|

| 08 «Вложения во внеоборотные активы» | 75 |

| 10 «Материалы» | |

| 41 «Товары» | |

| 50 «Касса» | |

| 51 «Расчетные счета» | |

| 52 «Валютные счета» | |

| 58 «Финансовые вложения» и др. |

Аналитический учет по счету 80 ведется по учредителям организации, стадиям формирования капитала и видам акций.

Учет добавочного капитала

Аналитический и синтетический учет собственного капитала в части добавочного капитала ведется на счете 83 «Добавочный капитал».

На счете 83 может отражаться:

- прирост стоимости основных средств (ОС) и нематериальных активов (НМА) в результате их переоценки;

- эмиссионный доход, который представляет собой разницу между номинальной стоимостью доли уставного капитала (например, акции) и стоимостью, по которой она была продана в процессе формирования уставного капитала.

Приведем типовые проводки по учету добавочного капитала в части переоценки ОС:

| Операция | Дебет счета | Кредит счета |

|---|---|---|

| Отражена переоценка ОС в виде дооценки | 01 «Основные средства» | 83 |

| Отражена переоценка ОС в виде дооценки (в пределах ранее проведенной уценки, отнесенной на счет 91 «Прочие доходы и расходы») | 01 | 91, субсчет «Прочие доходы» |

| Отражена переоценка основных средств (ОС) в виде уценки | 91, субсчет «Прочие расходы» | 01 |

| Отражена переоценка ОС в виде уценки (в пределах ранее проведенной дооценки, отнесенной на счет 83) | 83 | 01 |

Аналитический учет на счете 83 ведется по источникам образования и направлениям использования средств.

Учет резервного капитала

Бухгалтерский учет резервного капитала ведется на счете 82 «Резервный капитал».

Отчисления в резервный капитал из прибыли отражаются так:

Дебет счета 84 «Нераспределенная прибыль» — Кредит счета 82 «Резервный капитал»

Использование средств резервного капитала учитывается обратной проводкой:

Дебет счета 82 – Кредит счета 84

Учет нераспределенной прибыли (непокрытого убытка)

Информация о наличии и движении сумм нераспределенной прибыли и непокрытого убытка организации обобщается на счете 84 «Нераспределенная прибыль (непокрытый убыток)».

Основные бухгалтерские записи на счете 84:

| Операция | Дебет счета | Кредит счета |

|---|---|---|

| Заключительными оборотами декабря списана сумма чистой прибыли отчетного года | 99 «Прибыли и убытки» | 84 |

| Заключительными оборотами декабря списана сумма чистого убытка отчетного года | 84 | 99 |

| Направлена часть чистой прибыли на выплату доходов учредителям | 84 | 75, 70 «Расчеты с персоналом по оплате труда» |

Аналитический учет по счету 84 «Нераспределенная прибыль (непокрытый убыток)» ведется по направлениям использования средств.