Если вследствие неприменения нормативных правовых актов по бухгалтерскому учету организацией допущено неправильное отражение (неотражение) фактов хозяйственной жизни в бухгалтерском учете и бухгалтерской отчетности, то это является ошибкой, которая подлежит исправлению в порядке, установленном Положением по бухгалтерскому учету «Исправление ошибок в бухгалтерском учете и отчетности» (ПБУ 22/2010), утвержденным приказом Минфина России от 28.06.10 г. N 63н (пп. 2, 4 ПБУ 22/2010).

Существенность ошибки в бухгалтерском учете

Ошибка признается существенной, если она в отдельности или в совокупности с другими ошибками за один и тот же отчетный период может повлиять на экономические решения пользователей, которые принимаются ими на основе бухгалтерской отчетности, составленной за этот отчетный период (п. 3 ПБУ 22/2010).

Пользователи отчетности — это потенциальные инвесторы и контрагенты (заказчики, арендодатели и кредиторы), которым нужно знать:

следует ли покупать ценные бумаги, выпущенные организацией (сможет ли она получать прибыль, из которой будут распределяться дивиденды, погасит ли свой вексель); поручать ли ей исполнение заказов, давать ли в аренду имущество, предоставлять ли кредиты (сможет ли организация исполнять свои договорные обязательства).

Таким образом, существенными ошибками являются значительные искажения показателей отчетности, из-за которых пользователь может сделать неверный вывод о способности организации приносить прибыль и своевременно исполнять обязательства.

Конкретные критерии существенности в ПБУ 22/2010 не установлены. Поэтому существенность ошибки организация определяет самостоятельно, исходя как из величины, так и характера соответствующей статьи (статей) бухгалтерской отчетности (п. 3 ПБУ 22/2010). При этом следует учитывать, что показатель может считаться существенным, если его нераскрытие влияет на экономические решения пользователей, принимаемые ими на основе бухгалтерской отчетности.

Является ли показатель существенным, зависит от его оценки, характера, конкретных обстоятельств возникновения.

Таким образом, при формировании бухгалтерской отчетности существенность показателя определяется совокупностью качественных и количественных факторов.

Определенный организацией критерий существенности ошибки необходимо отразить в учетной политике для целей ведения бухгалтерского учета.

Уровень существенности в процентах от значения строки отчетности

Как правило, уровень существенности устанавливается в процентах от значения строки отчетности. Например, можно признавать существенными ошибки, искажающие значение любой строки отчетности на 5% или более.

Пример 1

Организация ошибочно списала в расходы стоимость непроданного товара на сумму 100 руб. Такая же ошибка допущена и в налоговом учете. Согласно учетной политике существенными считаются ошибки, искажающие значение любой строки отчетности на 5% и более. Соответствующий расчет представлен в таблице.

Определение уровня существенности ошибки

Наименование строки отчетности

Значение строки до выявления ошибки, руб.

Значение строки после исправления ошибки, руб.

Искажение значения строки отчетности в процентах

1210 «Запасы»

50 000

50 100

0,2 (50 100 руб. – 50 000 руб.) / 50 100 руб.) x 100%)

2120 «Себестоимость продаж»

20 000

19 900

0,5 (20 000 руб. – 19 900 руб.) / 19 900 руб.) x 100%)

2200 «Прибыль (убыток) от продаж»

5 000

5 100

1,96 (5 100 руб. — 5 000 руб.) / 5100 руб.) x 100%)

2300 «Прибыль (убыток) до налогообложения»

1 000

1 100

9,09 (1 100 руб. — 1 000 руб.) / 1100 руб.) x 100%)

2410 «Текущий налог на прибыль»

200

220

9,09 (220 руб. — 200 руб.) / 220 руб.) x 100%)

2400 «Чистая прибыль (убыток)»

800

880

9,09 (880 руб. — 800 руб.) / 880 руб.) x 100%)

Процент искажения значения строк 2300, 2410 и 2400 отчета о финансовых результатах составил 9,09%, т. е. больше 5%. Ошибка является существенной.

Уровень существенности исходя из среднего значения показателей отчетности

Уровень существенности можно рассчитать и в твердой сумме, например, исходя из среднего значения показателей отчетности. В этом случае значение уровня существенности пересчитывается ежегодно.

Пример 2

В соответствии с учетной политикой уровень существенности ошибки рассчитывается как 5% от среднего значения пяти показателей отчетности за отчетный год, в котором допущена ошибка. Значения этих показателей за 2016 г. составили:

1. Баланс:

по строке 1150 «Основные средства» — 5 млн руб.; по строке 1230 «Дебиторская задолженность» — 3 млн руб.; по строке 1370 «Нераспределенная прибыль (непокрытый убыток)» — 2 млн руб.;

2. Отчет о финансовых результатах:

по строке 2110 «Выручка» — 24 млн руб.; по строке 2400 «Чистая прибыль (убыток)» — 1 млн руб.

Итого: 35 млн руб. (5 млн руб. + 3 млн руб. + 2 млн руб. + 24 млн руб. + 1 млн руб.).

Уровень существенности для ошибки, допущенной в отчетности за 2015 г., составляет 350 тыс. руб. (35 млн руб. / 5×5%).

Ошибки в пределах 350 тыс. руб. считаются несущественными, а превышающие 350 тыс. руб., — существенными.

Исправление существенных ошибок

Порядок исправления существенной ошибки зависит от периода, когда она была выявлена, — до утверждения отчетности участниками организации или после (раздел II ПБУ 22/2010).

Исправление ошибки оформляется бухгалтерской справкой, в которой надо указать:

когда и какая именно ошибка допущена; на какие строки отчетности повлияла ошибка, в какой сумме и почему признана существенной; когда ошибка выявлена; какими бухгалтерскими записями исправлена ошибка; какие строки отчетности скорректированы, в том числе ретроспективно.

Ошибки, допущенные в отчетном году и выявленные до подписания отчетности руководителем организации

В бухгалтерском учете любые ошибки (как существенные, так и несущественные), допущенные в отчетном году и выявленные до подписания отчетности руководителем организации, исправляются следующим образом:

если ошибка обнаружена до 31 декабря отчетного года — записями на дату выявления ошибки, т. е. в том месяце отчетного года, в котором выявлена ошибка (п. 5 ПБУ 22/2010); если она выявлена 31 декабря отчетного года или позже — записями на 31 декабря отчетного года (п. 6 ПБУ 22/2010).

Следовательно, все ошибки текущего отчетного периода, выявленные до даты подписания руководителем организации годовой бухгалтерской отчетности за этот год, учитываются при составлении текущей отчетности этого года.

Имеется несколько способов исправления данных бухгалтерского учета.

Исправления можно вносить обратными записями, методом «красное сторно» или путем доначисления каких-либо сумм, которые не были ранее учтены.

Для исправления ошибки следует:

- составить бухгалтерскую справку, в которой указать, когда и какая ошибка допущена, когда она выявлена, какими записями исправлена;

- сторнировать неправильные записи;

- сделать правильные записи.

Пример 3

В декабре 2016 г. была выявлена следующая существенная ошибка: за период с января по ноябрь 2016 г. по основному средству не была начислена амортизация в размере 100 000 руб.

В этом случае в декабре 2016 г. — месяце обнаружения ошибки — производится доначисление сумм амортизации, что отражается в бухгалтерском учете записями по кредиту счета 02 «Амортизация основных средств» в корреспонденции со счетами учета затрат на производство (п. 5 ПБУ 22/2010, Инструкция по применению Плана счетов).

Пример 4

Организация в марте 2016 г. начислила налог на имущество за I квартал 2016 г. в неверной сумме — 60 000 руб. вместо 40 000 руб. Эта ошибка выявлена в феврале 2017 г. до подписания отчетности за 2016 г.

Для исправления ошибки на 31.12.16 г. сделаны следующие записи:

СТОРНО Дебет 26 — Кредит 68 — 60000 руб. — сторнирована вся сумма неправильно начисленного налога на имущество за I квартал 2016 г. Дебет 26 — Кредит 68 — 40000 руб. — начислен налог на имущество за I квартал 2016 г.

Ошибки, выявленные по окончании отчетного года после подписания отчетности

Если ошибка выявлена уже после подписания отчетности, то порядок исправления этой ошибки зависит от даты ее выявления.

Ошибка предшествующего отчетного года выявлена после даты подписания бухгалтерской отчетности за этот год, но до даты представления отчетности ее пользователям

Согласно п. 7 ПБУ 22/2010 существенная ошибка предшествующего отчетного года, выявленная после даты подписания бухгалтерской отчетности за этот год, но до даты представления такой отчетности акционерам акционерного общества, участникам общества с ограниченной ответственностью, органу государственной власти, органу местного самоуправления или иному органу, уполномоченному осуществлять права собственника, и т. п., исправляется записями по соответствующим счетам бухгалтерского учета за декабрь отчетного года (года, за который составляется годовая бухгалтерская отчетность).

Если указанная бухгалтерская отчетность была представлена каким-либо иным пользователям, то она подлежит замене на отчетность, в которой выявленная существенная ошибка исправлена (пересмотренная бухгалтерская отчетность).

Тот факт, что пользователям представляется откорректированный экземпляр, может быть отражен на титульном листе, для чего предусмотрена графа «Номер корректировки». Например, если отчетность исправляется в первый раз, то в этой графе указывают «1».

Пример 5

Премии рабочим производственного цеха в 2016 г. были начислены в правильной сумме, но при этом была сделана неправильная запись — Дебет 26 «Общехозяйственные расходы», Кредит 70 «Расчеты с персоналом по оплате труда», хотя следовало записать: Дебет 20 «Основное производство», Кредит 70. В результате сумма премий неправильно отражена в отчете о финансовых результатах за 2016 г. (вместо строки 2120 «Себестоимость продаж» указана по строке 2220 «Управленческие расходы»).

Ошибка выявлена в марте 2017 г. после передачи отчетности участникам организации на утверждение. Для исправления ошибки на 31.12.16 г. сделаны следующие записи:

СТОРНО Дебет 26 — Кредит 70 — сторнирована неправильная запись по начислению премий; Дебет 20 — Кредит 70 — произведена правильная запись по начислению премий.

В исправленном варианте отчета о финансовых результатах, подписанном руководителем и представленном участникам организации, суммы премий отражены по строке 2120 «Себестоимость продаж».

Ошибка предшествующего отчетного года выявлена после представления отчетности ее пользователям, но до даты ее утверждения собственниками

В соответствии с п. 8 ПБУ 22/2010 существенная ошибка предшествующего отчетного года, выявленная после представления бухгалтерской отчетности за этот год акционерам акционерного общества, участникам общества с ограниченной ответственностью, органу государственной власти, органу местного самоуправления или иному органу, уполномоченному осуществлять права собственника, и т. п., но до даты утверждения такой отчетности в установленном законодательством Российской Федерации порядке (например, на общем собрании акционеров), также исправляется записями по соответствующим счетам бухгалтерского учета за декабрь отчетного года (года, за который составляется годовая бухгалтерская отчетность). При этом в пересмотренной бухгалтерской отчетности раскрывается информация о том, что данная бухгалтерская отчетность заменяет первоначально представленную бухгалтерскую отчетность, а также об основаниях составления пересмотренной бухгалтерской отчетности.

Пересмотренная бухгалтерская отчетность направляется во все адреса, в которые была представлена первоначальная бухгалтерская отчетность.

Ошибка предшествующего отчетного года, выявленная после утверждения бухгалтерской отчетности за этот год

На основании п. 9 ПБУ 22/2010 существенная ошибка предшествующего отчетного года, выявленная после утверждения бухгалтерской отчетности за этот год, исправляется:

1) записями по соответствующим счетам бухгалтерского учета в текущем отчетном периоде, при этом корреспондирующим счетом в записях является счет 84 «Нераспределенная прибыль (непокрытый убыток);

2) путем пересчета сравнительных показателей бухгалтерской отчетности за отчетные периоды, отраженные в бухгалтерской отчетности организации за текущий отчетный год, за исключением случаев, когда невозможно установить связь этой ошибки с конкретным периодом либо невозможно определить влияние этой ошибки накопительным итогом в отношении всех предшествующих отчетных периодов.

Пересчет сравнительных показателей бухгалтерской отчетности осуществляется путем исправления показателей бухгалтерской отчетности, как если бы ошибка предшествующего отчетного периода никогда не была допущена (ретроспективный пересчет).

Ретроспективный пересчет производится в отношении сравнительных показателей начиная с того предшествующего отчетного периода, представленного в бухгалтерской отчетности за текущий отчетный год, в котором была допущена соответствующая ошибка.

Согласно п. 10 ПБУ 22/2010 в случае исправления существенной ошибки предшествующего отчетного года, выявленной после утверждения бухгалтерской отчетности, утвержденная бухгалтерская отчетность за предшествующие отчетные периоды не подлежит пересмотру, замене и повторному представлению пользователям бухгалтерской отчетности.

Как установлено в п. 11 ПБУ 22/2010, если существенная ошибка была допущена до начала самого раннего из представленных в бухгалтерской отчетности за текущий отчетный год предшествующих отчетных периодов, корректировке подлежат вступительные сальдо по соответствующим статьям активов, обязательств и капитала на начало самого раннего из представленных отчетных периодов (обычно три года).

Если определить влияние существенной ошибки на один или более предшествующих отчетных периодов, представленных в бухгалтерской отчетности, невозможно, организация должна скорректировать вступительное сальдо по соответствующим статьям активов, обязательств и капитала на начало самого раннего из периодов, пересчет за который возможен (п.12 ПБУ 22/2010).

Отметим, что невозможно определить влияние существенной ошибки на предшествующий отчетный период, если требуются сложные и (или) многочисленные расчеты, при выполнении которых невозможно выделить информацию, свидетельствующую об обстоятельствах, существовавших на дату совершения ошибки, либо необходимо использовать информацию, полученную после даты утверждения бухгалтерской отчетности за такой предшествующий отчетный период (п. 13 ПБУ 22/2010).

Упрощенная процедура исправления ошибок

Организации, которые вправе применять упрощенные способы ведения бухгалтерского учета, включая упрощенную бухгалтерскую (финансовую) отчетность (например, субъекты малого предпринимательства), могут исправлять существенную ошибку предшествующего отчетного года, выявленную после утверждения бухгалтерской отчетности за этот год, в порядке, установленном п. 14 ПБУ 22/2010 для несущественных ошибок, без ретроспективного пересчета, а именно записями по соответствующим счетам бухгалтерского учета в том месяце отчетного года, в котором выявлена ошибка. Прибыль или убыток, возникшие в результате исправления указанной ошибки, отражаются в составе прочих доходов или расходов текущего отчетного периода на счете 91 «Прочие доходы и расходы».

Пример 6

В январе 2017 г. после реформации баланса, подписания и представления пользователям бухгалтерской отчетности обнаружена ошибка, допущенная в сентябре 2016 г. Бухгалтерская отчетность еще не утверждена собственниками организации. В результате ошибки занижена сумма расходов по аренде офиса. Цена ошибки — 500 000 руб. Кроме того, не был отражен НДС с арендной платы в размере 90 000 руб.

Данная ошибка признана существенной.

В бухгалтерском учете на 31 декабря 2016 г. произведены исправительные записи:

Дебет 26 «Общехозяйственные расходы», Кредит 60 «Расчеты с поставщиками и подрядчиками» — 500 000 руб. — доначислена сумма арендной платы за сентябрь 2016 г.; Дебет 19 «Налог на добавленную стоимость по приобретенным ценностям», Кредит 60 — 90 000 руб. — отражен «входной» НДС по арендной плате за сентябрь 2016 г.; Дебет 68 «Расчеты с бюджетом по налогам и сборам», субсчет «Расчеты по НДС», Кредит 19 — 90 000 руб. — принят к вычету из бюджета НДС по арендной плате за сентябрь 2016 г.; Дебет 90 «Продажи», субсчет «Себестоимость продаж», Кредит 26 — 500 000 руб. — списана сумма ранее не учтенной арендной платы за сентябрь 2016 г.; Дебет 90, субсчет «Прибыль/убыток от продаж», Кредит 90, субсчет «Себестоимость продаж» — 500 000 руб. — закрыт субсчет «Себестоимость продаж» счета 90; Дебет 99 «Прибыль и убытки», Кредит 90, субсчет «Прибыль/убыток от продаж» — 500 000 руб. — закрыт субсчет «Прибыль/убыток от продаж»; Дебет 84 «Нераспределенная прибыль (непокрытый убыток)», Кредит 99 — 500 000 руб. — скорректирована сумма чистой прибыли.

В Отчете о финансовых результатах за 2016 г. значение по строке 2120 «Себестоимость продаж» необходимо увеличить на 500 000 руб. и изменить другие показатели данного отчета, например, по строкам 2100 «Валовая прибыль (убыток)», 2220 «Прибыль (убыток) от продаж» и т. д.

Пример 7

Воспользуемся условиями предыдущего примера. При этом предположим, что ошибка выявлена в июне 2017 г. после подписания, представления и утверждения отчетности.

В этом случае в июне 2017 г. ошибку надо будет исправить следующим образом:

Дебет 84, Кредит 60 — 500 000 руб. — доначислена сумма арендной платы за сентябрь 2016 г.; Дебет 19, Кредит 60 — 90 000 руб. — отражен «входной» НДС по арендной плате за сентябрь 2016 г.; Дебет 68, субсчет «Расчеты по НДС», Кредит 19 — 90 000 руб. — принят к вычету из бюджета НДС по арендной плате за сентябрь 2016 г.;

В данной ситуации отчетность за 2016 г. не корректируется.

Будет пересчитан (изменен) показатель чистой прибыли за 2017 г. (ретроспективный пересчет) по строке 1370 «Нераспределенная прибыль (непокрытый убыток)» бухгалтерского баланса за 2017 г. и по строке 2400 «Чистая прибыль (убыток)» Отчета о финансовых результатах за 2017 г.

Информация о существенных ошибках

В пояснительной записке к годовой бухгалтерской отчетности организация обязана раскрывать следующую информацию в отношении существенных ошибок предшествующих отчетных периодов, исправленных в отчетном периоде:

- характер ошибки;

- сумму корректировки по каждой статье бухгалтерской отчетности — по каждому предшествующему отчетному периоду в той степени, в которой это практически осуществимо;

- сумму корректировки по данным о базовой и разводненной прибыли (убытку) на акцию (если организация обязана раскрывать информацию о прибыли, приходящейся на одну акцию);

- сумму корректировки вступительного сальдо самого раннего из представленных отчетных периодов (п. 15 ПБУ 22/2010).

Если невозможно определить влияние существенной ошибки на один или более предшествующих отчетных периодов, представленных в бухгалтерской отчетности, то в пояснительной записке к годовой бухгалтерской отчетности раскрываются причины этого, а также приводится описание способа отражения исправления существенной ошибки в бухгалтерской отчетности организации и указывается период, начиная с которого внесены исправления (п. 16 ПБУ 22/2010).

✅ Ошибки и ответственность за них

Ошибка в бухгалтерском учете или в бухгалтерской отчетности – неправильное отражение (неотражение) фактов хозяйственной деятельности.

Об ошибках и их исправлении есть специальное ПБУ – ПБУ 22/2010 «Исправление ошибок в бухгалтерском учете и отчетности» (утв. Приказом Минфина № 63н от 28.06.2010, далее – ПБУ 22/2010).

❗ Все выявленные ошибки и их последствия нужно обязательно исправлять. При этом следует разграничивать ошибки и неточности (пропуски), выявляющиеся при получении новой информации.

Пример: поставщик сообщает, что в представленных им документах неверно указана цена продукции, а вы уже отразили операцию поступления в учете. Это не будет ошибкой для вашей организации, это неточность, новая информация для вас, в учете будет отражен новый факт хозяйственной жизни (исправленный УПД).

В ПБУ 22/2010 перечислены причины появления ошибок в учете:

*️⃣ неправильное применение бухгалтерского законодательства;

*️⃣ неправильное применение учетной политики организации;

*️⃣ неточности в вычислениях;

*️⃣ неправильная классификация или оценка фактов хозяйственной жизни;

*️⃣ недобросовестные действия должностных лиц организации и др.

Есть и специфические ошибки составления бухгалтерской отчетности:

*️⃣ производится необоснованный зачет между статьями активов и пассивов, между дебиторской и кредиторской задолженностью, между прочими доходами и расходами;

*️⃣ выручка в отчете о финансовых результатах не показывается отдельно по видам деятельности (см п. 18.1 ПБУ 9/99 «Доходы организации»: «Выручка, прочие доходы (выручка от продажи продукции (товаров), выручка от выполнения работ (оказания услуг) и т. п.), составляющие 5 и более процентов в общем объеме доходов организации за отчетный период, должны показываться в Отчете по каждому виду в отдельности»);

*️⃣ предоплата за весь срок действия договора отражается на счете 97 как расходы будущих периодов;

*️⃣ нарушение методики формирования показателей и оценки статей бухгалтерского баланса (основные средства – по остаточной стоимости, товары – по покупной стоимости и др., п. 32-38 ПБУ 4/99 «Бухгалтерская отчетность организации») и др.

За ошибки в учете и отчетности установлены санкции в НК РФ и в КоАП РФ.

Так, согласно ст. 120 НК РФ, за грубое нарушение правил учета доходов и расходов и объектов налогообложения (отсутствие документов (как первичных, так и регистров), неправильное их отражение в учетной системе организации (на счетах бухучета, в налоговых регистрах, в отчетности) предусмотрены штрафы от 10 000 до 30 000 руб. плюс 20 % от неуплаченных по причине ошибок налогов.

В КоАП РФ тоже предусмотрены санкции за грубые нарушения (ст.15.11 КоАП РФ). Понятие грубых нарушений в КоАП включает в себя не только отсутствие документов и неверные записи в бухучете, но и занижение сумм налогов не менее чем на 10 % по причине учетных ошибок, искажения показателей отчетности не менее чем на 10 %; регистрацию мнимых и притворных сделок. Штрафы на должностных лиц составляют от 5 000 до 10 000 руб., при повторных случаях – от 10 000 до 20 000 руб. или дисквалификацию на срок от одного года до двух лет. Но есть возможность избежать санкций – все исправить и пересдать отчетность без ошибок до даты утверждения отчетности собственниками.

✅ Как исправлять будем?

Порядок исправления ошибок в бухучете зависит от существенности ошибки и от периода ее обнаружения.

Уровень существенности нужно установить самостоятельно и утвердить в учетной политике (п. 7.4 ПБУ 1/2008 «Учетная политика организации», п. 3 ПБУ 22/2010).

Ранее Минфин устанавливал общий уровень существенности (пп. 1 Указаний о порядке составления и представления бухгалтерской отчетности, приказ Минфина № 67н от 22.07.2003 – «существенной признается сумма, отношение которой к общему итогу соответствующих данных за отчетный год составляет не менее 5 %». Но начиная с отчетности за 2011 год положения этого приказа не применяются (приказ Минфина № 108н от 22.09.2010).

Зачастую организации утверждают в своей учетной политике уровни существенности ошибок в интервале от 5 до 10 %. Верхний уровень – 10 % – ориентация на ст. 15.11 КоАП (см. выше).

Несущественные ошибки прошлых периодов, выявленные после подписания годовой бухгалтерской отчетности, исправляются записями по соответствующим счетам бухгалтерского учета в корреспонденции со счетом 91 «Прочие доходы и расходы» (п. 14 ПБУ 22/2010) в месяце выявления ошибки. Несущественные ошибки отчетного года исправляются записями по соответствующим счетам бухгалтерского учета (п. 5, п. 6 ПБУ 22/2010) в месяце выявления.

С существенными ошибками процесс усложняется.

Если ошибка выявлена до даты подписания отчетности руководителем – ее исправляют декабрем года, за который составляется отчетность. Если ошибку нашли после даты подписания годовой отчетности руководителем, но до даты утверждения ее собственниками – ошибка исправляется заключительными записями декабря, исправленная отчетность заново представляется в ГИР БО¹ и пр. (не позднее чем через 10 рабочих дней со дня, следующего за днем внесения исправления в отчетность либо за днем утверждения отчетности (ч. 5 ст. 18 Закона о бухучете)).

¹ ГИР БО – государственный информационный ресурс бухгалтерской (финансовой) отчетности.

Если существенные ошибки выявляются уже после утверждения годовой бухгалтерской отчетности собственниками, отчетность исправлению не подлежит, но в последующей отчетности проводится ретроспективный пересчет. В этом случае ошибки исправляются записями по соответствующим счетам бухгалтерского учета в текущем отчетном периоде в корреспонденции со счетом нераспределенной прибыли (непокрытого убытка) (сч. 84).

Организации, имеющие право на упрощенные способы ведения бухгалтерского учета (упрощенную бухгалтерскую отчетность), любые ошибки, даже существенные, могут исправить в периоде обнаружения бухгалтерской записью по соответствующему счету (на котором отражена ошибочная информация) в корреспонденции со счетом 91 «Прочие доходы и расходы», без пересчета показателей бухгалтерской отчетности предыдущих отчетных периодов (п. 9 и п. 14 ПБУ 22/2010). Но нужно закрепить такой порядок исправления в учетной политике.

✅ Практические ситуации

1️⃣ ООО – субъект малого предпринимательства. В 2019 году ООО подлежало обязательному аудиту по сумме активов (более 60 млн руб.), поэтому бухгалтерская отчетность была сформирована в полном объеме. С увеличением критериев обязательного аудита с 2020 г. (свыше 400 млн руб. активы и свыше 800 млн руб. доходы, ст. 5 Закона № 307-ФЗ) ООО получило право не проводить обязательный аудит и формировать упрощенную бухгалтерскую отчетность (бухбаланс и отчет о финансовых результатах). В 2021 г. ООО выявило существенную ошибку за 2019 г. Должна ли организация исправлять ошибку ретроспективным методом (вносить изменения в показатели 2019 г.)? Ответ – нет, не должна. Поскольку организация относится к субъектам малого предпринимательства и имеет право формировать упрощенную отчетность, любые ошибки, даже существенные, можно исправить периодом обнаружения ошибки бухгалтерской записью по соответствующему счету (на котором отражена ошибочная информация) в корреспонденции со счетом 91 «Прочие доходы и расходы», без пересчета показателей бухгалтерской отчетности предыдущих отчетных периодов (п. 9 и п. 14 ПБУ 22/2010). Но нужно закрепить такой порядок исправления в учетной политике ООО.

2️⃣ В 2019 г. в организацию проходила выездная налоговая проверка, были доначислены налоги, пени, штрафы в сумме, превышающей уровень существенности, установленный учетной политикой. Однако в бухучете организации решение ФНС по проверке ошибочно не отражено, что было выявлено в 2021 г. Как исправить ошибку?

Исправление осуществляется в соответствии с п. 9 ПБУ 22/2010: Дт 84 «Нераспределенная прибыль» Кт 68 (соответствующие субсчета по налогам), основание – бухгалтерская справка. Также нужно пересчитать показатели отчетности за 2019, 2020 г. и текущий баланс за 2021 г. составить так, как если бы результаты проверки были отражены своевременно. На указанные даты будет уменьшен показатель стр. 1370 «Нераспределенная прибыль (непокрытый убыток)» и увеличена кредиторская задолженность в части долга перед бюджетом по строке 1520. Согласно п. 10 ПБУ 22/2010 отчетность за 2019-2020 г. повторно представлять не нужно, но в пояснительной записке к отчетности за 2021 г. нужно раскрыть характер исправленной ошибки и ее влияние на показатели отчетности. Если организация – субъект малого предпринимательства, то см. рекомендации п.1.

3️⃣ Организация применяет общую систему налогообложения (ОСН). В декабре 2020 г. по ошибке занижены показатели реализации, ошибка несущественна, обнаружена 01.03.2021, бухгалтерская отчетность на 01.03.2021 еще не подписана руководителем и не утверждена собственниками, декларация по НДС за 4-й квартал 2020 г. представлена, декларация по налогу на прибыль за 2020 г. еще не сдана. Порядок исправления ошибки:

– в бухгалтерском учете исправить ошибку записями за декабрь 2020 г., отчетность сформировать с учетом исправления ошибки без раскрытия информации об этом в пояснительной записке;

– в налоговом учете (налог на прибыль) ошибку нужно исправить в регистрах налогового учета за 2020 г., в декларации за 2020 г. выручка должна отражаться с учетом этих исправлений;

– по НДС нужно представить уточненную декларацию за 4-й квартал 2020 г.

4️⃣ Предприятие осуществляет производственную деятельность. Ежемесячно в 2021 г. в соответствии с учетной политикой создается резерв на выплату вознаграждения по итогам года в одинаковом размере (1/12 от суммы годового вознаграждения) (предусмотрено коллективным договором). В связи с тем, что по итогам восьми месяцев 2021 года финансовый результат за 2021 год на предприятии ожидается убыточным, возможно ли отсторнировать ранее созданный резерв и не создавать до конца отчетного года во избежание убытка?

Ответ – нет, нельзя. Начисление резерва – не ошибка, появились новые обстоятельства (ухудшение финансового состояния). Сторнировать резерв можно было бы, если в коллективном договоре имелось бы условие о невыплате (неполной выплате) работникам вознаграждения по итогам за период, определяющий выплату премии (вознаграждения) в случае получения предприятием убытка по итогам отчетного года. При этом о факте невыплаты своевременно нужно было издать распорядительный документ (приказ). Поскольку ничего этого сделано не было, начисление резерва должно продолжаться до конца 2021 года.

5️⃣ Организация применяет ОСН. Должник организации в периоде между отчетной датой и датой подписания бухгалтерской отчетности погасил сомнительную задолженность. Будет ли это погашение событием после отчетной даты? Нужно ли формировать бухгалтерскую отчетность с учетом такого погашения и создавать на эту дату резерв сомнительных долгов?

Если у организации была твердая уверенность в погашении долга и под это погашение ранее не создавался резерв по сомнительным долгам, по итогам года такой резерв не создается.

Погашение должником задолженности в периоде между отчетной датой и датой подписания бухгалтерской отчетности будет событием после отчетной даты.

В случае, если сумма погашения будет существенной, организация составит бухгалтерскую отчетность с учетом такого погашения и раскроет этот факт в пояснительной записке. Если сумма будет не существенной для организации, погашение будет отражено в бухгалтерской отчетности текущего периода.

6️⃣ В организации, применяющей ОСН, в 2020 г. сервер стоимостью в 300 000 руб. ошибочно оприходовали как материал и списали, ошибку обнаружили в августе 2021 г. Организация хочет продать сервер. Сумма ниже установленного в учетной политике порога существенности. Как исправить ошибку?

Согласно п. 14 ПБУ 22/2010 такую ошибку исправляют в августе 2021 г. Нужно составить бухгалтерскую справку, определить срок полезного использования сервера и амортизацию, которую нужно доначислить:

Дт 01 Кт 91/1 – восстановлена первоначальная стоимость ошибочно списанного сервера, 300 000 руб.;

Дт 91/2 Кт 02 – отражена сумма амортизации сервера с учетом амортизационной группы и срока полезного использования;

Дт 20 (26 и т.д.) Кт 02 – начислена сумма амортизации за 2021 г.

Далее оформляются бухгалтерские записи по продаже.

✅ Не допустить ошибок в заполнении и сдаче отчетных документов поможет Такском

Во-первых, вам не придется следить за новостями об обновлениях – все формы отчетности, представленные в сервисах Такском, актуальны и отвечают последним изменениям законодательства.

Во-вторых, при заполнении форм отчетности вы видите текстовые подсказки по их заполнении – очень удобно, чтобы не обращаться за помощью к дополнительным интернет ресурсам.

В-третьих, во всех сервисах Такском для отчетности через интернет встроена автоматическая система проверки на ошибки, которая не даст вам отправить некорректно заполненный отчет или отчет с пропущенными полями.

Узнать подробнее о преимуществах электронной отчетности и подобрать тарифный план вы можете по ссылке.

4. Выявленные ошибки и их последствия подлежат обязательному исправлению.

5. Ошибка отчетного года, выявленная до окончания этого года, исправляется записями по соответствующим счетам бухгалтерского учета в том месяце отчетного года, в котором выявлена ошибка.

6. Ошибка отчетного года, выявленная после окончания этого года, но до даты подписания бухгалтерской отчетности за этот год, исправляется записями по соответствующим счетам бухгалтерского учета за декабрь отчетного года (года, за который составляется годовая бухгалтерская отчетность).

7. Существенная ошибка предшествующего отчетного года, выявленная после даты подписания бухгалтерской отчетности за этот год, но до даты представления такой отчетности акционерам акционерного общества, участникам общества с ограниченной ответственностью, органу государственной власти, органу местного самоуправления или иному органу, уполномоченному осуществлять права собственника, и т.п., исправляется в порядке, установленном пунктом 6 настоящего Положения. Если указанная бухгалтерская отчетность была представлена каким-либо иным пользователям, то бухгалтерская отчетность, в которой выявленная существенная ошибка исправлена (исправленная бухгалтерская отчетность), подлежит повторному представлению этим пользователям.

(п. 7 в ред. Приказа Минфина России от 07.02.2020 N 19н)

(см. текст в предыдущей редакции)

8. Существенная ошибка предшествующего отчетного года, выявленная после представления бухгалтерской отчетности за этот год акционерам акционерного общества, участникам общества с ограниченной ответственностью, органу государственной власти, органу местного самоуправления или иному органу, уполномоченному осуществлять права собственника, и т.п., но до даты утверждения такой отчетности в установленном законодательством Российской Федерации порядке, исправляется в порядке, установленном пунктом 6 настоящего Положения. При этом в исправленной бухгалтерской отчетности раскрывается информация о том, что данная бухгалтерская отчетность заменяет первоначально представленную бухгалтерскую отчетность, а также об основаниях составления исправленной бухгалтерской отчетности.

(в ред. Приказа Минфина России от 07.02.2020 N 19н)

(см. текст в предыдущей редакции)

Исправленная бухгалтерская отчетность представляется во все адреса, в которые была представлена первоначальная бухгалтерская отчетность.

(в ред. Приказа Минфина России от 07.02.2020 N 19н)

(см. текст в предыдущей редакции)

9. Существенная ошибка предшествующего отчетного года, выявленная после утверждения бухгалтерской отчетности за этот год, исправляется:

1) записями по соответствующим счетам бухгалтерского учета в текущем отчетном периоде. При этом корреспондирующим счетом в записях является счет учета нераспределенной прибыли (непокрытого убытка);

2) путем пересчета сравнительных показателей бухгалтерской отчетности за отчетные периоды, отраженные в бухгалтерской отчетности организации за текущий отчетный год, за исключением случаев, когда невозможно установить связь этой ошибки с конкретным периодом либо невозможно определить влияние этой ошибки накопительным итогом в отношении всех предшествующих отчетных периодов.

Пересчет сравнительных показателей бухгалтерской отчетности осуществляется путем исправления показателей бухгалтерской отчетности, как если бы ошибка предшествующего отчетного периода никогда не была допущена (ретроспективный пересчет).

Ретроспективный пересчет производится в отношении сравнительных показателей начиная с того предшествующего отчетного периода, представленного в бухгалтерской отчетности за текущий отчетный год, в котором была допущена соответствующая ошибка.

Организации, которые вправе применять упрощенные способы ведения бухгалтерского учета, включая упрощенную бухгалтерскую (финансовую) отчетность, могут исправлять существенную ошибку предшествующего отчетного года, выявленную после утверждения бухгалтерской отчетности за этот год, в порядке, установленном пунктом 14 настоящего Положения, без ретроспективного пересчета.

(абзац введен Приказом Минфина России от 08.11.2010 N 144н, в ред. Приказов Минфина России от 27.04.2012 N 55н, от 06.04.2015 N 57н)

(см. текст в предыдущей редакции)

10. В случае исправления существенной ошибки предшествующего отчетного года, выявленной после утверждения бухгалтерской отчетности, утвержденная бухгалтерская отчетность за предшествующие отчетные периоды не подлежит исправлению и повторному представлению пользователям бухгалтерской отчетности.

(в ред. Приказа Минфина России от 07.02.2020 N 19н)

(см. текст в предыдущей редакции)

11. В случае если существенная ошибка была допущена до начала самого раннего из представленных в бухгалтерской отчетности за текущий отчетный год предшествующих отчетных периодов, корректировке подлежат вступительные сальдо по соответствующим статьям активов, обязательств и капитала на начало самого раннего из представленных отчетных периодов.

12. В случае если определить влияние существенной ошибки на один или более предшествующих отчетных периодов, представленных в бухгалтерской отчетности, невозможно, организация должна скорректировать вступительное сальдо по соответствующим статьям активов, обязательств и капитала на начало самого раннего из периодов, пересчет за который возможен.

13. Влияние существенной ошибки на предшествующий отчетный период определить невозможно, если требуются сложные и (или) многочисленные расчеты, при выполнении которых невозможно выделить информацию, свидетельствующую об обстоятельствах, существовавших на дату совершения ошибки, либо необходимо использовать информацию, полученную после даты утверждения бухгалтерской отчетности за такой предшествующий отчетный период.

14. Ошибка предшествующего отчетного года, не являющаяся существенной, выявленная после даты подписания бухгалтерской отчетности за этот год, исправляется записями по соответствующим счетам бухгалтерского учета в том месяце отчетного года, в котором выявлена ошибка. Прибыль или убыток, возникшие в результате исправления указанной ошибки, отражаются в составе прочих доходов или расходов текущего отчетного периода.

Иногда бухгалтер затрудняется какая перед ним ошибка: существенная или не существенная? Давайте разбираться с классификацией ошибок, т.к. от этого зависит порядок их исправления.

Содержание

- Как отличить существенную ошибку от несущественной

- Степень существенности влияет на экономические решения пользователей

- Степень существенности определяется исходя из рациональности

- Фактор существенности необходимо учитывать по совокупности ошибок

- Существенность ошибки может варьироваться от отчетного периода

- Примеры формулировок учетных политик в части исправления ошибок

- Как исправить существенные ошибки

- Существенная ошибка выявлена в течение года

- Существенная ошибка выявлена до утверждения отчетности

- Существенная ошибка выявлена после утверждения отчетности

- Исправление существенных ошибок при упрощенных способах ведения бухгалтерского учета

Как отличить существенную ошибку от несущественной

Согласно п. 3 ПБУ 22/2010 «Исправление ошибок в бухгалтерском учете и отчетности»:

«Ошибка признается существенной, если она в отдельности или в совокупности с другими ошибками за один и тот же отчетный период может повлиять на экономические решения пользователей, принимаемые ими на основе бухгалтерской отчетности, составленной за этот отчетный период».

Степень существенности влияет на экономические решения пользователей

Степень существенности ошибки поставлена в зависимость от ценности верной информации для пользователя отчетности, а именно – для принимаемых им экономических решений.

Следовательно, подходить к определению существенности ошибок в учете и отчетности нужно экономически (качественно), а не лишь формально, математически (количественно).

Нужно также иметь в виду, что исправление существенной ошибки прошлых лет, выявленной после утверждения бухгалтерской отчетности за год, по общему правилу требует ретроспективного пересчета показателей бухгалтерской отчетности и отражается на сальдо счета 84 «Нераспределенная прибыль (непокрытый убыток)» (п. 9 ПБУ 22/2010) в периоде ее выявления.

Исправление несущественной ошибки не предполагает ретроспективного пересчета, а результат корректировки отражается в составе прочих доходов или расходов текущего отчетного периода (п. 14 ПБУ 22/2010).

Таким образом, главные различия между существенной и несущественной ошибками прошлых лет следующие:

- влияние / отсутствие влияния на сравнительные показатели бухгалтерской отчетности;

- влияние / отсутствие влияния на показатель прибыли (убытка) прошлых лет.

Получается, что факт исправления существенной ошибки заставляет пользователя пересмотреть свое представление о прошлом организации, динамике ее финансовых показателей, что не может не отразиться на оценке перспектив.

Этот вывод позволяет обозначить стандартные показатели, которые характеризуют финансовое положение организации: коэффициенты ликвидности, рентабельности, оборачиваемости активов и рыночной стоимости.

Стоит узнать на какие именно коэффициенты ориентируются внутренние пользователи (руководитель, финансово-экономическая служба, участники (акционеры) организации) отчетности Вашей организации, принимая экономические решения. Ошибки в сведениях, которые используются в таких расчетах, и будут наиболее существенными.

Степень существенности определяется исходя из рациональности

Учитывая информационные потребности пользователей отчетности, но также — и принцип рациональности, стоит определить не только качественные, но и количественные критерии существенности ошибки, чтобы избежать излишних трудозатрат бухгалтерии на исправление и раскрытие существенных ошибок в пояснениях к отчетности.

Оговоримся, что в случае, когда даже незначительная по сумме ошибка будет иметь судьбоносное значение, бухгалтер всегда сможет отойти от канона и описать ее в пояснениях.

Традиционно принято за уровень существенности принимать 5 % от базовой величины показателя, который был искажен. Некоторые организации выбирают процент дифференцированно для различных показателей, ошибки в которых считаются существенными (для одних показателей 5 %, для других — 7 % и т. п.).

Существенность ошибки в процентном выражении может сосуществовать с существенностью в абсолютном (суммовом) выражении. Например, в учетной политике может быть решено закрепить, что «ошибка существенна, если превышает 5 % от базового показателя, но при этом не менее 100 000 руб.» или «ошибка существенна, если она больше или равна 5 % от базового показателя или превышает 1 000 000 руб.» и т.п. Все зависит от масштабов деятельности организации и запросов ее управленческих служб, собственников.

Можно подойти к решению этого вопроса несколько иначе и взять за ориентир «карательное» законодательство. Так, ст. 15.11 КоАП РФ под грубым нарушением требований к бухгалтерской отчетности понимает искажение любого показателя бухгалтерской (финансовой) отчетности, выраженного в денежном измерении, не менее чем на 10 %. Этот – куда более формальный — вариант больше подходит тем организациям, которые не практикуют финансовый анализ по данным бухгалтерской отчетности и, как им представляется, больше составляют бухгалтерскую отчетность для контролирующих органов, нежели для использования ее показателей для принятия экономических решений.

Никаких четких формулировок для закрепления в учетной политике по рассматриваемому вопросу нормативно-правовые акты (НПА) по бухучету не дают. В п. 3 ПБУ 22/2010 отмечается лишь, что существенность ошибки организация определяет самостоятельно, исходя как из величины, так и характера соответствующей статьи (статей) бухгалтерской отчетности.

Фактор существенности необходимо учитывать по совокупности ошибок

Ошибка, не существенная сама по себе, может оказаться существенной вкупе с другими ошибками, совершенными в том же отчетном периоде. По этой причине следует определять существенность не только каждой ошибки в отдельности, но и их совокупности, если они могут оказывать солидарное влияние на экономические решения.

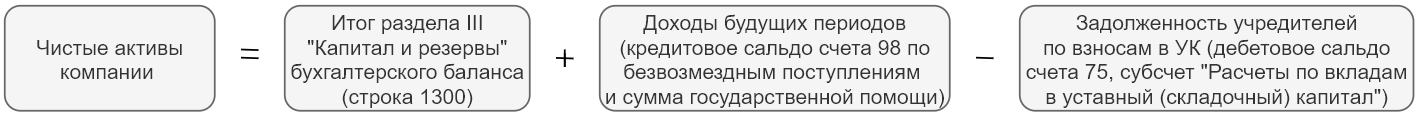

Например, стоимость чистых активов организации определяется по формуле:

Предположим, были допущены ошибки в статьях баланса «Переоценка внеоборотных активов» (строка 1340) и «Нераспределенная прибыль (непокрытый убыток)» (строка 1370). Они обе учитываются в сумме Итога Раздела III Баланса. Каждая ошибка в отдельности ниже уровня существенности, но в совокупности они существенны. Их общее влияние привело бы к искажению такого важнейшего показателя как стоимость чистых активов.

Таким образом, определив круг важнейших финансовых показателей, следует позаботиться о том, чтоб ошибки в участвующих в их расчете параметрах оценивались на предмет существенности как по отдельности, так и совместно.

Существенность ошибки может варьироваться от отчетного периода

Существенность той или иной ошибки может варьироваться в зависимости от избранного отчетного периода.

Так, годовая отчетность используется широким кругом внутренних и внешних пользователей для принятия, в том числе, стратегических решений (относительно распределения прибыли, структуры бизнеса, оценки финансовой устойчивости контрагента).

Однако руководство организации может принять решение составлять промежуточную бухгалтерскую отчетность по итогам каждого месяца или каждого квартала, или на конкретную отчетную дату текущего года.

Цели составления промежуточной отчетности могут быть различными. В частности, ее данные могут использоваться для разработки и корректировки бизнес-планов, оценки стоимости доли участников. Такая отчетность может предоставляться контрагентам, инвесторам или банкам и т.п.

Для промежуточной отчетности с учетом целей ее составления могут иметь существенное значение иные ошибки, нежели для годовой.

Например, она может быть призвана давать пищу для размышления о платежеспособности организации на краткосрочном этапе. Для ее оценки используется показатель т.н. быстрой ликвидности, рассчитываемый по формуле:

Ошибки в указанных строках баланса (даже не очень значительные в абсолютной величине) могут серьезно исказить этот показатель, что повлечет неверные оперативные оценки платежеспособности организации и негативные последствия. При анализе же только годовой отчетности коэффициент быстрой ликвидности имеет куда меньшее значение, т.к. отражает положение дел исключительно на отчетную дату и почвы для выводов на долгосрочную перспективу сам по себе не дает. Получается, что применительно к промежуточной отчетности (в зависимости от целей ее формирования) могут быть определены свои критерии существенности ошибок. Их также можно закрепить в учетной политике, если организация считает это целесообразным.

Примеры формулировок учетных политик в части исправления ошибок

В заключение приведем примеры формулировок из реальных учетных политик нескольких крупнейших российских компаний. Это может дать Вам пищу для размышления о собственной учетной политике по этому вопросу:

Вариант 1

«Уровень существенности для целей исправления ошибки

Ошибка признается существенной, если она в отдельности или в совокупности с другими ошибками за один и тот же отчетный период может повлиять на экономические решения пользователей, принимаемые ими на основе бухгалтерской отчетности, составленной за этот отчетный период.

Уровень существенности для целей раскрытия отдельных показателей в отчетности

Показатель считается существенным и приводится обособленно в бухгалтерском балансе, отчете о финансовых результатах, отчете об изменениях капитала или отчете о движении денежных средств, если его нераскрытие может повлиять на экономические решения заинтересованных пользователей, принимаемые на основе отчетной информации. Уровень существенности ошибки определяется как 5% от величины базовых показателей отчетности».

Вариант 2

«Ошибка считается существенной, если она в отдельности или в совокупности с другими ошибками за один и тот же отчетный период может повлиять на экономические решения пользователей, принимаемые ими на основе бухгалтерской отчетности, составленной за этот отчетный период. Ошибка считается существенной, если составляет 5 и более процентов от валюты баланса или 5 и более процентов от прибыли до налогообложения».

Вариант 3

«Общество раскрывает в годовой бухгалтерской (финансовой) отчетности информацию в отношении существенных ошибок предшествующих отчетных периодов, исправленных в отчетном периоде. Существенной признается ошибка, которая в отдельности или в совокупности с другими ошибками за один и тот же период может повлиять на экономические решения пользователей, принимаемые ими на основе бухгалтерской (финансовой) отчетности, составленной за этот отчетный период».

Вариант 4

«Ошибка признается существенной, если она в отдельности или в совокупности с другими аналогичными ошибками за один и тот же отчетный период (год), предшествующий отчетному, к которому относится выявленная ошибка, составляет более 5 процентов от показателя соответствующей статьи бухгалтерского баланса или от показателя чистой прибыли (чистого убытка) отчета о финансовых результатах в случае, если ошибка или совокупность ошибок оказывает влияние на финансовые результаты.

Расчет уровня существенности производится на основании бухгалтерской (финансовой) отчетности за отчетный год, к которому относится выявленная ошибка.

Решение об уровне существенности принимается по окончании текущего отчетного года на основании информации о выявленных ошибках или их совокупности, представленной в бухгалтерской справке.

Если Компанией ранее был осуществлен перерасчет сравнительных показателей (ретроспективный перерасчет), то расчет уровня существенности осуществляется на основании пересчитанных данных».

Как видим, формулировки варьируются от простого цитирования ПБУ 22/2010 до куда более развернутых положений, отвечающих представлениям и потребностям компании.

Так же текстовку для учетной политики вы можете выбрать с помощью нашего Конструктора учетной политики

Как исправить существенные ошибки

В зависимости от того, когда бухгалтер обнаружил существенную ошибку, порядок ее исправления будет варьироваться:

| Принцип исправления | Момент обнаружения | Порядок исправления | пункт ПБУ 22/2010 |

| В учете | В году совершения – выявлена до окончания года | Исправляется записями по соответствующим счетам бухгалтерского учета в том месяце отчетного года, в котором выявлена ошибка | 5 |

| Ошибка отчетного года – выявлена после окончания этого года, но до даты подписания бухгалтерской отчетности за этот год* | Исправляется записями по соответствующим счетам бухгалтерского учета за декабрь отчетного года | 6 | |

| В учете и отчетности за год совершения ошибки | Ошибка предшествующего отчетного года — выявлена после даты подписания бухгалтерской отчетности за этот год, но до даты представления отчетности собственникам |

Исправляется записями по соответствующим счетам бухгалтерского учета за декабрь отчетного года. Если отчетность была представлена кому-либо до исправления ошибки, она заменяется на исправленную. |

7 |

| Ошибка предшествующего отчетного года — выявлена после представления бухгалтерской отчетности за этот год собственникам, но до даты утверждения ими |

Исправляется записями по соответствующим счетам бухгалтерского учета за декабрь отчетного года. В исправленной отчетности раскрывается информация о том, что она заменяет первоначально представленную бухгалтерскую отчетность, а также об основаниях составления исправленной отчетности. Исправленная бухгалтерская отчетность представляется во все адреса, в которые была представлена первоначальная. |

8 | |

| В учете и отчетности за год выявления ошибки | Ошибка предшествующего отчетного года – выявлена после утверждения бухгалтерской отчетности за этот год |

Исправляется:

Ретроспективный пересчет производится в отношении показателей начиная с того отчетного периода, в котором была допущена ошибка **. Утвержденная бухгалтерская отчетность за предшествующие отчетные периоды не подлежит исправлению и повторному представлению пользователям |

9, 10 |

* Бухгалтерская отчетность считается составленной после подписания ее руководителем экономического субъекта (п. 8 ст. 13 Федерального закона N 402-ФЗ).

** В случае если существенная ошибка была допущена до начала самого раннего из представленных в бухгалтерской отчетности за текущий отчетный год предшествующих отчетных периодов, корректировке подлежат вступительные сальдо по соответствующим статьям активов, обязательств и капитала на начало самого раннего из представленных отчетных периодов (п. 11 ПБУ 22/2010).

В случае если определить влияние существенной ошибки на один или более предшествующих отчетных периодов, представленных в бухгалтерской отчетности, невозможно, организация должна скорректировать вступительное сальдо по соответствующим статьям активов, обязательств и капитала на начало самого раннего из периодов, пересчет за который возможен (п. 12 ПБУ 22/2010).

Влияние существенной ошибки на предшествующий отчетный период определить невозможно, если требуются сложные и (или) многочисленные расчеты, при выполнении которых невозможно выделить информацию, свидетельствующую об обстоятельствах, существовавших на дату совершения ошибки, либо необходимо использовать информацию, полученную после даты утверждения бухгалтерской отчетности за такой предшествующий отчетный период (п. 13 ПБУ 22/2010).

Как видим, ПБУ 22/2010 предусматривает три подхода к исправлению существенных ошибок. Они предлагаются не на выбор, а с учетом момента выявления ошибки.

Существенная ошибка выявлена в течение года

Организация в апреле 2019 начислила и уплатила авансовый платеж по налогу на имущество организаций в размере 1 000 000 руб.

В июне 2019 выяснилось, что по ошибке сумма платежа завышена на 200 000 руб. (ошибка существенная).

Сумма переплаты зачтена в счет будущих платежей.

Операции отражаются в учете следующими проводками:

| Содержание операций | Дебет | Кредит | Сумма, руб. |

| В апреле 2019 | |||

| Начислен авансовый платеж по налогу на имущество | 26 | 68 | 1 000 000 |

| Перечислен в бюджет авансовый платеж по налогу на имущество | 68 | 51 | 1 000 000 |

| В июне 2019 | |||

|

СТОРНО |

26 | 68 | 200 000 |

Существенная ошибка выявлена до утверждения отчетности

В марте 2020 выявлено, что в 2019 ошибочно не отражено списание расходов на рекламу на сумму 3 500 000 руб. (ошибка существенная).

Ошибка выявлена после подписания бухгалтерской отчетности за 2019 год, после ее представления в налоговый орган и участникам Организации, но до даты утверждения собственниками.

Операции отражаются в учете следующими проводками:

| Содержание операций | Дебет | Кредит | Сумма, руб. |

| Записями за декабрь 2019 | |||

| Сумма расходов на рекламу включена в расходы на продажу | 44 | 60 | 3 500 000 |

| Увеличена себестоимость продаж (в части ошибочно не учтенных расходов) | 90.02 | 44 | 3 500 000 |

| Закрыт счет 90.02 (в части увеличения себестоимости продаж на сумму ошибочно не учтенных расходов) | 90.09 | 90.02 | 3 500 000 |

| Уменьшен финансовый результат на сумму ошибочно не учтенных расходов | 99 | 90.09 | 3 500 000 |

| Отражена корректировка нераспределенной прибыли в части ошибочно не учтенных расходов (с учетом влияния пересчитанного налога на прибыль) (3 500 000 – 3 500 000 x 20%) *** | 84 | 99 | 2 800 000 |

*** Бухгалтерские записи по корректировке налога на прибыль не приводятся.

Составляется новый экземпляр исправленной отчетности, где показатели заменяются на верные.

В пояснениях к исправленной отчетности раскрывается информация о том, что она заменяет первоначально представленную бухгалтерскую отчетность, а также об основаниях составления исправленной отчетности.

Исправленная бухгалтерская отчетность представляется во все адреса, в которые была представлена первоначальная. При этом экземпляр бухгалтерской отчетности, в котором ошибка исправлена, представляется в налоговый орган по месту нахождения организации не позднее чем через 10 рабочих дней со дня, следующего за днем утверждения отчетности (п. 5 ст. 18 Федерального закона N 402-ФЗ).

Практикум в 1С по исправлению существенной ошибки, выявленной до утверждения отчетности

Существенная ошибка выявлена после утверждения отчетности

В декабре 2020 Организация выявила существенную ошибку, допущенную в 2019: при оценке введенного в декабре 2019 в эксплуатацию объекта капитального строительства часть капитализируемых расходов (1 000 000 руб.) была ошибочно отражена на счете 97, вместо счета 08. В итоге сумма не вошла в первоначальную стоимость объекта, а так и осталась учтена в дебетовом сальдо счета 97.

Ошибка является существенной.

Аналогичная ошибка допущена в налоговом учете. Организация приняла решение исправить ее в налоговом периоде 2020 с учетом возможности, предоставленной ст. 54 НК РФ. По состоянию на отчетную дату (31.12.2020) по данной ситуации временных разниц нет (активы оценены одинаково в БУ и НУ, амортизационные отчисления также совпали).

Для исправления ошибки прошлых лет в декабре 2020 совершаются проводки:

| Содержание операций | Дебет | Кредит | Сумма, тыс. руб. |

| Увеличение первоначальной стоимости объекта ОС | 01 | 84 | 1 000 |

| Уменьшена сумма расходов будущих периодов | 84 | 97 | 1 000 |

Записью за декабрь 2020 доначисляется сумма амортизационных отчислений по объекту за период 2020 (бухгалтер начислял амортизацию за январь – декабрь 2020 в заниженной сумме, поэтому в этой части исправлена ошибка отчетного года). Условно примем сумму доначисления годовой амортизации – 20 000 руб.

| Содержание операций | Дебет | Кредит | Сумма, тыс. руб. |

|

Начисление амортизации за 12 месяцев 2020 г. |

25 | 02 | 20 |

Допущенная ошибка привела к неверному отражению в балансе стоимости основных средств и суммы запасов по состоянию на 31.12.2019.

В годовой бухгалтерской отчетности организации за 2019 г. были указаны следующие данные (в тыс. руб.):

| Форма отчетности | Строка, графа | Сумма, тыс. руб. |

|

в разд. I Бухгалтерского баланса в графе «На 31 декабря 2019 г.» |

1150 «Основные средства» | 10 800 |

|

в разд. II Бухгалтерского баланса в графе «На 31 декабря 2019 г.» |

1210 «Запасы» | 1 030 |

После корректировки:

| Форма отчетности | Строка, графа | Сумма, тыс. руб. |

|

в разд. I Бухгалтерского баланса в графе «На 31 декабря 2019 г.» |

1150 «Основные средства» | 11 800 |

|

в разд. II Бухгалтерского баланса в графе «На 31 декабря 2019 г.» |

1210 «Запасы» | 30 |

Практикум в 1С по исправлению существенной ошибки, выявленной после утверждения отчетности

Исправление существенных ошибок при упрощенных способах ведения бухгалтерского учета

Отметим также, что в силу п. 9, 14 ПБУ 22/2010 организации, которые вправе применять упрощенные способы ведения бухгалтерского учета, включая упрощенную бухгалтерскую (финансовую) отчетность, могут исправлять такую существенную ошибку без ретроспективного пересчета записями по соответствующим счетам бухгалтерского учета в том месяце отчетного года, в котором выявлена ошибка. Прибыль или убыток, возникшие в результате исправления указанной ошибки, отражаются в составе прочих доходов или расходов текущего отчетного периода.

В пояснениях к годовой бухгалтерской отчетности организация должна раскрыть в отношении существенных ошибок предшествующих отчетных периодов, исправленных в отчетном периоде, следующую информацию (п. 15, 16 ПБУ 22/2010):

- характер ошибки;

- сумму корректировки по каждой статье бухгалтерской отчетности — по каждому предшествующему отчетному периоду в той степени, в которой это практически осуществимо;

- сумму корректировки по данным о базовой и разводненной прибыли (убытку) на акцию (если организация обязана раскрывать информацию о прибыли, приходящейся на одну акцию);

- сумму корректировки вступительного сальдо самого раннего из представленных отчетных периодов.

Если определить влияние существенной ошибки на один или более предшествующих отчетных периодов, представленных в бухгалтерской отчетности, невозможно, то в пояснениях раскрываются причины этого, а также приводится описание способа отражения исправления существенной ошибки в бухгалтерской отчетности организации и указывается период, начиная с которого внесены исправления.

См. также:

- Исправление ошибок в учете

- Исправление ошибок в НУ

- Исправление ошибок по НДС

- Порядок исправления ошибок в 1С

- Занижена сумма затрат прошлого года: не списана дебиторская задолженность. Исправление существенной ошибки до утверждения отчетности

- Искажена первоначальная стоимость основного средства. Исправление существенной ошибки после утверждения отчетности

Подписывайтесь на наши YouTube и Telegram чтобы не пропустить

важные изменения 1С и законодательства

Помогла статья?

Получите еще секретный бонус и полный доступ к справочной системе БухЭксперт8 на 14 дней бесплатно

Добавить в «Нужное»

Исправление ошибок в бухгалтерском учете и отчетности

Если вы обнаружили, что допустили ошибки в бухгалтерском учете и отчетности в одном из прошлых периодов, то эти ошибки надо исправить. Порядок исправления ошибок в бухгалтерской отчетности и учете зависит от того, когда была допущена ошибка и насколько она существенная.

Порядок исправления ошибок в бухгалтерской отчетности и учете

Какие ошибки бывают в учете и отчетности? Основное деление — на существенные и несущественные ошибки. А далее возможны следующие ситуации:

- ошибка обнаружена до подписания руководителем бухгалтерской отчетности за отчетный период;

- ошибка обнаружена уже после подписания руководителем бухгалтерской отчетности за отчетный период и при этом ошибка является:

- или существенной;

- или несущественной.

Существенность ошибки в бухгалтерском учете определяет сама организация. Можно закрепить критерии существенности в учетной политике (п. 3 ПБУ 22/2010; п. 4 ПБУ 1/2008).

Как правило, при любой ошибке оформляется бухгалтерская справка, в которой фиксируется выявление ошибок в бухгалтерском учете, их исправление, проводки, которые сделаны для исправления.

Исправление ошибок в бухгалтерском учете и отчетности

Рассмотрим первую ситуацию.

Вариант 1. Ошибка допущена в текущем году. Тогда просто сделайте необходимые записи на дату выявления ошибки (п. 5 ПБУ 22/2010).

Вариант 2. Ошибка была допущена в прошлом году, отчетность за который еще не подписана руководителем. Тогда исправительные записи сделайте на 31 декабря прошлого года (п. 6 ПБУ 22/2010).

То есть при обоих вариантах нужно сторнировать неправильную запись и сделать правильную.

Исправление ошибок прошлых лет: проводки

Итак, следующая ситуация: отчетность за год, в котором допущена ошибка, уже утверждена руководителем и эта ошибка, по мнению бухгалтера организации, является существенной. Исправление существенных ошибок в бухгалтерской отчетности производится следующим образом.

Вариант 1. Ошибка выявлена до утверждения отчетности участниками организации. Тогда исправьте ошибку записями 31 декабря отчетного года. А всем, кому вы уже направили первоначальный вариант отчетности, передайте исправленный вариант (пп. 7, 8 ПБУ 22/2010).

Вариант 2. Ошибка выявлена уже после утверждения отчетности участниками организации. Тогда ошибка исправляется (п. 9 ПБУ 22/2010):

- или записями на дату выявления ошибки;

- или записями на 1 января текущего года.

И кроме того, когда вы будете составлять отчетность за текущий год, вам нужно будет в ней пересчитать данные прошлых лет так, как будто ошибки не было. И в пояснениях к отчетности пояснить, почему данные за прошлые годы в текущей отчетности не совпадают с данными в ранее составленной, утвержденной и переданной пользователям отчетности.

Какие проводки при этом нужно сделать? Если ошибка затронула финансовый результат, то нужно сделать запись, обратную неправильной проводке, но в корреспонденции со счетом 84 «Нераспределенная прибыль (непокрытый убыток)». Затем при необходимости сделайте правильную проводку также в корреспонденции со счетом 84.

Если же ошибка на финансовый результат не повлияла, то сторнируйте неправильную проводку и сделайте правильную.

Исправление несущественной ошибки в бухгалтерском учете

Такие ошибки прошлых лет исправляются записями на дату выявления ошибки (п. 14 ПБУ 22/2010).

Если ошибка повлияла на финансовый результат отчетного года, то нужно сделать запись, обратную неправильной проводке, в корреспонденции со счетом 91 «Прочие доходы и расходы». И затем, если нужно, делается правильная запись также в корреспонденции со счетом 91.

Например, стоимость материалов была списана в расходы в неправильной сумме. Нужно сделать проводку по дебету счета 10 и кредиту счета 91, субсчет «Прочие доходы» для аннулирования неправильной проводки. А затем сделать правильную проводку по дебету счета 91, субсчет «Прочие расходы» и кредиту счета 10.

Если ошибка не повлияла на финансовый результат, то просто сторнируйте неправильную проводку и сделайте правильную.

Упрощенный порядок исправления ошибок

Организации, являющиеся малыми предприятиями, не подлежащие обязательному аудиту, могут все ошибки исправлять как несущественные. Но это правило надо закрепить в учетной политике (пп. 9, 14 ПБУ 22/2010).