Запустив EDeclaration для подачи декларации за I квартал 2022 года, и наученный, что программу надо каждый раз обновлять, нажал Помощь — Проверить обновления.

Результат ошибка: «Соединение с сайтами, поставляющими ПО has encountered a problem. No repository found at http //www.nalog.gov.by/ed»

Прождал несколько дней, так как раньше такая ошибка могла означать обновления на сервере, и надо было дождаться нового ПО.

Но в этот раз оказалось, что разработчики изменили сервер обновления, и его почему-то надо поменять в программе самостоятельно вручную. Иначе программа не обновится.

Инструкция, как это сделать http://service.nalog.gov.by/docs/rn/Inst_site_update_v1.pdf

Вкратце: Параметры > Установка/обновления > Доступные сайты обновлений и добавить новый адрес обновления http://service.nalog.gov.by/ed вместо http://nalog.gov.by/ed

После этого перезапуск программы, Помощь > Проверить обновления.

Другие ошибки программы, с которыми я сталкивался — по ссылке.

Как я подавал электронную декларацию ИП по подоходному налогу 16%

Как белорусу открыть брокерский счет в 2023 году и начать инвестировать в акции Google, Microsoft и других компаний. На основе своего опыта рассказываю, какие варианты доступны с белорусским паспортом, и какие есть нюансы в условиях санкций.

Подписывайтесь на наш телеграм-канал @FinBel, чтобы не пропустить интересные статьи и новости по финансам в РБ.

Загрузка …

5

5

голоса

Рейтинг статьи

Обнаружили ошибку или устаревшую информацию? Пожалуйста, напишите на почту finbelarus@yandex.by или в комментарии.

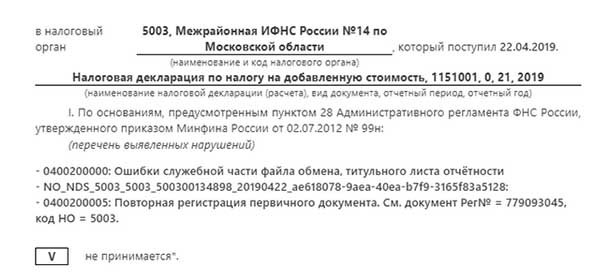

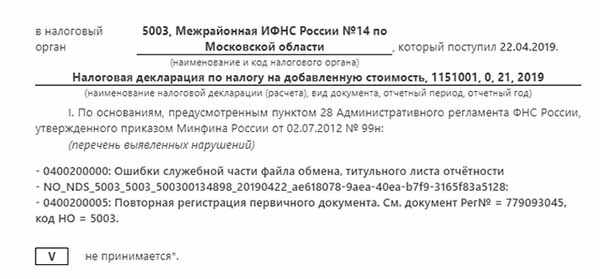

При подаче декларации через разные приложения пользователи сталкиваются с уведомлением «Ошибки служебной части файла обмена, титульного листа отчётности». Что значит эта ошибка и как с ней справиться — в этом поможет разобраться данная статья.

Содержание

- Что значит эта ошибка при отправке декларации

- Причины ошибки

- Контактные данные налоговой службы

- Каким образом поступить, если отчёт не отправляется из-за ошибки служебной части файла обмена

- Видео-инструкция

Что значит эта ошибка при отправке декларации

При попытке отправить налоговую декларацию каждому документу присваивается определённый номер. Он в дальнейшем может использоваться для обращения в техническую поддержку или в других случаях обращения в налоговую. Ошибка возникает на момент отправки декларации в налоговую. При стандартном отправлении без каких-либо ошибок пользователю на электронную почту приходит уведомление о том, что документы были получены и приняты. В нашем случае пользователь получает тревожное сообщение о том, что декларация не была оформлена из-за ошибки файла обмена.

Также в сообщении рекомендуется повторить данную процедуру, провести операцию по отправке ещё раз. Стоит также быть внимательным при создании отчётности от двух подразделений. Необходимо перед повторной отправкой отчётности проверить ещё раз все цифры и данные, которые находятся в документе. Но что же именно это значит, и как исправить ситуацию? На самом деле причин для непринятия отчета может быть масса. Сама программа может давать сбой в момент формирования декларации.

Читайте также: Причины отказа налоговой — Ошибка в последовательности предоставлении сведений 3 НДФЛ и что это значит.

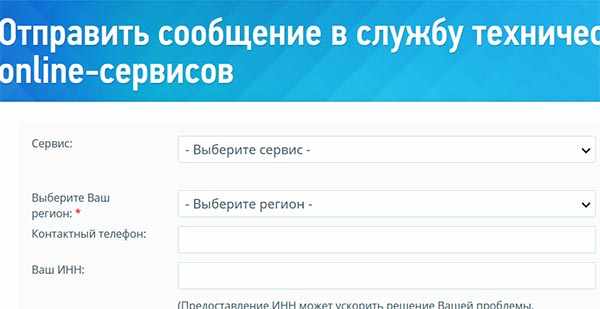

Причины ошибки

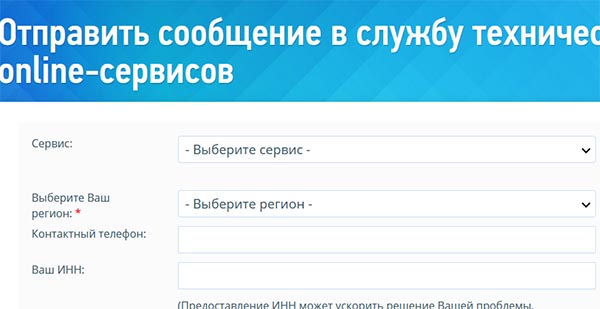

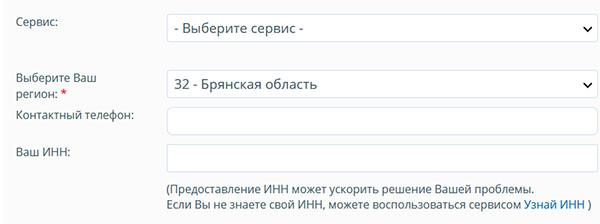

В большинстве случаев подающие декларацию пользователи не могут самостоятельно определить причину отклонения. В таком исходе событий необходимо обратиться в техническую поддержку и попытаться выяснить причину самостоятельно. Первое, что нужно сделать, — авторизоваться на сайте nalog.ru, если вы ещё этого не сделали.

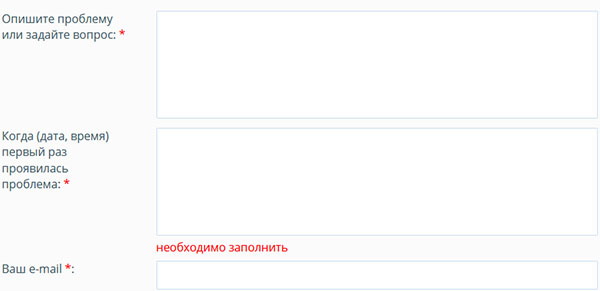

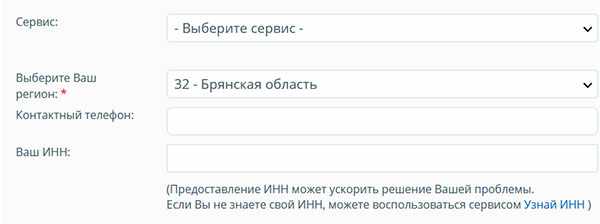

Далее перейти по адресу формы обращения в поддержку:

- В ней нужно указать тип личного кабинета (физическое лицо, юридическое лицо и т.д.);

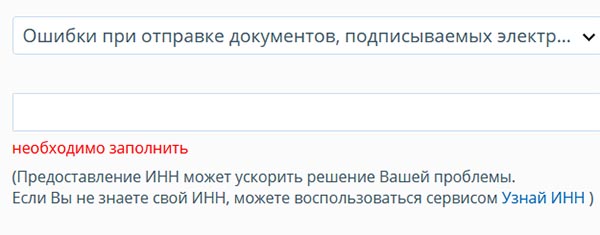

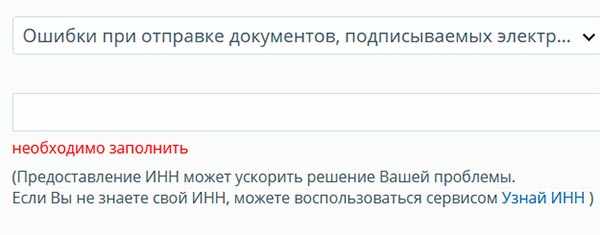

- Затем выбрать причину обращения. Нажав на блок с причиной, появится список возможных, из которых нужно выбрать подходящую;

- Далее в следующем блоке нужно описать точнее свою причину обращения. При этом нам напоминают, что вопрос должен включать только одну проблему, с которой вы обращаетесь в поддержку;

- Укажите дату, когда проблема появилась впервые;

- Запишите свой контактный Email в форме обращения;

- Приложите к форме скриншот, если таковые имеются и выберите тип подписи, которая была использована при подаче декларации;

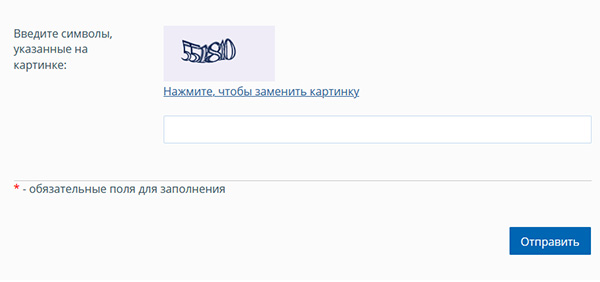

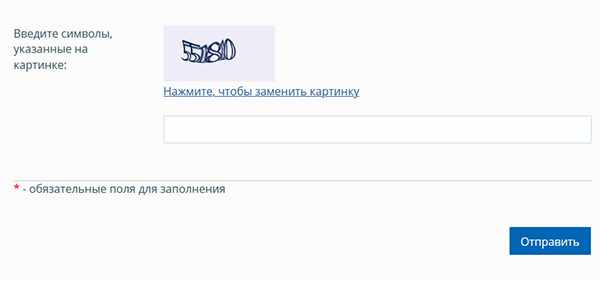

- Введите символы капчи и нажмите на кнопку «Отправить».

В форме для описания проблема необходимо указать точный текст проблемы — ошибка служебной части файла обмена титульного листа отчётности. Укажите также в подписки, что вам не известная точная причина подобного ответа формы. И попросите разъяснить для вас эту ситуацию.

Это может быть полезным: Ошибка генерации сертификата в личном кабинете налогоплательщика — что делать?

Контактные данные налоговой службы

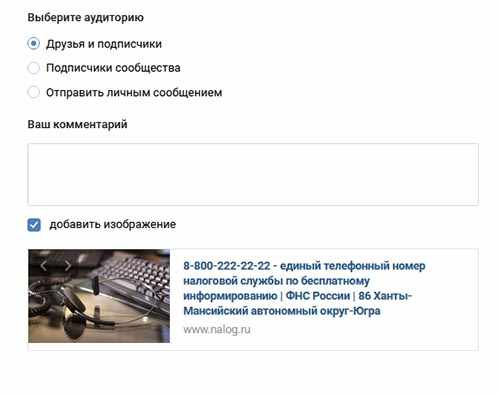

Есть и другие способы связи с налоговой службой для выяснения причин отклонения декларации. Для решения большинства вопросов, связанных с налогами и документами налогоплательщиков можно воспользоваться единым номером — 8-800-222-22-22. При соединении оператор должен подсказать дальнейшие действия или связать с представителем службы по решению вашего вопроса. Звонить можно ежедневно в будни с 9:00 до 20:00, в пятницу с 9:00 до 16:45. Если позвонить позже, пользователь попадёт на электронного автоинформатора, который сообщает общую информацию о работе представителей службы и возможных решениях проблем.

Кроме этого представители технической поддержки могут ответить на вопросы пользователей на страницах социальных сетей:

- ВКонтакте;

- Одноклассники;

- Фейсбук.

В некоторых случаях налогоплательщиками был замечен сбой, при котором отправляя декларацию, система вела себя подобным образом. Но при повторной отправке удавалось избежать ошибки со служебной частью файла обмена и титульного листа отчетности, и удачно отправить документы в налоговую. Попробуйте выполнить отправку отчёта повторно. И если ошибка будет снова повторяться, обратитесь в поддержку при помощи приведённых выше контактов.

Каким образом поступить, если отчёт не отправляется из-за ошибки служебной части файла обмена

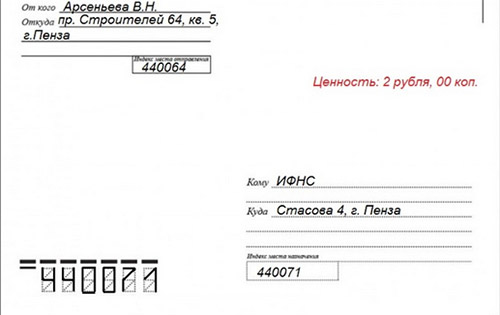

Кроме контактов и заочного решения вашей проблемы, вы также можете отправиться в ближайшее отделение налоговой для получения помощи по вашей ошибке. Если ошибка повторяется уже некоторое время, декларацию можно подать в бумажном виде.

Некоторые налогоплательщики сдают отчётности в виде делового письма с описью вложения. Перед отправкой письмо не нужно запечатывать, так как необходимо создать ещё два экземпляра описи.

В описи должен быть список всех документов, которые отправляются письмом. Возле каждого наименования должна быть поставлена цифра, обозначающая количество документов во вложении. В отделении почты есть специальная услуга, предоставляемая при формировании подобных писем.

Если вы впервые сталкиваетесь с подачей декларации в таком виде, на сайте nalog.ru можно посмотреть подробную инструкцию. Её можно загрузить в формате PDF или распечатать.

Видео-инструкция

В этом видео вы сможете увидеть решение типичных ошибок, которые допускают пользователи при оформлении декларации. В том числе, что же именно значит ошибки служебной части файла обмена, титульного листа отчётности, и как её исправить.

ФНС не приняла электронный отчет. Коды ошибок в уведомлении, как исправить

На данный момент многие организации сдают отчетность в электронном виде. Это удобно, да и в рамках норм законодательства некоторые фирмы просто обязаны сдавать отчетность электронно. Однако зачастую ФНС не принимает отчеты в связи с ошибками. Расскажем что делать и как исправить ошибки.

Сдача отчетности в электронном виде

В электронном виде ФНС принимает не только налоговую отчетность, но и бухгалтерскую, а также иные виды отчетов, пояснений, справок и т. д.

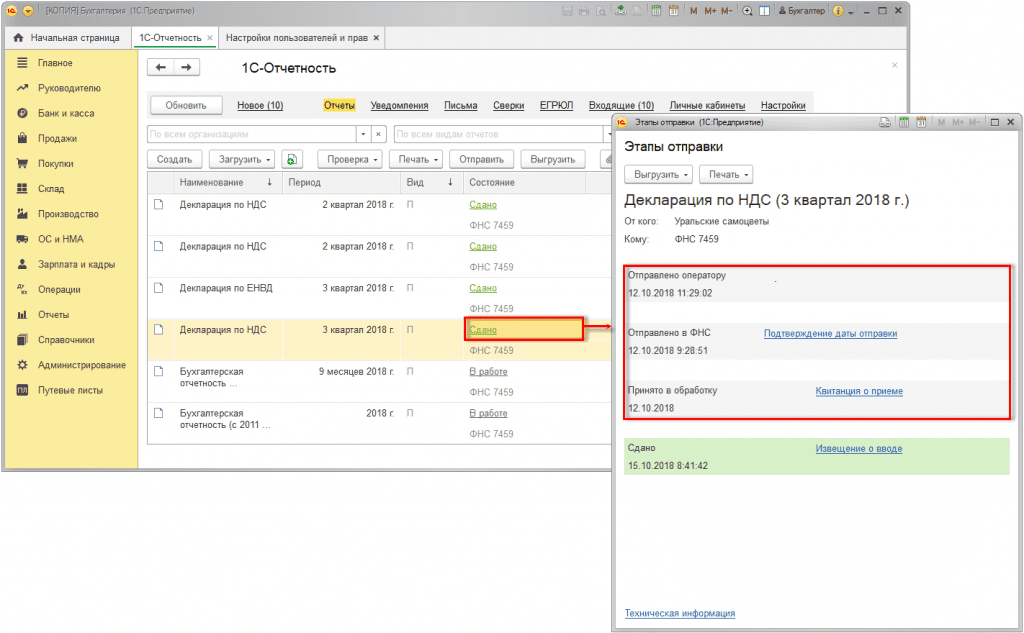

Датой представления отчета по ТКС или через личный кабинет налогоплательщикасчитается дата его отправки (абз. 3 п. 4 ст. 80 НК).

Также датой представления налоговой декларации (расчета) заявителем в электронной форме считается дата, зафиксированная в подтверждении даты отправки (п. 167 Административного регламента, утвержденного приказом ФНС от 08.07.2019 № ММВ-7-19/343@).

Налоговая декларация (расчет) в электронной форме считается принятой налоговой инспекцией, если заявителю поступила квитанция о приеме с усиленной квалифицированной электронной подписью, позволяющей идентифицировать соответствующую ИФНС (владельца квалифицированного сертификата).

Декларация считается не только поданной, но и принятой, если налогоплательщик получил квитанцию о приеме от своей ИФНС (п. 4 ст. 80 НК, п. 166 регламента).

Чтобы не было проблем со сдачей отчетности и можно было быстро исправить ошибки, лучше сдавать отчеты электронно через проверенные организации, которые предоставляют профессиональные услуги по сдаче электронной отчетности.

Такой компанией является Такском. Специалисты Такском помогут подключить электронную отчетность удаленно, без посещения офиса. При этом предлагается безлимитный сервис по сдаче отчетов во все подразделения Госорганов.

Почему ФНС не приняла электронный отчет?

Есть основания, по которым ФНС может не принять декларацию. Перечень таких оснований указан в п. 19 регламента, он — закрыт и не подлежит расширенному толкованию.

В частности, отчет могут не принять, если:

- отсутствуют документы, удостоверяющие личность лица, которое представляет декларацию (расчет);

- нет документов, подтверждающих полномочия лица — уполномоченного представителя заявителя на представление налоговой декларации (расчета);

- декларация (расчет) подается не по установленной форме (установленному формату);

- отчет подписан неуполномоченным лицом;

- отчет представляется в территориальный налоговый орган, в компетенцию которого не входит прием этой налоговой декларации (расчета);

- расчет по страховым взносам содержит ошибки, в том числе, если суммы одноименных показателей по всем физическим лицам не соответствуют этим же показателям в целом по плательщику страховых взносов;

- предоставляется расчет по страховым взносам, в котором указаны недостоверные персональные данные, идентифицирующие застрахованных физических лиц.

Если есть хотя бы одно из вышеперечисленных нарушений отчет не считается представленным.

Если же в отчете были другие ошибки, то ФНС формирует уведомление об уточнении сведений с указанием кода ошибки.

Ошибки в отчетах и их исправление

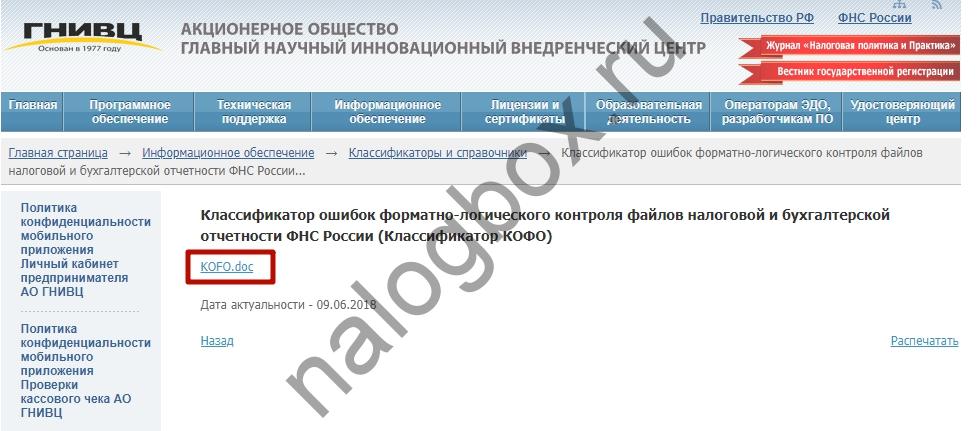

Перечень классификаторов (справочников), используемых в автоматизируемых информационных системах ФНС утвержден приказом ФНС от 26.08.2014 № ММВ-7-6/433@ и дополнен информацией согласно приложению № 5 к приказу ФНС от 30.12.2019 № ММВ-7-14/677@.

На данный момент в КОФО содержится более 300 наименований кодов ошибок, разберем самые распространенные.

Подписание отчета посредством ЭЦП

Самые первые ошибки возникают при подписании отчета при помощи ЭЦП. Если в этом пункте есть ошибка, то она придет под кодом 0100500001 «Отсутствуют сведения о доверенности в налоговом органе», 0100500002 «Срок действия доверенности истек» или 0100500006 «Отсутствует сообщение о доверенности».

В таком случае следует проверить подпись на соответствие.

Если отчет подписывает директор самостоятельно, то этот факт должен быть отражен в отчете, например, кодом «1». Если подпись ставит иной сотрудник по доверенности, то это тоже должно быть отражено в отчете, например, с кодом «2». При этом доверенность на право подписи предоставляется заранее в ФНС.

Документ можно направить в виде скан-копии по ТКС, но лучше узнать о способе передачи доверенности в самой ФНС. Данные о доверенности в налоговой должны полностью соответствовать данным доверенности, выданной на сотрудника в организации.

Также если доверенность была продлена или заменена — эти сведения также должны быть в ФНС.

Не найден плательщик

Также бывает, что при отправке отчета система выдает ошибку с кодом 0400100001 «Не найден плательщик по ИНН и КПП или ИНН, представленным в файле».

В данном случае нужно проверить ИНН и КПП, указанные в декларации. Путаница может возникнуть, если один бухгалтер сдает отчеты по нескольким компаниям, входящим в группу. Если ошибка была обнаружена, то её следует исправить и подать отчет заново.

Бывает и такое, что инспекция своевременно поставила компанию на учет, но не внесла сведения об этом в своей информационной базе. В этой ситуации отчетность не пройдет.

Дело даже доходит до судов. Например, в постановлении Девятого арбитражного апелляционного суда от 04.08.2016 № 09АП-32695/2016 по делу № А40-52269/2016 судья указал, что в такой ситуации привлечение налогоплательщика к ответственности за несвоевременную сдачу отчетности является неправомерным, так как налоговым органом не была обеспечена возможность для общества исполнить обязанности по сдаче декларации в электронной форме.

Вид документа уже зарегистрирован

Далее по популярности следует ошибка с кодом 0400200005 «Файл с признаком Вид документа (первичный, с признаком корректировки) уже зарегистрирован».

Это говорит о том, что в базе ФНС уже существует первичная или корректировочная декларация с таким же порядковым номером. В таком случае нужно проверить, был ли подан отчет с таким порядковым номером в ФНС ранее.

Если нет и ошибки со стороны организации не было, то весьма вероятно отчет «задвоился» со стороны ФНС. В таком случае отчет считается представленным. Но лучше дополнительно удостовериться в том, что отчет принят, например, запросив в ФНС регистрационный номер отчета.

Нарушено условие равенства

Также довольно распространенной являетсяошибка в ЕРСВ с кодом 0400400011 «Нарушено условие равенства значения суммы страховых взносов по плательщику страховых взносов совокупной сумме страховых взносов по застрахованным лицам».

Она говорит о том, что отчет не прошел контроль. Ошибка может крыться в неверном соотношении сумм, данных в отчете за текущий и предыдущие периоды, которые отражаются нарастающим итогом, в ошибках данных сотрудников, в несоответствии данным из отчетов по НДФЛ.

Сведения по указанным лицам не соответствуют сведениям в налоговой

Часто в ЕРСВ возникает ошибка с кодом 0400500003 «Сведения по указанным лицам не соответствуют (отсутствуют) сведениям, имеющимся в налоговом органе».

Это говорит о том, что личные сведения на сотрудников, данные в отчете отличаются от сведений, имеющихся в ФНС. В такой ситуации следует проверить сведения на сотрудников, которые имеются в организации и которые были занесены в отчет.

Возможно со стороны организации была опечатка, в связи с чем в отчет попали неверные сведения.

Но может получиться и так, что сотрудник сменил какие-либо данные, например, фамилию, и не сообщил об этом работодателю. В такой ситуации следует проверить еще раз все личные сведения на сотрудников, например, через базу ФНС.

Также может сложиться ситуация, когда неверные данные на сотрудника оказались именно в налоговой, а у организации ошибок нет. В этом случае следует подать сообщение в ФНС о необходимости исправления данных на сотрудника в базе.

В сервисе «Онлайн-Спринтер» компании Такском есть встроенная проверка на ошибки, что очень помогает при сдаче отчетности, в том числе ЕРСВ.

При сдаче отчетности в электронной форме могут возникать разного рода ошибки и технические сбои, которые приводят к несвоевременному поступлению отправленных деклараций в ИФНС, отсутствию результирующих квитанций и прочим проблемам, раздражающим и так неустойчивую психику бухгалтеров. Рассказываем, чем грозят налогоплательщикам такие сбои и что делать, чтобы минимизировать потери.

Как наказывают за несдачу отчетности

Несвоевременное представление налоговой декларации (расчета по страховым взносам) влечет начисление штрафа по ст. 119 НК РФ. Штраф составляет 5% не уплаченной в установленный срок суммы налога, подлежащей уплате на основании этой декларации. Штраф начисляется за каждый полный или неполный месяц просрочки. Максимальная сумма штрафа – 30% от неуплаченной суммы налога, а минимальная – 1 000 рублей.

Кроме того, несвоевременное представление декларации является основанием для блокировки банковских счетов организации/ИП. Счет заблокируют, если просрочка сдачи декларации превысит 10 дней (пп. 1 п. 3 ст. 76 НК РФ). Открыть новый счет организация при этом не сможет (п. 12 ст. 76 НК РФ). Фактически блокировка означает невозможность дальнейшей работы.

Решение об отмене блокировки налоговики примут не позднее одного дня, следующего за днем представления организацией налоговой декларации (пп. 1 п. 3.1 ст. 76 НК РФ).

Между тем, и штраф, и блокировка назначаются именно за несвоевременную сдачу (несдачу), а не за несвоевременное принятие ИФНС налоговых деклараций. Если декларация была отправлена в ИФНС вовремя, но дошла до налоговиков с задержкой, ни штрафы, ни блокировка счетов организации назначены быть не могут.

При этом, если речь идет об электронной отчетности, моментом ее сдачи считается дата ее отправки (абз. 3 п. 4 ст. 80 НК РФ). Если декларация была отправлена, скажем, 30-го числа, а в ИФНС поступила только через 3 дня, то она все равно будет считаться отправленной 30-го числа.

С того момента, как электронная отчетность была отправлена оператором ЭДО, налогоплательщик считается исполнившим свою обязанность по сдаче декларации. Причем независимо от того, в какой именно момент отправленная отчетность поступит в ИФНС. Само собой, никакой ответственности за технические ошибки при направлении электронной отчетности налогоплательщики не несут.

Что говорят в ФНС и что делать

ФНС России ранее уже разъяснила, что в связи с переходом на новую программу налогового администрирования могут возникать различные ошибки. В частности, сбои и задержки при направлении плательщикам результирующих квитанций по обработке представленной ими отчетности.

В связи с этим ФНС обратила внимание на то, что своевременно отправленная электронная отчетность считается сданной даже в тех ситуациях, когда в силу технических причин данная отчетность поступила в ИФНС с опозданием.

Основным и достаточным доказательством своевременности представления налоговой и бухгалтерской отчетности считается дата подтверждения отправки документов, сформированная оператором электронного документооборота.

Поэтому, если у налоговиков появились какие-либо претензии по поводу отчетности, необходимо обратиться в техническую поддержку своего оператора ЭДО и запросить подтверждение даты сдачи декларации.

Повторно направлять отчетность, по которой налоговики не представили результирующие квитанции, не нужно. Это технические ошибки, и налогоплательщики никакой ответственности за эти ошибки не несут.

Согласно сообщению ФНС, соответствующие разъяснения уже доведены до территориальных налоговых органов. Не верить ФНС у нас оснований нет, поэтому ни штрафовать, ни арестовывать банковские счета за несвоевременное получение деклараций по причине сбоев налоговики не будут.

Когда не примут электронную отчетность

Таким образом, неполучение/несвоевременное получение квитанций и протоколов о приеме электронных отчетов не так страшно. То, что электронные документы по причине технического сбоя где-то задержались по пути в ИФНС, не означает, что налогоплательщик что-то нарушил и в чем-то виноват. Все своевременно отправленные декларации все равно дойдут до адресата без каких-либо отказных протоколов. Естественно, если налогоплательщик не ошибся сам — подписал декларацию валидной электронной подписью, отправил декларацию в «свою» налоговую и т.п. Если подобные нарушения обнаружатся, то отказные протоколы возможны.

Перечень оснований для отказа в принятии электронной отчетности приведен в п. 28 Регламента по приему деклараций, утв. приказом Минфина России от 02.07.12 № 99н. Данный перечень является закрытым. К основаниям для отказа в приеме электронных деклараций относятся следующие:

- отсутствие документов, удостоверяющих личность и полномочия физического лица, представляющего налоговую декларацию;

- представление налоговой декларации не по установленному формату;

- отсутствие усиленной квалифицированной электронной подписи руководителя организации;

- несоответствие данных владельца квалифицированного сертификата данным руководителя организации, указанным в налоговой декларации;

- представление налоговой декларации в налоговый орган, в компетенцию которого не входит прием этой налоговой декларации.

Технические ошибки и сбои при отправке налоговых деклараций не являются основаниями для отказа в их приеме.

При этом в соответствии с п. 4 ст. 80 НК РФ налоговым органам прямо запрещается отказывать в принятии налоговой декларации, представленной по установленной форме.

Соответственно, несвоевременное принятие налоговиками своевременно отправленной электронной декларации никаких неблагоприятных последствий для плательщика не повлечет. Главное, чтобы у плательщика имелось подтверждение от оператора ЭДО в своевременности отправки отчетности.

Что делать, если организацию все же оштрафовали/заблокировали счет

Несмотря на официальные заверения ФНС, на местах все же возможны случаи блокировки счетов/наложения штрафов за несвоевременное получение ИФНС налоговых деклараций. Как говорится, человеческий фактор. Что делать налогоплательщикам в такой ситуации? Оспаривать действия налоговиков и принимать скорейшие меры по разблокировке счетов.

Жалоба в вышестоящий налоговый орган подается через инспекцию, которая наложила штраф. Жалоба подается в письменной форме и подписывается подавшим ее лицом или его представителем. Жалоба может быть направлена и через личный кабинет налогоплательщика на сайте ФНС России. Жалобу разрешается подавать в течение 1 года (п. 2 ст. 139 НК РФ).

При этом в течение 3 дней со дня получения жалобы инспекция самостоятельно может отменить штраф либо направить жалобу для дальнейшего рассмотрения в УФНС. Решение по жалобе принимается в течение 1 месяца, но этот срок может быть продлен до 2 месяцев (п. 6 ст. 140 НК РФ).

Рассчитывать на отмену штрафа можно в том случае, если жалоба обоснована и к ней приложены все необходимые доказательства. Поэтому в жалобе необходимо изложить суть претензии, привести аргументы в обоснование своей позиции, а также приложить доказательства незаконности наложения штрафа (подтверждение даты отправки декларации от оператора ЭДО).

То же самое касается и обжалования блокировки банковского счета. Однако в этом случае лучше не дожидаться итогов рассмотрения жалобы, поскольку данный процесс может затянуться.

Если у организации заблокировали счет, в ИФНС проще повторно направить налоговую декларацию. В этом случае решение об отмене блокировки налоговики примут уже на следующий после представления декларации день (пп. 1 п. 3.1 ст. 76 НК РФ).

Одновременно в вышестоящий налоговый орган можно написать жалобу на действия ИФНС, в которой потребовать заплатить проценты за незаконную блокировку счета. Проценты будут начислены на всю сумму денежных средств, в отношении которой действовало решение о блокировке (п. 9.2 ст. 76 НК РФ). Они начисляются за каждый день незаконной блокировки до дня получения банком решения о ее отмене. Процентная ставка принимается равной ставке рефинансирования Центробанка.

Обратите внимание, что блокировка счетов и наложение штрафов за сбой при принятии отчетности – это скорее исключительная ситуация. Как мы уже говорили, несвоевременное принятие налоговиками своевременно отправленной электронной декларации никаких неблагоприятных последствий для плательщика не повлечет. Главное, чтобы у плательщика имелось подтверждение от оператора ЭДО в своевременности отправки отчетности.

Вы отправили декларацию электронным файлом, а через пару дней в личном кабинете появилось сообщение с непонятным кодом. Разберем, что означают коды часто встречающихся ошибок и о чем они говорят.

Если у вас имеются вопросы, вам нужна помощь, пожалуйста, звоните в бесплатную федеральную юридическую консультацию.

Код 0000000002 «Декларация (расчет) содержит ошибки не принята к обработке»

Порядок работы налогового инспектора при приеме декларации в электронном формате расписан в специальном Административном регламенте (приказ Минфина от 02.07.2012 № 99н). Получив файл, инспектор проверяет, есть ли основания для отказа в принятии декларации, указаны ли ФИО. Если что-то не в порядке, он отправляет уведомление об отказе или сообщение об обнаруженной ошибке (п.214 регламента).

Каждой ошибке соответствует свой код. Все они собраны в Классификаторе ошибок форматно-логического контроля (КОФО). Скачать его можно с сайта ФНС или АО «ГНИВЦ».

Код 0000000002 говорит о том, что 3-НДФЛ вообще не принята к обработке. Это общий код. Если вы получили такое сообщение, скорее всего, в нем содержится уточняющая информация с другими кодами, что не так с вашей декларацией. Например, файл имеет не то расширение и система не может его прочитать.

Важно! Согласно п.28 упомянутого регламента, основаниями для отказа в приеме декларации являются среди прочих:

— представление отчета не в тот налоговый орган;

— представление декларации не в установленном формате.

Многие пользователи столкнулись с этой ошибкой при отправке декларации через ЛК в начале 2018 г. Это было связано с тем, что до 19.02.2018 налоговые должны были принимать 3-НДФЛ как по старой, так и по новой форме. Однако на практике система часто давала сбой из-за несоответствующего формата.

Совет! Если вы столкнулись с такой ошибкой при отправке отчета и уверены, что все заполнили правильно, обращайтесь в службу тех. поддержки или попробуйте заполнить и сдать декларацию в режиме онлайн прямо в Личном Кабинете.

Если у вас имеются вопросы, вам нужна помощь, пожалуйста, звоните в бесплатную федеральную юридическую консультацию.

Код 0000000001 «Декларация (расчет) содержит ошибки и требует уточнения»

Если в процессе проверки 3-НДФЛ инспектор обнаружил в ней несоответствия или ошибки, он пришлет уведомление об уточнении с таким кодом. В пояснении к нему должно быть указано, что именно заполнено неправильно или вызвало вопросы у налоговой.

Если допущена ошибка в расчетах или указаны неполные сведения, что привело к занижению суммы НДФЛ к уплате, налогоплательщик обязан сдать уточненную декларацию (абз.1 п.1 ст.81 НК). Стандартный срок для внесения исправлений — 5 дней (п.3 ст.88 НК). Когда выявленные ошибки не влияют на сумму налога (например, неверно указан какой-то код), налоговая все равно попросит сделать корректировку.

Совет!

При получении уведомления попробуйте связаться с вашим проверяющим инспектором, чтобы прояснить ситуацию и спросить, как лучше исправить допущенные ошибки.

Код 0100600003 «Неправильное указание сведений о подписанте: ФИО, ИНН»

Такая ошибка больше характерна для деклараций и отчетов, которые сдают юр. лица, когда происходит путаница с правом первой подписи на документах. Если такое уведомление пришло после отправки электронного файла с 3-НДФЛ, скорее всего, допущена орфографическая ошибка в имени, фамилии или отчестве.

Проверьте, правильно ли вы их указали. На всякий случай посмотрите, соответствует ли написание ФИО и ИНН в файле декларации вашим персональным данным в Личном кабинете.

Важно! В соответствии с п.194 регламента, если физ. лицо вообще не указало в декларации свои личные данные (ФИО), это может служить основанием для отказа в приеме документа.

Совет! Попробуйте заполнить 3-НДФЛ в режиме онлайн. В этом случае личные данные заполняются автоматически и риск ошибки минимален.

Код ошибки 2738 при установке «Декларация 2017»

Все ранее рассмотренные ошибки появляются уже после того, как файл с декларацией отправлен. Но иногда сложности возникают уже на этапе установки программы для заполнения отчета.

В 2018 г. некоторые пользователи столкнулись с тем, что скачанная с официального сайте ФНС программа не устанавливается на компьютер. Это связано со сменой формата исходного файла. Если программы для 2016 г. и 2015 г. упакованы в файл с привычным расширением .exe, то установочный файл версии для 2017 г. имеет расширение .msi.

Внутренняя ошибка 2738 связана с доступом к скрипту VBScript и работой установщика. Возможные причины:

- недостаточно прав доступа. Необходимо проводить установку под учетной записью администратора.

- VBScript не зарегистрирован в системе (актуально для Windows 7);

- некорректно работает или не запускается установщик Windows;

- конфликт с установленным антивирусом.

Итоги

- Ошибки контроля сданных деклараций могут быть вызваны как неправильным заполнением отчета, так и сбоем системы.

- При возникновении вопросов советуем обращаться к вашему проверяющему инспектору.

- Чтобы минимизировать опечатки и ошибки в расчетах, воспользуйтесь возможностью заполнить отчет онлайн.

Почему не работает программа налоговой (Edeclaration)?

1) Вы установили программу Edeclaration, но при запуске выбивает следующую ошибку:

Библиотеки “C:Program FilesAvestAvPCM_MNSavlo4c.dll” не существует. Проверьте путь к персональному менеджеру сертификатов. Ошибка повторяется дважды.

Причина: В сообщении говорится о том, что не установлен менеджер сертификатов, либо в системе не правильно указан к нему путь. Тк ошибка повторяется дважды, то данная проблема чаще всего возникает в связи с тем, что пользователь установил себе саму программу Edeclaration, но не установливал с диска (который ему дали в налоговой) криптовайдер Авест, менеджер сертификатов и не проимпортировал сертификат с диска в систему.

Решение: Вставляем диск из налоговой и пошагово устанавливаем криптовайдер, менеджер сертификатов и сам сертификат.

2) Вы установили криптовайдер Авест, менеджер сертификатов, проимпортировали сам сертификат в систему и установили программу налоговой (Edeclaration), но при запуске программы выдает слебудующую ошибку: Библиотеки “C:Program FilesAvestAvPCM_MNSavlo4c.dll” не существует. Ошибка не повторяется.

Причина: Тк ошибка не повторяется, то значит в программе Edeclaration неправильно указан путь к менеджеру сертификатов. Такое случается, если установить программу в 64-битную систему, в которой менеджер сертификатов располагается по пути C:Program Files (x86)AvestAvPCM_MNS

Решение: Запускаем программу, при появлении сообщения об ошибке нажимаем «ОК», заходим в меню «Параметры»-«Авест» и меняем путь к менеджеру сертификатов на C:Program Files (x86)AvestAvPCM_MNS.

Перезапускаем программу.

3) Не отправляются декларации и не проходит тест соединения

Причина: чаще всего такое происходит, если Вы недавно установили программу и еще не получили СОС (список отзыва сертификатов)

Решение: Получить СОС из налоговой, для этого заходим в меню «Файл»-«Получение СОС». Выдаст сообщение об успешном импорте СОС. Нажимаем «ОК».

4) Не отображается список деклараций и справочников

Причина: Их просто нет в программе, либо они изменились и их необходимо заново скачать с сайта налоговой.

Решение: Заходим в программе Edeclaration в меню «Помощь»- «Установить новое ПО», выбираем откуда будем скачивать декларации и справочники «Сайт обновлений МНС», ставим галочки на Документах плательщика и справочниках, даем согласие на установку (в процессе установки выдаст предупреждение о недостоверности источника, но нажимаем «ОК» и продолжаем установку), перезапускаем программу.

5) При запуске программы Edeclaration выдает сообщение: The configuration area at CProgram filesEdeclarationconfigyration is not writable. Please choose a writable lokation using the configuration command line option.

Причина: Программа не может запуститься из-за ограничений прав доступа на чтение и изменение системных файлов.

Решение: Щелкните Правой кнопкой мыши по ярлыку программы, нажмите вкладку «Совместимость» и поставить галочку «Выполнять эту программу от имени администратора». Далее нажимаем «ОК» и запускаем программу.

6) При установке Программного обеспечения с диска выдает ошибку: Неправильно определен набор ключей.

Причина: Это связано с тем, что у Вас уже установлен Авест более старой версии и он используется либо клиент-банком, либо предыдущими программами от налоговой. И новый Авест напрочь отказывается «дружить» со старым.

Решение: Оставить старую версию Авеста и через менеджер сертификатов, просто проимпортировать Ваш новый сертификат в систему (он находится на диске из налоговой в папке Data).

Если Вы по какой-то причине уже успели удалить старый Авест и пытаетесь установить новый, но у Вас выдает все туже ошибку неправильного определения набора ключей, то Вам следует найти и установить старую версию Авеста. Найти можно на офф. сайте Авеста . Но зачастую необходима именно версия AVCSPBEL» (ВЕРСИЯ 6.1.0.689), которой почему-то нет на сайте. Тогда вы можете обратиться к нам по е-mail: info@it-performance.by

7) Был установлен клиент-банк, установили программу налоговой, ничего не работает

Причина: Конфликт менеджера сертификата клиент-банка и налоговой.

Менеджер сертификатов, может хранить Ваши доверенные сертификаты с ключами в двух местах: в Системном Хранилище Сертификатов (certmgr.msc) и в собстенном файле «certstore.xml». Тип хранения сертификатов зависит отиспользуемого криптографического ПО. Edeclaration использует первый вариант хранения — Системное Хранилище Сертификатов (certmgr.msc).

Решение: Если у вас уже установлено криптографическоеПО (например, для клиент-банка), который использует второй тип хранения сертификатов в собственном файле, то тогда новый менеджер сертификатов необходимо установить в другую папку. Обычно он устанавливается в c:Program FilesAvestAvPCM_MNS. Лучше всего вынести ярлык устанавливаемого менеджера сертификатов для Edeclaratin, чтобы в дальнейшем не запутаться. Если у Вас, по какой-либо причине, отсутствует установочный пакет менеджера сертификатов, однако есть уже установленный, то можно просто скопировать и переименовать папку с установленным менеджером, необходимо будет только отредактировать AvCmMsg.ini, для этого откроем его в текстовом документе и пропишем значение «CONNECTSTR=SYSTEMSTORE» в разделе [LOGIN] .

Причина: Эта ошибка в первую очередь связана с файлом конфигурации edeclaration, а именно с файлом edeclaration.ini. После установки некорректного обновления декларанта, в этом файле оказываются слишком высокие значения переменных.

Решение (два варианта):

а) Первый вариант решения — это создание переменной среды: Заходим в свойства Моего компьютера (Правой кнопкой мыши щелкаем по Мой компьютер-нажимаем «Свойства») — «Дополнительные параметры системы» — «Дополнительно» — «Переменные среды» — в верхнем окне (переменные пользователя) нажать Создать — в открывшемся окне ввести:

Имя переменной : _JAVA_OPTIONS,

Значение переменной: -Xmx512M

Нажимаем «ОК» и закрываем диалоговые окна.

б) Второй вариант решения: Заходим в папку с установленной программой электронного декларирования (чаще всего это C:Program FilesEDeclaration) — находим файл EDeclaration.ini, открываем его в текстовом документе и меняем параметры:

-Xms380m на -Xmx380m

-Xms512m на -Xms256m

-Xmx1024m на -Xmx512m

Сохраняем изменения и закрываем документ.

Более подробную информацию Вы можете получить по телефону +375 (33) 604-604-0

Содержание

- Ошибка — Permission denied. Печать НД с PDF417 3.2.4

- Декларация 2020

- Где скачать декларацию 2020 — 2021?

- Как исправить ошибку?

- Налоги – это просто

- Декларация 20xx не печатает 3-НДФЛ

- Приложение декларации 2020 не читает компьютер

- Здесь вы сможете бесплатно скачать программу для заполнения декларации 3-НДФЛ за 2020, 2019, 2018, 2017 отчетные года и сдачи их в последующих годах.

- Программа декларация 3-НДФЛ в автоматическом режиме формирует нужные листы, в зависимости от введенных данных. Скачать ее вы можете внизу страницы.

- Приложение декларации 2020 не читает компьютер

Ошибка — Permission denied. Печать НД с PDF417 3.2.4

В данной статье пойдет речь об ошибке: «Проверка каталога печати: Открытие каталога для чтения: Permission denied. Печать НД с PDF417 3.2.4 (пакет)» которая вылетает на операционной системе Windows 7 или 10 при печати в программе Декларация 2020-2021 в которой оформляется отчетность 3-НДФЛ для физ лиц.

Всем привет! После долго перерыва в который я готовился к экзамену по Микротику на сдачу сертификата MTCNA я совсем не уделял время блогу и все статьи которые отмечал на написание копировал в черновики и вот пришло время вернуться к блогу.

Сегодняшняя статья будет об ошибке:

Проверка каталога печати: Открытие каталога для чтения: Permission denied. Печать НД с PDF417 3.2.4 (пакет)

Декларация 2020

Данная ошибка вылетает при работе в программе Декларация 2020 в которой физ лица могут заполнить данные по форме 3-НДФЛ для сдачи в налоговую и получения налогового вычета (как например это в моем случае)

Программа «Декларация 2020» — предназначена для автоматизированного

заполнения налоговых деклараций по налогу на доходы физических лиц

(форма 3-НДФЛ) за 2020 год.

Где скачать декларацию 2020 — 2021?

На работе у многих сотрудников стоит эта программа и иногда на скачивание новой версии у меня уходит какое то время, т.к. сайт ГНИВЦ (Главный научный инновационный внедренческий центр) на котором и распространяется данное ПО на столько не продуманный и часто обновляемый, что постоянно искать надоедает, поэтому выкладываю ссылку по которой можно перейти на официальный сайт и скачать последнюю версию программы — скачать Декларация 2020 — 2021

Как исправить ошибку?

После нескольких перестановок я понял, что проблема тут в чем то другом, но меня смущала строка Permission denied и было не особо понятно каких прав не хватает программе. В итоге данную ошибку решил совершенно банальным способом)

Вот вроде бы и все, статья маленькая. но эта статья больше написана для моих коллег которым я буду просто сбрасывать ссылку по которой они скачают последнюю версию декларации 2021 для налоговой ну и будут знать, что делать если что то не работает)))

Источник

Сегодня я хочу поделиться с вами отзывом на программу Декларация (3-НДФЛ).

У каждого из нас в жизни возникала такая ситуация как покупка-продажа квартиры, лечение, обучение. А вот то, что как можно вернуть уплаченный налог 13% знает не каждый. Да и разбираться в тонкостях всех цифр тоже многим людям тяжело. Вот в такой ситуации и пригодиться эта программа.

Ну не отказывать же маме, я села за изучение данного вопроса. И на сайте налоговой наткнулась на специализированную программу. Я решила ее установить, это все лучше, чем файл Эксель где самой нужно понять какие листы нужны, а какие лишние😅.

Для чего нужна

Программа “Декларация” позволяет автоматически формировать налоговые декларации по форме 3-НДФЛ. В процессе заполнения Вами данных программа автоматически проверяет их корректность, что уменьшает вероятность появления ошибки.

Программные требования

Минимальные требования к аппаратным средствам:

— 14,5 Мб свободного дискового пространства.

— Мышь Microsoft Mouse или совместимая.

— Принтер (или виртуальный принтер)

Операционная система Windows и другое программное обеспечение:

Операционная система Windows 7, Windows 8, Windows 10 (с русскими региональными настройками).

Работа на Windows Vista и Windows XP (SP3) возможна, но техническая поддержка для данных операционных систем не осуществляется.

Где скачать

На официальном сайте ФНС листайте в самый низ, там будет каталог Программные средства, в открывшемся окне выбираем Декларация.

Нам отроется окно с программами за несколько лет, смотрим нужный нам год, за который мы будем подавать декларацию и скачиваем. Важно! Для каждого года своя программа, даже если вы сдаете за прошлые года.

Так же там к каждой программе есть Аннотация и Инструкция по установке. Все написано более чем подробно, да и скриншоты есть.

Единственный нюанс, на который я хотела бы указать – это дальнейшая установка «Печать НД». Я подумала у меня нет принтера, зачем мне это и не установила. А вот и зря. Программа без этого пакета не выводит на предварительный просмотр, который нужен чтобы проверить все ли встало на свои места. Обязательно устанавливайте к каждой Декларации.

Ну с этим мы справились теперь давайте заполнять.

Использование программы

На самом деле все программы Декларация почти одинаковые, с каждым годом исправляют лишь небольшие нюансы. И формат заполнения практически не меняется. Рассмотрим на более свежей версии.

На первом этапе нам нужно заполнить «Задание условий».

Здесь мы проставляем номер налоговой куда будем сдавать декларацию. Можно на сайте налоговой вбить адрес своей прописки и сразу узнать нужный номер. Вводим ОКТМО вводим со справки 2-НДФЛ, которую получили у работодателя. Если вы не лично понесете декларацию, а представитель, то нужно вписать его данные.

И новшество этого года в самой программе можно оформить заявление на возврат/зачет. Выставляем галочку и нам откроется последний шаг Зачет/возврат налога.

Второй этап «Сведения о декларанте»

Здесь ничего сложного переписываем все данные с паспорта и ИНН.

Третий этап «Доходы, полученные в РФ»

Здесь нам нужно вбить все данные с справки 2-НДФЛ, которую должен дать нам работодатель (по нашей просьбе).

Так же данный этап заполняется если вы продали квартиру, машину или получили какие-то доходы, за которые не был удержан НДФЛ.

По каждому источнику мы указываем сумму налога удержанного. Т.е. работодатель заплатил за нас налог данную сумму смотрим в справке. А вот, например квартиру мы продали и налог не заплатили там будет 0, и программа сама начислит вам налог к уплате.

Четвертый этап и пятый – это доходы за пределами РФ и предприниматели. Мы, не они, поэтому нам не нужны данные графы.

Шестой этап «Вычеты»

На данной вкладке мы можем заявить вычет, который хотим получить. За покупку имущества, обучение, лечение, инвестиции и взносы в ПФР.

Ставим галочку и вносим свой объект, данные берем из договора купли-продажи, выписки из ЕГРН. Здесь же заявляем проценты по ипотеке из справки банка.

Здесь, конечно, попроще нужно ввести только потраченную сумму. Только обязательно изучите лимиты! У меня знакомый тратит на лекарства большие деньги, а вернуть можно только с 120 тыс.руб.

Единственное хотела бы уточнить про ПФР, многие почитав этой весной «секретную информацию» в интернете. Побежали сдавать декларации в налоговую. Вернуть налог получится только с сумм, которые вы самостоятельно уплачиваете! А не работодатель! У вас должен быть договор с этим фондом.

Если вы получаете стандартные вычеты на ребенка их тоже нужно внести.

По инвестициям тоже не сложно банк дает вам выписки, и вы вносите сумму из них.

И последний этап «Зачет/возврат налога»

Он появился только в этом году и значительно упростил жизнь. Раньше нужно было заполнить заявление на 3 листах. Сейчас же пару строк) Очень нужная опция.

Вот и все декларация готова. Обязательно нажимайте Просмотр и проверяйте все данные. Чтобы суммы сели на свои места, и вы получили нужную сумму налога.

В программе реализована возможность сделать печатный вариант и отнести его в налоговую. Либо файл xml и отправить его через личный кабинет в налоговой. Каждый выбирает как ему удобно.

Функция «Проверить» в принципе бесполезна, она лишь укажет вам, на строки, которые вы не заполнили, а если вы где-то неправильно указали сумму или недоуказали стандартный вычет, здесь она не поможет.

Все наша декларация готова ) На сайте налоговой всегда есть исчерпывающий перечень документов, которые должны быть предоставлены к декларации. Так что все не так сложно, как кажется.

В целом, хочу отметить пользоваться программой очень легко, главное попробовать и начать заполнять.

Источник

Налоги – это просто

Декларация 20xx не печатает 3-НДФЛ

В определенных случаях “Декларация” не печатает 3-НДФЛ из-за ошибки. Чаще всего проблема в том, что программа “Декларация” не видит нужную библиотеку, из-за чего не может сгенерировать форму для печати.

Чаще всего “Декларация 20xx” не печатает 3-НДФЛ, выдавая следующую ошибку:

Проблема заключается в модуле “Печать НД с PDF417”. Обычно установщик модулей распространяется вместе с установщиком “Декларации” и находится в папке с самой программой. Отдельно его можно найти на сайте http://y007.ru/1/1/. Для возможности напечатать 3-НДФЛ нужно установить этот модуль. По умолчанию программа устанавливается в “C:Program FilesДекларация 20xx”, куда распаковывается и искомый файл Печать НД с PDF417(3.0.29).msi.

Если вы уверены, что модуль установлен, но ошибка не исчезает, можно попробовать запустить его восстановление всё через тот же “Печать НД с PDF417(3.0.29).msi”. Не знаю почему, но мне эта мера ни разу не помогла.

Обычно проблема решается при помощи скрипта от разработчиков. При установке модуля “Печать НД с PDF417” в Program Files появляется папка y007.ru, где в подпапке с незамысловатом именем “1” находится несколько файлов, в том числе и нужные нам.

Решение кроется в скрипте msxml4+.bat, который регистрирует нужную библиотеку для работы пакета msxml40.dll (от него зависит работоспособность “Печать НД с PDF417”). Архив с объяснениями и самим скриптом можно найти на сайте разработчиков: http://www.y007.ru/1/2/msxml4+.zip.

После запуска этого файла библиотека должна прописаться в системе, что разрешит проблему формирования отчёта в печатном виде.

Источник

Приложение декларации 2020 не читает компьютер

Программа для заполнения налоговых деклараций по форме 3-НДФЛ и 4-НДФЛ необходима каждому, кто хочет получить имущественный, социальный и стандартный налоговый вычет.

Здесь вы сможете бесплатно скачать программу для заполнения декларации 3-НДФЛ за 2020, 2019, 2018, 2017 отчетные года и сдачи их в последующих годах.

В 2021 году подается декларация за 2020 год, т.к. вы отчитываетесь за доходы полученные в 2020 году. За каждый отчетный год необходимо заполнять данные в соответствующем программном обеспечении, за период, за который вы хотите получить налоговый вычет.

Для заполнения необходимо собрать все документы и скачать программу Декларация 2020. После ее скачивания и установки вы можете приступить к заполнению декларации 3-НДФЛ на налоговые вычеты.

Программа декларация 3-НДФЛ в автоматическом режиме формирует нужные листы, в зависимости от введенных данных. Скачать ее вы можете внизу страницы.

Если сравнивать заполнение её от руки на бланках, и через программу по заполнению декларации 3-НДФЛ, то здесь несомненно лидирует программа, т.к. она исключает возникновение ряда ошибок при занесении информации в бланки от руки.

Также если вы не уверены в своих силах, и заполняете декларацию впервые вы можете сохранить занесенные данные на флешку и в налоговой инспекции попросить у инспектора подкорректировать введенные вами данные, в случае неверного заполнения. Хотя такой проблемы не должно возникнуть если вы все будете заполнять по приведенным здесь инструкциям. После заполнения всех необходимых полей программа Декларация сформирует форму для печати, а также пример отчета. После чего вы сможете распечатать декларацию 3-НДФЛ, либо сохранить ее в формате PDF для последующей распечатки.

Источник

Приложение декларации 2020 не читает компьютер

Какие изменения: появились дополнительные страницы, изменились штрих-коды, а также обновлено содержание некоторых листов отчета. Все приказы ФНС действующие ранее, утверждающие форму декларации 3-НДФЛ на 2020 год, теряют свою силу.

Декларацию за 2019 года, подаем по форме, утвержденной Приказом ФНС России от 03.10.2018 № ММВ-7-11/569@

Декларацию за 2018 г., подаем по форме утвержденной приказом ФНС России от 3 октября 2018 г. N ММВ-7-11/569@

Примечание. Чтобы не думать, какой бланк правильный, а какой нет, можно просто написать мне и заполню за вас.

В этой теме я приведу примеры заполнения деклараций за 2020 г. на новом бланке.

И начнем с заполнения декларации на вычет по покупке квартиры в программе.

1.Скачиваем программу, ссылки выше.

https://www.nalog.ru/rn77/program//5961249/

https://www.gnivc.ru/software/fnspo/ndfl_3_4/

2. Устанавливаем, ничего сложного, следуете указаниям.

Из нового пункт 7

Раньше заявление на возврат средств писали сами и от руки, теперь появилась возможность этого не делать.

Заявление предусмотрено в самой декларации. Чтобы оно появилось в декларации необходимо поставить галочку «Данные заявления»

После заполнения проверяем, у нас должны совпасть количества месяцев работы, общая сумма дохода, сума налога удержанная и сума вычета, если он был.

Все декларация заполнена, нажимаем вверху «Проверить», если будут какие то ошибки, то программа вам о них скажет и предложит исправить.

Если все нормально нажимаем на «Просмотр», откроется новое окно» Пред просмотр. Печать» Можем распечатать и проверить, а можем проверить прямо на экране, как Вам удобно.

Если все правильно декларацию распечатываем, подписываем, ставим дату, прикладываем все документы и идем сдавать по почте, лично или через сайт гос/услуги или налоговой, если есть квалифицированная подпись.

. Обязательно сохраняем декларацию, пока не получим деньги из налоговой и в случае с имуществом, лучше хранить до заполнения следующих деклараций.

Для чего? 1. Вдруг надо внести какие-то изменения

2. Чтобы в следующем году не пришлось заново вводить данные руками

3. Вычет по имуществу в отличии от других, мы получаем в течении жизни пока не выберем полностью сумму в размере 260 000 руб. и для правильного заполнения, нам нужно знать какие цифры у нас были и остались.

Как сохранить? 1. в самой программе, нажимаем на клаптик «Файл» выбираем «сохранить как».

2. Распечатываем какPDF, для этого скачиваем программу бесплатную для виртуального принтера и при распечатке его выбираем.

3. На бумажном носителе.

Информацию о подаче документов можно прочитать https://vk.com/topic-73706429_39657842

Прикрепляю готовую декларацию.

По заполнению, смотрим инструкцию, ссылка в первой записи.

. Сколько перечислили НДФЛ в бюджет по справке 2-НДФЛ, столько его и получим

ИТОГОВАЯ ДЕКЛАРАЦИЯ по имуществу за 2020

ВАЖНО, многие игнорируют: Вместе с корректирующей декларацией обязательно отправляйте ПИСЬМО, в котором Вы укажите, что именно изменилось.

Для чего? Когда инспектор увидит вашу декларацию, она может не вспомнить, что хотела от вас, письмо ей в этом поможет, а то начнет названивать, выяснять, а вдруг уже и сам не помнишь и т.д. а время идет и деньги. По закону, если у инспектора возникли вопросы, то 3 месяца камеральной проверки сдвигаются на ту дату когда будут предоставлены пояснения.

Если мы файл не сохранили, то берем декларацию на бумажном носителе или открываем декларацию в файле пДФ (если есть, смотрим предыдущую запись). Далее запускаем программу и заново начинаем вводить все данные.

Если будет желание, заполните сначала первичную декларацию и сохраните ее файлом, чтоб при любых ситуациях не надо было заново заполнять. А потом на ее основе поменяете номер корректировки и внесете правильные данные о работодателе и сохраните ее новым файлом.

ИТОГОВАЯ КОРРЕКТИРУЮЩАЯ декларация №1 по ошибке в данных работодателя

Источник

При подаче декларации через разные приложения пользователи сталкиваются с уведомлением «Ошибки служебной части файла обмена, титульного листа отчётности». Что значит эта ошибка и как с ней справиться — в этом поможет разобраться данная статья.

Содержание

- Что значит эта ошибка при отправке декларации

- Причины ошибки

- Контактные данные налоговой службы

- Каким образом поступить, если отчёт не отправляется из-за ошибки служебной части файла обмена

- Видео-инструкция

Что значит эта ошибка при отправке декларации

При попытке отправить налоговую декларацию каждому документу присваивается определённый номер. Он в дальнейшем может использоваться для обращения в техническую поддержку или в других случаях обращения в налоговую. Ошибка возникает на момент отправки декларации в налоговую. При стандартном отправлении без каких-либо ошибок пользователю на электронную почту приходит уведомление о том, что документы были получены и приняты. В нашем случае пользователь получает тревожное сообщение о том, что декларация не была оформлена из-за ошибки файла обмена.

Также в сообщении рекомендуется повторить данную процедуру, провести операцию по отправке ещё раз. Стоит также быть внимательным при создании отчётности от двух подразделений. Необходимо перед повторной отправкой отчётности проверить ещё раз все цифры и данные, которые находятся в документе. Но что же именно это значит, и как исправить ситуацию? На самом деле причин для непринятия отчета может быть масса. Сама программа может давать сбой в момент формирования декларации.

Читайте также: Причины отказа налоговой — Ошибка в последовательности предоставлении сведений 3 НДФЛ и что это значит.

Причины ошибки

В большинстве случаев подающие декларацию пользователи не могут самостоятельно определить причину отклонения. В таком исходе событий необходимо обратиться в техническую поддержку и попытаться выяснить причину самостоятельно. Первое, что нужно сделать, — авторизоваться на сайте nalog.ru, если вы ещё этого не сделали.

Далее перейти по адресу формы обращения в поддержку:

- В ней нужно указать тип личного кабинета (физическое лицо, юридическое лицо и т.д.);

- Затем выбрать причину обращения. Нажав на блок с причиной, появится список возможных, из которых нужно выбрать подходящую;

- Далее в следующем блоке нужно описать точнее свою причину обращения. При этом нам напоминают, что вопрос должен включать только одну проблему, с которой вы обращаетесь в поддержку;

- Укажите дату, когда проблема появилась впервые;

- Запишите свой контактный Email в форме обращения;

- Приложите к форме скриншот, если таковые имеются и выберите тип подписи, которая была использована при подаче декларации;

- Введите символы капчи и нажмите на кнопку «Отправить».

В форме для описания проблема необходимо указать точный текст проблемы — ошибка служебной части файла обмена титульного листа отчётности. Укажите также в подписки, что вам не известная точная причина подобного ответа формы. И попросите разъяснить для вас эту ситуацию.

Это может быть полезным: Ошибка генерации сертификата в личном кабинете налогоплательщика — что делать?

Контактные данные налоговой службы

Есть и другие способы связи с налоговой службой для выяснения причин отклонения декларации. Для решения большинства вопросов, связанных с налогами и документами налогоплательщиков можно воспользоваться единым номером — 8-800-222-22-22. При соединении оператор должен подсказать дальнейшие действия или связать с представителем службы по решению вашего вопроса. Звонить можно ежедневно в будни с 9:00 до 20:00, в пятницу с 9:00 до 16:45. Если позвонить позже, пользователь попадёт на электронного автоинформатора, который сообщает общую информацию о работе представителей службы и возможных решениях проблем.

Кроме этого представители технической поддержки могут ответить на вопросы пользователей на страницах социальных сетей:

- ВКонтакте;

- Одноклассники;

- Фейсбук.

В некоторых случаях налогоплательщиками был замечен сбой, при котором отправляя декларацию, система вела себя подобным образом. Но при повторной отправке удавалось избежать ошибки со служебной частью файла обмена и титульного листа отчетности, и удачно отправить документы в налоговую. Попробуйте выполнить отправку отчёта повторно. И если ошибка будет снова повторяться, обратитесь в поддержку при помощи приведённых выше контактов.

Каким образом поступить, если отчёт не отправляется из-за ошибки служебной части файла обмена

Кроме контактов и заочного решения вашей проблемы, вы также можете отправиться в ближайшее отделение налоговой для получения помощи по вашей ошибке. Если ошибка повторяется уже некоторое время, декларацию можно подать в бумажном виде.

Некоторые налогоплательщики сдают отчётности в виде делового письма с описью вложения. Перед отправкой письмо не нужно запечатывать, так как необходимо создать ещё два экземпляра описи.

В описи должен быть список всех документов, которые отправляются письмом. Возле каждого наименования должна быть поставлена цифра, обозначающая количество документов во вложении. В отделении почты есть специальная услуга, предоставляемая при формировании подобных писем.

Если вы впервые сталкиваетесь с подачей декларации в таком виде, на сайте nalog.ru можно посмотреть подробную инструкцию. Её можно загрузить в формате PDF или распечатать.

Видео-инструкция

В этом видео вы сможете увидеть решение типичных ошибок, которые допускают пользователи при оформлении декларации. В том числе, что же именно значит ошибки служебной части файла обмена, титульного листа отчётности, и как её исправить.

Ошибки служебной части файла обмена титульного листа отчётности что это значит

На чтение 4 мин Опубликовано 26.10.2021

При подаче декларации через разные приложения пользователи сталкиваются с уведомлением Ошибки служебной части файла обмена, титульного листа отчётности. Что значит эта ошибка и как с ней справиться — в этом поможет разобраться данная статья.

Содержание

- Что значит эта ошибка при отправке декларации

- Причины ошибки

- Контактные данные налоговой службы

- Каким образом поступить, если отчёт не отправляется из-за ошибки служебной части файла обмена

- Видео-инструкция

Что значит эта ошибка при отправке декларации

При попытке отправить налоговую декларацию каждому документу присваивается определённый номер. Он в дальнейшем может использоваться для обращения в техническую поддержку или в других случаях обращения в налоговую. Ошибка возникает на момент отправки декларации в налоговую. При стандартном отправлении без каких-либо ошибок пользователю на электронную почту приходит уведомление о том, что документы были получены и приняты. В нашем случае пользователь получает тревожное сообщение о том, что декларация не была оформлена из-за ошибки файла обмена.

Также в сообщении рекомендуется повторить данную процедуру, провести операцию по отправке ещё раз. Стоит также быть внимательным при создании отчётности от двух подразделений. Необходимо перед повторной отправкой отчётности проверить ещё раз все цифры и данные, которые находятся в документе. Но что же именно это значит, и как исправить ситуацию? На самом деле причин для непринятия отчета может быть масса. Сама программа может давать сбой в момент формирования декларации.

Причины ошибки

В большинстве случаев подающие декларацию пользователи не могут самостоятельно определить причину отклонения. В таком исходе событий необходимо обратиться в техническую поддержку и попытаться выяснить причину самостоятельно. Первое, что нужно сделать, — авторизоваться на сайте nalog.ru, если вы ещё этого не сделали.

Далее перейти по адресу формы обращения в поддержку:

- В ней нужно указать тип личного кабинета (физическое лицо, юридическое лицо и т.д.),

- Затем выбрать причину обращения. Нажав на блок с причиной, появится список возможных, из которых нужно выбрать подходящую,

- Далее в следующем блоке нужно описать точнее свою причину обращения. При этом нам напоминают, что вопрос должен включать только одну проблему, с которой вы обращаетесь в поддержку,

- Укажите дату, когда проблема появилась впервые,

- Запишите свой контактный Email в форме обращения,

- Приложите к форме скриншот, если таковые имеются и выберите тип подписи, которая была использована при подаче декларации,

- Введите символы капчи и нажмите на кнопку «Отправить».

В форме для описания проблема необходимо указать точный текст проблемы — ошибка служебной части файла обмена титульного листа отчётности. Укажите также в подписки, что вам не известная точная причина подобного ответа формы. И попросите разъяснить для вас эту ситуацию.

Контактные данные налоговой службы

Есть и другие способы связи с налоговой службой для выяснения причин отклонения декларации. Для решения большинства вопросов, связанных с налогами и документами налогоплательщиков можно воспользоваться единым номером — 8-800-222-22-22. При соединении оператор должен подсказать дальнейшие действия или связать с представителем службы по решению вашего вопроса. Звонить можно ежедневно в будни с 9:00 до 20:00, в пятницу с 9:00 до 16:45. Если позвонить позже, пользователь попадёт на электронного автоинформатора, который сообщает общую информацию о работе представителей службы и возможных решениях проблем.

Кроме этого представители технической поддержки могут ответить на вопросы пользователей на страницах социальных сетей:

- ВКонтакте,

- Одноклассники,

- Фейсбук.

В некоторых случаях налогоплательщиками был замечен сбой, при котором отправляя декларацию, система вела себя подобным образом. Но при повторной отправке удавалось избежать ошибки со служебной частью файла обмена и титульного листа отчетности, и удачно отправить документы в налоговую. Попробуйте выполнить отправку отчёта повторно. И если ошибка будет снова повторяться, обратитесь в поддержку при помощи приведённых выше контактов.

Каким образом поступить, если отчёт не отправляется из-за ошибки служебной части файла обмена

Кроме контактов и заочного решения вашей проблемы, вы также можете отправиться в ближайшее отделение налоговой для получения помощи по вашей ошибке. Если ошибка повторяется уже некоторое время, декларацию можно подать в бумажном виде.

Некоторые налогоплательщики сдают отчётности в виде делового письма с описью вложения. Перед отправкой письмо не нужно запечатывать, так как необходимо создать ещё два экземпляра описи.

В описи должен быть список всех документов, которые отправляются письмом. Возле каждого наименования должна быть поставлена цифра, обозначающая количество документов во вложении. В отделении почты есть специальная услуга, предоставляемая при формировании подобных писем.