В статье разберем алгоритм расчета налога и заполнения декларации УСН «доходы-расходы» 15% и «доходы» 6% за год в программе 1С Бухгалтерия: 8.3:

- откуда в 1С берется информация для расчета;

- в какой последовательности выполнять операции в 1С;

- что и как проверить в программе и т. д.

Заполните и проверьте декларацию по нашей статье, а перед отправкой пробегитесь по списку ошибок, которые налоговики встречают в отчетности по упрощенке чаще всего — такая информация размещена на сайте ФНС.

Содержание

- Порядок уплаты

- Порядок представления декларации

- Подготовка и формирование декларации по УСН в 1С

- Шаг 1. Обновление программы

- Шаг 2. Закрытие периода

- Шаг 3. Проверка настроек

- Шаг 4. Проверка учета отражения операций

- Шаг 5. Проверка учета

- Шаг 6. Проверка начисления авансов

- Шаг 7. Перенос налоговых убытков

- Шаг 8. Закрытие месяца

- Шаг 9. Проверка ОСВ

- Шаг 10. Экспресс-проверка

- Шаг 11. Проверка КУДиР

- Шаг 12. Проверка начисления налога

- Шаг 13. Создание декларации

- Шаг 14. Проверка декларации

- Шаг 15. Контроль состояния расчетов

- Шаг 16. Формирование операции по ЕНС и уплата налога в бюджет

- Шаг 17. Закрытие периода

- Шаг 18. Повторная проверка и сохранение ОСВ

Порядок уплаты

Уплата авансовых платежей по налогу за 2022 год должна быть произведена до 25 числа первого месяца, следующего за истекшим кварталом (п. 6, 7 ст. 346.21 НК РФ):

- не позднее 25 апреля — за 1 квартал,

- не позднее 25 июля — за полугодие,

- не позднее 25 октября — за 9 месяцев.

Уплата налога (п. 7 ст. 346.21, п. 1-2 ст. 346.23 НК РФ):

- не позднее 28.03.2023 – для организаций,

- не позднее 28.04.2022 – для ИП.

- Календарь бухгалтера на I квартал 2023 года по уплате налогов, сборов

Порядок представления декларации

Срок: (п. 7 ст. 6.1, пп. 1 п. 1 ст. 346.23 НК РФ).

- не позднее 27.03.2023 – для организаций (перенос с 25.03.2023 т.к. срок уплаты попадает на выходной день),

- не позднее 25.04.2023 – для ИП.

Форма: Налоговая декларация по налогу, уплачиваемому в связи с применением УСН, Приложение 1 к Приказу ФНС от 25.12.2020 N ЕД-7-3/958@.

Кто обязан представлять: организации и ИП — плательщики налога при УСН.

Куда: в ИФНС по месту:

- нахождения организации;

- жительства ИП.

Налоговый период: год.

Вид:

- электронный (п. 3 ст. 80 НК РФ)

- бумажный (Письмо ФНС от 03.12.2013 N ЕД-4-15/21594)

Календарь бухгалтера на I квартал 2023 года по сдаче отчетности

Плательщики УСН с регистрацией в декабре, сдают первую декларацию по УСН за этот же год (Федеральный закон от 29.09.2019 N 325-ФЗ, п. 4 ст. 55 НК РФ, Письмо Минфина от 20.12.2019 N 03-11-09/100305).

Санкции за несдачу отчета:

- штраф 5% от суммы УСН по декларации за каждый полный или неполный месяц просрочки (не > 30% от суммы и < 1 000 руб.) (п. 1 ст. 119 НК РФ);

- блокировка расчетного счета, если сдача декларации просрочена на более 20 рабочих дней (пп. 1 п. 3, п. 11 ст. 76 НК РФ).

Первый этап: подготовка к заполнению декларации по УСН в 1С.

Шаг 1. Обновление программы

Обновите релиз / платформу до актуальной версии. Проверить можно в Главное – О программе.

Обновление 1С через конфигуратор, через интернет самостоятельно

Шаг 2. Закрытие периода

Закройте период для редактирования для ВСЕХ сотрудников, которые не участвуют в закрытии месяца (Операции – Дата запрета изменения данных).

Дата запрета редактирования в 1С Бухгалтерия 8.3 — как установить

Шаг 3. Проверка настроек

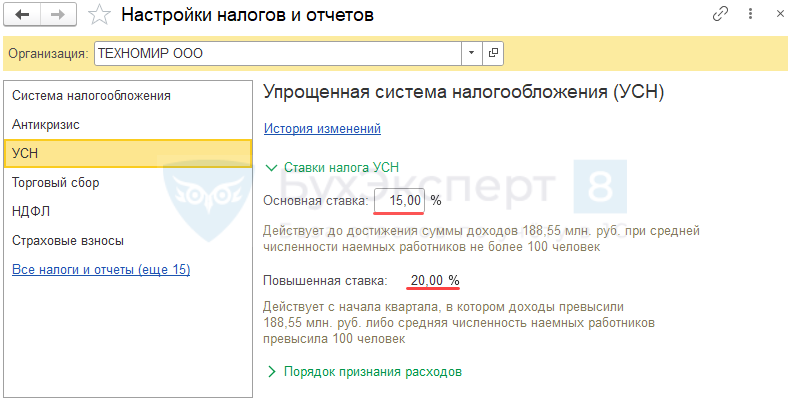

Проверьте настройки:

- УП в т. ч. ставку УСН (право на пониженную ставку),

- карточку Организации (дату регистрации, коды статистики, подписантов…) и т.д.

Шаг 4. Проверка учета отражения операций

Проверьте корректность данных подсистемы УСН (Отчеты – Анализ учета по УСН). «Провалитесь» в каждую плашку в отчете и проверьте данные, даже пустые поля. Их можно сверить с КУДиР.

Шаг 5. Проверка учета

Выполните дополнительную проверку учетных данных через УО – рекомендуем использовать сохраненные настройки отчета (Отчеты – Универсальный отчет):

- УО по проверке стоимости реализованных товаров в КУДиР

- УО по проверке расходов на оплату труда в КУДиР

- Как проверить расходы по зарплате при УСН?

- Ошибка включения в КУДиР расходов на оплату труда, налогов и взносов

- Как работать с Универсальным отчетом

Шаг 6. Проверка начисления авансов

Проверьте начисление авансовых платежей по УСН за 1 квартал, 1 полугодие, 9 месяцев в Операции — Закрытие месяца — Расчет налога при УСН.

Авансы исчисляются по ставке налога, указанной в настройках.

С релиза 3.0.130 в 1С реализован подход в отношении применения повышенных ставок УСН при отрицательной базе в соответствии с Письмом ФНС от 14.12.2022 N СД-4-3/16972@.

Подробнее Расчет налога УСН после перехода на повышенную ставку в 1С с 2022

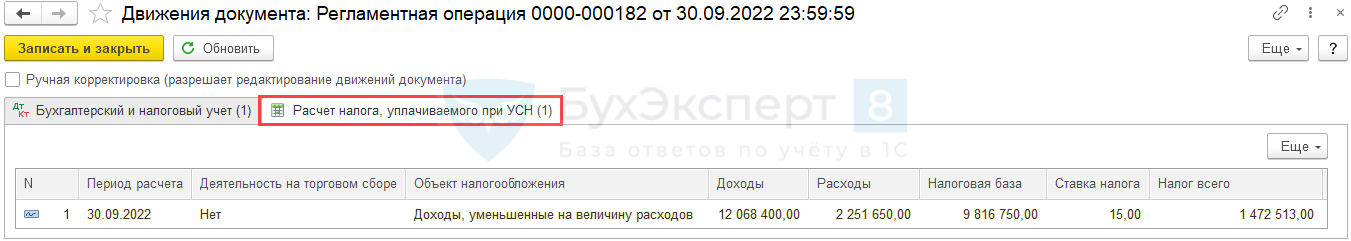

Проверьте начисления авансовых платежей по УСН:

- проводка Дт 99.01.1 Кт 68.12;

- в регистре накопления Расчет налога, уплачиваемого при УСН данные собираются нарастающим итогом.

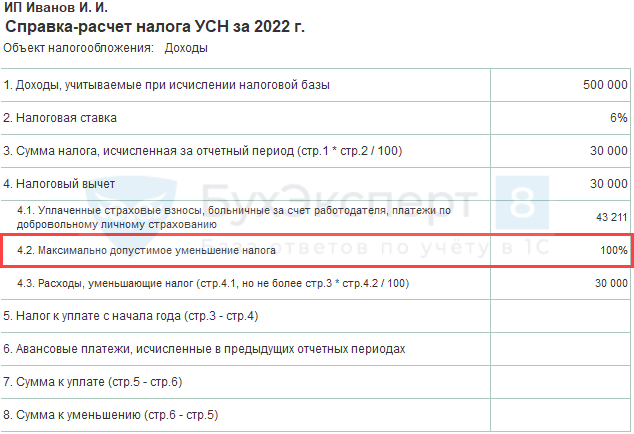

Справка-расчет авансового платежа по налогу УСН за 2022 поможет в расшифровке расчета:

- УСН ДОХОДЫ-РАСХОДЫ

- УСН ДОХОДЫ

Дополнительно надо проверить расходы, уменьшающие налог по УСН.

Налог (авансовый платеж) на УСН (доходы) уменьшается НЕ более, чем на 50% на (п. 3.1 ст. 346.21 НК РФ):

- страховые взносы ОПС, ОСС ВНиМ + НСиПЗ, ОМС, уплаченные (в пределах исчисленных сумм) в данном налоговом (отчетном) периоде;

- пособия по временной нетрудоспособности (кроме НСиПЗ) за первые 3 дня (за счет работодателя);

- платежи по договорам добровольного личного страхования в пользу работников на случай их временной нетрудоспособности за первые 3 дня.

ИП БЕЗ РАБОТНИКОВ НА УСН ДОХОДЫ:

- Нет ограничения 50% на уменьшение налога (п. 1 ст. 430 НК РФ).

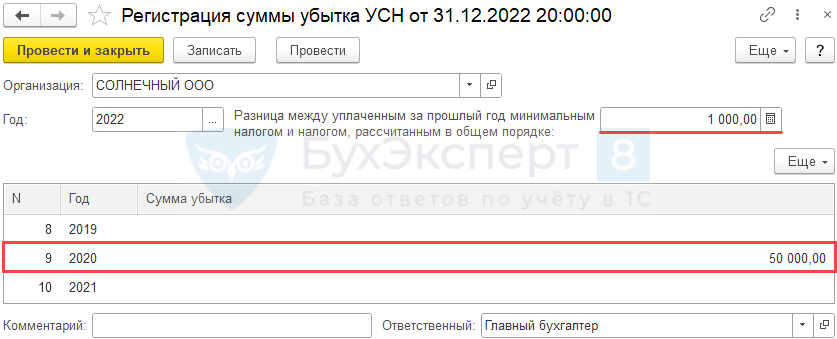

Шаг 7. Перенос налоговых убытков

Зарегистрируйте убытки прошлых лет и «разницу» по минимальному налогу (УСН доходы-расходы, 15%) в Операции – Регистрация суммы убытка УСН.

Минимальный налог при УСН (доходы-расходы) – это 1% от доходов (346.15, п. 6 ст. 346.18 НК РФ).

Уплачивается, если обычный налог за налоговый период меньше минимального налога.

Разницу между суммой уплаченного минимального налога и суммой обычного налога, а также налоговый убыток можно перенести на будущие периоды учесть в расходах УСН (п. 7 ст. 346.18 НК РФ).

Перенос убытка возможен в течение 10 лет.

Шаг 8. Закрытие месяца

Закройте месяц — блоки 1-4 в Операции – Закрытие месяца.

При необходимости нужно восстановить последовательность и перепровести документы в этой же процедуре.

Шаг 9. Проверка ОСВ

Проверьте по общей ОСВ каждый счет с максимальной аналитикой в Отчеты — Оборотно-сальдовая ведомость:

- нет пустых незаполненных полей;

- нет некорректных данных;

- нет лишних развернутых сальдо и т. д.

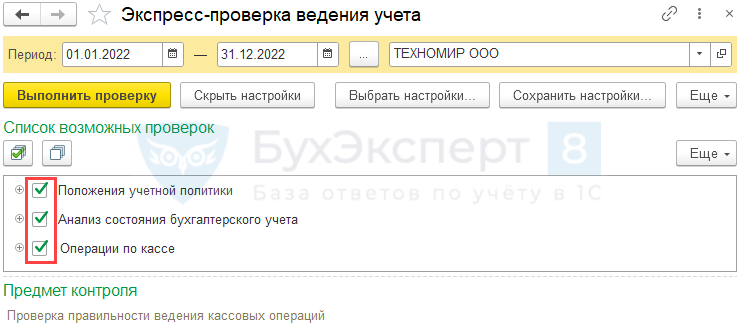

Шаг 10. Экспресс-проверка

Выполните экспресс-проверку учета с максимальной аналитикой в Отчеты — Экспресс-проверка.

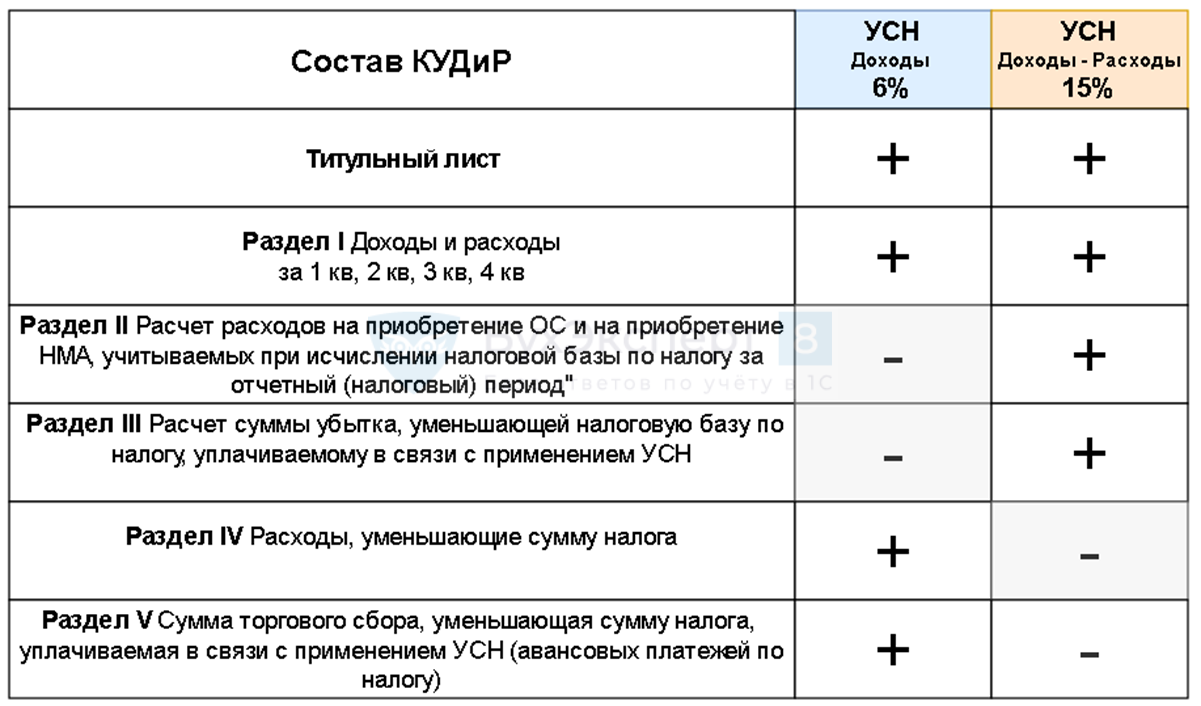

Шаг 11. Проверка КУДиР

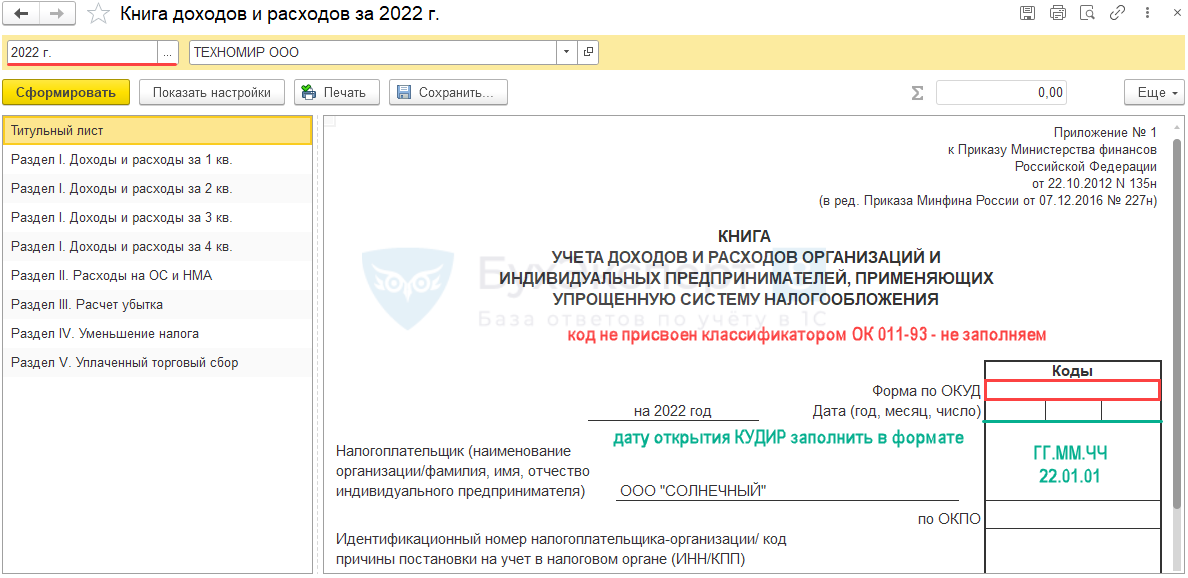

Источник для заполнения КУДиР: регистр накопления Книга учета доходов и расходов (раздел I) и т.д.

Проверьте операции, отраженные в КУДиР, в разделе Отчеты — Книга доходов и расходов УСН, по всем разделам, где есть данные.

КУДиР:

- вести надо по форме из Приказа Минфина от 22.10.20212 N 135н;

- в электронном виде из 1С по итогам года:

- распечатать;

- прошнуровать;

- заверить у руководителя;

- сдавать и заверять в ИФНС не надо.

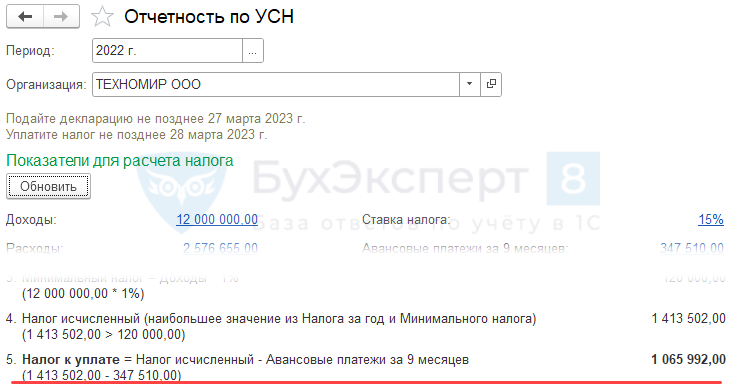

Шаг 12. Проверка начисления налога

Проверить расчет и начисление налога по УСН (в т. ч. Минимального налога УСН доходы-расходы) в Операции — Закрытие месяца — Расчет налога при УСН:

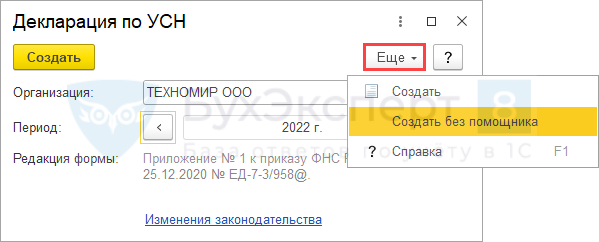

Шаг 13. Создание декларации

Создайте Декларацию по УСН в актуальной редакции из:

- Начальная страница – Все задачи организации – УСН, декларация;

Подробнее Календарь бухгалтера в 1С: список задач - Отчеты — Отчетность по УСН – Помощник по УСН;

- Отчеты — 1С-Отчетность – единое рабочее место.

Декларацию можно сформировать без использования Помощника по УСН (с релиза 3.0.105.45).

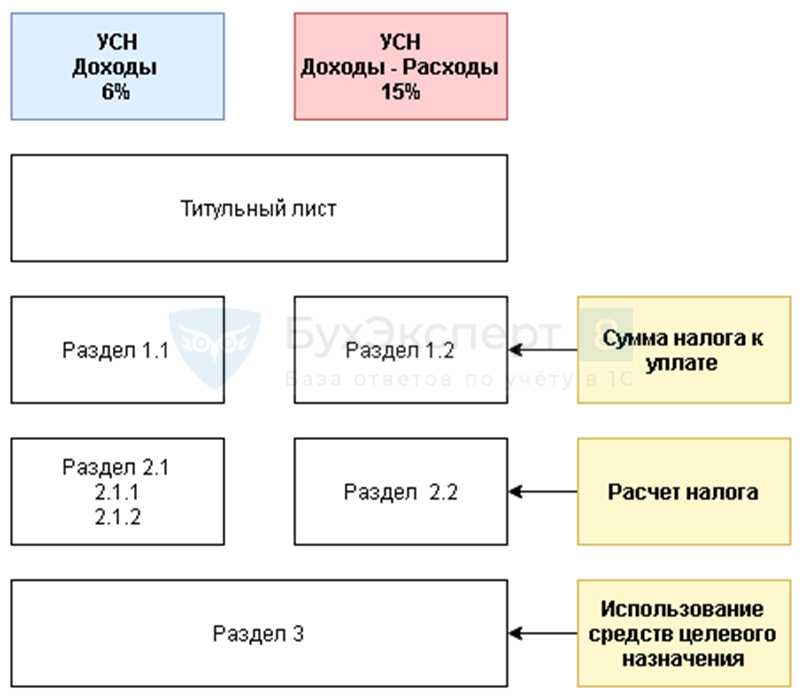

Состав декларации зависит от объекта налогообложения – УСН доходы или УСН доходы-расходы:

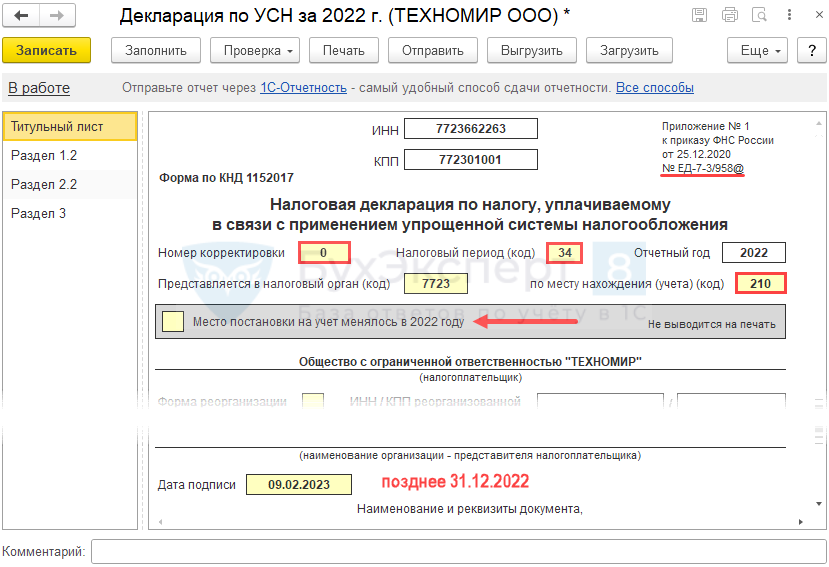

Титульный лист – данные подставляются из карточки организации.

Дата заполнения — автоматически проставляется рабочая дата.

Большинство строк заполняется автоматически, при этом:

- светло-желтые ячейки заполняются вручную;

- светло-зеленые ячейки заполняются по данным 1С и могут редактироваться;

- темно-зеленые ячейки заполняются по данным светлых ячеек и не редактируются.

Шаг 14. Проверка декларации

Выполните встроенную проверку КС ФНС и проведите форматно-логический контроль.

Шаг 15. Контроль состояния расчетов

Проконтролируйте задолженность / переплату налога по УСН в Помощнике по УСН.

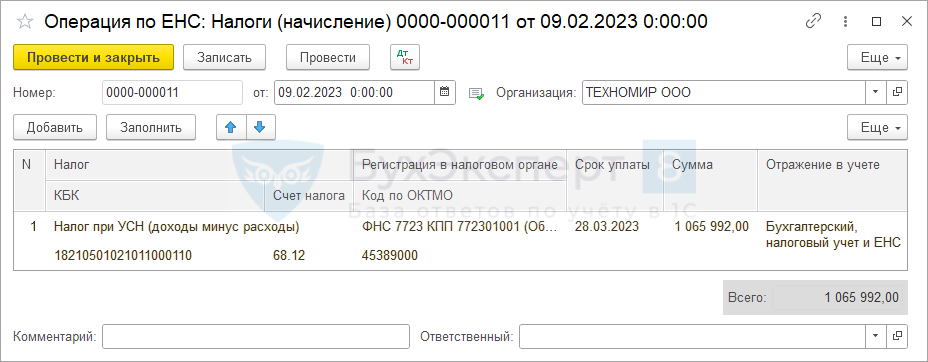

Шаг 16. Формирование операции по ЕНС и уплата налога в бюджет

Подробнее Механизм начисления и уплаты ЕНП в 1С

Сформируйте автоматически операцию по переносу начисленного налога на ЕНС платежное поручение на уплату налога удобным способом из раздела:

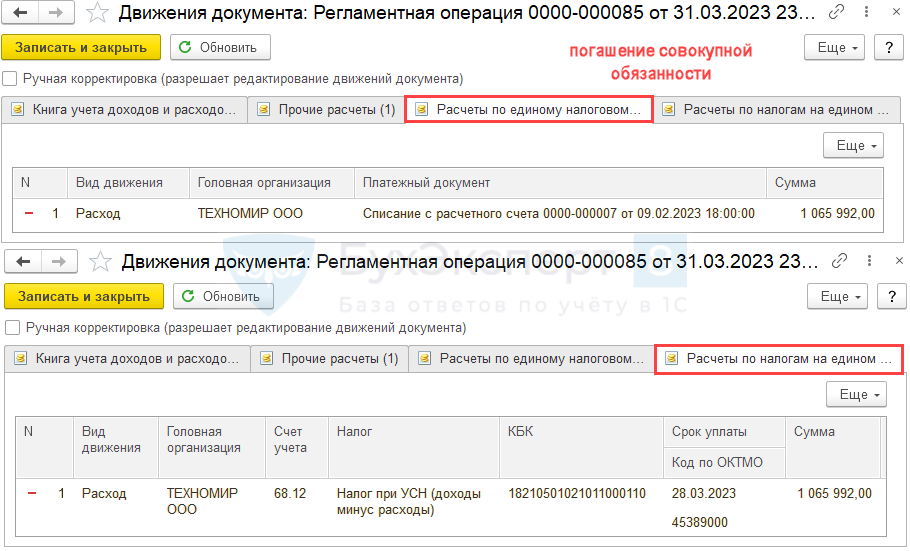

По кнопке Сформировать операцию по ЕНС сформируется документ Операция по единому налоговому счету с видом Налоги (начисление).

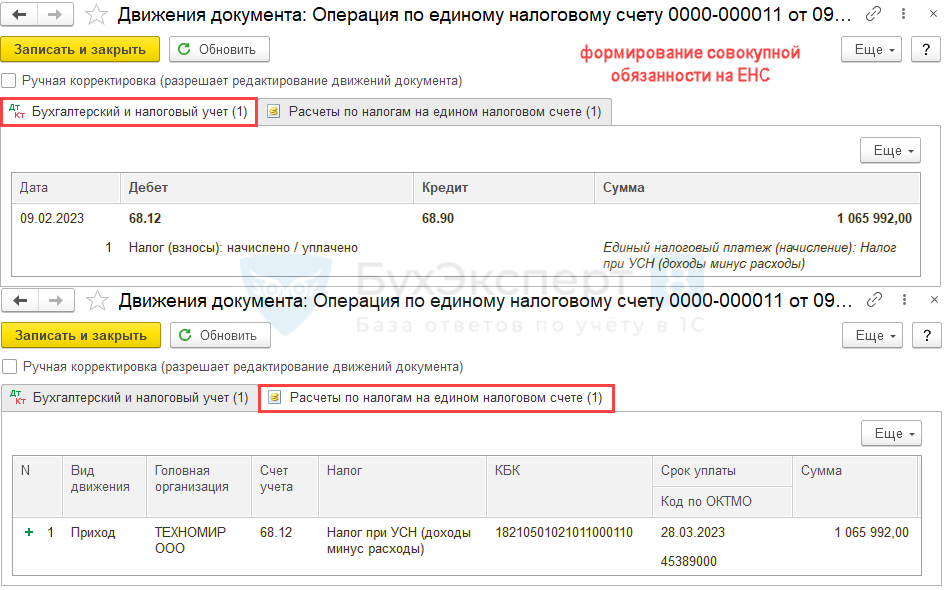

Проводки

Документ формирует проводку по переносу начисления по конкретному налогу на ЕНС и запись в регистр Расчеты по налогам на едином налоговом счете с видом Приход (Расход будет сформирован при зачете ЕНП).

Таким образом формируется совокупная обязанность по уплате упрощенного налога на ЕНС (п. 5 ст. 11.3 НК РФ).

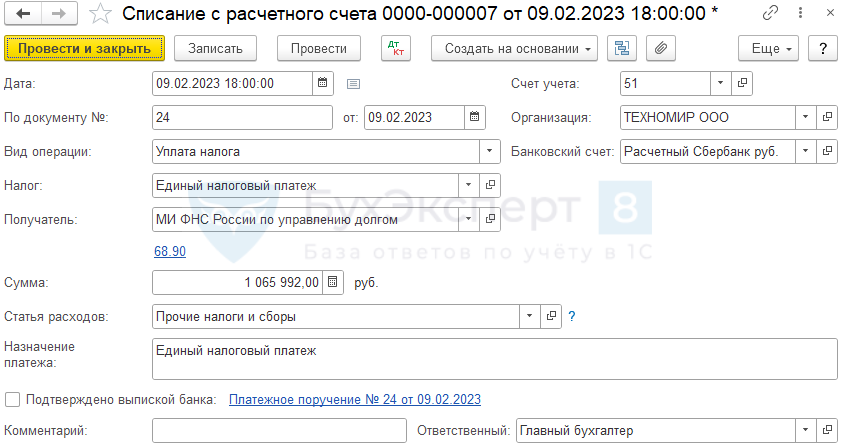

После проведения платежа в бюджет (кнопка Оплатить с банковского счета), на основании платежного поручения сформируйте Списание с расчетного счета.

Проводки

Документ формирует проводку по пополнению ЕНС и запись в регистр Расчеты по единому налоговому счету с видом Приход (Расход будет сформирован при зачете ЕНП).

После уплаты единого налогового платежа автоматически проводится зачет ЕНП в счет уплаты налогов, взносов регламентной операцией Зачет аванса по единому налоговому счету в процедуре Закрытие месяца в месяце наступления срока платежа по упрощенному налогу (за 2022 год – 28 марта 2023).

Регламентная операция формирует записи с видом Расход в регистры:

- Расчеты по единому налоговому счету — списана сумма распределяемой оплаты;

- Расчеты по налогам на едином налоговом счете — списаны суммы задолженности по налогам, на которые распределена оплата.

Движения с видом Приход и проводки по переносу задолженности были сделаны в документе Уведомление о начисленных суммах налога и Списании с расчетного счета по уплате ЕНП.

Шаг 17. Закрытие периода

Закройте период для редактирования сотруднику, выполняющего закрытие месяца (Главный бухгалтер) – финальное закрытие в Администрирование — Настройки пользователей и прав — Даты запрета изменения.

Шаг 18. Повторная проверка и сохранение ОСВ

Проверьте по общей ОСВ каждый счет с максимальной аналитикой в Отчеты — Оборотно-сальдовая ведомость и сохраните ОСВ в электронный архив (файл excel).

Мы рассмотрели, как в 1С 8.3 Бухгалтерия заполнить декларацию по УСН за 2022, сроки уплаты УСН за 2022, как проверить в 1С правильность декларации по УСН.

См. также:

- Средняя численность для определения ставки налога УСН при внешнем расчете зарплаты

- Календарь бухгалтера в 1С: список задач

- Сроки уплаты налога при УСН

- Справочник Платежных поручений 2021

- Регистр Прочие расчеты

- Регистр Расходы при УСН

- Система налоговых регистров УСН

- Статусы оплаты расходов УСН

- УО по проверке стоимости реализованных товаров в КУДиР

- УО по проверке расходов на оплату труда в КУДиР

- Как проверить расходы по зарплате при УСН?

Подписывайтесь на наши YouTube и Telegram чтобы не пропустить

важные изменения 1С и законодательства

Помогла статья?

Получите еще секретный бонус и полный доступ к справочной системе БухЭксперт8 на 14 дней бесплатно

Рассказываем, как в «1С:Бухгалтерии 8» корректируются данные налогового учета при применении УСН.

Примечание:

* О том, как исправить ошибки текущего года и прошлых лет при применении общей системы налогообложения, читайте в статьях:

- Исправление ошибки отчетного года в «1С:Бухгалтерии 8»

- Исправление ошибок прошлых лет в «1С:Бухгалтерии 8»

- Удаление ошибочного документа поступления в «1С:Бухгалтерии 8»

Общие принципы корректировки налогового учета

Общие принципы корректировки налогового учета

Общие принципы корректировки налогового учета и отчетности изложены в статьях 54 и 81 НК РФ и не зависят от применяемой системы налогообложения — общей или упрощенной.

В соответствии с пунктом 1 статьи 81 НК РФ налогоплательщик, обнаруживший в представленной им в налоговый орган декларации неотражение или неполноту отражения сведений, а также ошибки:

- обязан внести необходимые изменения в налоговую декларацию и представить в налоговый орган уточненную налоговую декларацию, если ошибки (искажения) привели к занижению суммы налога, подлежащей уплате;

- вправе внести необходимые изменения в налоговую декларацию и представить в налоговый орган уточненную налоговую декларацию, если ошибки (искажения) не привели к занижению суммы налога, подлежащей уплате.

К ошибкам (искажениям), которые не привели к занижению суммы налога, подлежащей уплате при применении УСН, можно отнести неотражение или занижение расходов, а также завышение доходов. И, конечно, образовавшуюся в результате указанных ситуаций переплату по налогу налогоплательщик заинтересован вернуть или зачесть в счет будущих платежей. Это можно сделать путем подачи уточненной декларации либо, в некоторых случаях, путем внесения изменений в данные налогового учета в текущем периоде.

В общем случае ошибки (искажения), относящиеся к прошлым налоговым (отчетным) периодам и обнаруженные в текущем налоговом (отчетном) периоде, исправляются путем перерасчета налоговой базы и суммы налога за тот период, в котором указанные ошибки (искажения) были совершены (п. 1 ст. 54 НК РФ).

В то же время налогоплательщик вправе провести пересчет налоговой базы и суммы налога в том налоговом (отчетном) периоде, в котором выявлены ошибки (искажения), если:

- невозможно определить период совершения этих ошибок (искажений);

- такие ошибки (искажения) привели к излишней уплате налога.

Комментируя право налогоплательщика на исправление ошибок (искажений) в текущем периоде, контролирующие органы обращают внимание на факт существования налоговой базы в текущем периоде. Если в текущем отчетном (налоговом) периоде организация понесла убыток, то в этом периоде перерасчет налоговой базы невозможен, поскольку налоговая база признается равной нулю (п. 8 ст. 274 НК РФ, письмо Минфина России от 24.03.2017 № 03-03-06/1/17177).

Что касается условия об излишней уплате налога в прошлом периоде, то, по мнению Минфина России, оно не выполняется, если в указанном периоде у организации образовался убыток, или налоговая база была равна нулю. Поэтому в таких ситуациях исправления необходимо вносить в периоде совершения ошибки (письмо от 07.05.2010 № 03-02-07/1-225).

Приведенные разъяснения относятся к корректировке налоговой базы по налогу на прибыль. Несмотря на это, считаем, что и при УСН также нельзя «править» налоговый учет в текущем периоде, если ошибка в расчете налоговой базы допущена в «нулевой» или «убыточной» декларации, или если в текущем периоде получен убыток.

Согласно статье 346.24 НК РФ налоговый учет при УСН — это учет доходов и расходов в книге учета доходов и расходов организаций и индивидуальных предпринимателей, применяющих упрощенную систему налогообложения (далее — КУДиР).

В «1С:Бухгалтерии 8» отчет Книга доходов и расходов УСН (раздел Отчеты) заполняется автоматически на основании специальных регистров накопления. Записи в регистры учета для целей УСН вводятся, как правило, автоматически при проведении документов, которыми регистрируются хозяйственные операции. Для ручной регистрации записей регистров служит документ Запись книги учета доходов и расходов (УСН) (раздел Операции — УСН).

Датой получения доходов признается день поступления денежных средств, а также день оплаты налогоплательщику иным способом — кассовый метод (п. 1 ст. 346.17 НК РФ).

Порядок признания расходов зависит от условий, изложенных в пункте 2 статьи 346.17 НК РФ, обязательным из которых является их фактическая оплата.

Таким образом, при исправлении ошибок (искажений), допущенных при отражении (неотражении) хозяйственных операций в учете организации, применяющей УСН, налоговый учет корректируется в соответствии с положениями статьи 346.17 НК РФ, то есть с учетом фактора оплаты.

Корректировка бухгалтерского учета и отчетности

Корректировка бухгалтерского учета и отчетности

Исправление ошибок (искажений), допущенных при отражении (неотражении) хозяйственных операций, влечет за собой, как правило, одновременную корректировку как налогового, так и бухгалтерского учета. Исключение составляют индивидуальные предприниматели (ИП), которые бухгалтерский учет вести не обязаны (ст. 6 Федерального закона от 06.12.2011 № 402?ФЗ).

В бухгалтерском учете ошибки и их последствия необходимо исправлять в соответствии с Положением по бухгалтерскому учету «Исправление ошибок в бухгалтерском учете и отчетности» (ПБУ 22/2010), утв. приказом Минфина России от 28.06.2010 № 63н.

Порядок исправления ошибки и корректировки бухгалтерской отчетности зависит от существенности ошибки и момента ее обнаружения. Например, существенная ошибка прошлых лет, выявленная после даты подписания бухгалтерской отчетности, может привести к тому, что в ряде случаев организации придется представлять пересмотренную бухгалтерскую отчетность или, что гораздо серьезнее, исправлять сравнительные показатели бухгалтерской отчетности путем ретроспективного пересчета (п. 9, 10 ПБУ 22/2010).

При этом следует учитывать, что не являются ошибками неточности или пропуски в отражении фактов хозяйственной деятельности в бухгалтерском учете (отчетности), выявленные в результате получения новой информации, недоступной на момент его отражения (п. 2 ПБУ 22/2010). На указанные ситуации, которые не являются ошибками, положения ПБУ 22/2010 не распространяются, а это значит, что в бухгалтерском учете такие искажения нужно исправлять на момент их выявления без ретроспективного пересчета. Не всегда, правда, понятно, каким образом определить критерий доступности информации.

В любом случае, субъектам малого предпринимательства (а к ним относится большинство упрощенцев) разрешено исправлять все ошибки прошлых лет в упрощенном порядке, который установлен для несущественных ошибок, то есть учитывать в составе прочих доходов или расходов текущего отчетного периода без ретроспективного пересчета (п. 9 ПБУ 22/2010).

Корректировка реализации отчетного года

Корректировка реализации отчетного года

В «1С:Бухгалтерия 8» редакции 3.0 существуют механизмы автоматической корректировки данных налогового и бухгалтерского учета (в упрощенном порядке) через специальные документы. Рассмотрим, как в программе можно отразить корректировку реализации отчетного года при применении УСН.

Пример 1

ООО «Ромашка» применяет УСН с объектом налогообложения «доходы, уменьшенные на величину расходов».

В декабре 2016 года на расчетный счет ООО «Ромашка» поступили денежные средства на сумму 25 000,00 руб. в качестве предоплаты от оптового покупателя. В этом же месяце данному покупателю реализовано 50 единиц товара на сумму 25 000,00 руб. Указанный товар полностью оплачен поставщику.

В феврале 2017 года оптовый покупатель обнаружил скрытый дефект в 10 единицах товара. По согласованию с ООО «Ромашка» покупатель вместо возврата некачественного товара утилизировал его, а от ООО «Ромашка» покупателю передан скорректированный первичный документ.

Корректировки в учете ООО «Ромашка» были внесены до представления налоговой декларации по УСН за 2016 год и до подписания бухгалтерской отчетности за 2016 год.

Поступление денежных средств от оптового покупателя регистрируется в программе документом Поступление на расчетный счет (раздел Банк и касса — Банковские выписки) с видом операции Оплата от покупателя. Организация, применяющая УСН, в поле Аванс в НУ должна в явном виде указать порядок учета авансов для целей налогового учета. По условиям Примера 1 в данном поле надо указать значение: Доход УСН, выбрав его из предложенного программой списка.

При проведении документа формируется бухгалтерская проводка:

- Дебет 51 Кредит 62.02

- — на сумму предоплаты (25 000,00 руб.).

Сумма 25 000,00 руб. фиксируется в регистре Книга учета доходов и расходов (раздел I) в качестве дохода УСН.

Реализация товаров в оптовой торговле отражается стандартным документом Реализация (акт, накладная) с видом операции Товары (накладная).

При проведении документа формируются бухгалтерские проводки:

- Дебет 90.02.1 Кредит 41.01

- — на себестоимость товара (12 500,00 руб.);

- Дебет 62.02 Кредит 62.01

- — на зачтенную сумму предоплаты (25 000,00 руб.);

- Дебет 62.01 Кредит 90.01.1

- — на сумму выручки от реализации товара (25 000,00 руб.).

Для целей налога, уплачиваемого в связи с применением УСН, вводятся записи в регистры накопления Книга учета доходов и расходов (раздел I), Расшифровка КУДиР и Расходы при УСН.

Поскольку проданный товар оплачен поставщику, то сумма 12 500,00 руб. фиксируется в регистре Книга учета доходов и расходов (раздел I) в качестве расходов УСН.

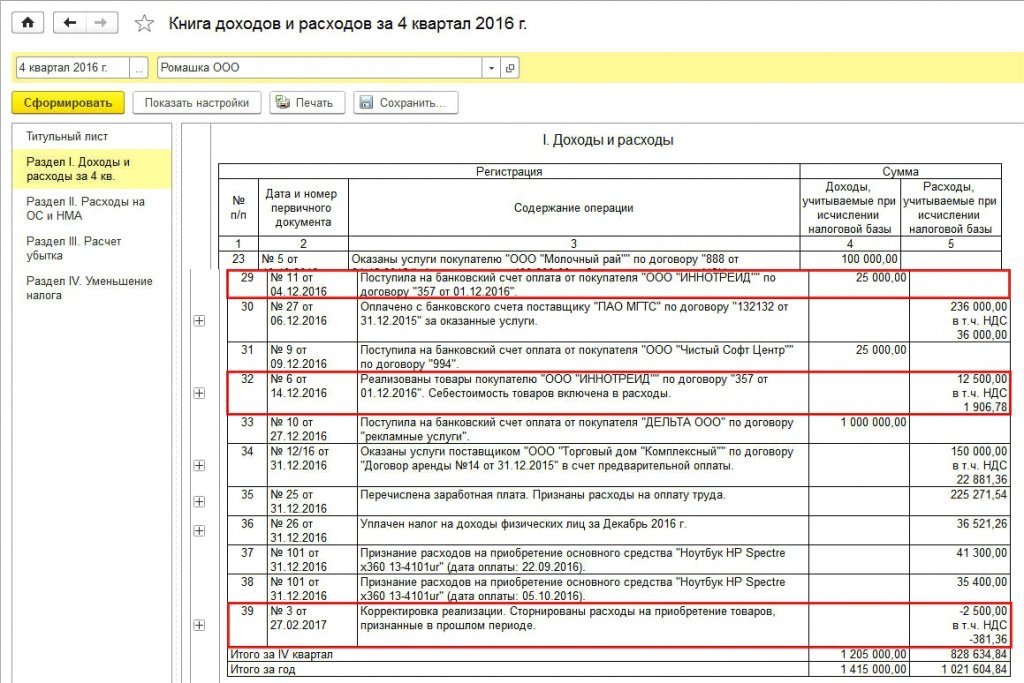

Суммы доходов и расходов от результата совершения данной сделки, отраженные в регистре Книга учета доходов и расходов (раздел I), автоматически попадают в Раздел I КУДиР за 2016 год:

- в графу «Доходы, учитываемые при исчислении налоговой базы» — сумма оплаты за реализованный товар (25 000,00 руб.);

- в графу «Расходы, учитываемые при исчислении налоговой базы» — себестоимость проданного товара, оплаченная поставщику (12 500,00 руб.).

Допустим, в феврале 2017 года бухгалтерская служба ООО «Ромашка» получила информацию о том, что покупатель обнаружил брак принятого на учет товара и утилизировал его по договоренности с продавцом.

В этом случае в программе необходимо отразить изменения в бухгалтерском и налоговом учете и сформировать соответствующий первичный документ*.

Примечание:

* Эксперты 1С рассказывали о порядке исправления и корректировки первичных учетных документов средствами программы, а также о том, как отразить внесенные изменения в учете продавца и покупателя, в статье Исправление и корректировка первички в „1С:Бухгалтерии 8″ (ред. 3.0).

Для корректировки данных бухгалтерского и налогового учета, а также для формирования исправленных первичных документов, переданных покупателю, в «1С:Бухгалтерии 8» предназначен документ Корректировка реализации (раздел Продажи). Документ удобнее всего формировать на основании документа Реализация (акт, накладная) (кнопка Ввести на основании). На закладке Главное в поле Вид операции доступны следующие операции:

- Корректировка по согласованию сторон — регистрирует согласованное между продавцом и покупателем изменение стоимости ранее реализованных товаров, работ и услуг, то есть независимое событие, которое относится к текущему периоду. Если поставщик является плательщиком НДС, то он должен в данном случае выставить покупателю корректировочный счет-фактуру;

- Исправление в первичных документах — используется для отражения исправления ошибок, допущенных поставщиком при оформлении документов. Исправление в первичных документах не является независимым событием и относится к тому же периоду, что и сам исправляемый документ. Поставщик-плательщик НДС, исправляя первичные документы, выставляет покупателю исправленный счет-фактуру.

Правильная квалификация указанных операций чрезвычайно важна для целей учета НДС. На бухгалтерские проводки и записи в регистры налогового учета для целей УСН выбранный вид операции в документе Корректировка реализации не влияет.

По условиям Примера 1 на момент продажи товара у ООО «Ромашка» отсутствовали сведения о наличии в нем скрытых дефектов.

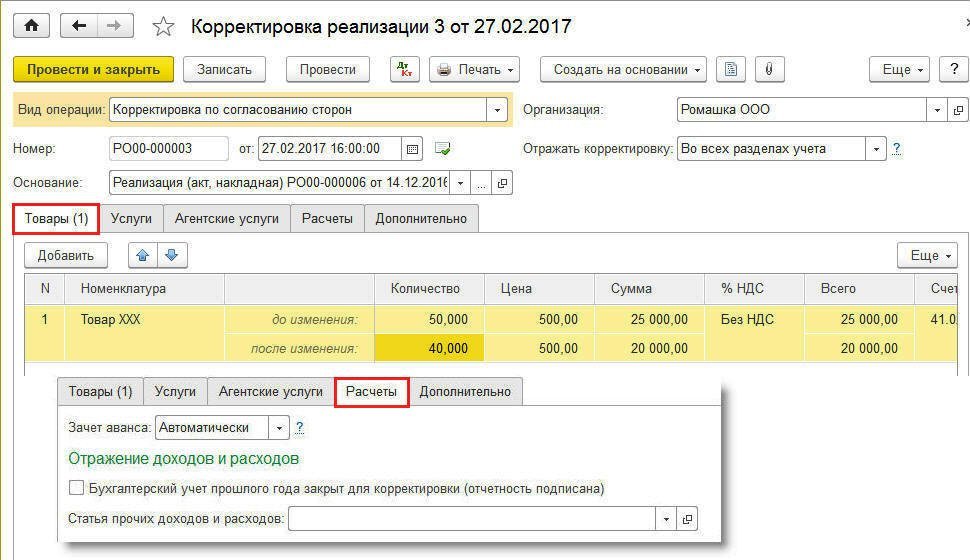

Поэтому в документе Корректировка реализации следует выбрать вид операции Корректировка по согласованию сторон, которая достоверно отражает суть хозяйственной операции (рис. 1).

Рис. 1. Корректировка реализации

В поле Отражать корректировку необходимо оставить установленное по умолчанию значение Во всех разделах учета, тогда после проведения документа будут сформированы движения по регистрам бухгалтерского и налогового учета.

Табличная часть закладки Товары заполняется автоматически на основании выбранного документа Реализация (акт, накладная). Каждой строке исходного документа соответствуют две строки в документе корректировки:

- до изменения;

- после изменения.

В строку до изменения переносится количество и суммы из исходного документа, и эта строка не редактируется. В строке после изменения нужно указать исправленные количественные показатели, при этом новые суммовые показатели пересчитаются автоматически.

Форма документа Корректировка реализации на закладке Расчеты видоизменяется в зависимости от периода внесения изменений в документ-основание.

Если документ Корректировка реализации корректирует реализацию:

- текущего года — дополнительные параметры для отражения доходов и расходов от корректировки указывать не требуется, поскольку все корректировки будут вноситься в текущем году.

- прошлого года — на закладке Расчеты в группе Отражение доходов и расходов появляется дополнительный параметр: Бухгалтерский учет прошлого года закрыт для корректировки (отчетность подписана).

По условиям Примера 1 исправления в данные учета вносятся в 2017 году, но до подписания бухгалтерской отчетности за 2016 год, поэтому флаг Бухгалтерский учет прошлого года закрыт для корректировки (отчетность подписана) устанавливать не нужно.

Несмотря на то, что документ Корректировка реализации датирован февралем 2017 года, после проведения документа часть проводок формируется датой 31.12.2016, а именно:

- СТОРНО Дебет 90.02.1 Кредит 41.К

- — на себестоимость бракованного товара (-2 500,00 руб.);

- СТОРНО Дебет 76.К Кредит 90.01.1

- — на сумму выручки от реализации товара (-5 000,00 руб.);

- Дебет 99.01.1 Кредит 90.09

- — на сумму корректировки финансового результата (2 500,00 руб.).

Скорректированные таким образом данные бухгалтерского учета автоматически попадут в бухгалтерскую отчетность за 2016 год.

На дату документа Корректировка реализации (27.02.2017) формируются следующие бухгалтерские проводки:

- СТОРНО Дебет 41.К Кредит 41.01

- — на сумму корректировки товара (-2 500,00 руб.);

- СТОРНО Дебет 62.01 Кредит 76.К

- — на сумму корректировки расчетов с покупателем (-5 000,00 руб.);

- Дебет 62.01 Кредит 62.02

- — на выделение аванса, полученного от покупателя (5 000,00 руб.).

Счет 76.К «Корректировка расчетов прошлого периода» служит для учета результата корректировки расчетов с контрагентами, которая была выполнена после завершения отчетного периода. Задолженность по расчетам с контрагентами учитывается на счете с даты операции, которая подлежит корректировке, по дату корректирующей операции.

Счет 41.К «Корректировка товаров прошлого периода» служит для учета результата корректировки товарных остатков, которая была выполнена после завершения отчетного периода. Корректировка товарных остатков и (или) их стоимости учитывается на счете с даты операции, которая подлежит корректировке, по дату корректирующей операции. Нетрудно заметить, что суммы по счетам 76.К и 41.К проходят транзитом, для чего же тогда они нужны? Благодаря специальным счетам 76.К и 41.К информация по расчетам с контрагентами и остаткам по товарам попадает в нужный раздел отчетности, но при этом данная информация не может быть использована до момента отражения корректировки. Когда этот момент наступает — расчеты с контрагентами и остатки по товарам переносятся на «обычные» счета расчетов или товаров.

Например, товары, оприходованные на счет 41.К в результате корректировки прошлого года, отражаются по строке 1210 «Запасы» бухгалтерского баланса, но не могут быть использованы в проводках до момента отражения корректировки в текущем году.

Для целей налога, уплачиваемого в связи с применением УСН, в регистры накопления Книга учета доходов и расходов (раздел I), Расшифровка КУДиР и Расходы при УСН также вводятся корректирующие записи.

В регистре Книга учета доходов и расходов (раздел I) сторнируется расход УСН на сумму 2 500,00 руб., а в Разделе I отчета Книга доходов и расходов УСН за 2016 год запись об уменьшении расхода автоматически отражается последней строкой (рис. 2).

Рис. 2. Книга доходов и расходов за IV квартал 2016 года

На признание доходов документ Корректировка реализации никак не влияет, поскольку при УСН применяется кассовый метод, и доходы признаются в момент получения денежных средств от покупателя.

Для формирования отдельного первичного документа, фиксирующего новую стоимость проданных товаров, можно воспользоваться одной из печатных форм, которые предлагает программа в составе команд, вызываемых по кнопке Печать:

- Соглашение об изменении стоимости;

- Универсальный корректировочный документ (УКД) со статусом 2.

В печатной форме соглашения (УКД) указываются номер и дата корректировки, а также номер и дата первоначального акта об оказании услуг (УПД).

При выборе вида операции Исправление в первичных документах в документе Корректировка реализации доступны печатные формы первичных документов:

- Товарная накладная (ТОРГ-12) с внесенными исправлениями;

- Универсальный корректировочный документ (УКД) со статусом 2.

При автоматическом заполнении налоговой декларации по УСН за 2016 год выполненная корректировка отразится в составе показателей Раздела 2.2.

Десять единиц товара, оприходованного в результате корректировки и фактически утилизированного покупателем, необходимо списать. В зависимости от условий конкретной хозяйственной операции бракованный товар списывается либо на прочие расходы, либо на расчеты по претензиям, предъявленным поставщику, либо на расчеты с персоналом по возмещению материального ущерба.

Корректировка реализации прошлых лет

Корректировка реализации прошлых лет

Теперь рассмотрим, как в бухгалтерском и налоговом учете отражается корректировка реализации прошлых лет. Изменим условия предыдущего примера:

Пример 2

Информация об обнаружении покупателем брака в товаре поступила в ООО «Ромашка» в мае 2017 года после представления налоговой декларации по УСН и после подписания бухгалтерской отчетности за 2016 год. Организация вносит необходимые изменения в данные бухгалтерского и налогового учета и представляет в налоговый орган уточненную налоговую декларацию по УСН за 2016 год.

В этом случае на закладке Расчеты документа Корректировка реализации нужно установить флаг Бухгалтерский учет прошлого года закрыт для корректировки (отчетность подписана) и указать статью прочих доходов и расходов, например, Прибыль (убыток) прошлых лет.

После проведения документа Корректировка реализации с указанными настройками сформируются следующие бухгалтерские проводки:

- Дебет 41.01 Кредит 91.01

- — на сумму прочих доходов, выявленных в результате корректировки реализации товара (2 500,00 руб.);

- Дебет 91.02 Кредит 62.01

- — на сумму прочих расходов (5 000,00 руб.);

- Дебет 62.01 Кредит 62.02

- — на выделение аванса, полученного от покупателя (5 000,00 руб.).

Дата проводок соответствует дате документа Корректировка реализации (май 2017 года).

В налоговом учете, по сравнению с Примером 1, ничего не поменяется: в регистре Книга учета доходов и расходов (раздел I) сторнируются расходы на приобретение товаров, признанные в прошлом периоде, а в Разделе I отчета Книга доходов и расходов УСН за 2016 год запись об уменьшении расхода отражается последней строкой. Но, в отличие от Примера 1, декларация по УСН была представлена до внесенных корректировок.

Поскольку завышены расходы прошлого налогового периода, а, значит, занижена сумма налога, то организация обязана представить уточненную декларацию по УСН за 2016 год.

При автоматическом заполнении уточненной налоговой декларации выполненная корректировка отразится в составе показателей Раздела 2.2.

Для дополнительного начисления налога, уплачиваемого в связи с применением УСН, в связи с увеличением налоговой базы, которое произошло в результате внесенных в налоговый учет исправлений, в периоде обнаружения ошибки (в мае 2017 года) в программу нужно ввести бухгалтерскую запись с помощью документа Операция:

- Дебет 99.01.1 Кредит 68.12

- — на сумму доначисленного налога (2 500,00 х 15 % = 375 руб.).

Такую проводку нужно делать только в том случае, когда сумма налога, исчисленного за налоговый период в общем порядке (с учетом внесенных корректировок), превышает величину минимального налога.

Если причитающиеся суммы налогов уплачиваются в сроки, более поздние по сравнению с установленными законодательством о налогах и сборах, то организация должна самостоятельно исчислить и уплатить пени (п. 1 ст. 75 НК РФ).

Корректировка расходов отчетного года

Корректировка расходов отчетного года

Рассмотрим, как в программе «1С:Бухгалтерия 8» редакции 3.0 можно исправить техническую ошибку, допущенную при регистрации документа поступления текущего года, если налогоплательщиком применяется упрощенная система налогообложения с объектом «Доходы минус расходы».

Пример 3

В октябре 2016 года организация ООО «Ромашка» заключила с арендодателем договор аренды офисного помещения. В этом же месяце в адрес арендодателя ООО «Ромашка» выплатило 200 000,00 руб. (в т. ч. НДС 18 %), из которых 100 000,00 руб. составляет арендная плата за IV квартал, и 100 000,00 руб. — обеспечительный платеж в сумме 100 000,00 руб.

В декабре 2016 года в учете ООО «Ромашка» ошибочно учтены затраты на аренду офисного помещения в сумме 200 000,00 руб.

В феврале 2017 года ошибка была обнаружена и исправлена. Корректировки в учете ООО «Ромашка» были внесены до представления налоговой декларации по УСН за 2016 год и до подписания бухгалтерской отчетности за 2016 год.

Затраты на аренду офисного помещения отражены в программе с помощью документа Поступление (акт, накладная) с видом операции Услуги (акт). В результате проведения документа были сформированы бухгалтерские проводки:

- Дебет 60.01 Кредит 60.02

- — на сумму зачтенной предоплаты за аренду помещения (200 000 руб.);

- Дебет 26 Кредит 60.01

- — на стоимость аренды помещения (200 000 руб.).

Сумма 200 000,00 отражена в регистре Книга учета доходов и расходов (раздел I) в качестве расхода УСН.

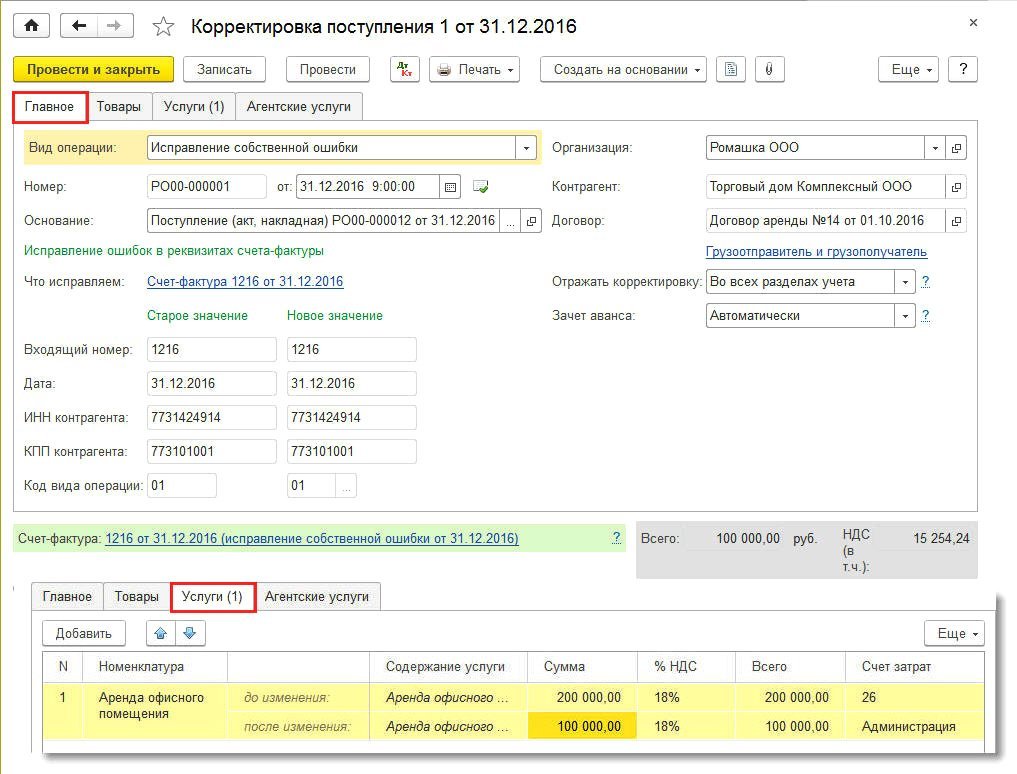

Для отражения ошибок в учете, допущенных пользователем при регистрации полученных от поставщика первичных документов, воспользуемся документом Корректировка поступления, который сформируем на основании документа Поступление (акт, накладная).

Форма документа Корректировка поступления на закладке Главное видоизменяется в зависимости от выбранного вида операции, а также от периода внесения изменений в документ-основание.

Согласно пункту 6 ПБУ 22/2010 ошибку отчетного года, выявленную после окончания этого года, но до даты подписания бухгалтерской отчетности за этот год, следует исправлять записями по соответствующим счетам бухгалтерского учета за декабрь отчетного года. Поэтому в нашем случае документ Корректировка поступления следует датировать декабрем 2016 года (поле от).

На закладке Главное в поле Вид операции доступны следующие операции:

- Исправление в первичных документах;

- Корректировка по согласованию сторон;

- Исправление собственной ошибки. Данная операция предназначена для исправления ошибок ввода данных, допущенных пользователем при регистрации первичных документов и (или) полученного счета-фактуры, и позволяет исправить ошибочно введенные реквизиты счета-фактуры, в том числе и суммовые показатели. Исправление относится к тому же периоду, что и сам некорректно введенный документ.

Поскольку по условиям Примера 3 в учете организации была допущена техническая ошибка, то необходимо выбрать вид операции Исправление собственной ошибки (рис. 3).

Рис. 3. Корректировка поступления

Табличная часть на закладке Услуги заполняется автоматически по документу, указанному в поле Основание. В строке после изменения нужно указать исправленные суммовые показатели.

После проведения документа Корректировка поступления сформируются следующие бухгалтерские проводки:

- Дебет 60.02 Кредит 60.01

- — на образовавшуюся сумму аванса поставщику (100 000,00 руб.), выплаченного в качестве обеспечительного платежа;

- СТОРНО Дебет 26 Кредит 60.01

- — на ошибочное завышение стоимости аренды помещения (-100 000,00 руб.).

Для целей налога, уплачиваемого в связи с применением УСН, вводятся корректирующие записи в ре-

гистры накопления Книга учета доходов и расходов (раздел I) и Расшифровка КУДиР.

В регистре Книга учета доходов и расходов (раздел I) сторнируется расход УСН на сумму 100 000,00 руб., а в Разделе I отчета Книга доходов и расходов УСН за 2016 год запись об уменьшении расхода автоматически отражается в хронологическом порядке по дате документа Корректировка поступления, то есть 31.12.2016.

Корректировка расходов прошлых лет

Корректировка расходов прошлых лет

Для упрощения учета по налогу, уплачиваемому в связи с применением УСН, в программе «1С:Бухгалтерия 8» редакции 3.0 реализован следующий механизм автоматической корректировки налогового учета в документе Корректировка поступления.

Если ошибки (искажения) привели:

- к завышению расходов прошлого налогового периода, то изменения в данные налогового учета вносятся за тот налоговый период, к которому относятся данные расходы. В этом случае необходимо представить уточненную декларацию за прошлый налоговый период;

- к занижению расходов прошлого налогового периода, то изменения в данные налогового учета вносятся в текущем периоде, то есть датой корректировки. Уточненную декларацию за прошлый налоговый период представлять не требуется, но программа не проверяет, был ли убыток в прошлом налоговом периоде.

Согласно этим правилам, если корректировка реализации была связана с увеличением количества проданных товаров, то корректировки в налоговом учете будут вноситься всегда в текущем периоде, независимо от периода внесения изменений.

При этом необходимо иметь в виду следующее: если ошибка, связанная с занижением расходов прошлого налогового периода, автоматически исправлена в текущем периоде, но при этом получен убыток в текущем периоде или в том периоде, к которому относится ошибка, то пользователю придется скорректировать данные налогового учета вручную и представить уточненную декларацию за прошлый налоговый период.

Пример 4

Техническая ошибка, допущенная в учете ООО «Ромашка» и описанная в Примере 3, обнаружена после представления налоговой декларации по УСН и после подписания бухгалтерской отчетности за 2016 год. Организация вносит необходимые изменения в данные бухгалтерского и налогового учета и представляет в налоговый орган уточненную налоговую декларацию по УСН за 2016 год.

Для исправления ошибок, которые привели к завышению затрат прошлого налогового периода, также используется документ Корректировка поступления с видом операции Исправление собственной ошибки. Отличие заключается в том, что дата документа основания и дата корректировочного документа относятся к разным годам: в поле от документа Корректировка поступления укажем дату обнаружения ошибки, например, 22.05.2017.

После этого форма документа Корректировка поступления на закладке Главное видоизменяется: в области реквизитов Отражение доходов и расходов появляется поле Статья прочих доходов и расходов:. В этом поле нужно указать нужную статью — Прибыль (убыток) прошлых лет, выбрав ее из справочника Прочие доходы и расходы.

Порядок заполнения табличной части Услуги не отличается от порядка, описанного в Примере 3.

После проведения документа Корректировка поступления сформируются бухгалтерские проводки, датированные 22.05.2017:

- Дебет 60.02 Кредит 60.01

- — на образовавшуюся сумму аванса поставщику (100 000,00 руб.), выплаченного в качестве обеспечительного платежа;

- Дебет 60.01 Кредит 91.01

- — на сумму прочего дохода, выявленного в результате корректировки поступления прошлого года (100 000,00 руб.).

А в налоговом учете для целей УСН выполненные корректировки отражаются следующим образом:

- в регистре накопления Книга учета доходов и расходов (раздел I) сторнируются расходы на аренду, признанные в прошлом периоде;

- в Разделе I отчета Книга доходов и расходов УСН за 2016 год запись об уменьшении расхода отражается последней строкой, а в отчет Книга доходов и расходов УСН за 2017 год указанная корректировка не попадает;

- при автоматическом заполнении уточненной налоговой декларации по УСН за 2016 год выполненная корректировка отразится в составе показателей Раздела 2.2.

А теперь рассмотрим пример, когда расходы, относящиеся к прошлому налоговому периоду, увеличиваются.

Пример 5

В октябре 2016 года организация ООО «Ромашка» заключила с арендодателем договор аренды офисного помещения. В этом же месяце в адрес арендодателя ООО «Ромашка» выплатило арендную плату за IV квартал в сумме 200 000,00 руб. (в т. ч. НДС 18 %).

В декабре 2016 года в учете ООО «Ромашка» ошибочно учтены затраты на аренду офисного помещения в сумме 100 000,00 руб. Данная техническая ошибка обнаружена после представления налоговой декларации по УСН за 2016 год и после подписания бухгалтерской отчетности за 2016 год. По данным налогового учета в 2016 году доходы превышали расходы.

После проведения документа Корректировка поступления сформируются бухгалтерские проводки:

- Дебет 60.01 Кредит 60.02

- — на сумму зачтенной предоплаты за аренду помещения (100 000 руб.);

- Дебет 91.02 Кредит 60.01

- — на сумму прочего расхода, выявленного в результате корректировки поступления прошлого года (100 000,00 руб.).

Для целей налога, уплачиваемого в связи с применением УСН, вводятся корректирующие записи в ре-

гистры накопления Книга учета доходов и расходов (раздел I), Расшифровка КУДиР и Расходы при УСН.

При этом в регистре Книга учета доходов и расходов (раздел I) в текущем периоде отражается расход на аренду в сумме 100 000,00 руб.

Соответственно, указанная сумма отражается в Разделе I отчета Книга доходов и расходов УСН за 2017 год в составе расходов, учитываемых при исчислении налоговой базы. Уточненную декларацию за 2016 год представлять не требуется.

Если документы вида Корректировка реализации и Корректировка поступления не подходят для корректировки данных налогового учета при УСН, то следует использовать документ Запись книги учета доходов и расходов (УСН).

Для ввода записи в Раздел I книги учета доходов и расходов нужно вручную заполнить закладку I. Доходы и расходы, где указать сведения, соответствующие аналогичным полям КУДиР — дату и № первичного документа, содержание, доходы и расходы, учитываемые при расчете налога УСН. Можно ввести записи и в Раздел II КУДиР, используя закладки II. Расчет расходов на приобретение ОС и II. Расчет расходов на приобретение НМА.

Ваша заявка принята. Мы решим ваш вопрос в течение 2-х рабочих часов!

Спасибо! Ваша заявка принята.

Мы свяжемся с вами в ближайшее время!

Спасибо! Мы свяжемся с вами через несколько минут

Вопрос:

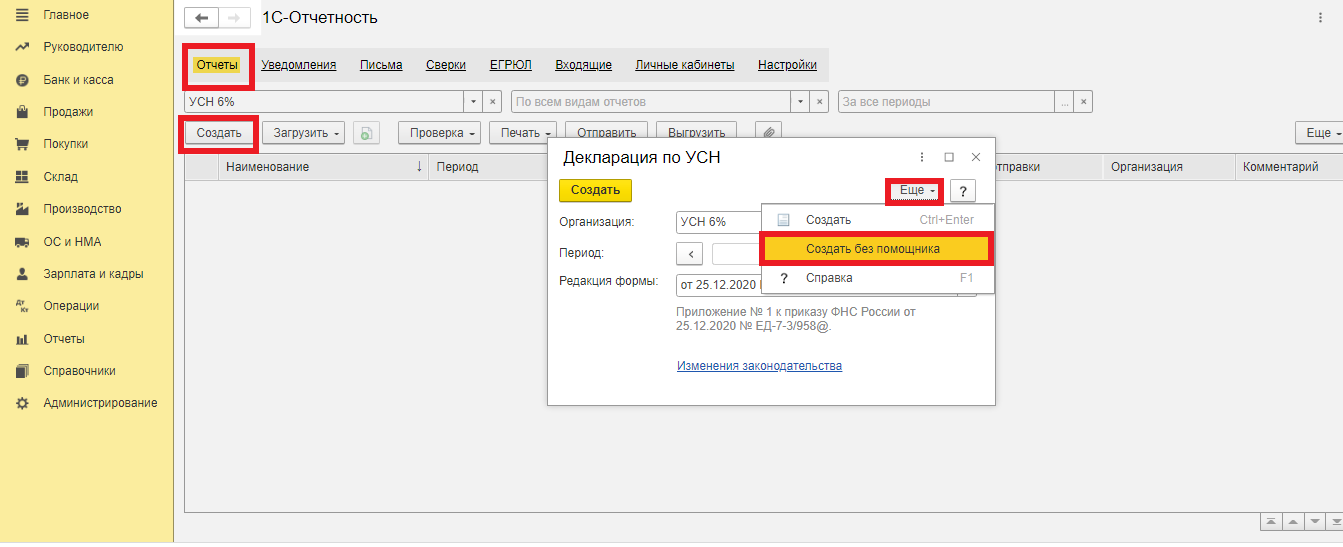

Как создать декларацию по УСН без «Помощника расчета налога» в программе 1С: Бухгалтерия предприятия, ред.3.0?

Ответ:

При создании «Декларации по УСН», часто, программа автоматически открывает помощник по расчету налога и без расчета в нем не дает открыть декларацию.

Для заполнения отчета без «Помощника расчета налога» необходимо перейти в раздел «Отчеты» — «Регламентированные отчеты», сверху выбрать закладку «Отчеты» нажать на кнопку «Создать».

В списке отчетов выбрать «Декларацию по УСН», указать период отчета и организацию. Перед тем как нажать на кнопку «Создать». сверху справа нажимаем на кнопку «Еще» — «Создать без помощника».

Так программа откроет декларацию и даст ее заполнить по кнопке «Заполнить» без «Помощника расчета налога».

Свидетельство о регистрации СМИ: Эл № ФС77-67462 от 18 октября 2016 г.

Контакты редакции: +7 (495) 784-73-75, smi@4dk.ru

Поздравляем! Вы успешно подписались на рассылку

Организации на УСН обязаны представить декларацию за 2020 год не позднее 31 марта 2022 года, а предприниматели не позднее 30 апреля 2022 года.

Составление налоговой декларации за 2021 год

Анализ состояния налогового учета в 1С:БП 3.0

Отчет Анализ состояния налогового учета по УСН. Раздел: Отчеты — Анализ учета по УСН.

1. Укажите период, организацию. Кнопка Сформировать.

2. В отчете данные о полученных доходах приводятся в левой части, а о признанных расходах – в правой части. Налоговая база рассчитывается как разность общей суммы доходов и общей суммы расходов.

3. Данные о суммах полученных доходах в отчете приводятся с разбивкой по видам: поступления от покупателей, розничная выручка, поступления от комиссионеров, комиссионное вознаграждение, возврат авансов покупателям, курсовые разницы, доходы, отраженные вручную. Данные о суммах признанных расходов в отчете приводятся с разбивкой по видам: товары и материалы, дополнительные расходы на приобретение ТМЦ, услуги сторонних организаций, расходы будущих периодов, сторно НДС прошлых периодов, оплата труда, налоги, взносы и НДФЛ, распределенные расходы, прочие расходы.

4. По двойному щелчку мыши по ячейке со значением суммы дохода или расхода можно получить расшифровку — отчет о том, как получен соответствующий показатель. Для показателя полученных доходов «Поступления от покупателей» выводится отчет с данными о том, от кого поступили денежные средства на расчетный счет или в кассу и каким документом программы операция поступления отражена в информационной базе. Данные приводятся с группировкой по контрагентам. В свою очередь, из этого отчета имеется возможность перейти к документу, при проведении которого в налоговом учете для целей УСН была отражена соответствующая сумма дохода. Для показателя признанных расходов «Услуги сторонних организаций» выводится отчет о расходах в виде стоимости полученных и оплаченных услуг сторонних и относящихся к ним суммах НДС, признаваемых при определении налоговой базы в периоде, за который сформирован отчет. Дальнейшая расшифровка для этого показателя не предусмотрена. Для показателя признанных расходов «Товары и материалы» выводится отчет о расходах в виде стоимости МПЗ и относящихся к ним суммах НДС, признаваемых при определении налоговой базы в периоде, за который сформирован отчет. Данные приводятся с группировкой по видам запасов и конкретным номенклатурным единицам.

5. Для каждой номенклатурной единицы в этом отчете предусмотрена возможность получить детальные данные анализа признания расходов. Они представляются в виде диаграммы и таблицы. На диаграмме «Выполнение условий признания расходов» в наглядной форме приводятся данные денежной оценки: поступивших расходов, оплаченных расходов, расходов, приходящихся на реализованные товары, расходов, оплаченных покупателем или не требующих оплаты, признанных расходов.

6. В таблице «Отражение операций в налоговом учете» приводится перечень тех документов, при проведении которых для расхода по анализируемой номенклатурной единице в налоговом учете для целей УСН фиксировалось соответствующее событие.

7. Расходы на уплату страховых взносов и выплату пособий по временной нетрудоспособности, уменьшающие сумму налога, определяются при выполнении регламентной операции закрытия месяца «Расчет расходов, уменьшающих налог УСН», выполняемой в последнем месяце каждого квартала и в декабре отчетного года.

8. При выполнении регламентной операции проверяется, чтобы взносы в том месяце, за который они платятся, были начислены. Кроме этого, проверяется сальдо на счете учета взносов на момент проведения документа уплаты. Также проверяется, не было ли переплаты по взносам по состоянию на начало года. Переплата сверх исчисленной суммы взноса, имевшая место в прошлом году и оставшаяся незачтенной, в текущем году при ее зачете начислениями текущего года автоматически не учитывается. При необходимости такие расходы отражаются самостоятельно с помощью документа «Запись книги доходов и расходов УСН».

9. Платежи по договорам добровольного личного страхования работников за дни временной нетрудоспособности, которые оплачиваются за счет средств работодателя, автоматически в расходы, уменьшающие сумму налога, также не включаются. При необходимости такие расходы отражаются самостоятельно с помощью документа «Запись книги доходов и расходов УСН».

Проверка начисления авансовых платежей по налогу при УСН в 1С:БП 3.0

Организации и индивидуальные предприниматели, применяющие упрощенную систему налогообложения, по итогам каждого отчетного периода обязаны исчислять и уплачивать в бюджет авансовые платежи по налогу.

Налогоплательщики, выбравшие в качестве объекта налогообложения доходы, исчисляют сумму авансового платежа исходя из ставки налога и полученных доходов, рассчитанных нарастающим итогом с начала налогового периода. При этом налогоплательщики уменьшают сумму авансовых платежей по налогу на суммы страховых взносов на обязательное пенсионное, социальное и медицинское страхование, уплаченных в данном отчетном периоде, расходов по выплате в соответствии с законодательством Российской Федерации пособия по временной нетрудоспособности за дни временной нетрудоспособности работника, которые оплачиваются за счет средств работодателя и платежей по договорам добровольного личного страхования, заключенным со страховыми организациями в пользу работников на случай их временной нетрудоспособности за дни временной нетрудоспособности, которые оплачиваются за счет средств работодателя.

В случае осуществления налогоплательщиком вида предпринимательской деятельности, в отношении которого в соответствии с главой 33 НК РФ установлен торговый сбор, налогоплательщик вправе также уменьшить сумму налога на сумму торгового сбора, уплаченного в течение этого отчетного периода в бюджет того же субъекта РФ, в который платится налог по УСН.

Налогоплательщики, выбравшие в качестве объекта налогообложения доходы, уменьшенные на величину расходов, исчисляют сумму авансового платежа по налогу исходя из ставки налога и полученных доходов, уменьшенных на величину расходов, рассчитанных нарастающим итогом с начала налогового периода.

Сумма авансового платежа, подлежащая уплате за соответствующий отчетный период, определяется с учетом ранее исчисленных сумм авансовых платежей по налогу. Расчет авансовых платежей в программе производится при выполнении регламентной операции закрытия месяца «Расчет налога УСН». Операция включается в список регламентных операций закрытия месяца за март, июнь и сентябрь.

При выполнении операции в информационную базу записывается документ «Регламентная операция», при проведении которого производится расчет суммы авансового платежа, подлежащего уплате за отчетный период и формирование проводки по начислению авансового платежа. Результат расчета записывается в регистр сведений «Расчет налога, уплачиваемого при УСН».

Сумма авансового платежа автоматически начисляется проводкой по дебету счета 99.01.1 «Прибыли и убытки по деятельности с основной системой налогообложения» и кредиту счета 68.12 «Налог при упрощенной системе налогообложения». Для документального подтверждения операции сформируйте «Справку-расчет авансового платежа по налогу, уплачиваемому в связи с применением УСН».

Регистрация списания убытков прошлых лет при УСН в 1С:БП 3.0

Пунктом 6 ст. 346.18 НК РФ установлено, что налогоплательщик, который применяет в качестве объекта налогообложения доходы, уменьшенные на величину расходов, уплачивает минимальный налог в случае, если за налоговый период сумма исчисленного в общем порядке налога меньше суммы исчисленного минимального налога.

Сумма минимального налога исчисляется за налоговый период в размере 1 процента налоговой базы, которой являются доходы, определяемые в соответствии со ст. 346.15 НК РФ. При этом налогоплательщик имеет право в следующие налоговые периоды включить сумму разницы между суммой уплаченного минимального налога и суммой налога, исчисленной в общем порядке, в расходы при исчислении налоговой базы, в том числе увеличить сумму убытков, которые могут быть перенесены на будущее в соответствии с положениями пункта 7 ст. 346.18 НК РФ.

В соответствии с п. 7 ст. 346.18 НК РФ налогоплательщик, использующий в качестве объекта налогообложения доходы, уменьшенные на величину расходов, вправе уменьшить исчисленную по итогам налогового периода налоговую базу на сумму убытка, полученного по итогам предыдущих налоговых периодов, в которых налогоплательщик применял упрощенную систему налогообложения и использовал в качестве объекта налогообложения доходы, уменьшенные на величину расходов. При этом под убытком понимается превышение расходов, определяемых в соответствии со ст. 346.16 НК РФ, над доходами, определяемыми в соответствии со ст. 346.15 НК РФ.

Налогоплательщик вправе осуществлять перенос убытка на будущие налоговые периоды в течение 10 лет, следующих за тем налоговым периодом, в котором получен этот убыток. Налогоплательщик вправе перенести на текущий налоговый период сумму полученного в предыдущем налоговом периоде убытка. Убыток, не перенесенный на следующий год, может быть перенесен целиком или частично на любой год из последующих девяти лет.

Суммы убытков, которые налогоплательщик, который применяет в качестве объекта налогообложения доходы, уменьшенные на величину расходов, вправе учесть при определении налоговой базы текущего налогового периода, в программе регистрируются с помощью документа «Регистрация суммы убытка УСН». Суммы убытков, которые налогоплательщик вправе учесть при определении налоговой базы текущего налогового периода, в программе регистрируются с помощью документа «Регистрация суммы убытка УСН». Дата документа записывается автоматически последним днем года, за который регистрируется убыток.

Составление Книги учета доходов и расходов в 1С:БП 3.0

Для составления Книги учета доходов и расходов в «1С:Бухгалтерии 8» предназначен специализированный отчет «Книга доходов и расходов УСН». Раздел: «Отчеты» — «Книга доходов и расходов УСН».

1. Укажите налоговый период, за который составляется Книга учета доходов и расходов. Выберите налогоплательщика, который составляет Книгу учета доходов и расходов.

2. По кнопке «Показать настройки» можно установить детальную расшифровку строк отчета. Кнопка «Сформировать». На печать титульный лист и отдельно каждый раздел выводятся по кнопке «Печать».

3. Книга учета доходов и расходов состоит из титульного листа и пяти разделов. В разделе I отчета регистрационные записи приводятся в хронологической последовательности совершения операций в течение налогового периода. По каждой операции заполняется порядковый номер, дата и номер документа, которым операция зарегистрирована в информационной базе, содержание операции, сумма дохода, учитываемого при исчислении налоговой базы».

4. Для всех операций в течение налогового периода применяется сквозная регистрация. При этом каждый квартал завершается записью с итоговой суммой дохода за этот квартал и за отчетный период нарастающим итогом с начала года.

5. В подразделе «Справка к разделу I» указывается сумма полученных доходов за налоговый период, учитываемых при определении налоговой базы. Раздел I отчета «Книга учета доходов и расходов УСН» заполняется по данным регистра накопления «Книга учета доходов и расходов». При этом суммы в графе 4 Раздела I отчета соответствуют суммам в колонке «Доходы НУ» регистра. В свою очередь, записи в этот регистр вводятся при проведении соответствующих документов конфигурации.

6. В разделе IV приводятся расходы, уменьшающие сумму налога, подлежащую уплате в бюджет. Заполнение раздела IV производится по данным регистра накопления «Книга доходов и расходов)».

7. В разделе I регистрационные записи приводятся в хронологической последовательности совершения операций в течение налогового периода. Для всех операций в течение налогового периода применяется сквозная регистрация. При этом каждый квартал завершается записью с итоговыми суммами доходов и расходов за этот квартал и за отчетный период нарастающим итогом с начала года.

8. В подразделе «Справка к разделу I» указывается строка 010: общая сумма полученных доходов за налоговый период, строка 020: общая сумма понесенных расходов за налоговый период, строка 030: сумма разницы между суммой уплаченного минимального налога и суммой исчисленного в общем порядке налога за предыдущий налоговый период по данным документа «Регистрация суммы убытка УСН», строка 040: налоговая база за налоговый период, определяемая как «строка 010 минус строка 020 минус строка 030», строка 041: сумма полученных налогоплательщиком убытков, определяемая как «строка 020 плюс строка 030 минус строка 010». Все показатели подраздела «Справка к разделу I» заполняются автоматически.

9. Как и в предыдущем случае, раздел I отчета «Книга доходов и расходов УСН» заполняется по данным регистра накопления «Книга учета доходов и расходов «. Информацию по этим регистрам можно увидеть через «Универсальный отчет». Для этого на верхней панели настроек отчета установите период, выберите регистр накопления «Книга учета доходов и расходов «, затем по кнопке «Настройки» на закладке «Отборы» установите отбор по организации, на закладке «Структура» добавьте группируемое поле «Регистратор». Суммы в графе 4 раздела I отчета «Книга доходов и расходов УСН» должны соответствовать суммам в колонке «Доходы» Универсального отчета, а в графе 5 – суммам в колонке «Расходы» Универсального отчета.

Расчет и начисление налога при УСН в 1С:БП 3.0

1. Расчет налога по УСН в программе производится автоматически при выполнении регламентной операции закрытия месяца «Расчет налога УСН» за последний месяц налогового периода. При выполнении регламентной операции в информационную базу записывается соответствующий документ, при проведении которого производится расчет суммы налога по УСН и формируется проводка по начислению налога. Результат расчета также записывается в регистр сведений «Расчет налога, уплачиваемого при УСН».

2. Сумма налога к уплате начисляется проводкой по дебету счета 99.01.1 «Прибыли и убытки по деятельности с основной системой налогообложения» и кредиту счета 68.12 «»Налог при упрощенной системе налогообложения». Для документального подтверждения операции сформируйте Справку-расчет «Расчет налога УСН».

3. Для объекта налогообложения «доходы» сумма налога, подлежащая уплате в бюджет, определяется следующим образом. Исчисляется сумма налога как произведение ставки налога и суммы фактически полученных доходов за 2021 год по данным регистра накопления «Книга учета доходов и расходов «. Подсчитывается общая сумма, уменьшающая налог за 2021 год. Сумма налога, исчисленная в пункте 1, уменьшается на сумму, подсчитанную в пункте 2, но не более, чем на 50% суммы, исчисленной в пункте 1. Из полученной в пункте 3 суммы вычитается сумма авансовых платежей, исчисленных к уплате за девять месяцев. Результат – это сумма налога, подлежащая уплате в бюджет.

4. Для объекта налогообложения «доходы» при уплате торгового сбора сумма налога, подлежащая уплате в бюджет, определяется следующим образом. Отдельно исчисляются суммы налога по УСН с доходов от видов деятельности, по которым уплачивается торговый сбор, и с доходов от остальных видов деятельности, по которым торговый сбор не уплачивается, как произведение ставки налога и суммы фактически полученных доходов по этим видам деятельности за 2021 год по данным регистра накопления «Книга учета доходов и расходов». Подсчитывается общая сумма, уменьшающая налог за 2021 год.

5. Суммы налога, исчисленные в пункте 1, уменьшаются на суммы, подсчитанные в пункте 2, соответственно по видам деятельности облагаемым и не облагаемым торговым сбором, не более, чем на 50% сумм, исчисленных в пункте 1. Сумма налога по видам деятельности, в отношении которых уплачивается торговый сбор, из пункта 1 дополнительно уменьшается на сумму торгового сбора, уплаченного в 2021 году в бюджет того же субъекта РФ, в который платится налог по УСН. Итоговые суммы налога по УСН по облагаемым и по необлагаемым торговым сбором видам деятельности, рассчитанные в пунктах 3 и 4, складываются. Из суммы в пункте 5 вычитается сумма авансовых платежей, исчисленных к уплате за девять месяцев. Результат – это сумма налога, подлежащая уплате в бюджет.

6. Для объекта налогообложения «доходы минус расходы» сумма налога, подлежащая уплате в бюджет, определяется следующим образом. Определяется сумма фактически полученных доходов за 2021 год по данным регистра накопления «Книга учета доходов и расходов «. Определяется сумма фактически понесенных расходов за 2021 год по данным регистра накопления «Книга учета доходов и расходов «. Сумма уплаченного торгового сбора учитывается в составе расходов также, как и другие налоги и сборы на основании пп. 22 п. 1 ст. 346.16 НК РФ. Определяется разность между суммой фактически полученных доходов и фактически понесенных расходов. Определяется сумма убытков, на которую налогоплательщик вправе уменьшить налоговую базу текущего налогового периода, по данным документа «Регистрация суммы убытка УСН». Определяется налоговая база за налоговый период как разность сумм в пунктах 3 и 4. Исчисляется сумма налога за налоговый период как произведение ставки налога, указанной в настройках налогов и отчетов, и налоговой базы. Определяется сумма минимального налога как 1% от суммы фактически полученных доходов.

Ой! Данный функционал ещё в разработке

Текст ошибки может звучать по-разному, например:

- Поле объекта не обнаружено (ХХХХХХ);

- Значение не является значением объектного типа (ХХХХХХ);

- Метод объекта не обнаружен (ХХХХХХ);

- Во время сохранения файла возникла ошибка.

Такие ошибки чаще всего возникают при некорректной работе базы 1С.

Для решения может помочь одно из следующих действий:

- Очистите кэш платформы 1С.

- Проверьте права пользователя в 1С.

- Проверьте, включено ли использование внешнего модуля. Если да, создайте резервную копию информационной базы, после чего отключите внешний модуль.

Внешний модуль в управляемых конфигурациях (БП 3.0, ЗУП 3.1 и др.) находится в прочих настройках обмена. Если отметка проставлена — снимите её, после чего перезапустите 1С.

Внешний модуль в неуправляемых конфигурациях (БП 2.0, ЗУП 2.5, УПП 1.3 и др.) находится по пути Отчеты → Регламентированные отчеты → Настройки → Для настройки параметров документооборота нажмите здесь (внизу). Отметьте пункт Использовать встроенный модуль документооборота, после чего перезапустите 1С.

- Сделайте диагностику 1С-отчетности, отправьте отчет по диагностике и сообщите номер обращения специалисту технической поддержки 1С-Отчетность.

- Запустите Конфигуратор 1С. Выберите пункт Отладка → Начать отладку.

- Удостоверьтесь, что конфигурация находится на полной поддержке 1С, т.е. в нее не были внесены изменения и она соответствует конфигурации поставщика.

Запустите Конфигуратор 1С. Если конфигурация закрыта, то необходимо ее открыть: Конфигурация → Открыть конфигурацию. Слева в меню напротив названия конфигурации должен быть значок замка – объект поставщика не редактируется.

- Попробуйте запустить 1С в тонком клиенте, для этого после нажатия на ярлык 1С выберите базу, затем нажмите Изменить → Далее → Основной режим запуска: выберите пункт Тонкий клиент → Готово. Запустите 1С.

- Измените переменные среды. Рекомендуем обратиться к системному администратору для выполнения данных действий.

- Проверьте кодировку в операционной системе Windows по инструкции смена кодировки. Рекомендуем обратиться к системному администратору для выполнения данных действий.

В случае системного языкового пакета, отличного от русского, программа 1С не может работать с внешней компонентой для отображения сертификатов. Для решения этой ситуации можно изменить параметры в системном реестре. Рекомендуем обратиться к системному администратору для выполнения данных действий.

Номер статьи: 129674145

Обновлено: 29.03.2023 12:55+0000

Общие принципы корректировки налогового учета

Общие принципы корректировки налогового учета Корректировка бухгалтерского учета и отчетности

Корректировка бухгалтерского учета и отчетности Корректировка реализации отчетного года

Корректировка реализации отчетного года

Корректировка реализации прошлых лет

Корректировка реализации прошлых лет Корректировка расходов отчетного года

Корректировка расходов отчетного года

Корректировка расходов прошлых лет

Корректировка расходов прошлых лет