Здравствуйте, уважаемые подписчики zup1c!

Очередная ошибка КС (контрольных соотношений) РСВ касается ситуации, когда в 1С ЗУП 3.1 взносы исчисляются в одном месяце начисления, но за другой месяц получения дохода. Например, в документе «Начисление зарплаты…» АВГУСТА исчисляются взносы с ИЮЛЬСКОГО дохода.

Такая ситуация при заполнении РСВ может приводить к ошибке КС (контрольных соотношений). В этом видео я расскажу, как её быстро отследить и исправить.

Кроме того, очень рекомендую посмотреть запись семинара по квартальной отчетности РСВ и 4-ФСС: https://vk.cc/c6mBgF (для просмотра необходимо оформить бесплатный ДЕМО-доступ)

СОДЕРЖАНИЕ ВИДЕО:

00:00 — общее описание ошибки

05:23 — демонстрация ошибки и как её исправить

11:14 — как отследить сотрудников, у которых есть такая ошибка

21:58 — как получить настройки отчетов?

22:44 — как загрузить настройки отчетов?

ССЫЛКИ ИЗ ВИДЕО:

— Получить настройки отчета «Анализ взносов в фонды» и «Универсальный отчет» для взносов, исчисленных НЕ В ТОМ МЕСЯЦЕ: >> Перейти <<

— Доступ к семинару по квартальной отчетности РСВ и 4-ФСС: >> Перейти <<

— Почитать обо мне, задать вопрос или ОСТАВИТЬ ЗАЯВКУ на консультацию можно здесь: >> Перейти <<

— Доступ к презентации из видео: >> Перейти <<

Чтобы узнать первыми о новых публикациях вступайте в группы в социальных сетях, где все материалы также регулярно публикуются:

- вконтакте;

- YouTube канал;

- одноклассники.

Показывать по

10

20

40

сообщений

Новая тема

Ответить

Nikolay83

активный пользователь

офлайн

Дата регистрации: 11.04.2014

Сообщений: 89

Организация применяет пониженный тариф для СМП (15%)

Проблема легко воспроизводится

Принимаем сотрудника на оклад 10 016 242 руб. (чтобы быстрее набежал предел и для простоты расчетов) с даты 01.01.2023

Сумма в пределах МРОТ 16 242 руб. должна облагаться по ставке 30%, после предела 1.9 млн.руб по ставке 15.1%

Сверх МРОТ по льготной ставке 15% независимо от превышения предельной суммы.

Начиная с февраля страховые взносы начитают считаться неправильно, это видит даже стандартный отчет «Проверка расчета взносов» начисления взносов — расчетная и фактическая сумма разные, выделяются красным шрифтом. Расхождение 16.21 руб. по льготной и общей ставке. Скриншот прилагаю.

Nikolay83

активный пользователь

офлайн

Дата регистрации: 11.04.2014

Сообщений: 89

На этом скриншоте карточка по стр аховым взносам по ставке 30%

Nikolay83

активный пользователь

офлайн

Дата регистрации: 11.04.2014

Сообщений: 89

А это по льготной ставке 15%.

Из-за того, что разбивку по тарифам программа делает неверно, отчет РСВ не проходит проверку по контрольным соотношениям

Nikolay83

активный пользователь

офлайн

Дата регистрации: 11.04.2014

Сообщений: 89

Релиз ЗУП 3.1.25.40 — проблема не решена

Отчеты «проверка страховых взносов» и «карточка страховых взносов» показывают прежние неверные цифры по начисленным взносам.

Светлана Климова

Дата регистрации: 03.05.2023

Сообщений: 2

Nikolay83 пишет:

| Цитата |

|---|

|

Релиз ЗУП 3.1.25.40 — проблема не решена Отчеты «проверка страховых взносов» и «карточка страховых взносов» показывают прежние неверные цифры по начисленным взносам. |

Светлана Климова

Дата регистрации: 03.05.2023

Сообщений: 2

Подскажите, пожалуйста, а какой выход из этой ситуации? Что с этим делать сейчас?

Nikolay83

активный пользователь

офлайн

Дата регистрации: 11.04.2014

Сообщений: 89

Светлана Климова пишет:

| Цитата |

|---|

|

Подскажите, пожалуйста, а какой выход из этой ситуации? Что с этим делать сейчас? |

В версии 3.1.25.136 стало корректно работать

Показывать по

10

20

40

сообщений

Читают тему:

Содержание:

1. РСВ в ЗУП 3: трудности

2. Как настроить в ЗУП 3.1 РСВ

1. РСВ в ЗУП 3: трудности

Сдача отчета РСВ (расчет по страховым взносам) в 1С:ЗУП, ред. 3.1 связана с трудностями и вопросами после возврата из налоговой результатов с информацией о неверных контрольных соотношениях. При попытке исправить их самостоятельно, мы усугубляем ситуацию, и нам приходится обращаться за помощью к интернету.

В этой статье разберем контрольные соотношения (КС) отчета «РСВ» в 1С:ЗУП 3.1.

2. Как настроить в ЗУП 3.1 РСВ

Итак, программа 1С:ЗУП 3.1 позволила нам составить отчет. Мы готовы его отправлять, но перед отправкой необходимо сверить данные, а также КС на наличие ошибок. Для этого в 1С:ЗУП 3.1 необходимо нажать на кнопку «проверка» и пройти предлагаемые проверки. Хотелось бы остановиться на первом пункте – «Проверить контрольные соотношения».

Все КС для отчета РСВ утверждены Письмом ФНС России от 13.03.2017 NБС-4-11/4371.

Рассмотрим вариант, когда КС подлежит обсуждению (пункт 3):

В случаях невыполнения этого соотношения, нужно быть готовыми предоставить письменные пояснения в налоговую инспекцию.

При выполнении всех требований к проверкам отчета РСВ в ЗУП ред. 3.1, а также при соблюдении всех рекомендаций и контрольных соотношений, — отчет буден принят. Всем успешной подготовки к отчетности и успешной сдачи.

Благодарю за внимание.

Специалист компании ООО «Кодерлайн»

Евгений Борисов.

Новую форму Расчета по страховым взносам (применяется с отчетности за 2020 год) и новую форму 6-НДФЛ (применяется с отчетности за I квартал 2021 года) инспекторы будут проверять по не так давно опубликованным контрольным соотношениям. Страхователи и налоговые агенты тоже могут их использовать. Это позволит предотвратить ошибки при заполнении отчетности и избежать штрафов.

Контрольные соотношения для проверки формы 6-НДФЛ приведены в письме ФНС от 23.03.21 № БС-4-11/3759.

Расчет по страховым взносам (РСВ) станут проверять при помощи контрольных соотношений из письма ФНС от 19.02.21 № БС-4-11/2124.

Рассмотрим основные моменты, которые заинтересуют инспекторов в отчетности за I квартал 2021 года.

6-НДФЛ: что больше — доходы или вычеты?

Одно из контрольных соотношений, применяемых к форме 6-НДФЛ, выглядит так:

Это значит, что инспекторы сравнят два показателя: доходы (стр. 110) и вычеты (стр. 130). Каждый из них рассчитывается обобщенно по всем физлицам, нарастающим итогом с начала года. Если окажется, что доходы меньше вычетов, ИФНС затребует пояснений или исправлений.

Обоснование находим в пункте 3 статьи 210 НК РФ. Там говорится: если сумма вычетов превышает величину доходов, то облагаемая база по НДФЛ равна нулю. При этом в общем случае перенести неучтенные вычеты на следующий налоговый период нельзя. Зато можно перенести их на следующий месяц текущего налогового периода — так сказал Минфин в письме от 14.08.08 № 03-04-06-01/251.

Делаем вывод. Если в I квартале 2021 года вычеты превысили доходы, надо поступить следующим образом:

- Определить, какая часть вычетов по сумме равна доходам.

- Отразить эту часть в строке 130 формы 6-НДФЛ за I квартал.

- Оставшуюся часть вычетов показать в отчетности за полугодие (если доходы превысят вычеты).

Нет ли ошибок в облагаемой базе?

Базы по НДФЛ и по страховым взносам проверят при помощи одного и того же показателя. Он отражен в форме РСВ в подразделе 1.1 приложения 1 к разделу 1 в поле 050 (база для исчисления пенсионных взносов).

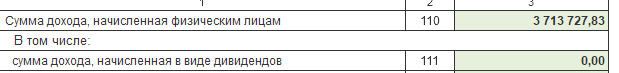

Сначала данный показатель сравнят с разницей цифр из двух полей формы 6-НДФЛ: стр. 110 и стр. 111.

стр. 110 — стр.111 >= строка 050 приложения 1 к разделу 1 РСВ

Подразумевается, что база по данным РСВ должна быть меньше, чем доходы за минусом дивидендов (рис 1).

Также данный показатель сравнят с суммой цифр из двух других полей формы 6-НДФЛ: стр. 112 и стр. 113 (по налоговому агенту в целом, с учетом подразделений). Должно выполняться соотношение:

стр. 112 + стр.113 >= строка 050 приложения 1 к разделу 1 РСВ

Это означает, что база по данным РСВ должна быть меньше, чем доходы по трудовым договорам плюс доходы по договорам подряда и оказания услуг (рис 2).

Как быстро найти в программе «1С:Зарплата и управление персоналом 3.1» расхождения по базам в Расчете по страховым взносам и 6-НДФЛ?

Рассмотрим причины, приводящие к расхождениям:

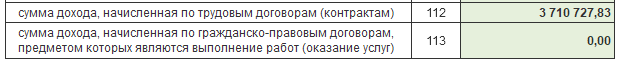

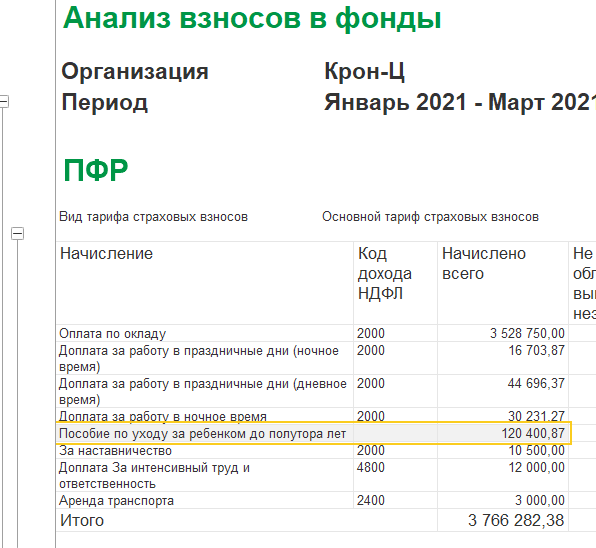

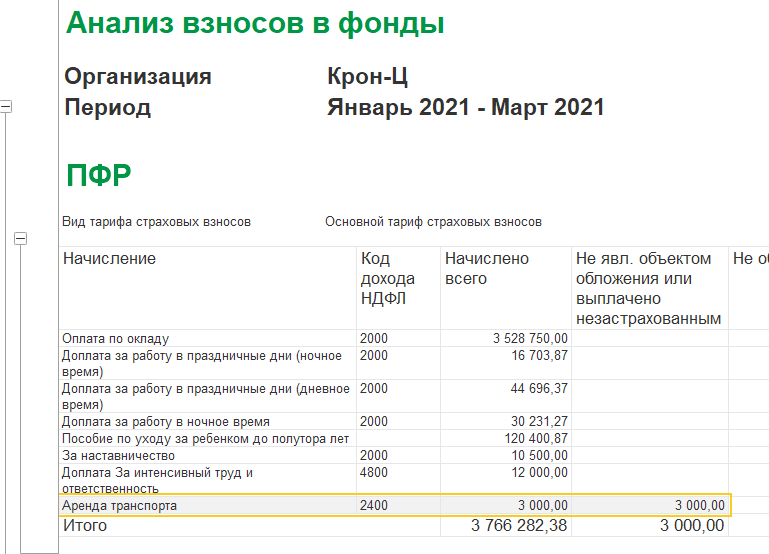

1. Причина расхождения наличие выплат, которые облагаются взносами, но не облагаются налогом на доходы физлиц. Например, пособие по уходу за ребенком до 1,5 и до 3х лет. Чтобы найти такие доходы настраиваем Отчет «Анализ взносов в фонды» (раздел Налоги и взносы — Отчеты по налогам и взносам — Анализ взносов в фонды). Он предназначен для анализа взносов в фонды в разрезе видов начислений. Через расширенные настройки выводим поле «Начисление. Код дохода НДФЛ» и установим доп. настройку «Выводить реквизиты Отдельно» (рис 3).

В результате видим Доходы, которые входят в Расчет по страховым, но не входят в 6-НДФЛ (рис 4).

В ответе на требование ИФНС о предоставлении пояснений расхождения в отчетах 6-НДФЛ и Расчет по страховым взносам можно указать следующий текст:

Эти начисления не облагаются НДФЛ в силу положения ст. 217 НК РФ, однако являются объектом обложения страховыми взносами, согласно ст. 420 НК РФ. Следовательно, эти выплаты не отражаются в строке 110 расчета 6-НДФЛ, как необлагаемые НДФЛ, но показываются в строке 030 графы 1 подраздела 1.1 расчета по страховым взносам.

Пример ответа на требование ИФНС

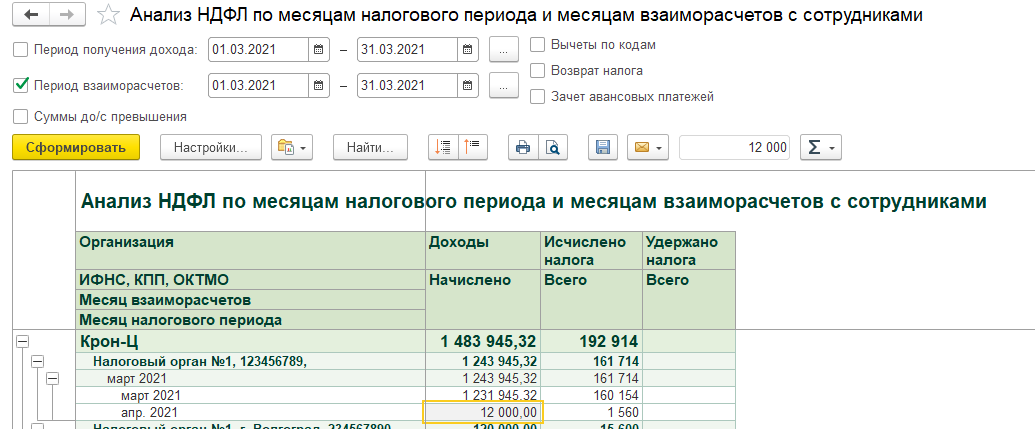

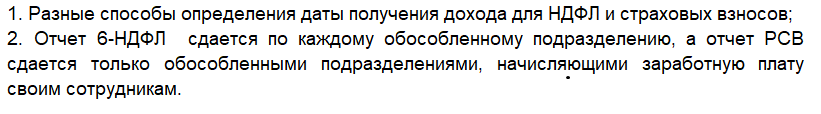

2. Вторая причина расхождения баз, наличие незарплатных доходов (код дохода не 2000), которые начислены в марте 2021, но выплачены в апреле 2021. С точки зрения бухгалтерского учета месяц начисления это месяц, когда произошло событие. С точки зрения налогового учета месяц налогового периода, это месяц, ЗА который произошло событие. Доходы с категорией «Прочие доходы…» признаются по дате фактической выплаты. Очевидно, что прочий доход, начисленный в марте по своду, в налоговом учете отразится в апреле. В базу страховых такие доходы попадают в марте (по месяцу взаиморасчетов), а в базу по НДФЛ попадают в апреле (по месяцу выплаты), т е появятся во 2 квартале 2021 года.

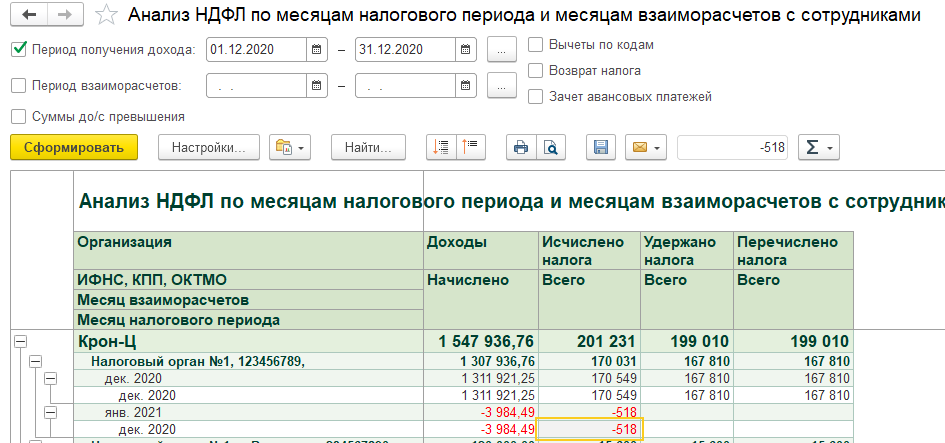

Чтобы не вручную быстро найти такие доходы, формируем отчет «Анализ НДФЛ по месяцам налогового периода и месяцам взаиморасчетов с сотрудниками» (раздел Налоги и взносы — Отчеты по налогам и взносам — Анализ НДФЛ по месяцам налогового периода и месяцам взаиморасчетов с сотрудниками). В данном отчете Период взаиморасчетов, это данные КОГДА зарегистрировали доходы, ставим 1 квартал 2021 (рис 5).

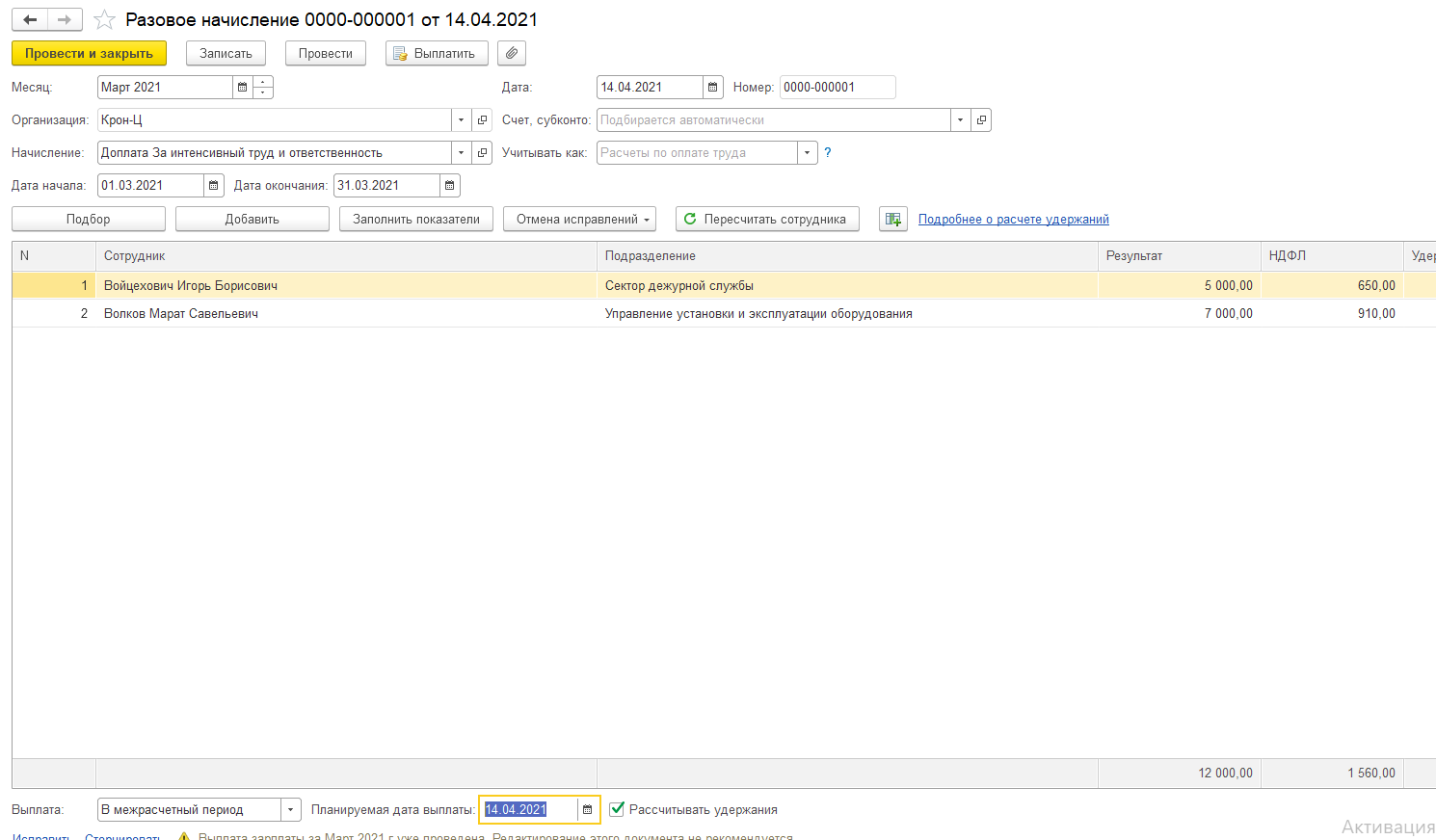

Расшифровываем сумму 12000 и находим Разовое начисление, начисленное в марте, но дата получения дохода апрель (рис 6).

В ответе на требование ИФНС о предоставлении пояснений расхождения в отчетах 6-НДФЛ и Расчет по страховым взносам можно указать следующий текст:

Дата фактического получения этих доходов, согласно ст. 223 НК РФ, определяется по дате выплаты, т.е. относится к апрелю 2021 года. Следовательно, эти доходы не включаются в строку 110 расчета 6-НДФЛ за 1 квартал 2021 года (они будут отражены в расчете 6-НДФЛ за 1 полугодие 2021 года). При этом, так как начислены эти доходы были в марте 2021 года, то они были учтены в строке 030 графы 1 подраздела 1.1 расчета по страховым взносам за 1 квартал 2021 года.

Таким образом, расхождение между показателями разных отчетов возникло из-за разного порядка их заполнения. Ошибок в отчетности нет.

Пример ответа на требование ИФНС

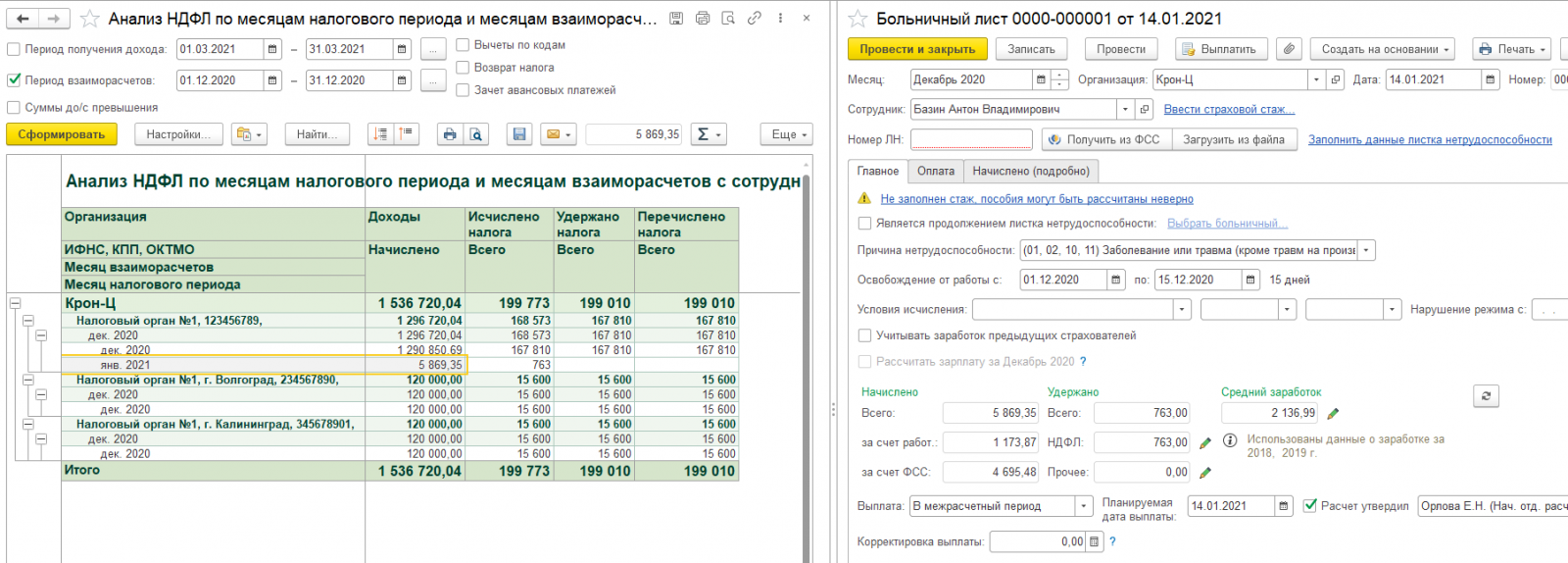

3. Третья причина аналогична второй, только возникает на стыке прошлого налогового периода и текущего. Т.е. наличие незарплатных доходов (код дохода не 2000), которые начислены в декабре 2020, но выплачены в январе 2021. Аналогично в базе страховых взносов отразятся такие доходы в декабре 2020, а в базе по НДФЛ отразятся в январе 2021.

Чтобы быстро найти такие доходы, формируем отчет «Анализ НДФЛ по месяцам налогового периода и месяцам взаиморасчетов с сотрудниками» только Месяц взаиморасчетов (месяц начисления) ставим декабрь 2020. И далее расшифровываем по регистратору (рис7).

4. Потому что некоторые выплаты не облагаются взносами, но облагаются налогом на доходы физлиц. Например, больничные за первые три дня нетрудоспособности, аренда автотранспорта и др. В базе по данным 6-НДФЛ они учитываются (подп. 1 ст. 217 НК РФ), а по данным РСВ — нет (подп. 1 п. 1 ст. 422 НК РФ). Данная причина расхождения не нарушает контрольное соотношение

стр. 112 + стр.113 >= строка 050 приложения 1 к разделу 1 РСВ

поэтому ИФНС не пришлет требование о предоставлении пояснений расхождения. Однако страхователю необходимо понимать и уметь находить данные доходы.

Для поиска данных сумм дохода формируем отчет «Анализ взносов в фонды» (раздел Налоги и взносы — Отчеты по налогам и взносам — Анализ взносов в фонды) и анализируем колонку «Не явл. объектом обложения или выплачено незастрахованным» (рис 8).

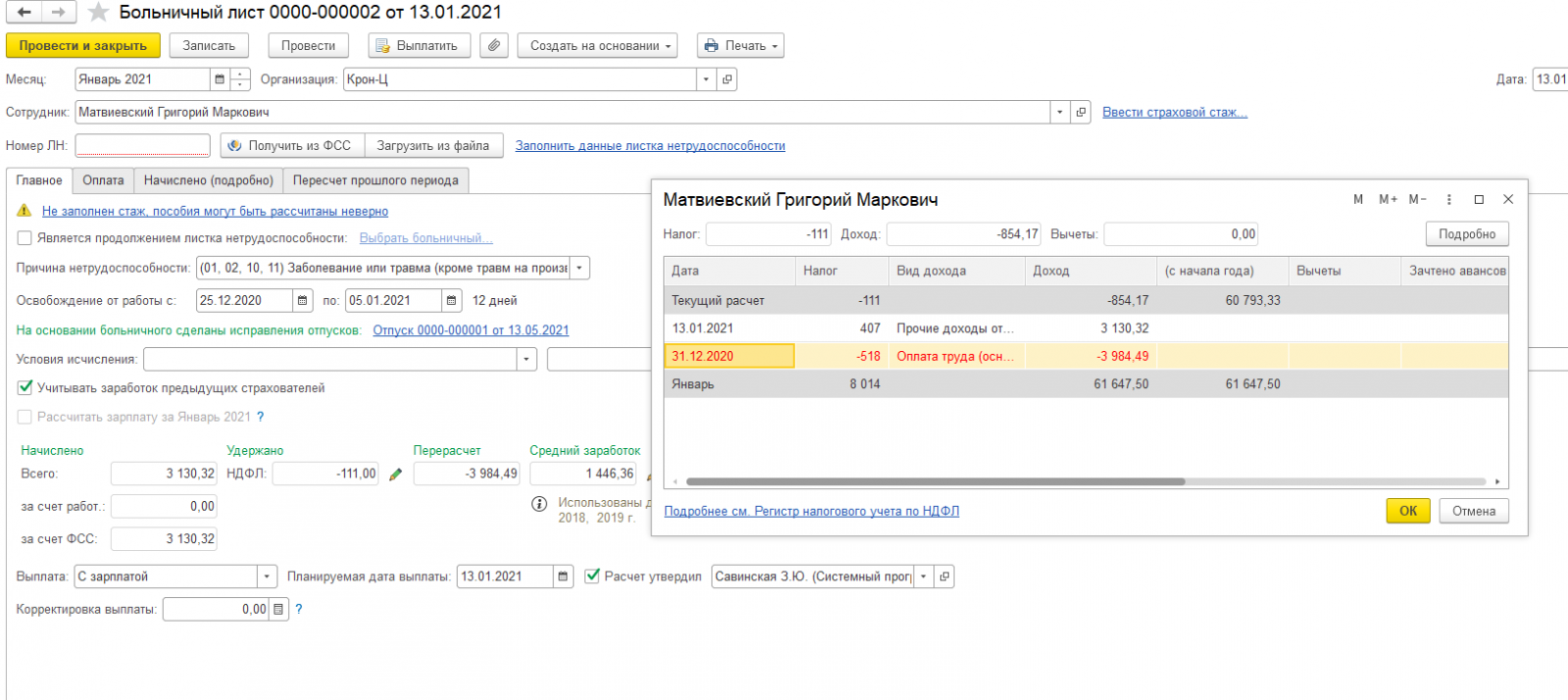

5. И еще одна причина расхождений наличие перерасчетов за прошлые периоды. Отпуск начислен и выплачен в декабре 2020, а потом отсторнирован больничным в январе 2021г. Сторно происходит в текущем квартале 2021, но с точки зрения налогового учета выплата была в прошлом отчетном периоде, поэтому НДФЛ будет относиться к декабрю 2020.

Чтобы быстро найти такие доходы, формируем отчет «Анализ НДФЛ по месяцам налогового периода и месяцам взаиморасчетов с сотрудниками» только Месяц налогового периода (месяц выплаты) ставим декабрь 2020. И далее расшифровываем по регистратору (рис 9).

Расшифровываем по регистратору и находим Больничный лист, в котором НДФЛ в сумме -518 р отнесен в декабрь 2020 (рис 10).

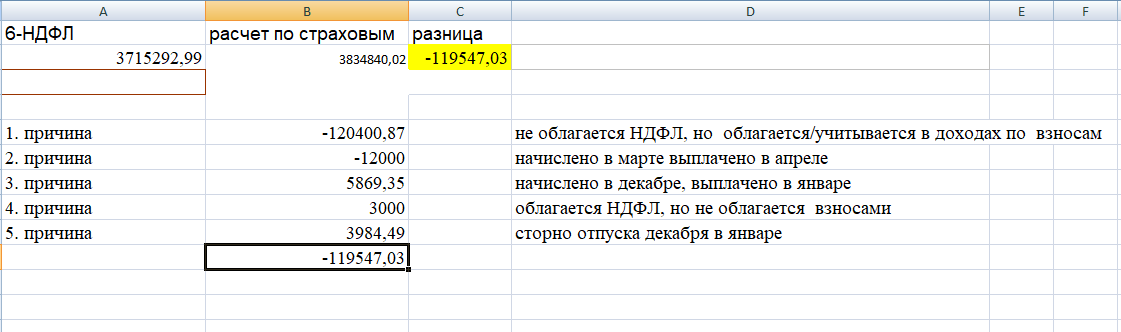

Собираем все причины в Excel и выходим на разницу в доходах (рис 11)

Команда 1С:БИЗНЕС РЕШЕНИЯ на связи по номеру телефона +7 3532 45-01-69 или оставляйте заявку на сайте. Обязательно поможем!

Что делать, если из-за округления копеек не выполняются контрольные соотношения в РСВ за полугодие?

- Опубликовано 07.07.2021 13:34

- Автор: Administrator

- Просмотров: 21004

Коллеги, ранее мы уже обсуждали тему почему не стоит торопиться со сдачей отчетности сразу, как только закончился налоговый период. Приводили в пример расчет по страховым взносам за 1 квартал 2021 г., в котором была зарегистрирована ошибка округления копеек, для исправления которой разработчиками был выпущен специальный патч. Кто-то услышал нас и дождался выпуска исправительного патча, кто-то поторопился и откорректировал отчет вручную. Казалось, что такая проблема больше не вернется. Но нет! У многих в РСВ за полугодие вновь появилась аналогичная ошибка. В этой статье мы обозначим план действий в данной ситуации на сегодняшний день. Сохраняйте в закладки, однозначно пригодится, ведь мы будем обновлять информацию по этой ошибке до самого конца отчетного периода!

Итак, первое, о чем хочется вас попросить: пожалуйста, не торопитесь отправлять отчет!

На календаре только 7 июля, срок сдачи РСВ – 30 июля. Уйма времени на то, чтобы сдать отчет!

Если же по какой-то веской причине вам необходимо сдать отчет в ближайшие дни, то ловите наш подробный инструктаж:

1. Убедитесь, что ошибки в контрольных соотношениях РСВ связаны именно с округлением копеек.

Часто причиной таких ошибок в РСВ является нарушение хронологии заполнения документов в 1С.

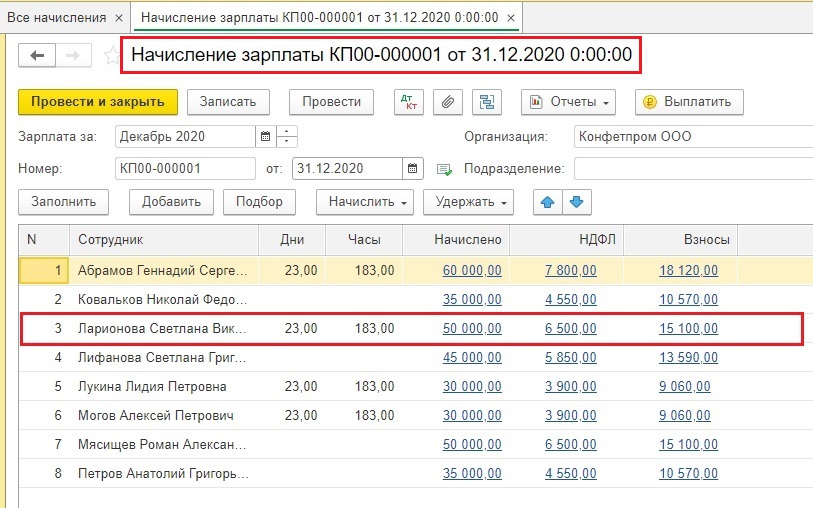

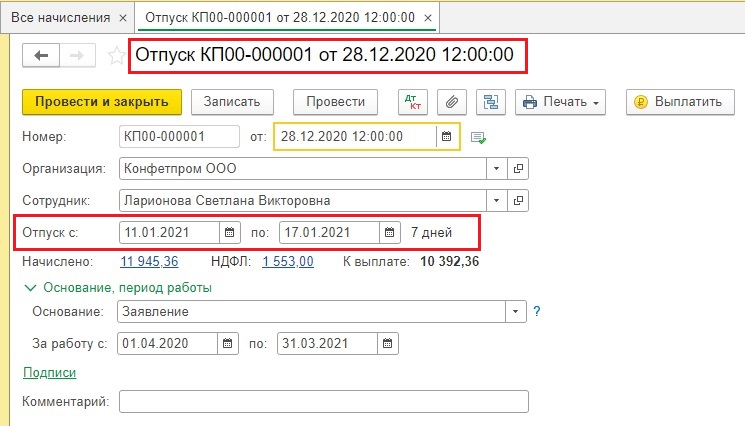

Приведем яркий пример в 1С: Бухгалтерии предприятия ред. 3.0: сотрудница Ларионова С.В. идет в отпуск с 11 января, бухгалтер делает расчет отпускных накануне в конце декабря.

Чтобы в 1С: Бухгалтерии предприятия декабрьская зарплата вошла в расчет среднего заработка, бухгалтер сначала делает начисление зарплаты и взносов за декабрь.

Затем также в декабре рассчитывает январские отпускные.

Что ж, методология верная, отпускные рассчитались корректно.

Но часто после таких действий бухгалтер забывает пересчитать взносы заново и формирует РСВ. Естественно, что контрольные соотношения не выполнены.

Ругать 1С в этом случае не стоит, ведь это ошибка бухгалтера.

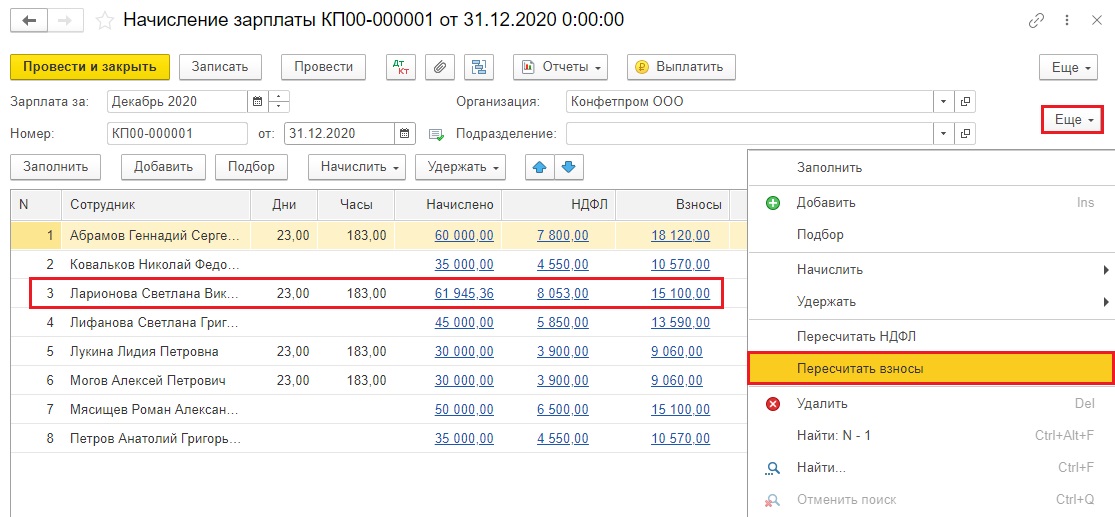

Вернемся в начисление зарплаты за декабрь и пересчитаем взносы

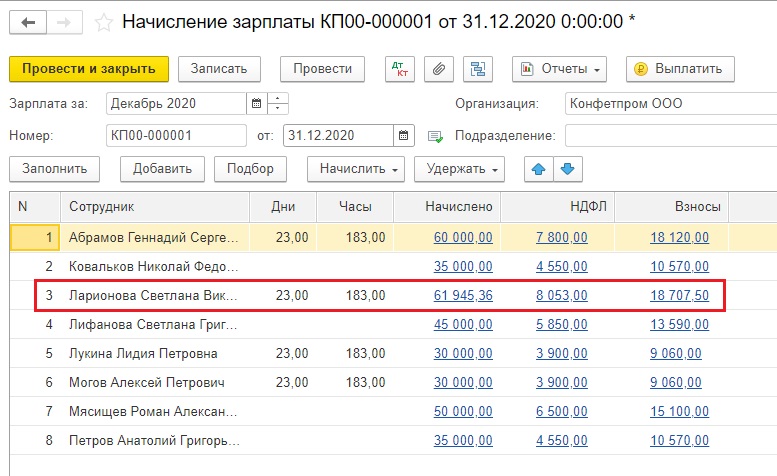

В результате видим, что страховые взносы по Ларионовой С.В. у нас действительно изменились: была сумма 15100 рублей, стала 18707,50 рублей.

Ошибка в контрольных соотношениях тем самым исправлена.

Этим примером мы хотим сказать, что расчетная ошибка бухгалтера может быть в любом месяце, поэтому обязательно зайдите в ваши начисления зарплаты и взносов. Перезаполните их по кнопке «Еще» – «Пересчитать взносы», посмотрите не изменилась ли итоговая сумма.

Возвращаемся к нашей теме не заполнения РСВ за полугодие 2021 года.

2. Если вы пересчитали взносы, суммы остались те же, но РСВ за полугодие так и выдает ошибку контрольных соотношений, то сформируйте корректирующий отчет РСВ за 1 квартал 2021 года и сохраните его в 1С.

Это действие нужно для того, чтобы заставить программу пересчитать все взносы с самого начала! Отправлять этот отчет в ИФНС не надо!

После того, как сохранили корректирующий РСВ, сформируйте новый РСВ за полугодие.

Многим этот шаг поможет в исправлении контрольных соотношений!

Но!

3. Если ошибка так и осталась, то ждем исправительного патча от разработчиков 1С.

Они в курсе ситуации, знают, что у пользователей наблюдается эта ошибка, работают над этим вопросом.

В нашем Instagram-аккаунте мы обязательно расскажем, когда выпустят этот патч, поэтому присоединяйтесь к нам!

P.S. Кстати, если за 1 квартал 2021 г. проблему округления копеек в РСВ вы корректировали вручную, то вам обязательно нужно сейчас создать корректирующий отчет РСВ за 1 квартал и сравнить его с тем, который вы отправили в ИФНС! Прям каждую строчку сравните, каждую цифру. Возможно, что сейчас программа автоматически заполняет отчет корректно и он не сходится с тем отчетом, который вы сдали ранее.

В этом случае корректирующий РСВ за 1 квартал обязательно нужно сдать в ИФНС, иначе РСВ за полугодие не примут!

Развязку ситуации с округлением копеек в РСВ читайте в нашей новой статье!

Автор статьи: Ирина Плотникова

Понравилась статья? Подпишитесь на рассылку новых материалов