Любая аудиторская проверка содержит риск ошибочного либо недостаточно точного аудиторского заключения. На него влияет в том числе и уровень существенности, величина допустимой ошибки.

Существенность и аудиторский риск

Аудиторское заключение во многом зависит от личной уверенности аудитора в том, содержатся ли в финансовой отчетности организации существенные искажения. Для качественной работы аудитору важно понимать, какие искажения, неточности и ошибки имеют характер существенных, а какие не имеют.Значительную роль играет субъективное восприятие аудитора, его уровень профессионализма: понимание специфических моментов работы фирмы; учет уровня ответственности пользователей отчетности при принятии решений и последствий этих решений.

Несмотря на некоторую размытость понятия, существенность в аудите имеет определенные характеристики. Существенность экономической информации – ее качество, которое позволяет влиять на управленческие, экономические и иные решения компетентного пользователя этой информации. Существенным является искажение информации, превышающее заданный уровень существенности.

Уровень существенности – количественный показатель. Это искажение бухгалтерской отчетности, рубежное значение. Начиная с него компетентный пользователь на основе приведенных показателей будет делать ошибочные выводы, лишен возможности принимать обоснованные управленческие, экономические решения.

Выражая суждение о достоверности бухгалтерских данных, специалист учитывает причины, ограничивающие полную и абсолютную правоту такой оценки:

- Объем и сроки аудиторской проверки, массив информации, который подлежит проверке, ограничен.

- Неоднозначная трактовка части законодательных норм; такая возможность нередко заложена в самом законодательстве, в нормативных документах.

- Субъективные нюансы оценки фактов хозяйственной жизни, иных хозяйственных операций, в том числе и в момент подготовки бухгалтерской отчетности, определения степени достоверности данных.

Иными словами, аудитор высказывается, опуская стопроцентную уверенность, но имея в виду определенный уровень приемлемого риска.

Между существенностью и аудиторским риском образуется обратная зависимость. Очевидно, если используются менее строгие значения существенности, аудитор вынужден принимать дополнительные меры с целью снизить аудиторский риск: провести дополнительное тестирование данных, увеличить число аудиторских действий и процедур, затрачивать больше времени на проверку, расширить объем аудиторской выборки. Он работает с более широким объемом отклонений в отчетности фирмы, и в этих условиях возрастает вероятность не заметить одно из нарушений.

Кто определяет существенность данных

Мы выяснили, что уровень существенности – один из наиболее значимых показателей качества бухгалтерской отчетности. Отклонение в пределах установленного уровня не считается ошибкой и дает возможность аудиторам считать отчетность достоверной.

Как определяется этот показатель? Применяемые стандарты аудита регламентируют общие правила проверок. Аудиторы выбирают методику расчета самостоятельно. Практикой аудиторской деятельности определено, что менее 5% — отклонение незначительное, а свыше 10% — существенное. Пятипроцентное значение показателя упоминается в ПБУ 9/99 (п. 18.1), ПБУ 10/99 (п. 21.1). В этих документах говорится, соответственно, о доходах и расходах организации. Указывается на необходимость обособленно отражать доходы (расходы) фирмы, превышающие 5%.

Значение 10% установлено ст. 15.11 КоАП. В этой статье говорится, что искажение любого показателя финансовой отчетности в денежном измерении не менее чем на 10% является грубым нарушением, за которое полагается штраф. Следовательно, если отклонение данных равно или превышает 10%, отчетность можно признать недостоверной.

Аудиторы в ходе проверки могут использовать единое предельное значение уровня существенности, вероятной ошибки, для всех балансовых статей либо варьировать показатель в зависимости от удельного веса балансовой статьи.

Могут играть роль:

- редкие, мало употребляемые в учете корреспонденции счетов;

- значительное сальдо по счету, сопоставимое с уровнем допустимой ошибки;

- значительный оборот по счету за отчетный период.

Кроме того, принимается за аксиому, что «привычные», ежедневные операции, например, кассовые, могут не содержать серьезных ошибок. Напротив, расчетные операции, например, заработная плата, при наличии сложной системы оплаты труда (денежная, натуральная форма, доплаты, надбавки) увеличивают возможность появления ошибок.

На этапе планирования провизорно ошибки могут оцениваться только в процентах. В ходе проверки могут применяться абсолютные величины. Уровень существенности, как правило, корректируется на месте по сравнению с планом.

Существенность по отношению к отдельным счетам связана с понятием предельно допустимой ошибки. Данный показатель всегда ниже планируемой существенности на 50-70%. Показатель служит для того, чтобы уровень существенности не был превышен суммой расхождений по отдельным счетам. Величина допустимой ошибки используется в планах проверки по конкретным счетам, в частности, размере выборки. Слишком низкий показатель ведет к увеличению объема аудиторской работы.

Кстати говоря! Организация определяет уровень существенности, отражая его в своей учетной политике (ПБУ 1/2008 п. 4).

Пример (условный)

Пересчетом установлено, что в себестоимости продукции 5050 тыс. руб. ошибочно отражена дважды сумма 50 тыс. руб. Выручка — 7000 тыс. руб. Применяемый уровень существенности — 5%.

Отклонения по себестоимости: 5050 — 50 = 5000 тыс. руб. – истинная себестоимость.

(5050 / 5000) * 100 = 101%. 101 — 100 = 1%.

Отклонения по прибыли: 7000 — 5000 = 2000 тыс. руб. 7000 — 5050 = 1950 тыс. руб.

(1950 / 2000) * 100 = 97,5%. 97,5 — 100 = -2,5%.

Расчеты показывают, что себестоимость завышена в отчетности на 1%, а прибыль занижена на 2,5%. Отклонения не превышают уровень существенности 5%. Ошибки несущественны, отчетность признается достоверной.

Если вследствие неприменения нормативных правовых актов по бухгалтерскому учету организацией допущено неправильное отражение (неотражение) фактов хозяйственной жизни в бухгалтерском учете и бухгалтерской отчетности, то это является ошибкой, которая подлежит исправлению в порядке, установленном Положением по бухгалтерскому учету «Исправление ошибок в бухгалтерском учете и отчетности» (ПБУ 22/2010), утвержденным приказом Минфина России от 28.06.10 г. N 63н (пп. 2, 4 ПБУ 22/2010).

Существенность ошибки в бухгалтерском учете

Ошибка признается существенной, если она в отдельности или в совокупности с другими ошибками за один и тот же отчетный период может повлиять на экономические решения пользователей, которые принимаются ими на основе бухгалтерской отчетности, составленной за этот отчетный период (п. 3 ПБУ 22/2010).

Пользователи отчетности — это потенциальные инвесторы и контрагенты (заказчики, арендодатели и кредиторы), которым нужно знать:

следует ли покупать ценные бумаги, выпущенные организацией (сможет ли она получать прибыль, из которой будут распределяться дивиденды, погасит ли свой вексель); поручать ли ей исполнение заказов, давать ли в аренду имущество, предоставлять ли кредиты (сможет ли организация исполнять свои договорные обязательства).

Таким образом, существенными ошибками являются значительные искажения показателей отчетности, из-за которых пользователь может сделать неверный вывод о способности организации приносить прибыль и своевременно исполнять обязательства.

Конкретные критерии существенности в ПБУ 22/2010 не установлены. Поэтому существенность ошибки организация определяет самостоятельно, исходя как из величины, так и характера соответствующей статьи (статей) бухгалтерской отчетности (п. 3 ПБУ 22/2010). При этом следует учитывать, что показатель может считаться существенным, если его нераскрытие влияет на экономические решения пользователей, принимаемые ими на основе бухгалтерской отчетности.

Является ли показатель существенным, зависит от его оценки, характера, конкретных обстоятельств возникновения.

Таким образом, при формировании бухгалтерской отчетности существенность показателя определяется совокупностью качественных и количественных факторов.

Определенный организацией критерий существенности ошибки необходимо отразить в учетной политике для целей ведения бухгалтерского учета.

Уровень существенности в процентах от значения строки отчетности

Как правило, уровень существенности устанавливается в процентах от значения строки отчетности. Например, можно признавать существенными ошибки, искажающие значение любой строки отчетности на 5% или более.

Пример 1

Организация ошибочно списала в расходы стоимость непроданного товара на сумму 100 руб. Такая же ошибка допущена и в налоговом учете. Согласно учетной политике существенными считаются ошибки, искажающие значение любой строки отчетности на 5% и более. Соответствующий расчет представлен в таблице.

Определение уровня существенности ошибки

Наименование строки отчетности

Значение строки до выявления ошибки, руб.

Значение строки после исправления ошибки, руб.

Искажение значения строки отчетности в процентах

1210 «Запасы»

50 000

50 100

0,2 (50 100 руб. – 50 000 руб.) / 50 100 руб.) x 100%)

2120 «Себестоимость продаж»

20 000

19 900

0,5 (20 000 руб. – 19 900 руб.) / 19 900 руб.) x 100%)

2200 «Прибыль (убыток) от продаж»

5 000

5 100

1,96 (5 100 руб. — 5 000 руб.) / 5100 руб.) x 100%)

2300 «Прибыль (убыток) до налогообложения»

1 000

1 100

9,09 (1 100 руб. — 1 000 руб.) / 1100 руб.) x 100%)

2410 «Текущий налог на прибыль»

200

220

9,09 (220 руб. — 200 руб.) / 220 руб.) x 100%)

2400 «Чистая прибыль (убыток)»

800

880

9,09 (880 руб. — 800 руб.) / 880 руб.) x 100%)

Процент искажения значения строк 2300, 2410 и 2400 отчета о финансовых результатах составил 9,09%, т. е. больше 5%. Ошибка является существенной.

Уровень существенности исходя из среднего значения показателей отчетности

Уровень существенности можно рассчитать и в твердой сумме, например, исходя из среднего значения показателей отчетности. В этом случае значение уровня существенности пересчитывается ежегодно.

Пример 2

В соответствии с учетной политикой уровень существенности ошибки рассчитывается как 5% от среднего значения пяти показателей отчетности за отчетный год, в котором допущена ошибка. Значения этих показателей за 2016 г. составили:

1. Баланс:

по строке 1150 «Основные средства» — 5 млн руб.; по строке 1230 «Дебиторская задолженность» — 3 млн руб.; по строке 1370 «Нераспределенная прибыль (непокрытый убыток)» — 2 млн руб.;

2. Отчет о финансовых результатах:

по строке 2110 «Выручка» — 24 млн руб.; по строке 2400 «Чистая прибыль (убыток)» — 1 млн руб.

Итого: 35 млн руб. (5 млн руб. + 3 млн руб. + 2 млн руб. + 24 млн руб. + 1 млн руб.).

Уровень существенности для ошибки, допущенной в отчетности за 2015 г., составляет 350 тыс. руб. (35 млн руб. / 5×5%).

Ошибки в пределах 350 тыс. руб. считаются несущественными, а превышающие 350 тыс. руб., — существенными.

Исправление существенных ошибок

Порядок исправления существенной ошибки зависит от периода, когда она была выявлена, — до утверждения отчетности участниками организации или после (раздел II ПБУ 22/2010).

Исправление ошибки оформляется бухгалтерской справкой, в которой надо указать:

когда и какая именно ошибка допущена; на какие строки отчетности повлияла ошибка, в какой сумме и почему признана существенной; когда ошибка выявлена; какими бухгалтерскими записями исправлена ошибка; какие строки отчетности скорректированы, в том числе ретроспективно.

Ошибки, допущенные в отчетном году и выявленные до подписания отчетности руководителем организации

В бухгалтерском учете любые ошибки (как существенные, так и несущественные), допущенные в отчетном году и выявленные до подписания отчетности руководителем организации, исправляются следующим образом:

если ошибка обнаружена до 31 декабря отчетного года — записями на дату выявления ошибки, т. е. в том месяце отчетного года, в котором выявлена ошибка (п. 5 ПБУ 22/2010); если она выявлена 31 декабря отчетного года или позже — записями на 31 декабря отчетного года (п. 6 ПБУ 22/2010).

Следовательно, все ошибки текущего отчетного периода, выявленные до даты подписания руководителем организации годовой бухгалтерской отчетности за этот год, учитываются при составлении текущей отчетности этого года.

Имеется несколько способов исправления данных бухгалтерского учета.

Исправления можно вносить обратными записями, методом «красное сторно» или путем доначисления каких-либо сумм, которые не были ранее учтены.

Для исправления ошибки следует:

- составить бухгалтерскую справку, в которой указать, когда и какая ошибка допущена, когда она выявлена, какими записями исправлена;

- сторнировать неправильные записи;

- сделать правильные записи.

Пример 3

В декабре 2016 г. была выявлена следующая существенная ошибка: за период с января по ноябрь 2016 г. по основному средству не была начислена амортизация в размере 100 000 руб.

В этом случае в декабре 2016 г. — месяце обнаружения ошибки — производится доначисление сумм амортизации, что отражается в бухгалтерском учете записями по кредиту счета 02 «Амортизация основных средств» в корреспонденции со счетами учета затрат на производство (п. 5 ПБУ 22/2010, Инструкция по применению Плана счетов).

Пример 4

Организация в марте 2016 г. начислила налог на имущество за I квартал 2016 г. в неверной сумме — 60 000 руб. вместо 40 000 руб. Эта ошибка выявлена в феврале 2017 г. до подписания отчетности за 2016 г.

Для исправления ошибки на 31.12.16 г. сделаны следующие записи:

СТОРНО Дебет 26 — Кредит 68 — 60000 руб. — сторнирована вся сумма неправильно начисленного налога на имущество за I квартал 2016 г. Дебет 26 — Кредит 68 — 40000 руб. — начислен налог на имущество за I квартал 2016 г.

Ошибки, выявленные по окончании отчетного года после подписания отчетности

Если ошибка выявлена уже после подписания отчетности, то порядок исправления этой ошибки зависит от даты ее выявления.

Ошибка предшествующего отчетного года выявлена после даты подписания бухгалтерской отчетности за этот год, но до даты представления отчетности ее пользователям

Согласно п. 7 ПБУ 22/2010 существенная ошибка предшествующего отчетного года, выявленная после даты подписания бухгалтерской отчетности за этот год, но до даты представления такой отчетности акционерам акционерного общества, участникам общества с ограниченной ответственностью, органу государственной власти, органу местного самоуправления или иному органу, уполномоченному осуществлять права собственника, и т. п., исправляется записями по соответствующим счетам бухгалтерского учета за декабрь отчетного года (года, за который составляется годовая бухгалтерская отчетность).

Если указанная бухгалтерская отчетность была представлена каким-либо иным пользователям, то она подлежит замене на отчетность, в которой выявленная существенная ошибка исправлена (пересмотренная бухгалтерская отчетность).

Тот факт, что пользователям представляется откорректированный экземпляр, может быть отражен на титульном листе, для чего предусмотрена графа «Номер корректировки». Например, если отчетность исправляется в первый раз, то в этой графе указывают «1».

Пример 5

Премии рабочим производственного цеха в 2016 г. были начислены в правильной сумме, но при этом была сделана неправильная запись — Дебет 26 «Общехозяйственные расходы», Кредит 70 «Расчеты с персоналом по оплате труда», хотя следовало записать: Дебет 20 «Основное производство», Кредит 70. В результате сумма премий неправильно отражена в отчете о финансовых результатах за 2016 г. (вместо строки 2120 «Себестоимость продаж» указана по строке 2220 «Управленческие расходы»).

Ошибка выявлена в марте 2017 г. после передачи отчетности участникам организации на утверждение. Для исправления ошибки на 31.12.16 г. сделаны следующие записи:

СТОРНО Дебет 26 — Кредит 70 — сторнирована неправильная запись по начислению премий; Дебет 20 — Кредит 70 — произведена правильная запись по начислению премий.

В исправленном варианте отчета о финансовых результатах, подписанном руководителем и представленном участникам организации, суммы премий отражены по строке 2120 «Себестоимость продаж».

Ошибка предшествующего отчетного года выявлена после представления отчетности ее пользователям, но до даты ее утверждения собственниками

В соответствии с п. 8 ПБУ 22/2010 существенная ошибка предшествующего отчетного года, выявленная после представления бухгалтерской отчетности за этот год акционерам акционерного общества, участникам общества с ограниченной ответственностью, органу государственной власти, органу местного самоуправления или иному органу, уполномоченному осуществлять права собственника, и т. п., но до даты утверждения такой отчетности в установленном законодательством Российской Федерации порядке (например, на общем собрании акционеров), также исправляется записями по соответствующим счетам бухгалтерского учета за декабрь отчетного года (года, за который составляется годовая бухгалтерская отчетность). При этом в пересмотренной бухгалтерской отчетности раскрывается информация о том, что данная бухгалтерская отчетность заменяет первоначально представленную бухгалтерскую отчетность, а также об основаниях составления пересмотренной бухгалтерской отчетности.

Пересмотренная бухгалтерская отчетность направляется во все адреса, в которые была представлена первоначальная бухгалтерская отчетность.

Ошибка предшествующего отчетного года, выявленная после утверждения бухгалтерской отчетности за этот год

На основании п. 9 ПБУ 22/2010 существенная ошибка предшествующего отчетного года, выявленная после утверждения бухгалтерской отчетности за этот год, исправляется:

1) записями по соответствующим счетам бухгалтерского учета в текущем отчетном периоде, при этом корреспондирующим счетом в записях является счет 84 «Нераспределенная прибыль (непокрытый убыток);

2) путем пересчета сравнительных показателей бухгалтерской отчетности за отчетные периоды, отраженные в бухгалтерской отчетности организации за текущий отчетный год, за исключением случаев, когда невозможно установить связь этой ошибки с конкретным периодом либо невозможно определить влияние этой ошибки накопительным итогом в отношении всех предшествующих отчетных периодов.

Пересчет сравнительных показателей бухгалтерской отчетности осуществляется путем исправления показателей бухгалтерской отчетности, как если бы ошибка предшествующего отчетного периода никогда не была допущена (ретроспективный пересчет).

Ретроспективный пересчет производится в отношении сравнительных показателей начиная с того предшествующего отчетного периода, представленного в бухгалтерской отчетности за текущий отчетный год, в котором была допущена соответствующая ошибка.

Согласно п. 10 ПБУ 22/2010 в случае исправления существенной ошибки предшествующего отчетного года, выявленной после утверждения бухгалтерской отчетности, утвержденная бухгалтерская отчетность за предшествующие отчетные периоды не подлежит пересмотру, замене и повторному представлению пользователям бухгалтерской отчетности.

Как установлено в п. 11 ПБУ 22/2010, если существенная ошибка была допущена до начала самого раннего из представленных в бухгалтерской отчетности за текущий отчетный год предшествующих отчетных периодов, корректировке подлежат вступительные сальдо по соответствующим статьям активов, обязательств и капитала на начало самого раннего из представленных отчетных периодов (обычно три года).

Если определить влияние существенной ошибки на один или более предшествующих отчетных периодов, представленных в бухгалтерской отчетности, невозможно, организация должна скорректировать вступительное сальдо по соответствующим статьям активов, обязательств и капитала на начало самого раннего из периодов, пересчет за который возможен (п.12 ПБУ 22/2010).

Отметим, что невозможно определить влияние существенной ошибки на предшествующий отчетный период, если требуются сложные и (или) многочисленные расчеты, при выполнении которых невозможно выделить информацию, свидетельствующую об обстоятельствах, существовавших на дату совершения ошибки, либо необходимо использовать информацию, полученную после даты утверждения бухгалтерской отчетности за такой предшествующий отчетный период (п. 13 ПБУ 22/2010).

Упрощенная процедура исправления ошибок

Организации, которые вправе применять упрощенные способы ведения бухгалтерского учета, включая упрощенную бухгалтерскую (финансовую) отчетность (например, субъекты малого предпринимательства), могут исправлять существенную ошибку предшествующего отчетного года, выявленную после утверждения бухгалтерской отчетности за этот год, в порядке, установленном п. 14 ПБУ 22/2010 для несущественных ошибок, без ретроспективного пересчета, а именно записями по соответствующим счетам бухгалтерского учета в том месяце отчетного года, в котором выявлена ошибка. Прибыль или убыток, возникшие в результате исправления указанной ошибки, отражаются в составе прочих доходов или расходов текущего отчетного периода на счете 91 «Прочие доходы и расходы».

Пример 6

В январе 2017 г. после реформации баланса, подписания и представления пользователям бухгалтерской отчетности обнаружена ошибка, допущенная в сентябре 2016 г. Бухгалтерская отчетность еще не утверждена собственниками организации. В результате ошибки занижена сумма расходов по аренде офиса. Цена ошибки — 500 000 руб. Кроме того, не был отражен НДС с арендной платы в размере 90 000 руб.

Данная ошибка признана существенной.

В бухгалтерском учете на 31 декабря 2016 г. произведены исправительные записи:

Дебет 26 «Общехозяйственные расходы», Кредит 60 «Расчеты с поставщиками и подрядчиками» — 500 000 руб. — доначислена сумма арендной платы за сентябрь 2016 г.; Дебет 19 «Налог на добавленную стоимость по приобретенным ценностям», Кредит 60 — 90 000 руб. — отражен «входной» НДС по арендной плате за сентябрь 2016 г.; Дебет 68 «Расчеты с бюджетом по налогам и сборам», субсчет «Расчеты по НДС», Кредит 19 — 90 000 руб. — принят к вычету из бюджета НДС по арендной плате за сентябрь 2016 г.; Дебет 90 «Продажи», субсчет «Себестоимость продаж», Кредит 26 — 500 000 руб. — списана сумма ранее не учтенной арендной платы за сентябрь 2016 г.; Дебет 90, субсчет «Прибыль/убыток от продаж», Кредит 90, субсчет «Себестоимость продаж» — 500 000 руб. — закрыт субсчет «Себестоимость продаж» счета 90; Дебет 99 «Прибыль и убытки», Кредит 90, субсчет «Прибыль/убыток от продаж» — 500 000 руб. — закрыт субсчет «Прибыль/убыток от продаж»; Дебет 84 «Нераспределенная прибыль (непокрытый убыток)», Кредит 99 — 500 000 руб. — скорректирована сумма чистой прибыли.

В Отчете о финансовых результатах за 2016 г. значение по строке 2120 «Себестоимость продаж» необходимо увеличить на 500 000 руб. и изменить другие показатели данного отчета, например, по строкам 2100 «Валовая прибыль (убыток)», 2220 «Прибыль (убыток) от продаж» и т. д.

Пример 7

Воспользуемся условиями предыдущего примера. При этом предположим, что ошибка выявлена в июне 2017 г. после подписания, представления и утверждения отчетности.

В этом случае в июне 2017 г. ошибку надо будет исправить следующим образом:

Дебет 84, Кредит 60 — 500 000 руб. — доначислена сумма арендной платы за сентябрь 2016 г.; Дебет 19, Кредит 60 — 90 000 руб. — отражен «входной» НДС по арендной плате за сентябрь 2016 г.; Дебет 68, субсчет «Расчеты по НДС», Кредит 19 — 90 000 руб. — принят к вычету из бюджета НДС по арендной плате за сентябрь 2016 г.;

В данной ситуации отчетность за 2016 г. не корректируется.

Будет пересчитан (изменен) показатель чистой прибыли за 2017 г. (ретроспективный пересчет) по строке 1370 «Нераспределенная прибыль (непокрытый убыток)» бухгалтерского баланса за 2017 г. и по строке 2400 «Чистая прибыль (убыток)» Отчета о финансовых результатах за 2017 г.

Информация о существенных ошибках

В пояснительной записке к годовой бухгалтерской отчетности организация обязана раскрывать следующую информацию в отношении существенных ошибок предшествующих отчетных периодов, исправленных в отчетном периоде:

- характер ошибки;

- сумму корректировки по каждой статье бухгалтерской отчетности — по каждому предшествующему отчетному периоду в той степени, в которой это практически осуществимо;

- сумму корректировки по данным о базовой и разводненной прибыли (убытку) на акцию (если организация обязана раскрывать информацию о прибыли, приходящейся на одну акцию);

- сумму корректировки вступительного сальдо самого раннего из представленных отчетных периодов (п. 15 ПБУ 22/2010).

Если невозможно определить влияние существенной ошибки на один или более предшествующих отчетных периодов, представленных в бухгалтерской отчетности, то в пояснительной записке к годовой бухгалтерской отчетности раскрываются причины этого, а также приводится описание способа отражения исправления существенной ошибки в бухгалтерской отчетности организации и указывается период, начиная с которого внесены исправления (п. 16 ПБУ 22/2010).

Практика показывает: ни одна аудиторская проверка не обходится без выявления ошибок в ведении бухгалтерского или налогового учёта и составления финансовой отчётности. Конечно, часть ошибок возникает из-за банальной невнимательности, но тем не менее значительная часть является результатом неверной интерпретации нормативных актов или незнания последних изменений законодательства. Основываясь на нашей практике, мы представляем вам 10 наиболее часто встречающихся ошибок, выявляемых в ходе аудита, а также рекомендации наших аудиторов, которые помогут их избежать.

1. Недостаточный контроль за формированием форм бухгалтерской отчетности

Часто компании, применяющие программное обеспечение для автоматизации формирования бухгалтерской отчетности, не уделяют должного внимания контролю за полученным результатом. В такой отчетности возможны самые различные ошибки – от несущественных несоответствий данным учета до серьезных искажений.

Мы рекомендуем в обязательном порядке контролировать и проверять результат автоматического заполнения отчетных форм.

2. При формировании бухгалтерской отчетности искажаются показатели дебиторской и кредиторской задолженности (завышаются или занижаются)

Как правило, завышение показателей происходит из-за не проведенного своевременно зачета полученного или выплаченного аванса.

Занижение данных о дебиторской и кредиторской задолженности, как правило, происходит вследствие сворачивания задолженности по разным контрагентам. К таким случаям относится свернутое отражение задолженности перед сотрудниками компании по заработной плате или по подотчетным суммам. Встречаются случаи свернутого отражения задолженности по налогам или по взносам на социальное страхование.

Для целей корректного отражения дебиторской и кредиторской задолженности, мы рекомендуем контролировать своевременный зачет полученных/выплаченных авансов. Мы также рекомендуем контролировать отсутствие свернутой дебиторской и кредиторской задолженности по разным контрагентам в отчетности.

3. Компании не начисляют необходимые резервы – резерв по сомнительным долгам, резерв под обесценение материальных ценностей

В условиях кризиса некоторые компании отказались от начисления резервов полностью или стараются свести их величины к минимуму, ведь начисление резерва напрямую снижает показатель полученной в текущем периоде прибыли.

Напомним, что показатели бухгалтерской отчетности должны давать достоверное представление о финансовом состоянии организации. В случае наличия сомнительной дебиторской задолженности или запасов, которые морально устарели, и возможность их дальнейшей реализации вызывает сомнения, компании обязаны начислить соответствующие резервы в отчетности.

4. Компании начисляют отложенные налоговые активы в отчетности по налоговым убыткам без оценки возможности использования этого актива

По правилам налогового законодательства, компании вправе переносить налоговые убытки на будущее в течение 10 лет. Зачастую компании, даже такие, которые генерируют налоговые убытки из года в год, отражают отложенный налоговый актив в балансе, при этом не оценивая реальные возможности компании использовать накопленный налоговый убыток.

Согласно нормам бухгалтерского учета, отложенные налоговые активы признаются в отчетности при условии существования вероятности того, что компания получит налогооблагаемую прибыль в последующих отчетных периодах. В случаях, когда компании из года в год генерируют налоговые убытки, вероятность использования накопленного убытка в полном объеме весьма маловероятна. Следовательно, признание отложенного налогового актива по налоговому убытку не всегда правомерно, а в некоторых случаях может быть расценено как неправомерное завышение активов.

Мы рекомендуем компаниям отражать отложенные налоговые активы с учетом оценки финансовых перспектив и имеющихся прогнозов по налоговым результатам.

5. Неверно определяется дата оприходования материальных ценностей при импорте товаров

Очень часто при закупках материалов или товаров от иностранного поставщика, бухгалтерия отражает их приход в бухгалтерском учете на дату штампа таможенной службы «Выпуск разрешен». Обращаем внимание, что все активы организации должны быть оприходованы на дату перехода права собственности на них. Момент перехода права собственности, как правило, определяется соглашением сторон. Зачастую момент перехода права собственности приравнен к моменту перехода рисков, который, в свою очередь, переходит, как правило, в момент передачи товара от продавца перевозчику. Соответственно, на практике это означает, что именно на эту дату товары должны отражаться в учете.

Неверное определение даты отражения в учете товаров приводит к искажениям показателей отчетности, а также к неверному определению курса валюты, по которому должна отражаться стоимость товара.

Мы рекомендуем отражать приобретенные ценности по импортным договорам с учетом условий договоров о переходе права собственности.

6. Компании не отражают активы в составе объектов основных средств, по которым не перешло право собственности

В договорах покупки крупного оборудования, машин, даже объектов недвижимости может быть предусмотрена отсрочка платежа от нескольких месяцев до нескольких лет. При этом поставщик в целях подстраховки может предусмотреть переход права собственности на продаваемый объект только после получения полной оплаты за него. При этом акт приема-передачи объекта составляется сразу, компания использует основное средство в производственной деятельности.

В этом случае часто компании-покупатели отражают основное средство на забалансовых счетах, руководствуясь формальным отсутствием перехода права собственности, что является некорректным. В данном случае нам следует обратиться к нормам ПБУ 6/01 «Учет основных средств». Среди критериев признания объекта в качестве основного средства указаны стоимостная оценка свыше 100 тыс. руб., срок предполагаемого использования свыше 12 месяцев, способность приносить выгоду и готовность к эксплуатации. Условий о факте перехода права собственности ПБУ 6/01 не содержит.

Более того, общие принципы, на которых базируется учет и составление отчетности, требуют, чтобы отражение в бухгалтерском учете фактов хозяйственной деятельности происходило исходя не столько из их правовой формы, сколько из их экономического содержания и условий хозяйствования (требование приоритета содержания перед формой).

Мы рекомендуем отражать объекты в составе основных средств в соответствии с критериями, указанными в ПБУ 6/01, не дожидаясь формального перехода права собственности.

7. Компании не отражают расходы в бухгалтерском учете до получения первичных документов поставщиков

Бухгалтеры компаний часто не отражают в бухгалтерском учете расходы, руководствуясь отсутствием первичного документа от поставщика (например, акта по оказанным услугам). Во многих случаях такая позиция связана стремлением сблизить бухгалтерский учет и налоговый учет (ведь для налога на прибыль расходы нельзя признать в отсутствие первичных документов от контрагента). Учитывая, что на практике неполучение документов от поставщиков или их получение со значительным опозданием очень распространено, такой подход может привести к недоотражению значительной суммы расходов, относящейся к отчетному году, и как следствие к неправомерному завышению прибыли за отчетный год. При таком подходе финансовый результат искажается, и собственники компании вводятся в заблуждение завышенными прибыльными показателями.

Расходы подлежат отражению в регистрах бухгалтерского учета на дату выполнения условий их признания в соответствие с ПБУ «Расходы организации» 10/99. Согласно нормам данного ПБУ расходы признаются в бухгалтерском учете при наличии следующих условий:

- расход производится в соответствии с конкретным договором, требованием законодательных и нормативных актов, обычаями делового оборота;

- сумма расхода может быть определена;

- имеется уверенность в том, что в результате конкретной операции произойдет уменьшение экономических выгод организации. Уверенность в том, что в результате конкретной операции произойдет уменьшение экономических выгод организации, имеется в случае, когда организация передала актив либо отсутствует неопределенность в отношении передачи актива.

Как видно, среди условий признания расходов отсутствует наличие первичного документа от контрагентов.

Таким образом, в случаях, когда расходы фактически произведены, и вышеперечисленные условия выполняются, компании должны отразить расходы в учете. В ином случае, прибыль компании за отчётный год будет необоснованно завышена.

Мы рекомендуем компаниям на основании заключенных договоров анализировать фактически произведенные расходы. При выполнении вышеуказанных условий для признания расходов – мы рекомендуем компаниям составлять внутренний первичный документ, на основании которого расход будет отражен в учете. После получения первичного документа от контрагента, при необходимости в учет могут внесены изменения.

Такой подход обеспечит достоверное отражение финансовых результатов компании.

8. Компании выплачивают премии руководителю без получения письменного одобрения собственника

Зачастую выплата бонусов руководителю компании, прямо не предусмотренных условиями заключенного трудового договора, документально оформляется только приказом самого же руководителя. Такая позиция может повлечь претензии, во-первых, со стороны собственников (участников, акционеров) относительно факта выплаты или размера бонуса, во-вторых со стороны налоговых органов по вопросу обоснованности и документального подтверждения данных расходов.

В зависимости от условий заключенных трудовых договоров, а также от положений уставных документов, премирование руководителя может находится в рамках полномочий общего собрания участников (акционеров) или совета директоров.

Мы рекомендуем компаниям выплачивать премии руководителям только на основании прямого указания в трудовом договоре, а при его отсутствии – на основании решения участников (акционеров) или совета директоров.

9. Компании не отражают в составе доходов присужденные судом штрафы и неустойки

В соответствии с Налоговым кодексом России причитающиеся по решению суда суммы должны отражаться в составе внереализационных доходов на дату вступления в силу решения суда.

Зачастую в бухгалтерию компаний не поступает оперативная информация о статусе судебных процессов. Это приводит к тому, что компания не отражается в составе доходов присужденные судом суммы неустоек, штрафов и иных платежей, причитающихся к получению. Несвоевременное отражение таких доходов приводит к недоплате налога на прибыль.

Мы рекомендуем компаниям отслеживать результаты судебных процессов для своевременного отражения в учете их результатов.

10. Компании не применяют правила «тонкой капитализации» при расчете процентов по контролируемой задолженности

Компании не всегда контролируют условия, при которых полученные займы признаются контролируемыми для целей налогообложения. В частности, в случаях, когда российские компании, аффилированные по отношению к иностранным участникам российской компании, выступают поручителями по долговому обязательству перед неаффилированным займодавцем. Напоминаем, что в таких случаях, задолженность также признается контролируемой, и проценты по ней признаются в расходах в особом порядке.

Также зачастую компании не признают контролируемой задолженность при получении займов от «сестринских» иностранных компаний, не имеющих прямого или косвенного владения в капитале российской организации. Несмотря на то, что пока Налоговое законодательство не приравнивает такую задолженность к контролируемой, тенденции судебной практики свидетельствуют в пользу высокого налогового риска данной позиции, что может привести к значительным налоговым доначислениям.

Также важно отметить, что с 2017 года в понятие контролируемой задолженности внесены изменения на законодательном уровне, и начиная с 2017, к примеру, займ от сестринской компании будет признаваться контролируемым на основании положений Налогового кодекса.

Вы можете обратиться в компанию Awara для получения подробной и независимой экспертизы соблюдения правил ведения бухгалтерской или налоговой отчётности в Вашей компании. Ознакомьтесь со списком наших аудиторских услуг.

Контакты

- info@awaragroup.com

- +7 495 225-30-38 Москва

- +7 812 244-75-49 Санкт-Петербург

- +7 4822 63-00-62 Тверь

План

-

Понятие существенности

и несущественности ошибки -

Действия аудитора

по определению предела максимально

допустимой суммы ошибки

Выучив эту тему, студенты должны

знать:

-

понятие

“существенность”, “материальность”; -

подходы определения

существенности отклонений; -

пределы

существенности; -

абсолютная и

относительная величина существенности.

На основе приобретенных теоретических

знаний студенты должны уметь:

-

рассчитать

планируемый уровень существенности; -

определить

фактический уровень существенности -

обосновать тип

аудиторского заключения, исходя из

фактического уровня существенности.

|

ключевые |

|

|

|

При подготовке к семинарскому

занятию стоят обязательно изучить

содержание таких международных

стандартов:

-

МСА 200 “Цель и общие принципы аудиторской

проверки финансовых отчетов”; -

МСА 230 “Документация”;

-

МСА 320 «Существенность в аудите»

Ошибки в финансовой

отчетности независимыми аудиторами

должны признаваться существенными,

если в результате этого пользователи

данной отчетности могут быть

дезориентированы в принятии своих

решений или могут понести убытки.

Концепция

существенности ошибки в международной

аудиторской практике используется

таким образом:

-

как основа для

выделения объектов аудирования при

определении важных, нетипичных ошибок

статей и счетов, содержащих ошибку

(зоны риска), которым стоит уделять

особое внимание; -

как основа оценки

собранных данных; -

как основа для

принятия решений о содержании аудиторского

отчета.

Порядок определения

существенности регулируется международным

стандартом аудита 320 «Существенность

в аудите». Согласно МСА 320 информация

является существенной, если ее пропуск

или неправильное отображение могут

повлиять на экономические решения

пользователей, принятых на основе

финансовых отчетов. Существенность

зависит от размера суммы статьи или

значимости ошибки, допущенной при

определенных обстоятельствах в связи

с пропуском или неправильным отображением.

Различают три

основных уровня существенности ошибки.

Первый уровень

— ошибка,

сумма которой мала, а содержание

(качественная сторона) незначительно,

поэтому они не могут повлиять на решение

пользователей информации (например,

обнаруженные недостатки оценки активов

на незначительную сумму). Такая ошибка

в отчетности считается несущественной.

В этом случае предоставляется положительное

аудиторское заключение.

Второй уровень

— существенная

ошибка, которая влияет на принятие

пользователем тех или иных решений,

однако, невзирая на содержание внешней

финансовой отчетности в целом объективно

отражает реальную действительность и

является релевантной (например,

установление фактов наличия просроченной

задолженности в составе дебиторской

или кредиторской задолженности

предприятия). В таком случае аудиторское

заключение будет содержать предостережение

с указанием на количественную и

качественную характеристику данной

ошибки, то есть иметь характер

условно-положительного.

Третий уровень

— ошибка в

учете и отчетности, которая ставит под

сомнение верность и объективность всей

отчетной информации в целом. Полагаясь

на такую искаженную информацию (например,

искажение информации о финансовых

результатах деятельности, о величине

собственного капитала), пользователи

могут принять в корне неверное решение.

При установлении ошибки, которая отвечает

этому уровню существенности, в аудиторском

заключении приводится аргументированное

негативное мнение о состоянии учета и

финансовой отчетности предприятия-заказчика

или дается отказ в выдаче заключения

(при наличии дополнительных мотивов —

недостаточность информации для углубления

аудиторской процедуры, неэтичное

поведение заказчика).

Аудитор должен

принимать во внимание две стороны

существенности в аудите:

-

количественную;

-

качественную.

Из качественной

точки зрения аудитор должен использовать

свое профессиональное суждение для

того, чтобы определить носят или не

носят существенный характер обнаруженные

в ходе проверки отклонения. Из

количественной точки зрения аудитор

должен оценить, превышают ли отдельно

или в сумме обнаруженные отклонения

установленный уровень существенности.

Может определяться

абсолютная и относительная величина

существенности (первая реже). Относительная

(релятивная) величина существенности

определяется в процентном отношении к

соответствующей (избранной самим

аудитором) базовой величине (общая

валюта баланса, прибыль к налогообложению,

объем реализации, сумма чистых активов,

товарооборот, стоимость необоротных

активов и ряд, других).

Уровень существенности

устанавливается на стадии планирования

и зависит от особенности клиента:

-

отрасль

функционирования; -

размер предприятия;

-

сумма прибыли к

налогообложению; -

стоимость оборотных

средств; -

сумма валюты

баланса; -

кредиторская

задолженность; -

сумма капитала;

-

наличие условных

обязательств; -

необычная статья

в отчетности и др.

Значение уровня

существенности должно быть в обязательном

порядке отображено в общем плане аудита.

Однако данный показатель должен

учитываться аудитором не только на

этапе планирования, когда определяется

содержание, расходы времени и объем

аудиторской процедуры, но и в процессе

проведения проверки и составления

вывода.

В случае изменения

уровня существенности в рабочей

документации обязательно должны быть

зафиксированы факт изменения уровня

существенности, новое его значение, в

соответствии с расчетами и приведена

аргументация изменений.

Между существенностью

и аудиторским риском существует обратная

взаимосвязь, то есть, чем выше уровень

существенности, тем ниже аудиторский

риск, и наоборот. Аудитор должен учитывать

обратную взаимосвязь между существенностью

и аудиторским риском при определении

характера, расчета времени и объема

аудиторских процедур. Например, если

после планирования конкретной аудиторской

процедуры аудитор определяет, что

приемлемый уровень существенности

ниже, аудиторский риск увеличивается.

Как показывает

опыт заграничной и отечественной

аудиторской практики, при определении

общего критерия существенности —

предельно допустимого размера ошибки

(ПДРО) существует определенная проблема.

Это связано с тем, что конкретные

пользователи финансовой информации

могут быть разными и, как правило,

аудиторам предварительно их состав не

известен. Как отмечается в специальной

литературе, Комитет по международной

аудиторской практике не готов предложить

практикующим аудиторам конкретные

критерии существенности.

Аудиторы Украины

в контексте принятия международных

стандартов в качестве национальных

перешли к обязательному применению

концепции существенности ошибки. В

отсутствии конкретных критериев

существенности аудиторская фирма еще

только нарабатывает эмпирически наиболее

приемлемые подходы к решению данной

проблемы.

Поэтому целесообразнее

обратиться к заграничному опыту

аудиторской практики страны — родоначальника

аудита.

Следует отметить,

что как в США, так и в Великобритании

используются ориентировочные критерии

существенности (табл. 6.1), поскольку их

конкретное установление зависит от

масштабов деятельности клиента, что, в

свою очередь, накладывает отпечаток на

использование расчетной базы для

определения этого показателя. Важную

роль здесь также играет качественная

сторона (характер) обнаруженных отклонений

(ошибки, нарушений).

Таблица 5.1 —

Ориентировочные критерии существенности

ошибки в финансовой отчетности %

|

Расчетная база |

США |

Великобритания |

||

|

минимум |

максимум |

минимум |

максимум |

|

|

Объем |

Не используется |

0,5 |

1 |

|

|

Прибыль |

5 |

10 |

5 |

10 |

|

Оборотные |

5 |

10 |

Не используется |

|

|

Общая |

3 |

6 |

1 |

2 |

|

Текущие |

5 |

10 |

5 |

10 |

Применение расчетной

базы и критериев существенности

аудиторской фирмой зависит от принятой

внутрифирменной политики их деятельности,

ориентированной на особенности

контингента клиентов, которые

обслуживаются.

Да, расчетная база

для определения пределов существенности

в зависимости от отрасли, в которой

действует предприятие-заказчик, может

быть такими, как в таблице 5.2.

Таблица 5.2 —

Расчетная база для оценки существенности

ошибки

|

№ з/п |

Отрасль |

Расчетная база |

|

1 |

Легкая |

Выручка |

|

2 |

Торговля |

Выручка |

|

3 |

Транспорт |

Стоимость |

|

4 |

Нефте-, |

Стоимость |

|

5 |

Инвестиционная |

Прибыль |

|

6 |

Малые |

Валюта |

|

7 |

Бюджетная |

Процент |

Для составления

предварительного суждения относительно

существенности ошибки возможно

использования следующих критериев

(таблица 5.3).

Таблица 5.3 — Данные

для формирования предварительного

суждения о существенности ошибки %

|

Расчетная база |

Предыдущее суждение о существенности |

|

|

минимум % |

максимум % |

|

|

Выручка |

0,2 |

0,5 |

|

Прибыль |

2 |

5 |

|

Прибыль |

4 |

7 |

|

Стоимость |

1 |

1,5 |

|

Валюта |

0,5 |

1 |

|

Сумма |

1,5 |

2 |

Существенность

ошибки (предсказуемая) должна определяться

еще до составления плана и программы

аудита. Далее, с учетом установленного

(предельного) предела существенности

ошибки и величины аудиторского риска

не только планируется работа по аудиту,

но и реализуются аудиторские процедуры,

собираются аудиторские доказательства,

составляется аудиторское заключение.

В процессе аудита

аудитор сравнивает установленный предел

существенности с фактическими значениями

обнаруженной ошибки и принимает решение

относительно их существенности (или

несущественность).

Определяя границу

существенности ошибки, аудитор должен

исходить из того, что в его обязанность

не входит подтверждать абсолютную

точность бухгалтерской отчетности, он

не ставит целью обнаружить ошибку (он

должен собрать достаточное количество

информации, оценить ее и сформировать

собственное мнение).

В Украине, как и в

большинстве страны, единых правил и

подходов, к определению уровня

существенности не существуют.

Однако опыт

показывает, что применяют два подхода:

индуктивный и дедуктивный.

Суть индуктивного

подхода заключается в том, что сначала

определяется допустимая существенность

ошибки по отдельной статье отчетности,

а затем на основе обобщения – общая

величина существенности для отчетности

в целом.

Дедуктивный

подход, напротив, предусматривает

первоочередное определение общей

«суммарной» величины допустимой ошибки

в финансовых отчетах, а затем распределение

ее между конкретными статьями отчетности.

При этом стоит

учитывать важность, материальность

каждой статьи, ее влияние, на верность

отчетности, роль в процессе принятия

управленческих решений.

Да, например: ошибки

по статье оборотных активов и краткосрочных

обязательств является более значимыми

по сравнению с ошибкой по статье капитала

или долгосрочных обязательств, поскольку

первые определяют уровень ликвидности

предприятия. Отсюда предел существенности

ошибки по текущим активам и обязательствам

должен быть намного ниже по сравнению

с другой статьей.

Следовательно,

при низком уровне существенности,

аудитору необходимо реализовать большее

количество процедуры (больше собрать

свидетельств), чем при запланированном

высоком значении существенности ошибки.

Необходимо

помнить! Аудитор

не должен согласовывать уровень

существенности, которые он устанавливает

относительно конкретного предприятия-клиента,

конкретной проверки. Это объясняется

тем, что только аудитор (АФ) отвечает за

качество и последствия аудиторской

проверки, а не клиент. Аудитор на основе

определенной существенности устанавливает

для себя уровень аудиторского риска,

количество и виды аудиторских процедур,

порядок проведения аудита.

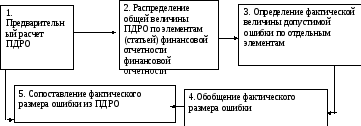

Рассмотрим

последовательность действий аудитора

по определению размерапредельно

допустимой суммы ошибки исходя из

требований Международного стандарта

аудита (МСА) 320 «Существенность в аудите».

Порядок оценки

уровня существенности ошибки в финансовой

отчетности предприятия-заказчика и

последовательность действий аудитора

проиллюстрированы на рисунке 5.1.

Остановимся более

обстоятельно на характеристике каждого

из отмеченных блоков.

На основе

установленных пределов существенности

и расчетной базы — показателей финансовой

отчетности — рассчитываются абсолютные

значения существенности ошибки по

минимальному и максимальному пределам

(табл. 6.4).

Рис. 5.1 — Последовательность оценки

уровней существенности ошибки в

финансовой отчетности предприятия-заказчика.

Таблица 5.4 — Расчет пределов ГПРП по

отчетность клиента

|

Расчетная база |

Сумма по отчетность, грн |

Минимум |

Максимум |

||

|

% |

сумма, грн |

% |

сумма, грн |

||

|

Прибыль |

27 710 |

5 |

1385,5 |

10 |

2771 |

|

Оборотные |

42 920 |

5 |

2146 |

10 |

4292 |

|

Общая |

43 160 |

3 |

1294,8 |

6 |

2589,6 |

|

Текущие |

8350 |

5 |

417,5 |

10 |

835 |

Дальше проведем распределение общей

величины ПДРО по элементам внутри каждой

расчетной базы: например, по оборотным

активам (табл. 6.5).

Таблица 5.5 — Распределение общей суммы

по оборотным активам, грн.

|

Виды оборотных активов |

Минимум |

Максимум |

|

Средства |

353 |

706 |

|

Дебиторская |

608,5 |

1217 |

|

Товарно-материальные |

1184,5 |

2369 |

|

Итого |

2146 |

4292 |

Определение

пределов существенности по контролируемой

статье отчетности позволяет выделить

узкие места, которые требуют достаточно

большого отбора объектов для их

тестирования, а, следовательно,

концентрации работы на ключевых

направлениях. Другими словами, большего

внимания требуют именно те отклонения

(ошибки, нарушения), которые по своему

значению превышают максимальный предел

существенности, а также те, которые

угодили в установленный интервал.

Для того чтобы

ошибку, обнаруженную в результате

выборочного контроля, можно было

распространить на всю генеральную

совокупность объекта, который проверяется,

используют следующую формулу:

|

Величина потенциальной ошибки |

= |

Сумма обнаруженной ошибки |

* |

Сумма совокупности |

|

Сумма выборки |

Полученные данные

по видам объектов сгруппировано в

таблице 5.6.

Таблица 5.6 —

Обобщение фактического размера ошибки

по оборотным средствам

|

Виды оборотных активов |

ПДРО |

Фактическая ошибка, обнаруженная |

|

|

минимум |

максимум |

||

|

Средства |

353 |

706 |

136 |

|

Дебиторская |

608,5 |

1217 |

1612 |

|

Запасы |

1184,5 |

2369 |

1838 |

|

ИТОГО |

2146 |

4292 |

3586 |

При сопоставлении

фактического размера ошибки с предельно

допустимым его размером необходимо

установить, какому уровню существенности

он соответствует, и принять решение

относительно существенности ошибки, а

именно:

1) поставить под

сомнение правильность и объективность

данных по статье с превышением максимальной

границы существенности (в этом случае

по дебиторской задолженности).

2) расширить

информационную базу тестирования по

объектам, где обнаруженные ошибки,

которые находятся в пределах расчетных

границ существенности (запасы

товарно-материальных ценностей) для

того, чтобы аргументировать тенденцию

к возможному превышению максимального

размера существенности и обоснованию

возможного отрицательного мнения в

аудиторском заключении.

-

Раскройте понятие

существенности ошибки. -

Назовите основные

уровни существенности и дайте их

характеристику -

Какие ориентировочные

критерии существенности используются

в Великобритании и США? -

Какая последовательность

действий аудитора по определению

пределов предельно допустимой суммы

ошибки исходя из требований МСА 320

«Существенность в аудите»? -

Дайте характеристику

индуктивного подхода к оценке

существенности. -

Раскройте сущность

дедуктивного подхода к оценке

существенности. -

Дайте характеристику

абсолютной и относительной величины

существенности. -

Раскройте действия

аудитора по определению предельно

допустимого размера ошибки

-

Сущностный анализ

понятия «существенность» и «материальность» -

Планирование

аудита: определение уровня существенности. -

Существенность

и аудиторский риск: установление

взаимосвязи. -

Влияние уровня

существенности на выбор типа аудиторского

вывода. -

Взаимосвязь между

существенностью и аудиторским риском. -

Способы установления

уровня существенности.