Ставится ли печать на счете-фактуре, может интересовать бухгалтера, если он впервые оформляет этот документ. Впрочем, у опытных специалистов порой тоже возникают сомнения по этому поводу. Нюансы, связанные с проставлением печати в счетах-фактурах в 2022 году, рассмотрим в нашей статье.

Ставится ли печать на счете-фактуре?

Коммерсант, который в последний раз оформлял счет-фактуру более 10 лет назад, сегодня может призадуматься: печать на счете-фактуре ставится или нет, т. к. в прошлом печать была обязательным реквизитом этого документа. Без ее присутствия составление счета-фактуры теряло смысл, а налоговый вычет был невозможен. В те времена статус любого документа без печати был ничтожен.

Современные требования к проставлению печати в документах изменились коренным образом. Например, сейчас компаниям позволено вовсе не иметь печати, если в их уставе она не упомянута. Это стало возможным с 07.04.2015 (п. 7 ст. 2 закона «Об акционерных обществах» от 26.12.1995 № 208-ФЗ, п. 5 ст. 2 закона «Об обществах с ограниченной ответственностью» от 08.02.1998 № 14-ФЗ).

Подробности см. в материале «Печать не является обязательным атрибутом первички».

Таким образом, ответ на вопрос, ставят ли печать на счете-фактуре, таков: уже много лет она не является обязательным реквизитом. Хотя те, кто еще не привык к документам без печати, могут ее ставить в качестве дополнительного реквизита (письмо Минфина от 30.10.2012 № 03-07-09/146, ФНС от 26.01.2012 № ЕД-4-3/1193).

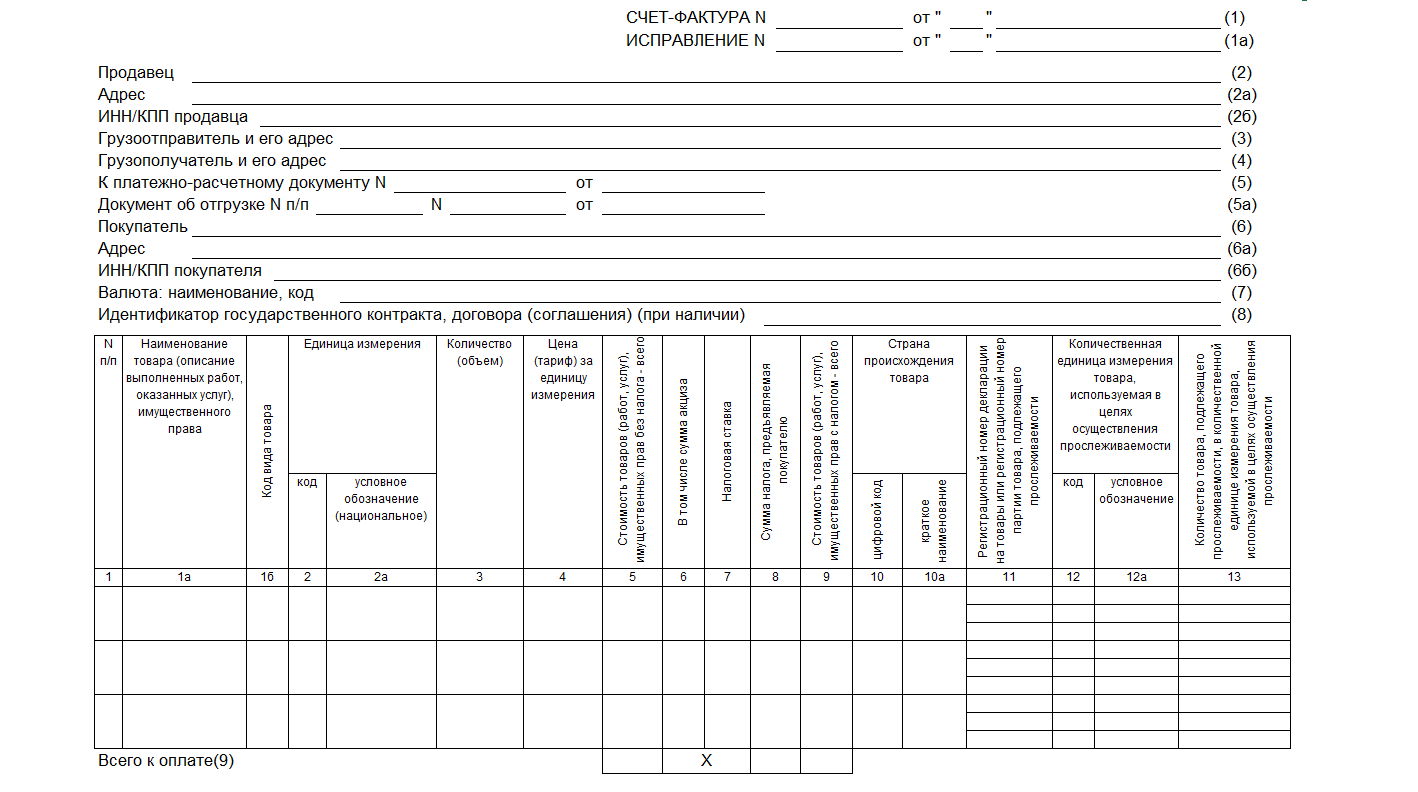

С 01.07.2021 действует новый бланк счета-фактуры, в т.ч. корректировочного, в редакции постановления Правительства РФ от 02.04.2021 № 534. Обновление бланка вызвано внедрением системы прослеживаемости товаров. Использовать новый бланк обязаны все налогоплательщики, даже в случае, если товары не включены в систему прослеживаемости. Подробнее об изменениях внесенных в счет-фактуру мы рассказали здесь.

Скачать новый бланк счета-фактуры можно кликнув по картинке ниже:

Бланк счета-фактуры

Скачать

Эксперты КонсультантПлюс подготовили пошаговую инструкцию по оформлению каждой строки обновленного счета-фактуры. Чтобы все сделать правильно, получите пробный доступ к системе и переходите в Путеводитель. Это бесплатно.

Подробнее о современных требованиях к первичным документам читайте в материале «Первичный документ: требования к форме и последствия ее нарушения».

Если печать на счете-фактуре не ставится, удастся ли получить вычет?

Даже если коммерсант по привычке поставил печать на счете-фактуре, судьба налогового вычета от этого не изменится. В первую очередь нужно обратить внимание на полноту и правильность отражения обязательных реквизитов, т. к. иначе проблем с вычетом не избежать. К примеру, угрозой для вычета могут стать:

- недочеты и погрешности в наименовании, ИНН покупателя или продавца (письмо Минфина РФ от 15.05.2019 № 07-01-09/34738);

- неверно указанное наименование товара (письмо Минфина РФ от 14.08.2015 № 03-03-06/1/47252);

- искаженная сумма налога или налоговая ставка (письмо ФНС России от 11.04.2012 № ЕД-4-3/6103@);

- применение факсимильной подписи (письмо Минфина от 10.04.2019 № 03-07-14/25364).

Определить, существенна или нет ошибка в счете-фактуре и нужно ли ее исправлять, вам помогут разъяснения экспертов КонсультантПлюс. Если у вас еще нет доступа к этой правовой системе, пробный полный доступ к ней можно получить бесплатно.

Итоги

Ставить или нет печать на счете-фактуре, каждый коммерсант решает сам — никаких негативных последствий при этом не возникнет. Главное, чтобы все обязательные реквизиты были заполнены правильно и в полном объеме.

Нужна ли печать на счете-фактуре — сомнение, которое может возникнуть у начинающего бухгалтера. Отсутствие каких атрибутов счета-фактуры сделает его недействительным документом? Относится ли печать к таким атрибутам? Кто вправе заверять счета-фактуры? Нюансы о печати и подписантах счета-фактуры изложены в нашей статье.

Значение счета-фактуры при ОСНО

Счет-фактура (профессиональное сокращение — сч-ф, с/ф) — один из важнейших документов в бухгалтерии предприятия, применяющего основную систему налогообложения. При ОСНО фирма является плательщиком НДС. Для уменьшения суммы налога к уплате налогоплательщик применяет вычеты по налогу на добавленную стоимость.

Вычет по НДС можно получить только на основании правильно заполненного счета-фактуры.

Корректно составленный сч-ф от поставщика/исполнителя — гарантия уменьшения НДС к уплате. В то же время сч-ф с отсутствием какого-либо обязательного атрибута не может быть принят. Если бухгалтер все же рискнет и заявит вычет по такому сч-ф, то налоговая вычет снимет, доначислит налог и пени.

Сложно переоценить значение сч-ф, поэтому любой специалист досконально изучает этот документ, прежде чем принимать его к учету.

Обязательные атрибуты счета-фактуры

Счету-фактуре посвящена ст. 169 НК РФ. В п. 5 указанной статьи перечислены реквизиты, которые должны быть указаны в следующих документах:

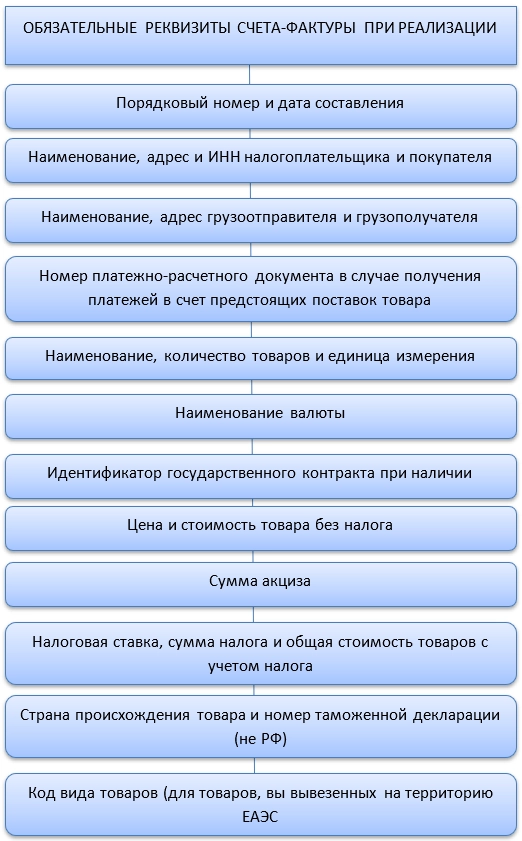

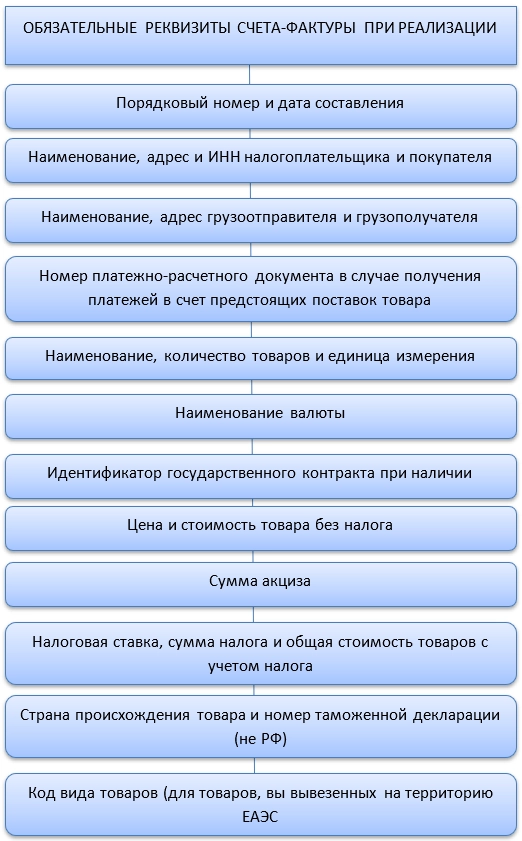

Вынесем на схему те параметры сч-ф при реализации, которые должны быть в нем обязательно:

В п. 6 ст. 169 НК РФ сказано, кто должен быть подписантом сч-ф. Подробнее об этом мы расскажем ниже в статье.

Как видим, указания на печать, как на обязательный реквизит в ст. 169 НК РФ отсутствует.

При внесении данных в счет-фактуру можно также руководствоваться Постановлением Правительства РФ от 26.12.2011 № 1137 В какой срок сдавать декларацию по НДС за 1 квартал 2019 года

Постановление разъясняет порядок заполнения сч-ф. В нем мы тоже не найдем такой обязанности налогоплательщика, как заверение сч-ф печатью.

Таким образом, задача — ставится печать на счете-фактуре или нет — решается однозначно:

Печать на счет-фактуру не ставят.

А если печать все-таки есть на документе?

Раньше невозможно было представить сч-ф без печати. Это было очень давно, но некоторые бухгалтеры столь же давно не работали с НДС, поэтому могли упустить тот факт, что в заверении печатью сч-ф уже не нуждается. Кроме того, есть категория бухгалтеров, которым сложно двигаться в ногу со временем и для которых документ, не заверенный печатью — это и не документ вовсе.

Специально для таких случаев поясняем, что решить проблему — ставится ли печать на счете-фактуре или нет— можно не столь однозначно. Печать не является обязательным атрибутом сч-ф. Но если кто-то все-таки поставит на него печать, это не будет являться нарушением.

По счету-фактуре с печатью можно принять НДС к вычету.

Кто вправе заверить счет-фактуру подписью

Вернемся к вопросу, кто подписывает счет-фактуру. Напоминаем, что о подписантах сказано в п. 6 ст. 169 НК РФ. Аналогичный порядок прописан и в Постановлении № 1137. Подписи должностных лиц — непременный атрибут счета-фактуры.

Следует отметить также возможность подписания сч-ф электронной подписью. Для обмена сч-ф между собой по ТКС у контрагентов должно быть достигнуто об этом соглашение. Соглашение лучше оформлять в письменном виде и делать частью договора.

Если один из контрагентов не имеет технической возможности принимать сч-ф в электронном виде, то делать это он не обязан и никакие санкции применяться к нему не будут. С таким контрагентом надо будет работать с использованием сч-ф на бумаге.

Подводим итоги

Оттиск печати на счете-фактуре не является однозначно необходимым атрибутом. Однако его наличие не ведет к отказу в вычете.

Подписывать счета-фактуры имеют право лишь определенные лица. При наличии соглашения между сторонами, передавать контрагенту счет-фактуру, подписанный электронной подписью, можно по ТКС или просто в электронном виде.

Нужна ли печать на счете-фактуре — сомнение, которое может возникнуть у начинающего бухгалтера. Отсутствие каких атрибутов счета-фактуры сделает его недействительным документом? Относится ли печать к таким атрибутам? Кто вправе заверять счета-фактуры? Нюансы о печати и подписантах счета-фактуры изложены в нашей статье.

Значение счета-фактуры при ОСНО

Счет-фактура (профессиональное сокращение — сч-ф, с/ф) — один из важнейших документов в бухгалтерии предприятия, применяющего основную систему налогообложения. При ОСНО фирма является плательщиком НДС. Для уменьшения суммы налога к уплате налогоплательщик применяет вычеты по налогу на добавленную стоимость.

Вычет по НДС можно получить только на основании правильно заполненного счета-фактуры.

Корректно составленный сч-ф от поставщика/исполнителя — гарантия уменьшения НДС к уплате. В то же время сч-ф с отсутствием какого-либо обязательного атрибута не может быть принят. Если бухгалтер все же рискнет и заявит вычет по такому сч-ф, то налоговая вычет снимет, доначислит налог и пени.

Сложно переоценить значение сч-ф, поэтому любой специалист досконально изучает этот документ, прежде чем принимать его к учету.

Обязательные атрибуты счета-фактуры

Счету-фактуре посвящена ст. 169 НК РФ. В п. 5 указанной статьи перечислены реквизиты, которые должны быть указаны в следующих документах:

Вынесем на схему те параметры сч-ф при реализации, которые должны быть в нем обязательно:

В п. 6 ст. 169 НК РФ сказано, кто должен быть подписантом сч-ф. Подробнее об этом мы расскажем ниже в статье.

Как видим, указания на печать, как на обязательный реквизит в ст. 169 НК РФ отсутствует.

При внесении данных в счет-фактуру можно также руководствоваться Постановлением Правительства РФ от 26.12.2011 № 1137 В какой срок сдавать декларацию по НДС за 1 квартал 2019 года

Постановление разъясняет порядок заполнения сч-ф. В нем мы тоже не найдем такой обязанности налогоплательщика, как заверение сч-ф печатью.

Таким образом, задача — ставится печать на счете-фактуре или нет — решается однозначно:

Печать на счет-фактуру не ставят.

А если печать все-таки есть на документе?

Раньше невозможно было представить сч-ф без печати. Это было очень давно, но некоторые бухгалтеры столь же давно не работали с НДС, поэтому могли упустить тот факт, что в заверении печатью сч-ф уже не нуждается. Кроме того, есть категория бухгалтеров, которым сложно двигаться в ногу со временем и для которых документ, не заверенный печатью — это и не документ вовсе.

Специально для таких случаев поясняем, что решить проблему — ставится ли печать на счете-фактуре или нет— можно не столь однозначно. Печать не является обязательным атрибутом сч-ф. Но если кто-то все-таки поставит на него печать, это не будет являться нарушением.

По счету-фактуре с печатью можно принять НДС к вычету.

Кто вправе заверить счет-фактуру подписью

Вернемся к вопросу, кто подписывает счет-фактуру. Напоминаем, что о подписантах сказано в п. 6 ст. 169 НК РФ. Аналогичный порядок прописан и в Постановлении № 1137. Подписи должностных лиц — непременный атрибут счета-фактуры.

Следует отметить также возможность подписания сч-ф электронной подписью. Для обмена сч-ф между собой по ТКС у контрагентов должно быть достигнуто об этом соглашение. Соглашение лучше оформлять в письменном виде и делать частью договора.

Если один из контрагентов не имеет технической возможности принимать сч-ф в электронном виде, то делать это он не обязан и никакие санкции применяться к нему не будут. С таким контрагентом надо будет работать с использованием сч-ф на бумаге.

Подводим итоги

Оттиск печати на счете-фактуре не является однозначно необходимым атрибутом. Однако его наличие не ведет к отказу в вычете.

Подписывать счета-фактуры имеют право лишь определенные лица. При наличии соглашения между сторонами, передавать контрагенту счет-фактуру, подписанный электронной подписью, можно по ТКС или просто в электронном виде.

Ставится ли печать на счете-фактуре, может интересовать бухгалтера, если он впервые оформляет этот документ. Впрочем, у опытных специалистов порой тоже возникают сомнения по этому поводу. Нюансы, связанные с проставлением печати в счетах-фактурах в 2022 году, рассмотрим в нашей статье.

Ставится ли печать на счете-фактуре?

Коммерсант, который в последний раз оформлял счет-фактуру более 10 лет назад, сегодня может призадуматься: печать на счете-фактуре ставится или нет, т. к. в прошлом печать была обязательным реквизитом этого документа. Без ее присутствия составление счета-фактуры теряло смысл, а налоговый вычет был невозможен. В те времена статус любого документа без печати был ничтожен.

Современные требования к проставлению печати в документах изменились коренным образом. Например, сейчас компаниям позволено вовсе не иметь печати, если в их уставе она не упомянута. Это стало возможным с 07.04.2015 (п. 7 ст. 2 закона «Об акционерных обществах» от 26.12.1995 № 208-ФЗ, п. 5 ст. 2 закона «Об обществах с ограниченной ответственностью» от 08.02.1998 № 14-ФЗ).

Подробности см. в материале «Печать не является обязательным атрибутом первички».

Таким образом, ответ на вопрос, ставят ли печать на счете-фактуре, таков: уже много лет она не является обязательным реквизитом. Хотя те, кто еще не привык к документам без печати, могут ее ставить в качестве дополнительного реквизита (письмо Минфина от 30.10.2012 № 03-07-09/146, ФНС от 26.01.2012 № ЕД-4-3/1193).

С 01.07.2021 действует новый бланк счета-фактуры, в т.ч. корректировочного, в редакции постановления Правительства РФ от 02.04.2021 № 534. Обновление бланка вызвано внедрением системы прослеживаемости товаров. Использовать новый бланк обязаны все налогоплательщики, даже в случае, если товары не включены в систему прослеживаемости. Подробнее об изменениях внесенных в счет-фактуру мы рассказали здесь.

Скачать новый бланк счета-фактуры можно кликнув по картинке ниже:

Бланк счета-фактуры

Скачать

Эксперты КонсультантПлюс подготовили пошаговую инструкцию по оформлению каждой строки обновленного счета-фактуры. Чтобы все сделать правильно, получите пробный доступ к системе и переходите в Путеводитель. Это бесплатно.

Подробнее о современных требованиях к первичным документам читайте в материале «Первичный документ: требования к форме и последствия ее нарушения».

Если печать на счете-фактуре не ставится, удастся ли получить вычет?

Даже если коммерсант по привычке поставил печать на счете-фактуре, судьба налогового вычета от этого не изменится. В первую очередь нужно обратить внимание на полноту и правильность отражения обязательных реквизитов, т. к. иначе проблем с вычетом не избежать. К примеру, угрозой для вычета могут стать:

- недочеты и погрешности в наименовании, ИНН покупателя или продавца (письмо Минфина РФ от 15.05.2019 № 07-01-09/34738);

- неверно указанное наименование товара (письмо Минфина РФ от 14.08.2015 № 03-03-06/1/47252);

- искаженная сумма налога или налоговая ставка (письмо ФНС России от 11.04.2012 № ЕД-4-3/6103@);

- применение факсимильной подписи (письмо Минфина от 10.04.2019 № 03-07-14/25364).

Определить, существенна или нет ошибка в счете-фактуре и нужно ли ее исправлять, вам помогут разъяснения экспертов КонсультантПлюс. Если у вас еще нет доступа к этой правовой системе, пробный полный доступ к ней можно получить бесплатно.

Итоги

Ставить или нет печать на счете-фактуре, каждый коммерсант решает сам — никаких негативных последствий при этом не возникнет. Главное, чтобы все обязательные реквизиты были заполнены правильно и в полном объеме.

Skip to content

Порой неопытный бухгалтер сталкивается с вопросом правильного оформления счетов-фактур. Нужна ли печать? Какие реквизиты являются обязательными к заполнению? Обязательна ли печать на документе? Эти и другие нюансы рассмотрим далее в статье.

Счёт-фактура при ОСНО

Поскольку при общей системе налогообложения предприятие является плательщиком НДС, то счёт-фактура является важнейшим документом для отражения фактов хозяйственной деятельности. Счёт-фактура позволяет использовать вычеты при определении размера НДС, подлежащего уплате в бюджет, поэтому важность грамотного заполнения информации в ней трудно переоценить.

Если данный документ будет заполнен неправильно или будут отсутствовать обязательные реквизиты, то налоговые органы имеют право отказать в зачёте данной суммы.

Обязательные к заполнению реквизиты

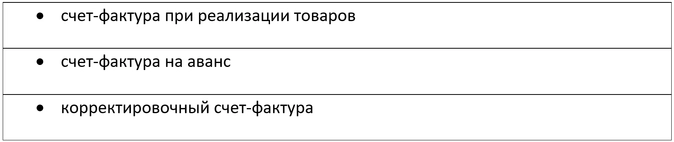

Различают следующие виды исследуемого документа:

- счёт-фактура при реализации товаров

- счёт-фактура на аванс

- корректировочная счёт-фактура

В ст. 169 НК РФ приведены обязательные к заполнению сторонами реквизиты:

- номер и дата

- наименование, адрес, а также ИНН продавца и покупателя

- наименование, адрес грузоотправителя и грузополучателя

- номер платёжного поручения, если имеет место предоплата по будущим поставкам

- наименование, количество товара, а также единица измерения

- валюта

- идентификатор госконтракта, если имеются такие сведения

- цена за единицу и общая стоимость без учёта суммы налога

- величина акциза

- ставка, сумма налога, стоимость товаров с учётом налога

- страна происхождения, номер таможенной декларации

- код вида товаров указывается при импорте в ЕАЭС

- подписи уполномоченных лиц

Ещё одним документом, содержащим сведения о порядке заполнения счёта-фактуры, является Постановление Правительства РФ от 26 декабря 2011 года № 1137.

Ни в Налоговом кодексе РФ, ни в Постановлении не содержится информации относительно наличия оттиска печати. Следовательно, печать не является обязательным реквизитом при заполнении счёта-фактуры.

Если же бухгалтер в силу своей неопытности или незнания поставит печать в документе, то это не будет являться нарушением и сумму НДС можно будет принять к зачёту.

Наличие подписи должностных лиц с обеих сторон является, бесспорно, обязательным реквизитом, подтверждающим факт совершения сделки.

На сегодняшний день счёт-фактура может быть заверена подписями в электронном виде через ТКС, при этом между покупателем и поставщиком должно быть заключено соответствующее соглашение, оформленное в письменном виде и являющееся частью заключаемого договора.

Если же одна из сторон не располагает соответствующими возможностями для оформления подписей через ТКС, то необходимо использовать бумажный носитель, где уполномоченные лица проставляют подписи собственноручно.

Читайте также Как применять ККТ при продаже товаров с отсрочкой платежа?

Любой бухгалтер вам расскажет, что одни контрагенты ответственно подходят к оформлению необходимых документов, в том числе счетов-фактур, а другие – спустя рукава. И вот эти другие – это головная боль не компании, а бухгалтера, которому приходится доказывать контрагенту, что документ составлен с ошибками и просить их исправить. Рассказываем, какие дефекты в счетах-фактурах, по мнению чиновников, не критичны, а какие – все же требуют исправлений.

Счет-фактура является документом, дающим право на вычет «входного» НДС. Поэтому при налоговой проверке счета-фактуры всегда подвергаются тщательнейшему изучению со стороны проверяющих. Если что-то в них будет не так, ИФНС по итогам проверки может снять часть вычета, а это значит, что компании придется уплатить НДС, пени и санкции.

Однако не любая ошибка в счете-фактуре лишает покупателя вычета. Неприятными последствиями грозят только те дефекты, которые мешают идентифицировать продавца и покупателя, наименование товаров, их стоимость, а также налоговую ставку и сумму налога. Это прямо следует из п. 2 ст. 169 НК РФ. Казалось бы, есть четкая норма касательно ошибок в счете-фактуре. Однако на практике все равно возникают вопросы и спорные ситуации. Давайте разбираться.

Идентификация сторон сделки в счете-фактуре

Сведениями, по которым можно идентифицировать продавца и покупателя, является наименование организации (либо Ф.И.О. индивидуального предпринимателя), ИНН и адрес. Поэтому стоит обращать внимание на правильность оформления данных показателей.

С названием организации вопросов обычно не возникает, равно как и с Ф.И.О. индивидуального предпринимателя. Бывает, что предприниматели, выписывая счета-фактуры своим покупателям, не указывают там свой статус. В итоге выглядит так, как будто счет-фактуру составил не ИП, а обычное физлицо Василий Иванов. А Василий Иванов как физлицо в принципе не может выставлять счета-фактуры, так как не является плательщиком НДС.

Так вот, такое заполнение не должно создать негативных последствий для покупателя, потому что возможность идентификации продавца в данной ситуации все же имеется. Отсутствие статуса ИП не мешает понять, кто продавец. Разъяснения Минфина РФ подтверждают, что подобное заполнение не свидетельствует о нарушениях в счете-фактуре (письмо от 07.05.2018 № 03-07-14/30461).

Следующее разъяснение чиновников касается заполнения сведений о наименовании организации-покупателя. В письме ФНС России от 09.01.2017 № СД-4-3/2@ обращено внимание на то, что организация-покупатель не сможет предъявить к вычету НДС, если в данной строке будут указаны не ее реквизиты, а фамилия ее сотрудника, который товар приобрел. Думаем, данная ситуация – большая редкость, но если все же вы с ней столкнулись, то имейте в виду, что подобное оформление – грубейшая ошибка.

Что касается адреса, то должен быть указан тот адрес, который содержится в ЕГРЮЛ или ЕГРИП. Об этом сказано в подпункте «г» пункта 1 Правил заполнения счета-фактуры (утв. постановлением Правительства РФ от 26.12.2011 № 1137). При этом не страшно, если в адресе организации, указанном в счете-фактуре, использована иная последовательность слов, чем в реестре. Как сообщают чиновники, такое заполнение не может являться препятствием для получения вычета по НДС (письмо Минфина России от 23.11.2018 № 03-07-11/84720).

А будет ли считаться серьезным нарушением наличие незначительных изменений в написании адреса (например, использование строчных букв вместо заглавных, сокращение слов «город», «улица», замена слова «помещение» на слово «офис» и т. п.)? Нет, не будет. Сам адрес-то верный. Чиновники тоже не видят в этом ничего противозаконного (письма Минфина РФ от 17.08.2018 № 03-07-14/58351, от 02.04.2018 № 03-07-14/21045, от 29.01.2018 № 03-07-09/4554).

Из-за незначительных искажений в написании адреса продавца или покупателя налоговики не имеют права снимать вычет.

Идентификация «предмета реализации» в счете-фактуре

Как уже было упомянуто выше, ошибки, мешающие идентифицировать наименование товара (работ, услуг), являются основанием для признания вычета незаконным. Поэтому неправильное указание наименования товара (работ, услуг) считается серьезным нарушением, из-за которого покупателю снимут вычет «входного» НДС на вполне законных основаниях (письмо Минфина РФ от 14.08.2015 № 03-03-06/1/47252). Но неполная информация о наименовании товара (работ, услуг) не может стать поводом для снятия вычета, правда, при условии, что такое заполнение счета-фактуры не помешает налоговикам идентифицировать «предмет реализации» (письма Минфина РФ от 17.11.2016 № 03-07-09/67406, от 10.05.2011 № 03-07-09/10).

Какая же информация может способствовать идентификации товара, работы или услуги? Например, реквизиты договора, в соответствии с которым осуществляется реализация. Поэтому при неполном отражении в счете-фактуре наименования предмета сделки желательно указать также ссылку на реквизиты договора или счета.

Но если в документе не раскрывается само наименование товара или характер работ, услуг, а указана только ссылка на реквизиты договора (например, услуги по договору № __ от ______), то такое оформление может вызвать претензии со стороны поверяющих. И на практике подобные прецеденты возникали. Правда, в подобных случаях суд, как правило, принимает сторону налогоплательщиков (см., например, Постановление Арбитражного суда Московского округа от 01.12.2014 № А40-52708/14).

Идентификация суммовых показателей в счете-фактуре

Стоимость товара (работ, услуг), налоговая ставка и сумма НДС в счете-фактуре также должны быть заполнены верно. Ошибки в них являются серьезным нарушением, последствием которого может быть снятие вычета НДС проверяющими.

Например, если ставка налога содержит ошибку, то продавец должен внести в счет-фактуру соответствующие исправления. Об этом напомнил Минфин РФ в письме от 06.11.2018 № 03-07-11/79611. Если исправлений не будет, то для покупателя это чревато лишением вычета.

А что насчет точности стоимостных показателей? Например, из п. 3 Правил заполнения счета-фактуры, утв. постановлением Правительства РФ от 26.12.2011 № 1137 следует, что стоимостные показатели счета-фактуры указываются в рублях и копейках. Означает ли это, что при нарушении этого порядка (например, при округлении) покупатель лишится вычета?

Обратимся к разъясняющим письмам ведомств. В ряде писем чиновники Минфина РФ приводят данную норму, дополняя, что округление суммы недопустимо (письма от 27.09.2018 № 03-07-14/69147, от 17.02.2014 № 03-07-09/6395 и от 29.01.2014 № 03-02-07/1/3444.). Однако самого вывода о последствиях такого нарушения авторы писем не делают. Полагаем, что округление не лишает возможности идентифицировать стоимостные показатели. Но не исключаем риски возникновения претензий со стороны налоговиков.

А вот по следующей ситуации у чиновников разных ведомств нет единого мнения. Речь идет об отражении в счете-фактуре графического знака рубля вместо кода и наименования валюты. Столичные налоговики считают, что такое заполнение лишает покупателя права на вычет (письмо УФНС России по г. Москве от 22.03.2016 № 16-15/028574), а представители Минфина РФ более лояльны. По их мнению, высказанному в письме от 13.04.2016 № 03-07-11/21095, такое составление не препятствует применению вычета.

Мы считаем этот подход более правильным, ведь такое заполнение не мешает идентифицировать стоимостные показатели счета-фактуры. При возникновении споров с налоговиками нужно сослаться на это письмо Минфина. Вероятнее всего, оно убедит проверяющих на местах в законности вычета.

Несущественные дефекты счетов-фактур

Все остальные дефекты, которые не мешают идентификации вышеприведенных сведений, не должны стать причиной для снятия проверяющими вычета НДС. Приведем примеры таких ошибок, которые, по мнению чиновников, не являются серьезными.

|

Описание дефекта |

Подтверждающие письма |

Примечание |

|

Счет-фактура выставлен с опозданием, то есть после истечения пяти календарных дней, считая со дня отгрузки товаров (выполнения работ, оказания услуг) |

Письма Минфина РФ от 25.01.2016 № 03-07-11/2722, от 25.04.2018 № 03-07-09/28071 |

День отгрузки включается в пятидневный срок, установленный для выставления счета-фактуры (письмо Минфина РФ от 18.10.2018 № 03-07-14/74899) |

|

При заполнении строки 4 «Грузополучатель и его адрес» счета-фактуры допущена ошибка |

Письмо Минфина РФ от 20.02.2019 № 03-07-11/10765 |

Вывод чиновников можно распространить и на ситуацию, когда ошибка содержится и в строке 3 «Грузоотправитель и его адрес» |

|

В счете-фактуре содержится дополнительная информация о фактических адресах продавца или покупателя, которые отличаются от адресов, указанных в ЕГРЮЛ или ЕГРИП |

Письмо Минфина РФ от 21.12.2017 № 03-07-09/85517 |

Сведения о фактическом адресе указываются в качестве дополнительной информации. То есть в счете-фактуре в обязательном порядке должен быть адрес, соответствующий тому, который указан в ЕГРЮЛ (ЕГРИП) |

Как исправлять ошибки в счетах-фактурах

Как исправлять счета-фактуры, если ошибки в них серьезные и влияют на получение вычета?

Во-первых, исправлять должен тот, кто составлял счет-фактуру, то есть продавец или исполнитель. Во-вторых, исправления делаются путем составления нового, исправленного счета-фактуры, то есть с «исходником» ничего делать не нужно (один его экземпляр по-прежнему остается у покупателя в неизменном виде).

При составлении исправленного счета-фактуры продавец/исполнитель должен использовать тот же бланк, что и для исходного счета-фактуры. Заполняют его так же, как первоначальный счет-фактуру, но с правильными данными. При этом в строку 1а добавляют порядковый номер и дату исправления. Что касается строки 1, то при оформлении исправленного счета-фактуры в нее переносятся данные из строки 1 «исходника».

Такой порядок следует из п. 7 Правил заполнения счета-фактуры, утв. постановлением Правительства РФ от 26.12.2011 № 1137.

Регистрация исправленного счета-фактуры в книге покупок

Порядок действий у покупателя зависит от того, на какой налоговый период (квартал) придется составление продавцом исправленного счета-фактуры.

Если на квартал, в котором был составлен и исходный документ, то вариант действий следующий. В книге покупок нужно сначала аннулировать первоначальную запись. Делается это так: показатели исходного счета-фактуры повторно регистрируются, но значения приводятся уже со знаком «минус». После этого в книге покупок в обычном порядке регистрируются данные исправленного документа.

Сложнее дело обстоит в ситуации, когда квартал, в котором был получен и зарегистрирован в книге покупок исходный счет-фактура, закончился. И если за этот квартал уже была сдана декларация по НДС, то без уточненной декларации тут не обойтись.

Покупателю следует составить дополнительный лист к книге покупок за тот квартал, в котором был зарегистрирован «исходник». В этом листе ему нужно аннулировать запись по исходному счету-фактуре, повторно отразив его показатели со знаком «минус». В результате этого сумма «входного» НДС за этот квартал будет уменьшена, что повлечет за собой необходимость в уточненной декларации, в которой сумма вычета будет снижена. А исправленный счет-фактуру следует зарегистрировать в книге покупок за тот квартал, в котором он был получен. Именно в этом квартале появляется право на вычет по исходному счету-фактуре.

Такой порядок следует из п. 9 Правил ведения книги покупок, утв. постановлением Правительства РФ от 26.12.2011 № 1137.

Следует ли менять счет-фактуру при обнаружении ошибки?

На выставленной на оплату счет фактуре продавец ошибочно поставил свою печать , нужно ли менять данную фактуру

21 июля 2015, 10:29, Анна, г. Саяногорск

Не обязательно. Печать на счет-фактуре не является ошибкой. Перечень обязательных реквизитов счета-фактуры указан в п. 5 ст. 169 НК РФ. Печать в этом перечне отсутствует, но дополнительные реквизиты (печать, например) не запрещены законодательством (Письмо Минфина от 30.10.2012 г. № 03-07-09/146, Письмо ФНС от 26.01.2012 г. № ЕД-4-3/1193)

21 июля 2015, 11:23

Похожие вопросы

Куда нужно обратиться для исправления ошибки

Как исправить ошибку в документах ЕГРН, не верно указана площадь квартиры 99,2 ,а в договоре передачи квартиры в собственность 49,2. Технический паспорт отсутствует. Куда нужно обратиться для исправления ошибки.

29 января, 06:27, вопрос №3583235, Пирогова Наталья, г. Москва

Предпринимательское право

Подготовил Устав и Решение об утверждении Устава, но не уверен что эти документы составлены без ошибок, могу

Подскажите, пожалуйста. я нахожусь в ДНР и мне нужно привести уставные документы в соответствии в законами РФ. Я заполнил на бумажном носителе форму Р 18004. Подготовил Устав и Решение об утверждении Устава , но не уверен что эти документы составлены без ошибок, могу ли я выслать Вам эти документы по электронной почте для проверки и возможной корректировки. Если, возможно документы составлены даже, без ошибок, после проверки я готов оплатить сумму услуги на ваш расчетный счет.

28 января, 10:58, вопрос №3582487, виктор, г. Москва

700 ₽

Вопрос решен

Тендеры и закупки

Банк в независимой гарантии типовой формы добавил следующий пункт: «Независимая Гарантия может быть

Здравствуйте! Выиграли тендер по 44-ФЗ. Сейчас на этапе заключения контракта. Банк в независимой гарантии типовой формы добавил следующий пункт:

«Независимая Гарантия может быть изменена Гарантом в следующем порядке:

– изменения, связанные с увеличением суммы и (или) срока действия независимой Гарантии, исправлением ошибок в части несоответствия условиям, указанным в извещении об осуществлении закупки и /или документации о закупке, а также иные изменения, не ухудшающие положение Бенефициара, вступают в силу в дату выпуска Гарантом изменений в независимую Гарантию без согласия Бенефициара;

– иные изменения в Гарантию вступают в силу в дату получения Гарантом согласия Бенефициара на соответствующее изменение Гарантии. »

Если учесть, что сейчас действует типовая форма независимой гарантии, насколько велик риск того, что данная независимая гарантия будет отклонена заказчиком?

Заранее спасибо!

27 января, 12:23, вопрос №3581395, Юлия, г. Санкт-Петербург

Здравствуйте, подали заявление на регистрацию брака, но пришло время менять паспорт, распишут ли нас с новым паспортом?

Здравствуйте, подали заявление на регистрацию брака, но пришло время менять паспорт, распишут ли нас с новым паспортом?

27 января, 11:39, вопрос №3581287, Максим, г. Москва

Статья подготовлена по материалам вебинара Контур.Школы «НДС. Разбираем вопросы начинающих бухгалтеров».

Подробнее

Форма счета-фактуры утверждена Постановлением Правительства РФ от 26.12.2011 № 1137. Недавно бланк обновили: новая форма с учетом правил прослеживаемости товаров применяется с 1 июля 2021 года. Заполнить счет-фактуру несложно даже начинающему бухгалтеру, но нужно корректно отразить все обязательные реквизиты.

Важно! Счет-фактура — это основной документ, по которому налогоплательщик имеет право заявить НДС к вычету. Если нет счета-фактуры или бланка строгой отчетности установленного образца, принять налог к вычету не получится, даже если расходы фактически оплачены.

Порядок заполнения счета-фактуры прописан в приложении № 1 к Постановлению № 1137, а основные требования к документу — в п. 5, 6 ст. 169 НК РФ.

5 дней

В течение этого срока нужно выставить счет-фактуры после получения предоплаты или отгрузки товара, выполнения работы, оказания услуги (п. 3 ст. 168 НК РФ).

Вот как заполнить счет-фактуру нового образца по прослеживаемому товару:

- Указать номер и дату документа.

- Заполнить данные по продавцу — его наименование, адрес, ИНН и КПП.

- Вписать грузоотправителя и его адрес. Если продавец и грузоотправитель — это одно и то же юридическое лицо, можно написать «Он же». Если грузоотправителем является другая организация, которая оказывает услуги по хранению отгруженной продукции, в этой строке нужно указать грузоотправителя, отправляющего товар со склада.

- Внести данные о грузополучателе — его наименование, адрес, ИНН и КПП. Обычно грузополучателем является покупатель.

- Заполнить графу «Документ об отгрузке и документ, подтверждающий оплату». Но только если оплата уже прошла.

- Вписать данные покупателя — его наименование, адрес, ИНН и КПП.

- Указать валюту. Если операция проходит в валюте Российской Федерации, нужно написать рубль и показать код этой валюты — 643.

- Определить идентификатор государственного контракта. ИГК присваивают контрактам, которые заключили по результатам закупок в рамках Федеральной контрактной системы — закона от 05.04.2013 № 44-ФЗ.

Строки с 1 по 8 содержат реквизиты сторон сделки — наименование, адрес, ИНН, КПП и другую информацию о продавце и покупателе, грузоотправителе и грузополучателе. В табличной части счета-фактуры отражаются сведения о реализуемых товарах, работах или услугах.

Порядок заполнения табличной части такой:

- Ставим порядковый номер.

- Указываем название товара, работы или услуги.

- Проставляем код единицы измерения товара. К примеру, код для штук — 796.

- Пишем условное обозначение единицы измерения. Например, штуки.

- Указываем количество товара.

- Определяем цену за единицу товара.

- Рассчитываем цену за все количество товара.

- Указываем сумму акциза, если есть. Если нет, пишем «Без акциза».

- Пишем ставку налога на добавленную стоимость.

- Исчисляем сумму налога на добавленную стоимость.

- Рассчитываем итоговую стоимость всей партии товара.

Следующий блок информации касается только товаров, подлежащих прослеживаемости. Перечень прослеживаемых товаров утвержден российским Правительством (Постановление Правительства РФ от 01.07.2021 № 1110). Для такого товара нужно указать:

- Краткое наименование страны происхождения товара.

- Цифровой код страны-изготовителя. Коды единиц измерения и коды стран происхождения товаров можно найти в общедоступных классификаторах в Интернете.

- Регистрационный номер таможенной декларации или регистрационный номер партии товара. Для товаров, которые подлежат прослеживаемости, указывается РНПТ — регистрационный номер партии.

- Единицу измерения товара.

- Код единицы измерения товара. Обычно здесь дублируют информацию из второго столбца.

- Количество товара, который подлежит прослеживаемости.

Важно! Регистрационный номер декларации указывается, если товар не подлежит прослеживаемости, но организация ввозит его на территорию России. Если же товар подлежит прослеживаемости, то нужно указать регистрационный номер партии товара, подлежащего прослеживаемости.

В строке «Всего к оплате» приводят итоговые цифры. Если в счет-фактуру включили несколько номенклатур товаров, итоговые показатели суммируются.

Как работать с системой прослеживаемости товаров в Экстерне →

Если в счете-фактуре есть существенные ошибки, налогоплательщик не сможет принять налог на добавленную стоимость к вычету. Об этом написано в п. 2 ст. 169 НК РФ.

Подписи в счете-фактуре

Бумажный счет-фактуру обычно подписывают руководитель и главный бухгалтер. Но могут подписать и другие лица, которым предоставили такие полномочия — и работники организации, и даже уполномоченные лица, которые не работают у налогоплательщика (п. 6 ст. 169 НК РФ).

Важно! Уполномоченное лицо может подписать счет-фактуру как за руководителя, так и за главного бухгалтера (письма Минфина от 24.07.2019 № 03-07-11/55067, от 21.10.2014 № 03-07-09/53005).

Счет-фактуру в электронном виде подписывают усиленной квалифицированной электронной подписью руководителя компании. Подписи главного бухгалтера или другого уполномоченного лица в электронном документе нет (п. 6 ст. 169 НК РФ, п. 8 Правил заполнения счета-фактуры из ПП РФ № 1137).

Поскольку на многие товары, которые подлежат прослеживаемости, счет-фактура выставляется исключительно в электронном виде, ее подписывает только директор. Отсутствие подписи главбуха в таком документе обосновано и не является нарушением. А вот одна подпись в бумажном счете-фактуре — это существенная ошибка.

Экстерн проверяет декларацию по НДС на контрольные соотношения и сверяет ее с декларацией по налогу на прибыль

Попробовать

Идентификация продавца и покупателя

Ошибки, которые не позволяют налоговым органам идентифицировать продавца и покупателя, тоже являются существенными. И для продавца, и для покупателя нужно указывать наименование, адрес, ИНН и КПП компании. Эта информация поможет налоговикам определить стороны сделки.

Если в графе «Продавец» вместо юридического лица указать директора, а затем адрес компании, ее ИНН и КПП, то такая ошибка будет являться существенной. Идентифицировать контрагента и понять, кто в этой ситуации является продавцом, нельзя. Это или директор, или реквизиты компании. Заявить к вычету НДС по такому счету-фактуре не получится.

Это же правило касается покупателя. В строку 6 «Покупатель» нужно включить информацию, позволяющую идентифицировать заказчика — наименование организации из учредительных документов, а не ФИО ее сотрудника (Письмо ФНС от 09.01.2017 №СД-4-3/2@). Если же сведения будут неполными или недостоверными, налоговая не примет документ и не разрешит провести вычет налога на добавленную стоимость.

Важно! Проверить данные по продавцу или покупателю можно на сайте ФНС в сервисе «Предоставление сведений из ЕГРЮЛ/ЕГРИП в электронном виде». Если сомневаетесь в корректности данных, лучше еще раз сверьте информацию. Особенно это актуально, когда у компании появляется новый контрагент: проверьте его реквизиты в договоре или запросите сведения в ЕГРЮЛ.

Наименование товара

Всегда обращайте внимание на наименования товара. Например, в счете-фактуре указано «Холодильник «Китчен Эйд» и дальше написана аббревиатура. Если в договоре, спецификации к договору или в товарно-транспортной накладной указан холодильник «Аристон», это будет считаться существенной ошибкой. Налоговики просто не поймут, какой товар фактически поставили, и не примут налог к вычету по такому счету-фактуре.

Еще один пример: в компании приобрели авиабилет сотруднику, а в счете-фактуре указано просто «Услуга по продаже билета». Это тоже существенная ошибка, поскольку из наименования непонятно, какой билет продали — авиабилет, железнодорожный билет или билет на автобус.

Важно! Наименование товаров, работ, услуг в счете-фактуре существенно влияет на вычет. Если неверно указали название, вы не сможете возместить налог на добавленную стоимость (письма Минфина от 14.08.2015 №03-03-06/1/47252, от 06.04.2021 №03-07-09/25250, от 17.11.2016 №03-07-09/67406).

Стоимость товара

Приведем еще один пример. В цене за единицу товара указано 90 000 рублей. Всего приобрели 10 единиц товара, а итоговая стоимость — 1 000 000 рублей. По такому счету-фактуре непонятно, какой показатель правильный — цена за товар или стоимость за всю партию. Это тоже существенная ошибка.

Налоговики признают существенными ошибки в стоимости товара:

- арифметические ошибки в стоимости или в сумме налога (письмо Минфина от 19.04.2017 №03-07-09/23491);

- отсутствие данных о стоимости или сумме налога (письмо Минфина от 30.05.2013 №03-07-09/19826);

- отсутствие или неверное указание наименования и кода валюты (письмо Минфина от 11.03.2012 №03-07-08/68);

- отсутствие или неверное указание единицы измерения, количества, объема и цены, тарифа за единицу измерения (письмо Минфина от 15.10.2013 №03-07-09/43003).

Если товар без НДС, самостоятельно прописывать ставку и рассчитывать сумму налога на добавленную стоимость нельзя. А если не прописать код валюты и не указать саму валюту — рубль, налоговая не сможет установить, в каких единицах рассчитан и выписан счет-фактура. Все это существенные ошибки, из-за которых НДС не примут к вычету.

Ставка налога

Если ставка налога на добавленную стоимость по товару указана неверно, это тоже существенная ошибка. К примеру, организация закупает молоко. Ставка налога на добавленную стоимость по молоку — 10% а в счете-фактуре указали НДС 20%. Неправильная ставка приводит к неверному расчету налога на добавленную стоимость. Счет-фактуру с такой ошибкой вернут налогоплательщику, а налог на добавленную стоимость — не примут к вычету.

Заполненный счет-фактуру нужно внимательно проверять — смотреть наличие всех реквизитов, соответствие идентификационных данных продавца и покупателя, корректность ставок НДС, расчетов и итоговых сумм. Существенные ошибки не позволят налогоплательщику заявить вычет по налогу на добавленную стоимость. Если налоговики обнаружат такие ошибки в счете-фактуре, они не примут подтверждающие документы по НДС и откажут в вычете.

Печать в счете-фактуре

Добрый день,

получили от поставщика счет-фактуру, в продавец решил поставить свою печать, вправе ли мы получить вычет по такому документу?

Заранее спасибо

Добрый день. Лучше с/ф заменить. Печать на с/ф не предусмотрена. И смотрите, чтобы были «живые» подписи на документе.

Добрый день !

Обязательные реквизиты счета фактуры определены в ст 169 НК РФ. Действительно , такого реквизита как печать там давно нет, однако и запрета на то что бы поставить печать на счет фактуре там тоже нет.

Таким образом, в вашем случае печать-это всего лишь дополнительный реквизит , который контрагент включил в счет фактуру. Запрета на это нет.

Например письмо 03-07-15/17 от 09.02.12. Так что ошибкой это не является.

Цитата (rmx):Добрый день,

получили от поставщика счет-фактуру, в продавец решил поставить свою печать, вправе ли мы получить вычет по такому документу?

Заранее спасибо

Добрый день,

Из Консультанта

Положения п. п. 5, 6 ст. 169 НК РФ не требуют заверять счет-фактуру печатью. Не содержат таких требований и Правила заполнения счета-фактуры, утвержденные Постановлением N 1137. В то же время по желанию продавца (по просьбе покупателя) печать проставить можно. Это нарушением не является. Если в счете-фактуре отсутствует печать, это не влечет отказа в применении вычета для покупателя (абз. 3 п. 2 ст. 169 НК РФ).

Ни Налоговый кодекс (п. п. 5 и 6 ст. 169 НК РФ), ни Правила заполнения счетов-фактур (утв. Постановлением Правительства РФ от 26.12.2011 N 1137) не обязывают компанию заверять печатью выставленный контрагенту счет-фактуру. Поэтому отсутствие печати на счете-фактуре не вызовет претензий налоговиков. Если продавец по собственной инициативе или по просьбе покупателя проставит на счете-фактуре печать, такой оттиск будет дополнительной информацией. Наличие которой также не будет причиной отказа в вычете и не приведет к иным негативным последствиям для сторон сделки (Письма Минфина России от 16.06.2014 N 03-07-09/28664, от 27.11.2013 N 03-07-09/51186, от 30.10.2012 N 03-07-09/146 и от 09.02.2012 N 03-07-15/17, ФНС России от 17.10.2014 N ММВ-20-15/86@, от 21.10.2013 N ММВ-20-3/96@, от 23.08.2012 N АС-4-3/13968@ и от 26.01.2012 N ЕД-4-3/1193).

Вопрос: ООО с 1 января 2014 г. приняло решение, основываясь на Письме ФНС России от 21.10.2013 N ММВ-20-3/96@ «Об отсутствии налоговых рисков при применении налогоплательщиками первичного документа, составленного на основе счета-фактуры», применять форму универсального передаточного документа (УПД). ООО при оказании услуг транспортно-экспедиционной деятельности предоставляет клиентам универсальный передаточный документ, объединяющий ранее предоставлявшиеся акт приема-сдачи оказанных услуг и счет-фактуру.

В настоящее время сложилась следующая ситуация: клиенты отказываются принимать универсальный передаточный документ, ссылаясь на то, что в Налоговом кодексе не указано, что УПД заменяет счет-фактуру. По ст. 169 НК РФ только счет-фактура является основанием для принятия предъявленных покупателю продавцом сумм налога к вычету.

Правомерно ли использование УПД в качестве документа, заменяющего счет-фактуру и акт приема-сдачи оказанных услуг?

Является ли замена счета-фактуры на УПД нарушением по Налоговому кодексу РФ при отсутствии каких-либо изменений, поправок в самом Налоговом кодексе РФ? П

равомерно ли принятие сумм НДС к вычету клиентами ООО по предъявленным в их адрес УПД?

Ответ:

МИНИСТЕРСТВО ФИНАНСОВ РОССИЙСКОЙ ФЕДЕРАЦИИ ПИСЬМО от 16 июня 2014 г. N 03-07-09/28664

В связи с вашим письмом по вопросу о правомерности использования универсального передаточного документа в качестве основания для принятия к вычету сумм налога на добавленную стоимость сообщаем. В соответствии с пунктом 1 статьи 169 Налогового кодекса Российской Федерации (далее — Кодекс) счет-фактура является документом, служащим основанием для принятия покупателем предъявленных продавцом товаров (работ, услуг), имущественных прав (включая комиссионера, агента, которые осуществляют реализацию товаров (работ, услуг), имущественных прав от своего имени) сумм налога на добавленную стоимость к вычету в порядке, предусмотренном главой 21 «Налог на добавленную стоимость» Кодекса.

Нормами Кодекса и постановления Правительства Российской Федерации от 26 декабря 2011 года N 1137 «О формах и правилах заполнения (ведения) документов, применяемых при расчетах по налогу на добавленную стоимость» указание в счете-фактуре дополнительной информации не запрещено.

Поэтому указание в счете-фактуре дополнительной информации, предусмотренной универсальным передаточным документом, форма которого рекомендована письмом ФНС России от 21 октября 2013 года N ММВ-20-3/96@, не является основанием для отказа в вычете сумм налога на добавленную стоимость, предъявленных продавцом покупателю.

Заместитель директора Департамента налоговой и таможенно-тарифной политики О.Ф.ЦИБИЗОВА 16.06.2014

Зарегистрируйте ИП в Тинькофф и получите бонусы до 500 000 ₽

Подробнее

Нужны ли подпись и печать на счете-фактуре?

Подпись на счете-фактуре обязательна, а печать можно ставить по желанию

Сергей Скрябин

Эксперт по праву

Поделитесь статьей

Поделитесь статьей

Подпись на счете-фактуре обязательна, а печать можно ставить по желанию

Сергей Скрябин

Эксперт по праву

Поделитесь статьей

Читатель Тимофей спрашивает: «Сменили бухгалтера, а он на каждом счете-фактуре ставит печать и подпись. Раньше обходились только подписью. Подскажите, ставится ли печать на счете-фактуре или можно обойтись без нее?»

По счету-фактуре можно получить вычет НДС. Для этого документ должен быть правильно оформлен. Обязательно должны быть все данные о товарах, работах, услугах или имущественных правах и подпись — без этого вычесть НДС не получится. Ставить печать на счет-фактуру не обязательно, поэтому вычет возможен как при наличии оттиска, так и без него.

В счете-фактуре обязательно нужно указать, в частности, следующее:

-

порядковый номер и дату;

-

наименование, адрес и ИНН налогоплательщика и покупателя;

-

наименование и адрес грузоотправителя и грузополучателя;

-

номер платежного документа;

-

порядковый номер записи поставляемых товаров, работ или услуг.

Проверенный экспертом шаблон счета-фактуры можно скачать на нашем сайте.

Любой счет-фактура должен быть заверен рукописной или квалифицированной электронной подписью. Подписать счет-фактуру должен ИП, а если продавец компания, ее руководитель и главный бухгалтер.

Право подписи можно передать другому работнику: ИП для этого придется оформить нотариальную доверенность, а в компании достаточно приказа. Причем один человек может поставить подпись и за директора фирмы, и за главбуха.

Использовать факсимиле для заверения счетов-фактур нельзя. Документ с таким оттиском налоговая не примет, и вычет будет невозможен.

Спросите у эксперта

В разделе «Вопрос-ответ» эксперты Тинькофф разбирают популярные вопросы читателей по налогообложению, законам, трудовым спорам и другим проблемам в бизнесе. Вы можете отправить свой вопрос на почту secrets@tinkoff.ru.

Больше по теме

Все события бизнеса у вас в почте

Получайте первыми приглашения на вебинары, анонсы курсов и подборки статей

Подписываясь на дайджест, вы соглашаетесь с политикой конфиденциальности

Личный опыт

Любой бухгалтер вам расскажет, что одни контрагенты ответственно подходят к оформлению необходимых документов, в том числе счетов-фактур, а другие – спустя рукава. И вот эти другие – это головная боль не компании, а бухгалтера, которому приходится доказывать контрагенту, что документ составлен с ошибками и просить их исправить. Рассказываем, какие дефекты в счетах-фактурах, по мнению чиновников, не критичны, а какие – все же требуют исправлений.

Счет-фактура является документом, дающим право на вычет «входного» НДС. Поэтому при налоговой проверке счета-фактуры всегда подвергаются тщательнейшему изучению со стороны проверяющих. Если что-то в них будет не так, ИФНС по итогам проверки может снять часть вычета, а это значит, что компании придется уплатить НДС, пени и санкции.

Однако не любая ошибка в счете-фактуре лишает покупателя вычета. Неприятными последствиями грозят только те дефекты, которые мешают идентифицировать продавца и покупателя, наименование товаров, их стоимость, а также налоговую ставку и сумму налога. Это прямо следует из п. 2 ст. 169 НК РФ. Казалось бы, есть четкая норма касательно ошибок в счете-фактуре. Однако на практике все равно возникают вопросы и спорные ситуации. Давайте разбираться.

Идентификация сторон сделки в счете-фактуре

Сведениями, по которым можно идентифицировать продавца и покупателя, является наименование организации (либо Ф.И.О. индивидуального предпринимателя), ИНН и адрес. Поэтому стоит обращать внимание на правильность оформления данных показателей.

С названием организации вопросов обычно не возникает, равно как и с Ф.И.О. индивидуального предпринимателя. Бывает, что предприниматели, выписывая счета-фактуры своим покупателям, не указывают там свой статус. В итоге выглядит так, как будто счет-фактуру составил не ИП, а обычное физлицо Василий Иванов. А Василий Иванов как физлицо в принципе не может выставлять счета-фактуры, так как не является плательщиком НДС.

Так вот, такое заполнение не должно создать негативных последствий для покупателя, потому что возможность идентификации продавца в данной ситуации все же имеется. Отсутствие статуса ИП не мешает понять, кто продавец. Разъяснения Минфина РФ подтверждают, что подобное заполнение не свидетельствует о нарушениях в счете-фактуре (письмо от 07.05.2018 № 03-07-14/30461).

Следующее разъяснение чиновников касается заполнения сведений о наименовании организации-покупателя. В письме ФНС России от 09.01.2017 № СД-4-3/2@ обращено внимание на то, что организация-покупатель не сможет предъявить к вычету НДС, если в данной строке будут указаны не ее реквизиты, а фамилия ее сотрудника, который товар приобрел. Думаем, данная ситуация – большая редкость, но если все же вы с ней столкнулись, то имейте в виду, что подобное оформление – грубейшая ошибка.

Что касается адреса, то должен быть указан тот адрес, который содержится в ЕГРЮЛ или ЕГРИП. Об этом сказано в подпункте «г» пункта 1 Правил заполнения счета-фактуры (утв. постановлением Правительства РФ от 26.12.2011 № 1137). При этом не страшно, если в адресе организации, указанном в счете-фактуре, использована иная последовательность слов, чем в реестре. Как сообщают чиновники, такое заполнение не может являться препятствием для получения вычета по НДС (письмо Минфина России от 23.11.2018 № 03-07-11/84720).

А будет ли считаться серьезным нарушением наличие незначительных изменений в написании адреса (например, использование строчных букв вместо заглавных, сокращение слов «город», «улица», замена слова «помещение» на слово «офис» и т. п.)? Нет, не будет. Сам адрес-то верный. Чиновники тоже не видят в этом ничего противозаконного (письма Минфина РФ от 17.08.2018 № 03-07-14/58351, от 02.04.2018 № 03-07-14/21045, от 29.01.2018 № 03-07-09/4554).

Из-за незначительных искажений в написании адреса продавца или покупателя налоговики не имеют права снимать вычет.

Идентификация «предмета реализации» в счете-фактуре

Как уже было упомянуто выше, ошибки, мешающие идентифицировать наименование товара (работ, услуг), являются основанием для признания вычета незаконным. Поэтому неправильное указание наименования товара (работ, услуг) считается серьезным нарушением, из-за которого покупателю снимут вычет «входного» НДС на вполне законных основаниях (письмо Минфина РФ от 14.08.2015 № 03-03-06/1/47252). Но неполная информация о наименовании товара (работ, услуг) не может стать поводом для снятия вычета, правда, при условии, что такое заполнение счета-фактуры не помешает налоговикам идентифицировать «предмет реализации» (письма Минфина РФ от 17.11.2016 № 03-07-09/67406, от 10.05.2011 № 03-07-09/10).

Какая же информация может способствовать идентификации товара, работы или услуги? Например, реквизиты договора, в соответствии с которым осуществляется реализация. Поэтому при неполном отражении в счете-фактуре наименования предмета сделки желательно указать также ссылку на реквизиты договора или счета.

Но если в документе не раскрывается само наименование товара или характер работ, услуг, а указана только ссылка на реквизиты договора (например, услуги по договору № __ от ______), то такое оформление может вызвать претензии со стороны поверяющих. И на практике подобные прецеденты возникали. Правда, в подобных случаях суд, как правило, принимает сторону налогоплательщиков (см., например, Постановление Арбитражного суда Московского округа от 01.12.2014 № А40-52708/14).

Идентификация суммовых показателей в счете-фактуре

Стоимость товара (работ, услуг), налоговая ставка и сумма НДС в счете-фактуре также должны быть заполнены верно. Ошибки в них являются серьезным нарушением, последствием которого может быть снятие вычета НДС проверяющими.

Например, если ставка налога содержит ошибку, то продавец должен внести в счет-фактуру соответствующие исправления. Об этом напомнил Минфин РФ в письме от 06.11.2018 № 03-07-11/79611. Если исправлений не будет, то для покупателя это чревато лишением вычета.

А что насчет точности стоимостных показателей? Например, из п. 3 Правил заполнения счета-фактуры, утв. постановлением Правительства РФ от 26.12.2011 № 1137 следует, что стоимостные показатели счета-фактуры указываются в рублях и копейках. Означает ли это, что при нарушении этого порядка (например, при округлении) покупатель лишится вычета?

Обратимся к разъясняющим письмам ведомств. В ряде писем чиновники Минфина РФ приводят данную норму, дополняя, что округление суммы недопустимо (письма от 27.09.2018 № 03-07-14/69147, от 17.02.2014 № 03-07-09/6395 и от 29.01.2014 № 03-02-07/1/3444.). Однако самого вывода о последствиях такого нарушения авторы писем не делают. Полагаем, что округление не лишает возможности идентифицировать стоимостные показатели. Но не исключаем риски возникновения претензий со стороны налоговиков.

А вот по следующей ситуации у чиновников разных ведомств нет единого мнения. Речь идет об отражении в счете-фактуре графического знака рубля вместо кода и наименования валюты. Столичные налоговики считают, что такое заполнение лишает покупателя права на вычет (письмо УФНС России по г. Москве от 22.03.2016 № 16-15/028574), а представители Минфина РФ более лояльны. По их мнению, высказанному в письме от 13.04.2016 № 03-07-11/21095, такое составление не препятствует применению вычета.

Мы считаем этот подход более правильным, ведь такое заполнение не мешает идентифицировать стоимостные показатели счета-фактуры. При возникновении споров с налоговиками нужно сослаться на это письмо Минфина. Вероятнее всего, оно убедит проверяющих на местах в законности вычета.

Несущественные дефекты счетов-фактур

Все остальные дефекты, которые не мешают идентификации вышеприведенных сведений, не должны стать причиной для снятия проверяющими вычета НДС. Приведем примеры таких ошибок, которые, по мнению чиновников, не являются серьезными.

|

Описание дефекта |

Подтверждающие письма |

Примечание |

|

Счет-фактура выставлен с опозданием, то есть после истечения пяти календарных дней, считая со дня отгрузки товаров (выполнения работ, оказания услуг) |

Письма Минфина РФ от 25.01.2016 № 03-07-11/2722, от 25.04.2018 № 03-07-09/28071 |

День отгрузки включается в пятидневный срок, установленный для выставления счета-фактуры (письмо Минфина РФ от 18.10.2018 № 03-07-14/74899) |

|

При заполнении строки 4 «Грузополучатель и его адрес» счета-фактуры допущена ошибка |

Письмо Минфина РФ от 20.02.2019 № 03-07-11/10765 |

Вывод чиновников можно распространить и на ситуацию, когда ошибка содержится и в строке 3 «Грузоотправитель и его адрес» |

|

В счете-фактуре содержится дополнительная информация о фактических адресах продавца или покупателя, которые отличаются от адресов, указанных в ЕГРЮЛ или ЕГРИП |

Письмо Минфина РФ от 21.12.2017 № 03-07-09/85517 |

Сведения о фактическом адресе указываются в качестве дополнительной информации. То есть в счете-фактуре в обязательном порядке должен быть адрес, соответствующий тому, который указан в ЕГРЮЛ (ЕГРИП) |

Как исправлять ошибки в счетах-фактурах

Как исправлять счета-фактуры, если ошибки в них серьезные и влияют на получение вычета?

Во-первых, исправлять должен тот, кто составлял счет-фактуру, то есть продавец или исполнитель. Во-вторых, исправления делаются путем составления нового, исправленного счета-фактуры, то есть с «исходником» ничего делать не нужно (один его экземпляр по-прежнему остается у покупателя в неизменном виде).

При составлении исправленного счета-фактуры продавец/исполнитель должен использовать тот же бланк, что и для исходного счета-фактуры. Заполняют его так же, как первоначальный счет-фактуру, но с правильными данными. При этом в строку 1а добавляют порядковый номер и дату исправления. Что касается строки 1, то при оформлении исправленного счета-фактуры в нее переносятся данные из строки 1 «исходника».

Такой порядок следует из п. 7 Правил заполнения счета-фактуры, утв. постановлением Правительства РФ от 26.12.2011 № 1137.

Регистрация исправленного счета-фактуры в книге покупок

Порядок действий у покупателя зависит от того, на какой налоговый период (квартал) придется составление продавцом исправленного счета-фактуры.

Если на квартал, в котором был составлен и исходный документ, то вариант действий следующий. В книге покупок нужно сначала аннулировать первоначальную запись. Делается это так: показатели исходного счета-фактуры повторно регистрируются, но значения приводятся уже со знаком «минус». После этого в книге покупок в обычном порядке регистрируются данные исправленного документа.

Сложнее дело обстоит в ситуации, когда квартал, в котором был получен и зарегистрирован в книге покупок исходный счет-фактура, закончился. И если за этот квартал уже была сдана декларация по НДС, то без уточненной декларации тут не обойтись.

Покупателю следует составить дополнительный лист к книге покупок за тот квартал, в котором был зарегистрирован «исходник». В этом листе ему нужно аннулировать запись по исходному счету-фактуре, повторно отразив его показатели со знаком «минус». В результате этого сумма «входного» НДС за этот квартал будет уменьшена, что повлечет за собой необходимость в уточненной декларации, в которой сумма вычета будет снижена. А исправленный счет-фактуру следует зарегистрировать в книге покупок за тот квартал, в котором он был получен. Именно в этом квартале появляется право на вычет по исходному счету-фактуре.

Такой порядок следует из п. 9 Правил ведения книги покупок, утв. постановлением Правительства РФ от 26.12.2011 № 1137.